Избранное трейдера Meatboll

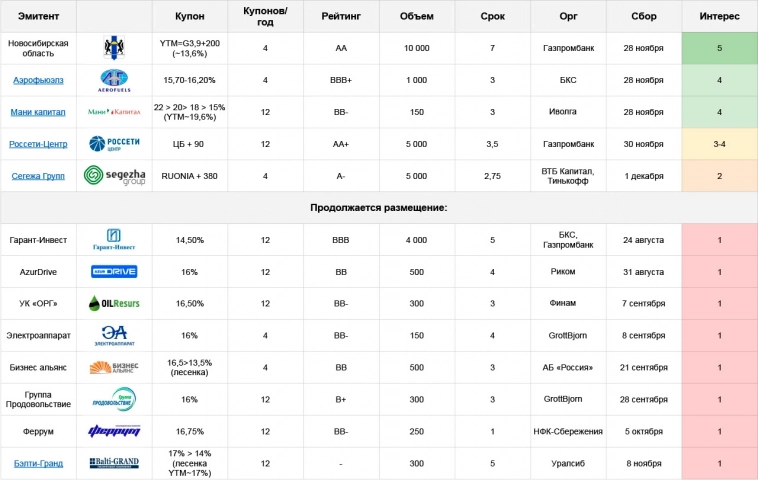

Текущая ситуация на первичном рынке корпоративных рублевых облигаций

- 27 ноября 2023, 16:44

- |

Прошедшая неделя на вторичных торгах охарактеризовалась небольшим снижением доходностей несмотря на сохранение ожиданий нового шага ЦБ РФ по ужесточению ДКП в декабре. На первичном же рынке сохраняется повышенный интерес эмитентов по привлечению нового финансирования.

Активно формировали книги заявок по своим облигациям с фиксированным купоном эмитенты 1-го эшелона. Так, Ростелеком привлек 15 млрд руб. под YTM 13,48% с дюрацией 2 г. при первоначальном объеме 10 млрд руб. и ориентире 13,92%. Альфа-банка выпуск серии 002P-25-боб разместит с доходностью 13,92% (первоначальный диапазон был: 13,92−14,03%) с дюрацией 2,5 г. на 5 млрд руб. Газпромбанк собрал книгу по своему «зеленому» бонду с доходностью 13,37% на 30 млрд руб. при маркетируемой YTM 13,65%.

Из эмитентов сегмента ВДО успешно состоялись размещения: Соби-Лизинг, Ультра, Роял Капитал и ЭкономЛизинг. Отметим, что у двух последних компаний ставки купонов представлены так называемой понижающейся «лесенкой».

( Читать дальше )

- комментировать

- 4.3К | ★1

- Комментарии ( 7 )

Дивидендная корзина. Ожидаемая дивдоходность — 14,7%

- 27 ноября 2023, 11:07

- |

В этом месяце список компаний следующий:

• Сургутнефтегаз-ап

• ЛУКОЙЛ

• Татнефть-ао

• МТС

• Транснефть-ап.

Если при инвестировании вы делаете акцент именно на получении дивидендов, то каждый из этих эмитентов может стать достойной частью вашего портфеля. Ниже расскажем о каждом из них подробнее.

Главное

• Корзина продолжает существенно опережать рынок, подтверждая устойчивый интерес инвесторов.

• Рынок все еще обещает 10% дивидендов в следующие 12 месяцев.

• Ожидаемая средняя дивдоходность корзины составляет 14,7%.

• «Префы» Сбера покидают корзину, поскольку уступают место Татнефти после позитивного дивидендного сюрприза.

• Корзина за последний месяц выросла почти на 8%, опередив рынок на 3 п.п. Уверенное опережение на горизонте 6–12 месяцев на 16–18 п.п.

( Читать дальше )

Облигации: план по первичным размещениям на неделе с 27.11 по 03.12.23

- 27 ноября 2023, 09:45

- |

🇷🇺 Новосибирская область: AA, YTM~13,6%, 7 лет, 10 млрд.

YTM здесь определяется через спред 200 б.п. к КБД на сроке 3,9 – на момент написания это 13,6%, что примерно соответствует купону 13%. Среди длинных субфедов сравнимую доходность и спред дают только бумаги с более низким кредитным рейтингом

Самый доходный из собственных выпусков Новосиба RU34021ANO0 торгуется c YTM~12,7%. Премия определенно есть, а все прошлые субфеды в этом году при схожих вводных отработали хорошо. Поэтому и сюда планирую заглянуть за небольшим апсайдом (держать ради купона неинтересно, только как спекулятив)

( Читать дальше )

Мой путь в трейдинг

- 25 ноября 2023, 00:10

- |

О теме поста

Мне задали вопрос в личной переписке, как я пришёл к тому, к чему пришёл.

Я ответил, а потом подумал, что это может быть интересно тем, кто начинает, как когда-то начинал я.

Да и сравнить с собой всегда интересно.

В этом мире нет ничего абсолютного, вот и получается, что единственный способ оценки своего состояния — сравнивать с бенчмарками.

Да только вот психологи говорят, что если вы себя и хотите сравнить, то сравнивать нужно только с собой самим, в прошлом.

В этом смысле я на недосягаемой высоте :)

И вам так рекомендую делать. И изучать новое и опыт других. Узнавать о новых возможностях, о которых вы, возможно, и не подозревали. Помните это — а что, так можно было? :)

Не потому, что это защитит вас от ошибок — я в это не верю, а потому, что это даст больше вариантов выбора — в каком направлении идти и куда развиваться дальше.

Итак, мой путь

- Сначала я придумывал свои индикаторы и писал код, чтобы торговать по ним, подстраивая параметры полным перебором.

- Потом я обнаружил, что если у меня будет 3-4 индикатора, то сплошной перебор всех параметров и эмуляция торговли с каждой комбинацией займёт несколько лет машинного времени. Несколько лет только лишь на исследования!!!

( Читать дальше )

Триллионы под подушкой: считаем чужие деньги

- 23 ноября 2023, 07:43

- |

Считаем чужие деньги… Очень много денег

Рост ключевой ставки до 15% создал немало неудобств закредитованным компаниям. К слову, и так немаленькие расходы АФК Системы, МТС, Сегежи, М.видео – вырастут вдвое. Не сразу. Но вырастут. Но в этой ситуации есть и компании-бенефициары. Те, которые не брали в долг, а копили.

( Читать дальше )

Индикатор FI(Force Index) и бесплатные роботы на нём.

- 20 ноября 2023, 19:29

- |

Сегодня рассмотрим историю появления индикатора Force Index.

Также к данной статье будут прикреплены готовые скрипты роботов на этом индикаторе с возможностью торговать на нашей платформе OsEngine.

Оглавление

1. История появления индикатора FI.

2. Как проводятся расчеты индикатора FI.

3. Какие сигналы может подавать индикатор FI.

4. Роботы для OsEngine на индикаторе FI.

4.1. Стратегия на пересечение нулевой линии force index.

4.2. Стратегия контртренд с индикатором ForceIndex.

4.3. Дивергенция индикатора force index.

4.4. Стратегия на индикаторах forceindex и PriceChannel.

5. Таблица общих результатов..

1. История появления индикатора FI.

Индикатор ForceIndex был создан Александром Элдером, известным трейдером и автором нескольких книг о техническом анализе финансовых рынков. Индикатор был представлен в его книге «Как играть и выигрывать на бирже».

( Читать дальше )

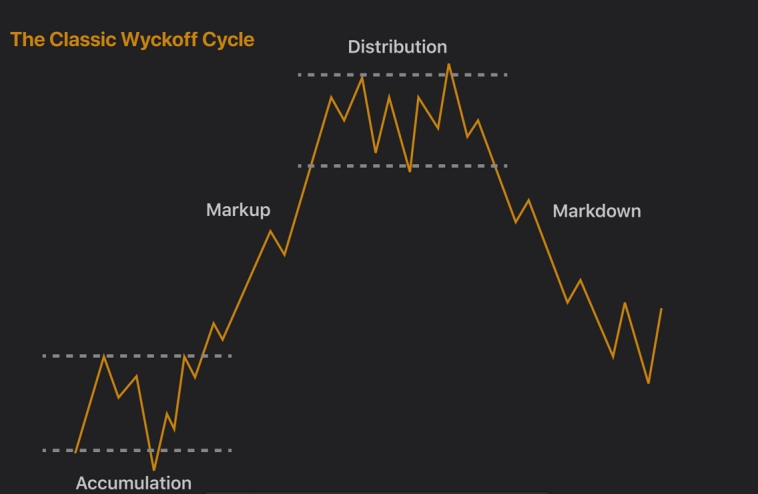

Рыночный цикл Вайкоффа. Часть 1

- 17 ноября 2023, 12:32

- |

Этой статьей мы начинаем цикл публикаций по классическим подходам к анализу рыночной информации, которые используют трейдеры для принятия решений. Эта информация может быть полезна как начинающим, так и опытным трейдерам.

Идея метода Вайкоффа заключается в том, что рынок или отдельный актив проходит четыре стадии цикла, порожденного действиями крупных участников рынка. Эти крупные игроки планируют свою работу так, чтобы использовать для своей выгоды действия неподготовленных и менее квалифицированных трейдеров.

Похожие на цикл Вайкофа паттерны можно найти в динамике цен на сахар или кофе и даже тюльпанов из XVI-XVIII веков, а также в современных рынках на очень малых таймфреймах, когда осознанный план от крупных участников рынка маловероятен. Эти факты означают, что цикл Вайкоффа, скорее всего, является отражением естественной психологии людей, которые работают на рынках.

Разберем условный цикл Вайкоффа:

На практике применение цикла Вайкоффа требует навыка работы с объективными рыночными данными и современного инструментария. Давайте разберем, как трактовать информацию о потоке рыночных сделок, чтобы открыть позиции в лонг и шорт по наиболее выгодным ценам, в начале соответствующих фаз цикла Вайкоффа.

( Читать дальше )

Безубыточные стратегии. Как инвестору всегда быть в плюсе

- 16 ноября 2023, 09:16

- |

На все случаи жизни

В России распространен в основном первый стиль, пришедший к нам из США: инвесторы покупают отдельные акции или весь рынок целиком (через фонды), которые исторически держатся в плюсе, но могут сильно падать.

В Европе рынки уже более 10 лет находятся в широком боковике и отбиваются только дивидендами. Там распространен другой подход: собрать портфель из облигаций и рисковых активов, чтобы подготовиться к любым сценариям.

Обычно инвесторы в странах ЕС покупают уже готовые структурные продукты, где портфель приносит фиксированные купоны либо растет по принципу «убыток невозможен». И такой портфель вполне можно собрать и самому.

Как это работает

Классический структурный продукт — это гибрид двух активов, один из которых крайне консервативен (облигация или даже вклад в банке), а другой — крайне рискован (акция, фьючерс или опцион).

( Читать дальше )

Сравнение фьючерсов МБ по критериям наибольших: прибыльности и реальности осуществления сделки

- 15 ноября 2023, 23:56

- |

Классически, эффективность использования денежных средств определяется рентабельностью. Оценим эффективность торговли разными фьючерсами с этой точки зрения. Замечу, что кроме приведенных здесь рассуждений выбора фьючерсов следует помнить и про иные критерии, такие как ликвидность, «понятность» для трейдера и проч.

В нашем случае денежные средства, обеспечивающие формирование прибыли – это гарантийное обеспечение (ГО) позиции + возможные просадки (их в расчетах учитывать не будем). У фьючерсов разные волатильность, ГО, шаг цены и стоимость шага цены. Поэтому сравнивать прибыльность фьючерсов по количеству пунктов в тейке бессмысленно. Необходимо привести показатели прибыли разных фьючерсов в сопоставимый вид — это % от ГО, или сравнить их другим сопоставимым способом.

Дальнейшие рассуждения и расчеты сделаны для торговли внутри дня одной сделкой (для упрощения расчетов), использованы данные дневных интервалов, волатильность усреднена за 10 последних дней, выбраны только те фьючерсы, которыми я торгую. Волатильность или торговый диапазон (ТД), рассчитывается классически: ТД = High — Low.

( Читать дальше )

ЦБ и Василиса Премудрая или Дефляция под маской (часть 1)

- 14 ноября 2023, 11:36

- |

Вениамин Вернанке*, 2015 год

Если пытаться старательно имитировать чьи-то приёмы, неверно понимая механизм их действия, то результат может оказаться совсем не таким, как ожидалось. Именно так происходит с инфляционным таргетированием в России. А всё потому, что, как волк в овечьей шкуре, под маской номинальной инфляции в России скрывается реальная дефляция. И сокращение денежной массы, применяемое Центробанком как лекарство, лишь усугубляет ситуацию.

===

История знает много примеров, когда копирование удачных практик приводило в «ловушку имитации» — желаемые результаты не достигались, а иногда достигались результаты, противоположные ожидаемым.

Перейдя к режиму таргетирования инфляции по примеру многих других стран, ЦБ России попал в такую «ловушку имитации». Главная проблема в том, что под маской номинальной инфляции в России скрывается вызванная сокращением реальной денежной массы реальная дефляция. И борясь с инфляцией путём дальнейшего сокращения денежной массы, ЦБ только усугубляет проблему. Структура экономики при этом серьезно ухудшается.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал