Избранное трейдера Бык в шортах

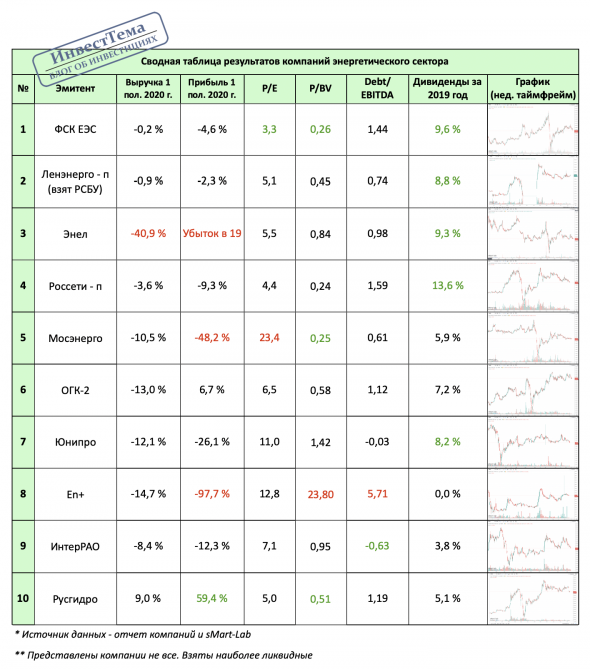

Сводная таблица энергетиков - кто круче?

- 13 октября 2020, 18:14

- |

1. Компании взяты не все, а наиболее интересные и ликвидные

2. Мультипликаторы взяты с раздела фундаментального анализа Смартлаба (Вы знали, что такое есть? Если нет, вот он - https://smart-lab.ru/q/shares_fundamental/)

3. Выручка/Прибыль взяты из отчетов компаний за первое полугодие 2020 года.

4. Выводы будут в отдельной статье, а материал нужен для стрима.

5. Таблица помогает структурировать мысли и сделать сравнительный анализ показателей компаний.

6. Компании расположены в случайном порядке.

Итак, таблица ниже, а если Вы еще не подписаны на мой Telegram-канал, то самое время сделать это. Нас там уже больше 17,5 тысяч.

- комментировать

- ★16

- Комментарии ( 19 )

Опыт клиента ВТБ первого участия в первичном размещении облигаций

- 01 декабря 2018, 15:02

- |

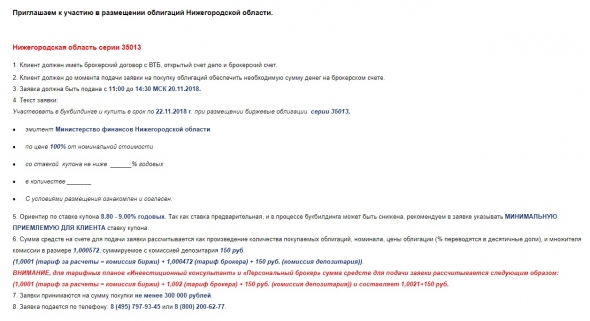

Всегда хотелось купить понравившиеся хорошие облигации по номиналу. Может, эта тема для кого-то — баян, ну и не читайте тогда.

В общем, решил я узнать, как стать участником букбилдинга (первичного размещения) облигаций на рынке. Стал накручивать телефон службы клиентских менеджеров.

Дорвался до голоса клиентских менеджеров и после некоторого обсуждения — меня включили в список рассылки приглашений на участие в букбилдинге. Стали приходить сообщения на почту следующего вида:

Почитал я сообщение, приготовил денежку на счету, позвонил трейдерам и заявился на участие. В общем, ничего особенного. Вся история в деталях изложена на форуме ИИС в этой теме: Первичное размещение субфедеральных облигаций — участие

В этом же посте я хочу уделить внимание вопросу, который на форуме не раскрыт.

( Читать дальше )

Как по кривой доходности можно предсказать рецессию

- 20 июля 2018, 19:07

- |

Предсказание — дело неблагодарное. Особенно на финансовых рынках. Однако замечать общие тенденции и понимать, что они могут за собой повлечь — полезный навык. В этой статье оттачиваем его на примере кривой доходности американских гособлигаций.

Помогли разобраться в теме наши коллеги из финтех-компании DTI Algorithmic: Андрей Тимошин, главный стратег по валютным и сырьевым рынкам, Михаил Дорофеев, главный портфельный аналитик и стратег, и Александр Бутманов, управляющий партнер. Обсудили с ними,

- что такое кривая доходности и как она обычно выглядит,

- о чем говорит ее инвертирование,

- какая ситуация складывается сейчас на американских рынках.

Ниже подробное интервью.

Что такое кривая доходности и какой она может быть?

Андрей Тимошин, главный стратег по валютным и сырьевым рынкам финтех-компании DTI Algorithmic:

Если кратко, то кривая доходности — график, показывающий доходность одинаковых финансовых инструментов с разным сроком до погашения. Ее считают нормальной, когда ставки по коротким инструментам (по облигациям с небольшим сроком до погашения) меньше, чем по длинным. То есть чем дальше в будущее, тем выше ставка — в нее закладывается временная риск-премия.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал