SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Будущий Инвестор

Начинаю закупаться

- 07 ноября 2012, 23:10

- |

Начинаю закупаться американскими ацкульками.

Инструментов мало (5-8) у меня.

Основыне условия просты:

0. Первые сделки открыл по рынку сегодня.

1. Разбил общий запланированный объем покупок на 5 частей (каждый инстрУмент).

2. Части стоят отложенными ордерами с неограниченным сроком исполнения.

3. В зависимости от этих выбранных инструментов (голубишки), шаг от 0,2 до 1,0% падения амеров.

4. Нет опционов (а хотел зарядить).

5. Нет фьючей (решил ацкульки).

6. При недоборе максимального запланированного объема буду на средства поигрывать интрадей.

7. Крыть лонги буду частями, от чего зависит — не могу сказать.

Всё. Спасибо. Успехов всем.

Инструментов мало (5-8) у меня.

Основыне условия просты:

0. Первые сделки открыл по рынку сегодня.

1. Разбил общий запланированный объем покупок на 5 частей (каждый инстрУмент).

2. Части стоят отложенными ордерами с неограниченным сроком исполнения.

3. В зависимости от этих выбранных инструментов (голубишки), шаг от 0,2 до 1,0% падения амеров.

4. Нет опционов (а хотел зарядить).

5. Нет фьючей (решил ацкульки).

6. При недоборе максимального запланированного объема буду на средства поигрывать интрадей.

7. Крыть лонги буду частями, от чего зависит — не могу сказать.

Всё. Спасибо. Успехов всем.

- комментировать

- ★1

- Комментарии ( 3 )

исследование на тему высоких ставок и рентабельности капитала российских компаний

- 03 ноября 2012, 17:57

- |

Оригинал взят у

www.2stocks.ru/main/invest/stocks/info/finance?sort_by=roe&direction=asc

на данном сайте можно найти таблицу с результатами деятельности многих российских компаний, акции которых торгуются на ММВБ. некоторых компаний тут нет в силу отсутствия отчетности. но в целом — большинство выборки представлено во всей красе.

итак — мы знаем, что ставка сейчас в банках от 9,3 до 10+% в рублях на депозитах. т.е. можно пойти и спокойненько положить депозит и каждый месяц получать свои процентики под немалую ставочку. смотрим на табличку и считаем количество компаний, у котороых показатель ROE (return on equity — возврат на капитал) больше 9%...

получаем: 59 компаний, у котороых рое больше 9,3% и 54 компании, у которых рое ниже 9,3%.

те компании, у которых рое выше 9,3% — могут отбивать стоимость фондирования… те, у которых ниже 9,3% — скорее всего сами себя проедают.

если же посмотреть по показателю РЕ — т.е отношению чистой прибыли не к капиталу, а к капитализации — то увидим следующую картину (1/0,093 = 10,75) — считаем компании с РЕ ниже 10,75 и компании с РЕ выше 10,75 и негативным РЕ… зачем это надо? 1/ре показывает какую ставку (стоимость денег) отбивают инвестиции в акции данной компании...

РЕ от 0 до 10,75 — количество компаний 64 компании

РЕ выше 10,75 и негативное РЕ = 49 компаний.

а теперь попробуем найти компании, у которых рое выше 9,3% и РЕ в районе от 0 до 10,75

таких компаний = 44!!!

т.е. меньшинство из всех рассматриваемых. поэтому рынок и стагнирует. получается, что количество компаний, которые могут отбивать высокую стоимость заимствования не так уж и велико… и то — это я смотрю по ставке 9,3%. реальная ставка финансирования на рынке РФ побольше будет — от 10-12%… с учетом всех комиссий и накруток...

в общем и целом из 113 проанализированных компаний только 41 может реально получать «реальный»! прибавочный продукт, который позволяет компании отбивать стоимость кредитных денег.

как рынку расти в условиях очень высоких ставок — непонятно...

если посмотреть ближе на компании, у которых и рое выше 9,35-10 и коэффициент РЕ ниже 10,75 (т.е. они не так высоко стоят...)… то это компании следующих отраслей:

1. металлургия

2. банки

3. нефтянка

4. отдельные энергетики, сети

5. газовики

6. никель

7. уголь

8. сталь

9. удобрения

10. отдельные транспортные компании

в общем и целом можно, наверное, сказать так — все основные добывающие отрасли плюс вспомогательные транспортные и инфраструктурные компании, плюс металлурги и отдельная химия (удобрения). т.е. — все это наследие от Советского Союза. не так уж много каких-то вновь созданных компаний, которые бы представляли бы интерес...

получается за 20 лет капитализьма в России — эксплуатируется то, что было создано при старом строе… а ничего нового крупного так и не создано… и выжило то, что могло отбивать такую высокую ставку заимствования… выше 10% годовых...

к чему я клоню… к тому, что развитие каких-то нанотехнологий, исследовательских центров или новых производств под ставку выше 10% просто невозможно… для исследований требуется трата капвложений в научные исследования. и не факт, что они все удачны и сразу приносят денег… прямые инвестиции в большинстве случаев не могут отбивать ставку… потому что это заложено в природу высоких кредитных ставок...

для развития прямых инвестиций и венчурных проектов — нужна более низкая ставка.

Портфель разумного инвестора. Концепция долгосрочных инвестиций. Часть 3

- 03 ноября 2012, 15:41

- |

Начало тут

http://smart-lab.ru/blog/ideas/85545.php

http://smart-lab.ru/blog/ideas/85547.php

СИСТЕМА А.

Суммируя всю информацию — получаем следующий алгоритм:

( Читать дальше )

http://smart-lab.ru/blog/ideas/85545.php

http://smart-lab.ru/blog/ideas/85547.php

СИСТЕМА А.

Суммируя всю информацию — получаем следующий алгоритм:

- Производим отбор и составляем список акций пригодных для инвестиций, определяем «справедливую» стоимость, покупки возможны при «запасе прочности» равным 2 = стоимость/цена. Это самая сложная часть, но от нее будет зависеть – Ваш портфель будет лучше рынка или хуже. Пример Баффетта показывает, что «правильный» выбор компаний может значительно улучшить Ваши результаты в сравнении с рынком, и даже без использования «попутного ветра».

- Раз в месяц определяем «Индекс А». Если он ниже 85, то ждем. Ежемесячные сбережения направляем в депозиты. Кстати, вопрос СБЕРЕЖЕНИЙ очень важен, в этой статье никак не затронут. Но я факт сбережений опустил по умолчанию, так как, если Вам не оставили большого наследства, то сбережения делать нужно. Без сбережений нельзя будет делать инвестиции.

( Читать дальше )

Портфель разумного инвестора. Концепция долгосрочных инвестиций. Часть 2

- 03 ноября 2012, 15:38

- |

ЧТО ПОКУПАТЬ?

Выбор акций производится по методике определения справедливой стоимости (фундаментальный анализ) основанной на трудах Уоррена Баффетта и Бенджамена Грэхема (их книги «Эссе …» и «Разумный инвестор»).

Основные критерии при отборе компаний для начала оценки компаний:

— Лидерские позиции в своей отрасли, граничащие с монополизмом («незаменимый продукт»);

— Наличие широко известного бренда;

— Отличное руководство;

— Поступательное развитие компании – рост выручки, чистой прибыли и собственного капитала за последние 5 лет (отсутствие убытков);

— Капитализация компании не менее 200 млн. долл.

( Читать дальше )

Характер российских акций

- 25 октября 2012, 18:06

- |

Альфа-Банк:

Защитные акции: Роснефть, Лукойл, Сургутнефтегаз, золотодобывающие компании, МТС, НМТП, X5.

Акции циклических компаний: Металлургия, Группа ЛСР, Группа ПИК, Транснефть, Холдинг МРСК, ФСК ЕЭС, Группа Дикси.

Опережающие рынок бумаги: Башнефть, Новатэк, Уралкалий, Норникель, ТМК, Ростелеком прив., нефтесервисные компании, Магнит, М.Видео.

Отстающие компании: Газпром, Ростелеком

Лучшие инвестиции в периоды роста: Мечел, Северсталь, Холдинг МРСК, Транснефть, Группа ЛСР, Сбербанк.

Лучшие инвестиции в период спада: Лукойл, КазМунайГаз, Полюс-Золото, НМТП, С/Х-сектор.

Подсчитано на основании поведения акций в периоды 13 резких колебаний рынка с 2009 года.

Защитные акции: Роснефть, Лукойл, Сургутнефтегаз, золотодобывающие компании, МТС, НМТП, X5.

Акции циклических компаний: Металлургия, Группа ЛСР, Группа ПИК, Транснефть, Холдинг МРСК, ФСК ЕЭС, Группа Дикси.

Опережающие рынок бумаги: Башнефть, Новатэк, Уралкалий, Норникель, ТМК, Ростелеком прив., нефтесервисные компании, Магнит, М.Видео.

Отстающие компании: Газпром, Ростелеком

Лучшие инвестиции в периоды роста: Мечел, Северсталь, Холдинг МРСК, Транснефть, Группа ЛСР, Сбербанк.

Лучшие инвестиции в период спада: Лукойл, КазМунайГаз, Полюс-Золото, НМТП, С/Х-сектор.

Подсчитано на основании поведения акций в периоды 13 резких колебаний рынка с 2009 года.

Идеи для портфельных инвестиций

- 14 октября 2012, 20:43

- |

Решил сформировать себе портфель из определенных бумаг (список и критерии выбора будут ниже)

Срок инвестиций: от 10 лет

Капитал: буду инвестировать каждый месяц от 5 до 10 тыс. руб.

Цель: создать портфель из недооцененных акций имеющих устойчивый рост прибыли и рентабельность собственного капитала.

Для начала приведу пример: начиная с 2000 года по 3 кв. 2012 инвестируя в акции сбербанка 5000 руб. в месяц. Примерна сумма инвестиций составила 650 000 руб. кол-во акций приобретенное с начала инвестирования составило примерно 141930 бумаг. сумма денежных средств на данный момент составила бы примерно 13 200 000 руб. Не хило!

Конечно с 2000 года утекло не мало времени и цены на наши бумаги были ничтожными — хотя даже ничтожными их не назовешь — просто дармовые!!!

Да и сумма в 5000 для того времени — была тоже не маленькая, но речь не об этом!!!

И так что же за бумажки попали в мое поле зрения для покупки в портфель!!!

1. МОЭСК - Открытое акционерное общество «Московская объединенная электросетевая компания»

( Читать дальше )

Срок инвестиций: от 10 лет

Капитал: буду инвестировать каждый месяц от 5 до 10 тыс. руб.

Цель: создать портфель из недооцененных акций имеющих устойчивый рост прибыли и рентабельность собственного капитала.

Для начала приведу пример: начиная с 2000 года по 3 кв. 2012 инвестируя в акции сбербанка 5000 руб. в месяц. Примерна сумма инвестиций составила 650 000 руб. кол-во акций приобретенное с начала инвестирования составило примерно 141930 бумаг. сумма денежных средств на данный момент составила бы примерно 13 200 000 руб. Не хило!

Конечно с 2000 года утекло не мало времени и цены на наши бумаги были ничтожными — хотя даже ничтожными их не назовешь — просто дармовые!!!

Да и сумма в 5000 для того времени — была тоже не маленькая, но речь не об этом!!!

И так что же за бумажки попали в мое поле зрения для покупки в портфель!!!

1. МОЭСК - Открытое акционерное общество «Московская объединенная электросетевая компания»

( Читать дальше )

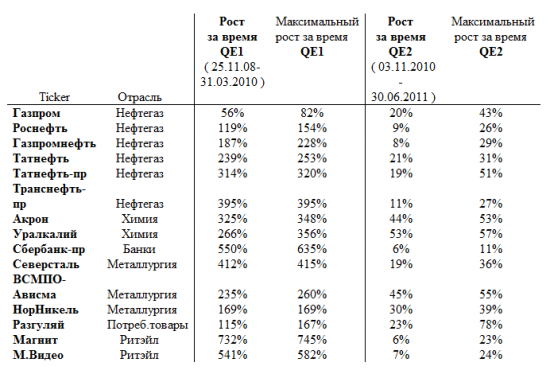

Как программы количественного облегчения влияют на рынок акций

- 23 сентября 2012, 11:05

- |

(написано по прочтении статьи Асвата Дамодарана на ту же тему, с которой я полностью согласен, так что свободно владеющие английским могут читать сразу классика)

Если отбросить конспирологические zerohedge-style теории типа того, что это ФРБ Нью-Йорка покупает акции, и прочие ничем не обоснованные вещи (не обоснованные — потому что их обычно не трудятся обосновывать, т. к. обоснований нет, либо они не подтверждаются реальными фактами), то получается, что основным механизмом влияние QE на рынок акций является воздействие на безрисковую ставку.

Действительно, безрисковая ставка доходности — краеугольный камень любой valuation. Чем она ниже, тем при прочих равных выше цена на акции. Однако, поскольку в мире существует долговое финансирование, то существуют и корпоративные облигации. И возможность в них инвестировать. И именно корпоративные облигации являются естественной альтернативой рынка акций. Поэтому оценка корпоративных облигаций, и, не безрисковая ставка, а ИХ доходность крайне важна.

( Читать дальше )

Если отбросить конспирологические zerohedge-style теории типа того, что это ФРБ Нью-Йорка покупает акции, и прочие ничем не обоснованные вещи (не обоснованные — потому что их обычно не трудятся обосновывать, т. к. обоснований нет, либо они не подтверждаются реальными фактами), то получается, что основным механизмом влияние QE на рынок акций является воздействие на безрисковую ставку.

Действительно, безрисковая ставка доходности — краеугольный камень любой valuation. Чем она ниже, тем при прочих равных выше цена на акции. Однако, поскольку в мире существует долговое финансирование, то существуют и корпоративные облигации. И возможность в них инвестировать. И именно корпоративные облигации являются естественной альтернативой рынка акций. Поэтому оценка корпоративных облигаций, и, не безрисковая ставка, а ИХ доходность крайне важна.

( Читать дальше )

Фундамаентал по ОАО "МРСК Урала". Надо быть поосторожней с этими акциями. Попасть не попадешь, но и не заработаешь)

- 13 июля 2012, 15:32

- |

РЕЗЮМЕ ПО АНАЛИЗУ ФИНАНСОВОГО СОСТОЯНИЯ ПРЕДПРИЯТИЯ ОАО «МРСК Урала»

Предприятие: ОАО «Межрегиональная распределительная сетевая компания Урала»

Денежная единица: тыс. руб.

Период анализа: с 1 кв. 2011 г. по 1 кв.2012 г.

Собственность: частная

Организационно-правовая форма: Открытое акционерное общество

ФИНАНСОВЫЕ РЕЗУЛЬТАТЫ ДЕЯТЕЛЬНОСТИ

Предприятие снижает объемы реализации продукции, вследствие этого его выручка сократилась с 14 927 727 до 14 103 016 тыс. руб. или на 5,52%.

Деятельность Предприятия является прибыльной. Причем размер прибыли уменьшился на 82,58%.

Наличие у Предприятия чистой прибыли свидетельствует об имеющемся источнике пополнения оборотных средств.

( Читать дальше )

Предприятие: ОАО «Межрегиональная распределительная сетевая компания Урала»

Денежная единица: тыс. руб.

Период анализа: с 1 кв. 2011 г. по 1 кв.2012 г.

Собственность: частная

Организационно-правовая форма: Открытое акционерное общество

ФИНАНСОВЫЕ РЕЗУЛЬТАТЫ ДЕЯТЕЛЬНОСТИ

Предприятие снижает объемы реализации продукции, вследствие этого его выручка сократилась с 14 927 727 до 14 103 016 тыс. руб. или на 5,52%.

Деятельность Предприятия является прибыльной. Причем размер прибыли уменьшился на 82,58%.

Наличие у Предприятия чистой прибыли свидетельствует об имеющемся источнике пополнения оборотных средств.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал