SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Карл Листов

Простейшая стратегия долгосрочного инвестирования.

- 22 июня 2012, 19:25

- |

Попробуем сделать простейшую стратегию для долгосрочного инвестирования. В качестве рабочего будем использовать дневной таймфрейм. Вся суть стратегии будет заключаться в простейшей идеи, что падение рынка обычно связанно с более высокой волатильностью, чем в среднем. Соответсвенно, мы будем покупать, когда волатильность ниже среднего, и выходить из лонга когда она повышается. В качестве меры волатильности будем использовать размах бара High — Low. Остается вопрос лишь в том как измерить долгосрочное среднее волатильности. Можно использовать — среднее, то есть скользящую среднюю взятую за определенный период. Но так как мы имеем дело с распределением с тяжелыми хвостами, среднее будет плохой оценкой центра распределения. Поэтому будем использовать робастную оценку центра распределения — в нашем случаи это будет медиана, или более точно, скользящая медиана взятая с большим окном. Наши рассуждения достаточно напрямую транслируются в код на WealthLab:

( Читать дальше )

using System.Collections.Generic;

using System.Text;

using System.Drawing;

using WealthLab;

using WealthLab.Indicators;

namespace WealthLab.Strategies

{

public class MyStrategy : WealthScript

{

private StrategyParameter smaPeriod;

public MyStrategy()

{

smaPeriod = CreateParameter("Range Sma Period", 1, 1, 50, 1);

}

protected override void Execute()

{

DataSeries range = High - Low;

DataSeries rangeSma = new WealthLab.Indicators.SMA(range, smaPeriod.ValueInt, "sma");

DataSeries signal = rangeSma - new WealthLab.Indicators.Median(range, 200, "median");

for(int bar = 0; bar < Bars.Count; bar++)

{

if (IsLastPositionActive)

{

//code your exit rules here

if (signal[bar] > 0)

SellAtMarket(bar + 1, LastPosition, "sell");

}

else

{

//code your entry rules here

if (signal[bar] < 0)

BuyAtMarket(bar + 1, "buy");

}

}

}

}

}( Читать дальше )

- комментировать

- 237 | ★51

- Комментарии ( 23 )

Математика. Книги.

- 08 мая 2012, 20:10

- |

Обещал выложить книжки по математике, начиная от азов, теорвера, и заканчивая моделями числовых рядов и машинным обучением.

Структура примерно такая:

1. basic - матан, линейная алгебра, если прогуляли/никогда не знали/ничего не помните

2. probability — базовая теория вероятности/статистика

3. time_series — стандартные(в основном стационарные) статистические модели числовых рядов

4. advanced — про продвинутые модели и машинное обучение

bonus. cointegration/r/bayes — про коинтеграцию, R (пакет для стат. расчетов), и Байесовскую статистику

Ссылка на книги

Структура примерно такая:

1. basic - матан, линейная алгебра, если прогуляли/никогда не знали/ничего не помните

2. probability — базовая теория вероятности/статистика

3. time_series — стандартные(в основном стационарные) статистические модели числовых рядов

4. advanced — про продвинутые модели и машинное обучение

bonus. cointegration/r/bayes — про коинтеграцию, R (пакет для стат. расчетов), и Байесовскую статистику

Ссылка на книги

Основы статистического арбитража. Коинтеграция.

- 27 апреля 2012, 21:16

- |

Собственно, понятие коинтеграции и лежало, в основе статистического арбитража, который только начал появлятся в конце 80-х и позволил первопроходцам из JP Morgan, нарубить не мало денег, пока…, но об этом в конце статьи. Поэтому в этот раз мы поговорим, про коинтеграцию, что это такое, зачем и почему. Но начнем из далека и рассмотрим такие статистически понятия как порядок интеграции процесса, и фиктивной (spurios) регрессии, которые и лежат в основе.

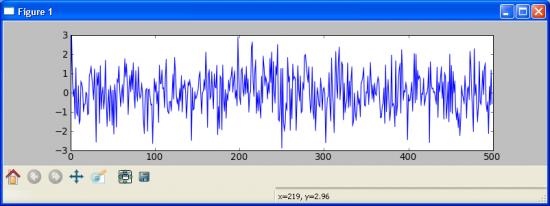

Рассмотрим для начала простейший процесс, гауссовский шум:

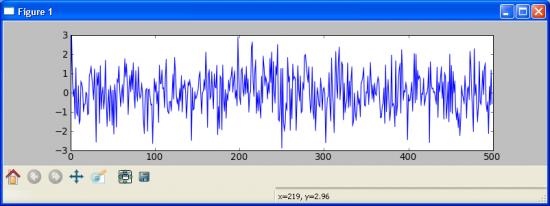

Теперь построим его кумулятивную сумму, то есть возьмем значения и последовательно их сложим, таким образом получим что Y_i = sum k = 0..i X_k, где X_k — это исходный гаусовский шум, Y_i — результирующий процесс. То есть в данном случаи взяли шум и его проинтегрировали, таким образом получив случайное блуждание. Так же мы можем повторить данный процесс еще раз, но на этот раз взяв в качестве исходных значений, полученное нами на предыдущем шаги случайное блуждание. Таким образом получим (сверху — интеграл шума, случайное блуждание, снизу — повторная сумма но на этот раз взятая по случайному блужданию):

( Читать дальше )

Рассмотрим для начала простейший процесс, гауссовский шум:

Теперь построим его кумулятивную сумму, то есть возьмем значения и последовательно их сложим, таким образом получим что Y_i = sum k = 0..i X_k, где X_k — это исходный гаусовский шум, Y_i — результирующий процесс. То есть в данном случаи взяли шум и его проинтегрировали, таким образом получив случайное блуждание. Так же мы можем повторить данный процесс еще раз, но на этот раз взяв в качестве исходных значений, полученное нами на предыдущем шаги случайное блуждание. Таким образом получим (сверху — интеграл шума, случайное блуждание, снизу — повторная сумма но на этот раз взятая по случайному блужданию):

( Читать дальше )

Книжки. Введение в теорию вероятности и статистику.

- 30 марта 2012, 21:36

- |

Четыре годные книжки по этой тематике.

http://narod.ru/disk/44732842001.342fa2327b2ad1d65e7e1143b7a54769/prob%20theory.zip.html

http://narod.ru/disk/44732842001.342fa2327b2ad1d65e7e1143b7a54769/prob%20theory.zip.html

Моя записная книжка. Полезные ссылки. Окончание.

- 27 мая 2011, 20:25

- |

Предыдущая часть здесь.

Роботы, приводы, платформы :

Wealth-Lab Developer (AXY-2: Quik адаптер для Wealth-Lab Developer 4.0)

MultiCharts с адаптером к Квику (и его коммент-оценка, +пара слов на смарт-лабе, + хвала ему и хула Ami и Omega + Квик-привод на Пауке)

MetaStock

Amibroker (о платформе по-русски)

Omega TradeStation

TS-Lab (удобный способ поиска статей, например, по TS-Lab — на сайте Finlabportal.ru)

OpenQuant

BioComp Profit (нейросетевой анализ)

Написание торговых роботов. Шаги 0-2 (Александр Муханчиков)

Торговые роботы на .NET (Stock# плюс обучение программированию)

Дмитрий Власов —

( Читать дальше )

Роботы, приводы, платформы :

Wealth-Lab Developer (AXY-2: Quik адаптер для Wealth-Lab Developer 4.0)

MultiCharts с адаптером к Квику (и его коммент-оценка, +пара слов на смарт-лабе, + хвала ему и хула Ami и Omega + Квик-привод на Пауке)

MetaStock

Amibroker (о платформе по-русски)

Omega TradeStation

TS-Lab (удобный способ поиска статей, например, по TS-Lab — на сайте Finlabportal.ru)

OpenQuant

BioComp Profit (нейросетевой анализ)

Написание торговых роботов. Шаги 0-2 (Александр Муханчиков)

Торговые роботы на .NET (Stock# плюс обучение программированию)

Дмитрий Власов —

( Читать дальше )

Про поиск паттернов

- 27 апреля 2011, 03:16

- |

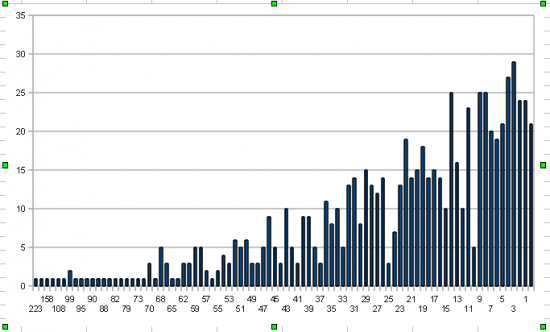

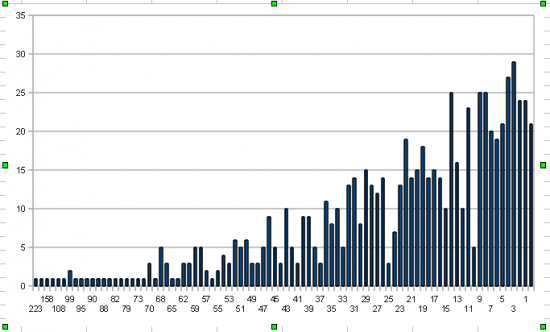

В последнее время довольно много времени провожу в поисках ценовых паттернов. Интересно, что паттернов, которые явно не случайны довольно много. Неслучайностью предлагаю считать все, что с вероятностью более 50% ведет себя предсказуемо. Например, растет или падает после появления фигуры. Дык вот, оказалось, что главная проблема не в том как найти паттерн, это довольно легко автоматизировать, но проблема в том, что даже если паттерн срабатывает, этого не достаточно для того, чтобы сделать из него что-то путное. Дело в том, что многие паттерны даже при всей своей неслучайности не способны обеспечивать устойчивое отношение средней прибыли к убыткам больше 1. В этом основная проблема. Я объясняю это распределением размера прибыли по «сделкам». Если скажем взять и посчитать какова была максимальная прибыль в растущих днях, то получится вот такая картинка:

Цифры внизу, это отношения: (close — open) / 100. То есть «купил и держи». Купил на самом открытии и продержал до самого закрытия. А слева, это то, сколько раз это отношение встречалось в истории с середины 2005 года. Поэтому не все паттерны одинаково полезны. Нужно найти не просто неслучайный вход, но еще и такой вход, который может обеспечить прибыль хотя 1.5 к 1. Да, первичную проверку я делаю так. Заходим по сигналу от паттерна. Выходим на следующий день на открытии.

Интересно было бы также узнать какие методики вы применяете при поиске паттернов?

Цифры внизу, это отношения: (close — open) / 100. То есть «купил и держи». Купил на самом открытии и продержал до самого закрытия. А слева, это то, сколько раз это отношение встречалось в истории с середины 2005 года. Поэтому не все паттерны одинаково полезны. Нужно найти не просто неслучайный вход, но еще и такой вход, который может обеспечить прибыль хотя 1.5 к 1. Да, первичную проверку я делаю так. Заходим по сигналу от паттерна. Выходим на следующий день на открытии.

Интересно было бы также узнать какие методики вы применяете при поиске паттернов?

Написание торговых роботов. Шаги 0-2.

- 07 апреля 2011, 10:51

- |

Роботы… Как много в этом слове для уха трейдера слилось!

Как? Откуда? С чего начать?

Как ни банально, но для начала необходимо определиться со стратегией. Она может быть создана либо основываясь на стратегии других трейдеров (Резвяков, привет! Ударные дни легли в основу самого первого робота, который работал и зарабатывал у меня 1.5 года назад), либо — основываясь на собственных ощущениях и понимании рынка.

Мы пойдём путём наиболее логичным и, на мой взгляд, правильным — будем исследовать рынок на истории, искать и наблюдать закономерности, их тестировать. А в случае успеха — реализовывать в торговом роботе.

шаг 0 — что почитать?

1) Кургузкин А.А. Биржевой трейдинг: системный подход

Лучшая книга по системному трейдингу. Полезна всем и каждому, в независимости от вашей причастности к роботам.

Далее книги по C# — учимся программировать и готовимся к тестированию / реализации своих будущих алгоритмов:

2) Герберт Шилдт. C# 4.0 полное руководство.

3) http://msdn.microsoft.com/ru-ru/library/bb383962%28VS.90%29.aspx

4) http://msdn.microsoft.com/ru-ru/beginner/ee344863.aspx

5) http://www.youtube.com/user/geekitdevelop

Шаг 1 — поиск закономерностей:

открываем график, накладываем индикаторы (хаха), ищем индикаторы/их пересечения, которые позволят нам обнаружить начало движения / его остановку / пилу /… Собственно всё то, что может стать костяком нашего будущего робота.

Кому индикаторы не внушают доверие — начинаем анализ стакана, ленты, строим объёмные уровни, анализируем дельту — и используем всё это для того же самого — понимания и осознания как что где может работать. Вот один из примеров.

Все тут не первый год на рынке, поэтому у каждого есть свои наблюдения, которые он бы хотел протестировать.

Шаг 2 — тестирование

Для многих это первый затык, который останавливает.

Для тестирования берём либо Wealth-Lab (лучше брать версию не младше 5.0 — присутствует .Net язык C#. С помощью Wealth-Lab я умудрялся даже тестировать стратегии, основанные только на объёмах (кому интересны детали как — можно личкой / в комментах)),

либо — вариант более проффесиональный и намного лучше для будущего — библиотека Stock# (мой выбор).

Кому-то может для тестов подойдёт и TsLab. На вкус и цвет все фломастеры разные.

Для начала в любом случае советую выбрать тестировщик с визуальным редактором.

( Читать дальше )

Как? Откуда? С чего начать?

Как ни банально, но для начала необходимо определиться со стратегией. Она может быть создана либо основываясь на стратегии других трейдеров (Резвяков, привет! Ударные дни легли в основу самого первого робота, который работал и зарабатывал у меня 1.5 года назад), либо — основываясь на собственных ощущениях и понимании рынка.

Мы пойдём путём наиболее логичным и, на мой взгляд, правильным — будем исследовать рынок на истории, искать и наблюдать закономерности, их тестировать. А в случае успеха — реализовывать в торговом роботе.

шаг 0 — что почитать?

1) Кургузкин А.А. Биржевой трейдинг: системный подход

Лучшая книга по системному трейдингу. Полезна всем и каждому, в независимости от вашей причастности к роботам.

Далее книги по C# — учимся программировать и готовимся к тестированию / реализации своих будущих алгоритмов:

2) Герберт Шилдт. C# 4.0 полное руководство.

3) http://msdn.microsoft.com/ru-ru/library/bb383962%28VS.90%29.aspx

4) http://msdn.microsoft.com/ru-ru/beginner/ee344863.aspx

5) http://www.youtube.com/user/geekitdevelop

Шаг 1 — поиск закономерностей:

открываем график, накладываем индикаторы (хаха), ищем индикаторы/их пересечения, которые позволят нам обнаружить начало движения / его остановку / пилу /… Собственно всё то, что может стать костяком нашего будущего робота.

Кому индикаторы не внушают доверие — начинаем анализ стакана, ленты, строим объёмные уровни, анализируем дельту — и используем всё это для того же самого — понимания и осознания как что где может работать. Вот один из примеров.

Все тут не первый год на рынке, поэтому у каждого есть свои наблюдения, которые он бы хотел протестировать.

Шаг 2 — тестирование

Для многих это первый затык, который останавливает.

Для тестирования берём либо Wealth-Lab (лучше брать версию не младше 5.0 — присутствует .Net язык C#. С помощью Wealth-Lab я умудрялся даже тестировать стратегии, основанные только на объёмах (кому интересны детали как — можно личкой / в комментах)),

либо — вариант более проффесиональный и намного лучше для будущего — библиотека Stock# (мой выбор).

Кому-то может для тестов подойдёт и TsLab. На вкус и цвет все фломастеры разные.

Для начала в любом случае советую выбрать тестировщик с визуальным редактором.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал