Избранное трейдера Ильфат Искандеров

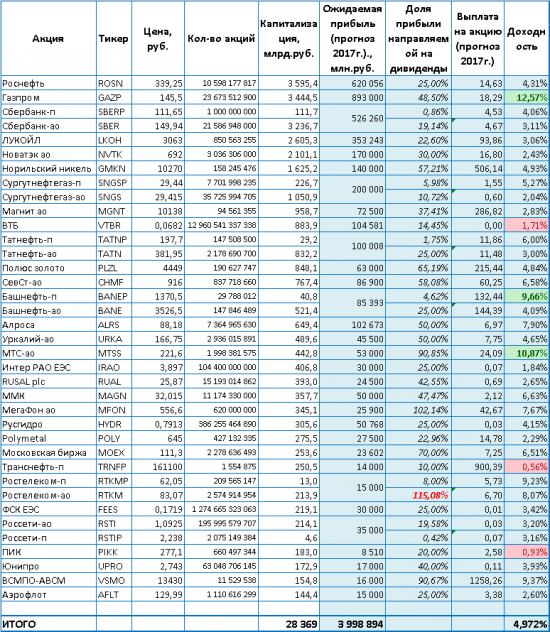

Ожидаемые дивиденды и доходность в 2017г. по основному крупняку

- 17 ноября 2016, 17:04

- |

дивиденды и доходность в 2017г. по основному крупняку" title="Ожидаемые дивиденды и доходность в 2017г. по основному крупняку" />

дивиденды и доходность в 2017г. по основному крупняку" title="Ожидаемые дивиденды и доходность в 2017г. по основному крупняку" />( Читать дальше )

- комментировать

- 182 | ★26

- Комментарии ( 17 )

Тест на вакансию трейдера в ЦБ

- 20 октября 2016, 15:10

- |

1.Казначейские векселя США выпускаются:

- ·с постоянным купоном

- ·с переменным купоном

- ·с дисконтом

- ·с премией

2.Формула наращения по простой процентной ставке выглядит так (где S – наращенная сумма, P – современная величина, I – процентная ставка, n – количество периодов начисления процентов):

- ·S=P(1+I*n)

- ·S=P/(1+I*n)

- ·S=P(1-I*n)

3.Одно из различий между форвардной сделкой и фьючерсом состоит в том, что:

- ·форвард – это простая срочная сделка, а фьючерс – наличная сделка с одновременным заключением обратной сделки с поставкой в срок

- ·форвард – это сделка с поставкой на срок с обязательным исполнением; фьючерс – срочная сделка с правом отказа от исполнения

- ·форвард – срочная сделка на внебиржевом рынке, с гибкими условиями; фьючерс – срочный биржевой контракт со стандартными условиями

( Читать дальше )

Неэффективаность №1. Дешевизна.

- 17 октября 2016, 14:44

- |

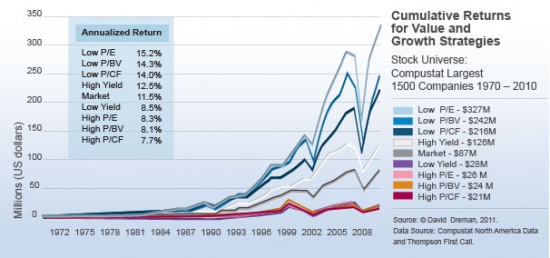

На графике исследование Дэвида Дримана посвященное различным стоимостным коэффициентам:

Цена/прибыль

Цена/балансовая стоимость

Цена/денежный поток

Высокая дивидендная доходность

Все коэффициенты (группа акций с самыми низкими коэффициентами) побили рыночную доходность. А экономист Юджин Фама, первый нашедший этот эффект, получил в 2013 году нобелевскую премию по экономике.

Этот эффект очень устойчив - работает на всех изученных рынках (все развитые страны и некоторые развивающиеся). Тут должна была быть масса графиков, таблиц и другого статистического материала, но увы.

Этот эффект — основа стоимостного инвестирования. И именно на нем построены все идеи из книги «Разумный инвестор».

В следующем посте разберем такую неэффективность как импульс.

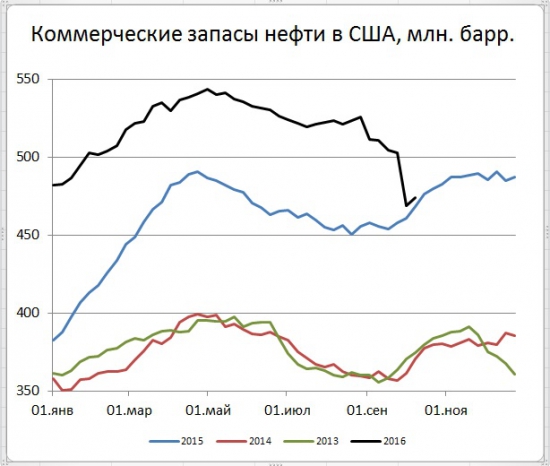

Запасы нефти в США (+4,9)mb, добыча (-17) tb/d

- 13 октября 2016, 17:59

- |

EIA опубликовало недельные данные по запасам и добыче нефти. За неделю, закончившуюся 7 октября 2016 года, коммерческие запасы нефти в США выросли на 4,9 млн. баррелей (до 474,0 с 469,1) млн. баррелей неделей ранее). Подрастание запасов оказалось большим, чем это оценивали в API Снижение запасов на этот раз оказалось меньшим, чем предсказывали в API. Напомним, что согласно вышедшим накануне оценкам Американского института нефти (API) запасы нефти за неделю завершившуюся 7 октября выросли на 2,7 миллиона баррелей. (По прогнозам аналитиков они выросли на 0,65 миллиона баррелей).

Самым занимательным обстоятельством стал пересмотр (-30,64 млн. баррелей) значения запасов за предыдущую неделю в сторону понижения (с 499,74 до 469,1). Если тупо поставить новую точку на график прежних данных, то он будет выглядеть весьма занятно. Столь неожиданные данные выбивают из колеи.

( Читать дальше )

Альтман и кредитные рейтинги.

- 13 октября 2016, 10:51

- |

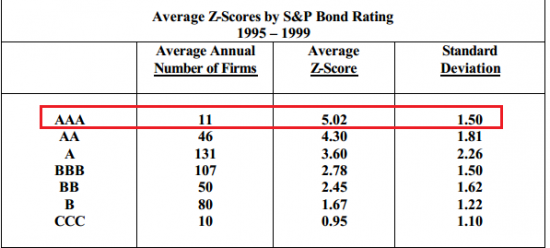

Давайте сравним модель Альтмана и эталон всех моделей финансовой устойчивости — рейтингами S&P и Moody’s.

Пример, из отчета Альтмана 2002 года, в котором видно соотношение рейтинга S&P и значения по модели Альтмана. Так, он взял 11 компаний с рейтингом ААА и нашел, что среднее значение для них – 5,02, а стандартное отклонение 1,5. Это значит, что если компания имеет значение от 3,52 до 6,52, то у нее рейтинг по шкале S&P – ААА. Аналогично он сделал и для остальных рейтинговых оценок. Как видим модель сильно коррелирует с рейтингами S&P.

А вот пример сравнений с рейтингом Moody’s:

( Читать дальше )

Альтман и финансовая устойчивость Роснефти.

- 12 октября 2016, 10:18

- |

Итак, поехали! Для расчета нам потребуется последний годовой отчет по МСФО. Скачать его можно здесь. Напомню формулу:

Z = 1.2T 1 + 1.4T 2 + 3.3T 3 + 0.6T 4 + 0.99T 5

T 1 = оборотные / совокупные активы.

Т 2 = нераспределенная прибыль / общие активы.

Т 3 = прибыль до уплаты процентов и налогов / всего активов.

Т 4 = Рыночная стоимость капитала / балансовая стоимость совокупных обязательств.

T 5 = продажи / совокупные активы.

Открываем отчет на странице «консолидированный баланс». Смотрим цифры в строках «итого оборотные активы» и «итого активы». Коэффициент Т1 у нас готов:

T1=2404/9638

В том же «консолидированном балансе» смотрим строку «нераспределенная прибыль» (в разделе капитал). Итого активов нам уже известно. Подставляем и получаем Т2:

Т2=3146/9638

Далее переходим на страницу консолидированного отчета о прибылях и убытках. Смотрим строку операционная прибыль. Итого активов мы знаем. Подставляем и получаем Т3:

Т3=708/9638

Теперь нам нужно найти капитализацию. Я смотрю здесь. Затем возвращаемся на страницу отчета консолидированный баланс и смотрим строки «итого краткосрочные обязательства» и «итого долгосрочные обязательства». Суммируем их. Подставляем и получаем Т4:

( Читать дальше )

Дивидендные ловушки. Часть 3. Ловушка слабого баланса.

- 10 октября 2016, 09:09

- |

Приведу пример. В 2012 году компания Мечел выплатила 31 рубль 28 копеек дивидендов на привилегированную акцию по результатам работы в 2011 году. Летом 2012 года цена префов была около 160 рублей, то есть дивидендная доходность была почти 20%. Многие инвесторы понимали что есть большой риск из-за наличия у компании серьезного долга но все равно считали что немного, процентов 5 капитала вложить можно. Давайте посмотрим что было дальше. Через год цена привилегированной акции была 59 рублей. Таким образом вложив в эти акции вы за год потеряли бы 70% капитала. Сейчас цена этих акций еще ниже. Можно ли тогда было понять что все так закончится? Я могу с уверенностью сказать что да! Это можно было понять и чтобы в будущем вы не попали в такие переделки мы будем использовать аналитический инструмент под названием модель Альтмана. Она представляет из себя формулу для оценки риска банкротства.

( Читать дальше )

Тюнинг для QUIK. Индикатор диагональных уровней.

- 02 октября 2016, 20:02

- |

Добавляю новую полезность для терминала QUIK.

По заказам доводилось делать много торговых систем, торгующих по горизонтальным уровням. Каждый заказчик строил свою систему, все они были успешно реализованы.

А как же диагональные уровни? Их возможно построить вручную, сколько людей, столько мнений…

Сегодняшний индикатор показывает косые уровни, их можно интерпретировать как диагональные уровни поддержки-сопротиления, линии каналов и т.п.

( Читать дальше )

Безубыточная торговля или трейдинг как бизнес.

- 26 сентября 2016, 06:25

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал