Избранное трейдера Папуас

По нефти

- 13 августа 2017, 17:06

- |

Приветствую!

Решил делиться своими мыслями по рынку и вести блог регулярно, если не надоест или тролли не отобьют желание)

Торгую в основном нефть, срендесрочно, то есть стараюсь взять позу в начале движения и выйти в самом его конце)

Основной таймфрейм 4часовик, дневка и выше.

Ниже мои соображения по нефти на текущий момент. Позже буду также делиться идеями по золоту, ртс и сберу.

НЕФТЬ

Глобально нефть смотрю с лонг в район 55-57, думаю сможем отрасти туда за август-сентябрь.

На этой неделе жду шорты в район 49-50, и там уже нужно брать лонги с целями 53-57, точнее будет видно по силе, структуре и характеру движения.

Среднесрок

В течении дня, скорей всего в первой его половине, жду задер в район 52.86

С этой зоны логично брать шорты, уровни для шорта 52.86, 52.63, 52.30.

Нужно смотреть силу, характер и структуру задера и старать взять шорты как можно выше.

( Читать дальше )

- комментировать

- 52 | ★8

- Комментарии ( 28 )

Сбербанк падение до 80 руб. продолжение

- 26 июня 2017, 20:46

- |

С минимальной цены 02.03.2009г. — 13.75 руб. обыкновенные акции Сбербанка выросли 14.02.2013г. до 111.50 руб. Далее произошла коррекция до 47.21 руб.

С уровня 47.21 руб. (16.12.14г.) цена акции выросла 21.12.2016г. до 185.34 руб.

За два года акции выросли на 138 руб.

Обыкновенные акции Сбербанка после дивидендного гэпа в течение нескольких дней торгуются ниже уровня 147 руб. , движение цены вниз продолжится.

Первая ценовая зона коррекции 110-114 руб.

Вторая ценовая зона коррекции 80-84 руб.

( Читать дальше )

Фазы тренда | QUIK | Индикатор

- 02 июня 2017, 14:16

- |

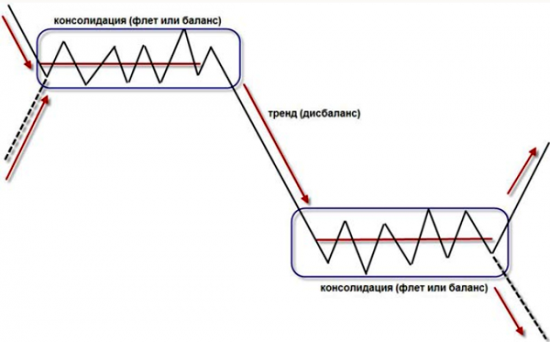

Фазы рынка/тренда. Метод Вайкоффа.

Суть метода Вайкоффа состоит в том, что крупный игрок не может просто купить или продать по рынку столько актива, сколько ему нужно, поэтому он использует для набора позиций узкие зоны консолидации, а потом начинает толкать рынок в нужную ему сторону, где он скинет набранный объем.

В момент, когда крупный игрок набирает позицию, на рынке наблюдается фаза баланса.

Ну а тренд – это дисбаланс.

Соответственно, если понять и принять такую структуру рынка, то несложно определить – цена всегда ходит в широком боковике, двигаясь от баланса к балансу.

( Читать дальше )

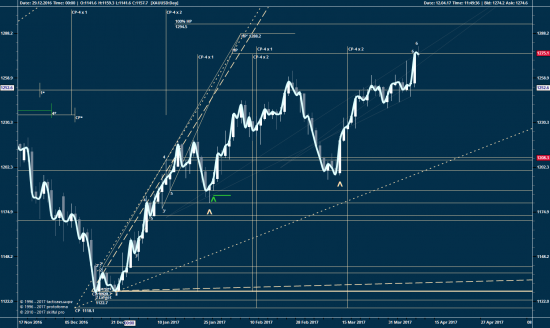

Торговые идеи на текущую неделю

- 25 апреля 2017, 13:13

- |

Попытаюсь, коротко описать мысли по рынку на текущий момент. сразу предупреждаю будет много графиков!!!

Начну издалека, с 7 апреля «Сирийского Гепа». Как мы знаем, часто на подобные новости рынок реагирует паническими распродажами, но по факту, через несколько дней-недель-пару месяцев весь баланс на рынке восстанавливается. Такие панические сливы дают возможность докупить позиции по более выгодным ценам.

Конечно нам, мелким спекулянтам-трейдерам не системно по рискам пересиживать скажем там просадку по Сбербанку рублей 10 или несколько пунктов по фьючерсу Си. Все позиции закрываются по стопам. И внутри дня начинается торговля в боковике. Почему? Потому что нужно взять все движения во все стороны, тем самым, можно пропустить биг идею, когда рынок отстоялся, дозаправился и готов расти дальше. Конечно, лучше для смарт-мани, когда рост приправили «победой в первом туре во Франции Макрона» или подали с соусом «высоких дивидендов по акциям»… И тут все о нефти на мгновение забыли, у нас же есть другой повод для роста!!!

Почему я и не люблю наш «фундаментал» потому что явление это временное, нестабильное, и до конца не понимаешь где будет пик, а где дно. А вот техника в этом плане рулит и дает четкие сигналы разворотных моделей. Высокие объемы дают дополнительное подтверждения дна. Но не всегда так происходит.

Например вчера Газпром

( Читать дальше )

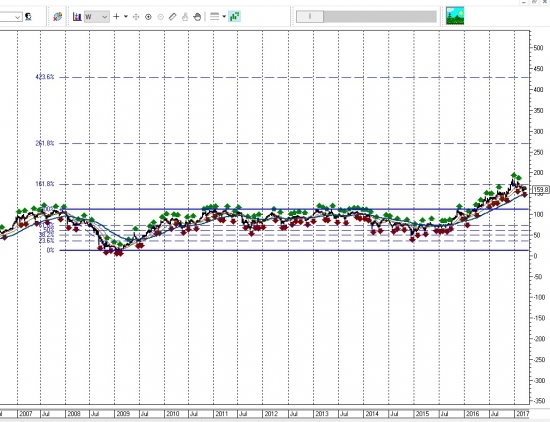

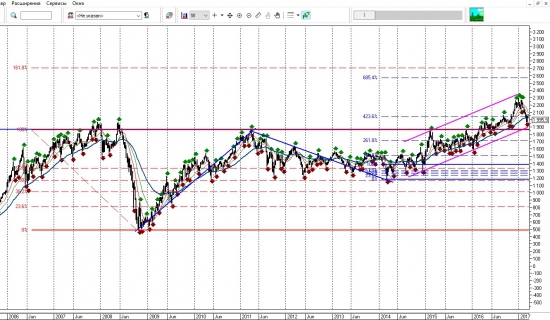

Сбербанк. Хороший момент подумать о покупке.

- 01 апреля 2017, 23:28

- |

Хочу поделиться своими размышлениями о цене Сбербанка. На мой взгляд у него есть хороший потенциал роста.

В одном из блогов, к сожалению не помню кто автор, было написано, что самый нужный товар сейчас — это деньги. А больше всего с деньгами связаны именно банки, самым крупным из которых является Сбербанк. Почему бы не сделать инвестиции в него? Однако, на первый взгляд он сильно вырос и сейчас стоит дороговато, но так ли это на самом деле? Сразу скажу, я торгую в основном по ТА, но всегда стараюсь учесть фундаментальные факторы. Итак, сначала посмотрим на графики.

Недельный график сбербанка с уровнями Фибоначчи.

Недельный график ММВБ.

( Читать дальше )

Среднесрочный план

- 12 марта 2017, 19:07

- |

1. Норникель

Фундамент:

компания демонстрирует хорошие темпы роста выручки и чистой прибыли, но при этом выросли и расходы, а также серьезно увеличилась долговая нагрузка (со 135 до 256 млрд рублей). По большей части такая вялая финансовая ситуация в компании объясняется тем, что металлы весьма серьезно подешевели, по сравнению с предыдущими годами (за исключением палладия). Но что очень сильно настораживает, так это дивидендная политика — по сути дивиденды они платят в долг. Естественно что долго так продолжатся не может и если не в этом, то в следующем году вполне может оказаться, что на выплату дивидендов денег нет.

Техника:

( Читать дальше )

Демура -цели достигнуты.

- 21 февраля 2017, 22:18

- |

Заомним этот твит и добавим его в избранное. Перечитаем через год.

QUIK - перезагрузка

- 17 февраля 2017, 14:23

- |

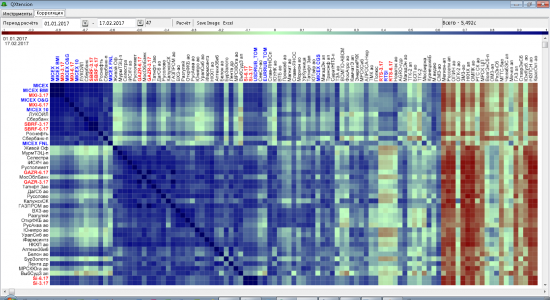

У меня возникла острая необходимость заниматься диверсификацией портфеля, но как бы не был популярен QUIK, его ограниченные возможности не позволяют проводить анализ и выборку сразу по множеству инструментов — только индикаторы и только на одном графике. Пока втыкаешь в один вялый инструмент, рядом протекает активная жизнь. А в Excel - уже порядком поднадоело + не онлайн.

СТРАТЕГИЯ

Решил расширить возможности QUIK.

ТАКТИКА

— для начала сделал базовый-модуль:

[подключение к QUIK]

[получение текущих данных]

[закачка исторических данных]

[расчёт корреляций по всем акциям РФР+индексы]

АНАРХИЯ и HOLYWAR

Решением делюсь, т.к. заядлых Квикеров много, а софта мало, особенно заточенного под инвестора, а не под алго-HFT-дрочеров.

СКРИНШОТ

( Читать дальше )

Как я проиграл всё.

- 14 февраля 2017, 12:33

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал