Избранное трейдера Дмитрий

Мета-стратегия. Торгуем графиком доходности как отдельным инструментом

- 26 февраля 2026, 14:45

- |

МЕТА-СТРАТЕГИЯ.

Что это такое?

А это максимально творческий и свободный подход к трейдингу. Торговля не ценовым графиком, а любым производным от торговли (просадкой, графиком эквити и т.д.).

1️⃣ Для примера, моя Трендовая стратегия.

📍 Вернее, портфель.

В 2023-2026 график доходности рос единым восходящим каналом. Представим эквити (доходность) как самостоятельный торговый инструмент.

Запуск стратегии на отдельном счёте при касании нижней границы и выключение на верхней превратит даже отличный график в исключительно идеальный.

2️⃣ Для контраста – околонулевая стратегия.

( Читать дальше )

- комментировать

- 4.3К | ★7

- Комментарии ( 32 )

Лайфхаки в опционах, или почти вечный грааль

- 12 января 2026, 09:28

- |

Известно, что вечного двинателя или «money machine» не существует.

Но квантовая механика деривативов позволяет иногда находить частные случаи положительного матожидания.

+EF/-2CF/- CFOTM/-PDITM = плюсовая вармаржа

Вот и загадке конец, кто догадался молодец!

Продвинутые опционщики подставят нужные коэффициенты и поменяют знаки, если есть такая необходимость.

А остальные могут найти ответы в книгах и учебниках по трейдингу или на основе личного опыта методом проб и ошибок.

Это как бы ответ на канувшие в лету «ребусы и тернары» от Bohemian Rhapsody, ныне Options Medley, изредка появляющегося в новой ипостаси с очередными «тестами», чтобы потроллить наивных и доверчивых чатлан на смартлабе.

Итак, начинается новый сложный и трудный год.

Очень хочется верить, что он, наконец, принесет мир в геополитике, а ЦБ РФ навсегда отменит свой список «недружественных стран».

Тогда и наш рынок оживет и станет полноценной частью мирового биржевого рынка.

( Читать дальше )

Программа для загрузки котировок акций с мосбиржи

- 25 октября 2025, 08:43

- |

Вобщем я с ИИ посидел часов 10 и мы написали программу. Ну как мы. Я ни строчки не написал, но руководил и поставил себя автором.

Ну оно так и бывает. Вобщем, кому нужно, вот версия 1.0 такого добра:

( Читать дальше )

Автообновляемые котировки в Excel: современный способ брать данные на примере investing.com

- 09 сентября 2025, 04:14

- |

Многие частные инвесторы ведут свои портфели в Excel: это удобно, бесплатно и всё — на вашем компьютере. Но у Excel есть слабое место: он не умеет напрямую «разговаривать» с современными сайтами. Если нужно автоматически подтянуть котировку с конкретной страницы в интернете, встроенные веб‑функции часто не справляются: они не умеют обходить современные защиты.

В этой статье я покажу простой и надёжный способ заставить Excel получать котировки практически с любого сайта — на примере курса USD/RUB с investing.com. Идея не требует глубоких технических знаний: вместо того чтобы пытаться что-то делать со страницей в Excel, мы используем на своём компьютере небольшой скрипт‑посредник. Excel просто запрашивает у него одно число, а посредник уже «ходит» на сайт, берёт данные, при необходимости обрабатывает их и возвращает в понятном для Excel виде.

Короткая схема работы:

┌───────────────────┐ ┌──────────────────────┐ ┌──────────────────┐ │ 1.

( Читать дальше )

- комментировать

- 11.4К |

- Комментарии ( 48 )

Народный Python: строим универсальный шаблон для алгоритмической торговли на Московской бирже

- 26 августа 2025, 04:52

- |

В мире алгоритмической торговли доминируют крупные фонды с их колоссальными ресурсами. Но что, если мы, частные инвесторы и разработчики, можем создать собственный мощный и доступный инструмент? Что, если больше не придётся зависеть от проприетарных платформ или писать с нуля сложную инфраструктуру для тестирования каждой новой идеи?

Сегодня у нас есть Python и такие мощные библиотеки, как Backtrader. Однако голый фреймворк — это лишь половина дела. Чтобы он стал по‑настоящему народным инструментом, ему нужна удобная обвязка: готовая структура проекта, автоматический импорт стратегий, наглядные отчёты, тепловые карты для оптимизации и бесшовное подключение к API брокеров — не только российских, но надо начать с Мосбиржи.

Мы стремимся сделать инструмент таким же удобным, как TradingView. Простота в использовании и доступность всех функций для пользователей без глубокой технической экспертизы — мне кажется вот идеал. Чтобы каждый, кто заинтересован в алгоритмической торговле, мог без усилий внедрить свою стратегию, протестировать её и получить результаты, не проводя часы и дни за настройкой системы.

( Читать дальше )

- комментировать

- 11.9К |

- Комментарии ( 72 )

Как я «взломал» Мосбиржу, чтобы бесплатно получать котировки в свой Excel. Пошаговая инструкция с кодом

- 15 июля 2025, 04:19

- |

Excel — главный рабочий инструмент многих частных инвесторов. Здесь ведут портфели, стратегии и мониторинг котировок. Но получить от Московской биржи лучшие цены на покупку (BID) и продажу (OFFER) из стакана прямо в таблицу — задача не из простых. Даже платная подписка на сайт биржи не даёт получать котировки в Excel напрямую.

Но слово «взлом» в названии статьи — это художественное преувеличение. Мы не будем нарушать никаких законов или пытаться обойти защиту биржи и вообще даже не дышим в сторону серверов Мосбиржи. Однако голь на выдумки хитра — построим элегантное решение с помощью официального API от любого брокера.

Идея проста: создать локальный сервер-прокладку, который Excel сможет опрашивать через веб-запросы. Сервер будет обращаться к API брокера, получать данные стакана и возвращать их в понятном для себя XML формате прямо в вашу таблицу, в ячейке которой будет отображена нужная цифра.

( Читать дальше )

- комментировать

- 29.4К |

- Комментарии ( 67 )

Индекс в OsEngine. Автоформула. Торговля от индекса #8

- 21 марта 2024, 19:04

- |

Сегодня будем учиться собирать индекс в OsEngine по автоформуле. Посмотрим на интерфейсы и поговорим про общую концепцию.

Собирать будем его в тестере. При этом помните, в реале всё плюс минус то же самое.

1. Данные мы уже скачали.

В прошлой статье на тему мы скачали с Вами два сета данных. Сегодня нам понадобятся данные по Российскому рынку. А именно нефтянка. Будем строить секторальный индекс, взвешенный по объёму:

Напоминаю, нефтянку качали при помощи OsData с сервера MoexDataServer (IIS):

( Читать дальше )

Динамическое хеджирование опционов

- 04 октября 2022, 22:17

- |

Это будут действительно грубые основы динамического хеджирования без математики. Именно так преподается эта тема в учебных классах Salomon Brothers и Bridgewater Associates. Только основные понятия. Это важно понимать.

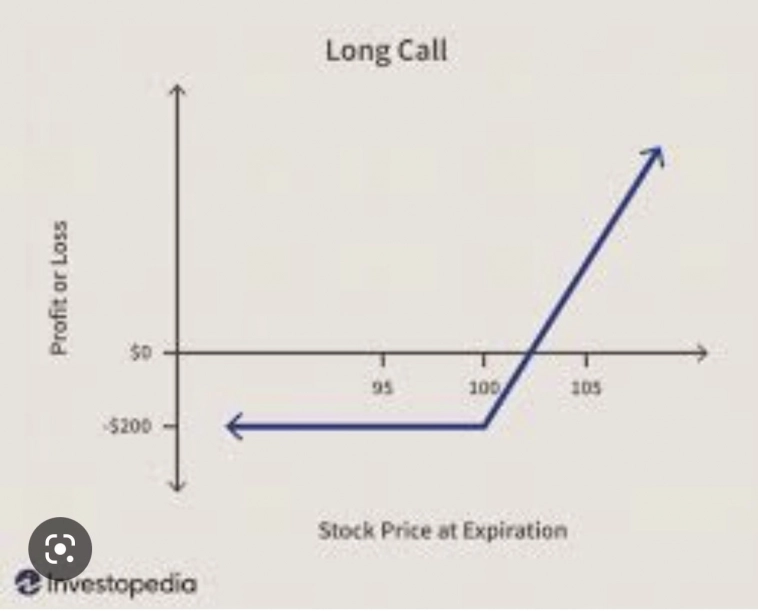

Деятельность по хеджированию на рынке доминирует над всеми остальными потоками. Так что же это такое? В основном, когда у кого-то есть опцион в длинной позиции, и все, что они хотят получить, — это разница между подразумеваемой волатильностью, оплаченной, и реализованной волатильностью, которую они получают. Многие участники рынка хотят такой экспозиции. Многим другим она навязывается как маркет-мейкерам опционов. Итак, давайте объясним, как это работает. Сначала вы, вероятно, видели этот график выплат:

Это 100-й страйк-колл, когда кто-то заплатил 2 доллара за контракт со стандартным размером контракта в 100 акций за контракт. Обратите внимание, что владелец зарабатывает деньги выше 102 и теряет деньги, ограниченные 200, когда акции падают ниже 102. Также обратите внимание, что потенциал роста выше 102 составляет доллар за доллар с владельца 100 акций. Это истечение срока выплаты. Но до экспирации опцион торгуется более плавно:

( Читать дальше )

Про арсенал опционного трейдера.

- 10 августа 2022, 14:17

- |

Всем привет, смартлабовцы. В одном из первых постов на смартлабе, я в разделе для опционщиков рассматривал разницу между биржами Deribit и AE. Тогда я отметил достаточно высокие комиссионные сборы Deribit, а так же не совсем понятный метод расчёта самого понятного и фундаментально важного грека дельта. В этом посте хочется отметить еще одно преимущество АЕ, это богатейший функционал терминала Option-lab, который кстати полностью дублирует и вэб терминал.

Помню когда только начинал первые шаги в опционном мире сервис Option-lab был доступен только для клиентов Exante и порог входа был слишком большим для меня. Помню как хотелось посмотреть и покрутить этот ресурс. Теперь эта возможность есть у каждого, любой желающий может открыть демо счет и пользоваться этим терминалом. Огромные возможности анализа опционных конструкций и торговых роботов доступны каждому.

На самом деле этот пост о том что такое арсенал опционного трейдера. Какой минимальный набор роботов нужен любому опционщику, а что можно отнести к спицифическим и профессиональным роботам?

( Читать дальше )

От Покупок или в Королевстве кривых опционных зеркал.

- 28 января 2022, 14:12

- |

1. Ликвидность. Решето на Графиках опционов.

2. Ненасытная Тeta и ее Папа Абаж.

3. Капризная Волатильность. Асырк из соседнего Королевства Кривых зеркал.

4. ДельтаНейтральность или Многоженство Без любимой жены.

5. Жизнь в Гареме.

6. Старание и труд все перетрут — не наш лозунг.

7. Дисклэймер.

8. С Новым годом — годом Тигра.

1. Ликвидность и как следствие ломовые спреды.

На опционах оставляет желать лучшего.

Минимизируем количество сделок с опционами.

Применяем по возможности Синтетику.

В идеале — это только открытие позиции опционами.

Дальше работаем только фьючами.

Автоматическая экспирация.

2. Минимизация влияния Теты.

Папа Теты — Абаж. Ростовщик. Очень жаден и скареден.

Глупый, Жадный, Злой и Противный. На МЕНЯ похож.

Он каждый день посылает свою дочь брать с Вас оброк.

Поэтому чем меньше заплатите за участие в Процессе (Покупка опционов),

тем лучше для Вас.

Поэтому работаем с дальними по срокам опционными сериями, где меньше Теты.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал