SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера siva

Стерилизация от ЕЦБ

- 13 марта 2012, 17:02

- |

Может не все потеряно для евро?

Среди операций на открытом рынке ЕЦБ числится Securities Market’s Program (SMP) – Программа выкупа облигаций на вторичном рынке. Благодаря запуску этой программы, европейские власти поддерживали долговой рынок Европы осенью 2011 года.

10 мая 2010 года центральные банки Евросистемы запустили программу покупки суверенных бондов на вторичном рынке (SMP), вырученные средства от которых ЕЦБ в дальнейшем стерилизует (выводит из системы) в рамках депозитных операций, т.к. главный мандат ЕЦБ – удержание темпов роста инфляции в пределах 2% в среднесрочном периоде. В рамках SMP могут покупаться как суверенные, так и корпоративные облигации.

***Кстати, на прошлой неделе ЕЦБ, после длительной паузы с января, вновь вышел на вторичный рынок (SMP) и выкупил облигаций на 27 млн. евро.

( Читать дальше )

Среди операций на открытом рынке ЕЦБ числится Securities Market’s Program (SMP) – Программа выкупа облигаций на вторичном рынке. Благодаря запуску этой программы, европейские власти поддерживали долговой рынок Европы осенью 2011 года.

10 мая 2010 года центральные банки Евросистемы запустили программу покупки суверенных бондов на вторичном рынке (SMP), вырученные средства от которых ЕЦБ в дальнейшем стерилизует (выводит из системы) в рамках депозитных операций, т.к. главный мандат ЕЦБ – удержание темпов роста инфляции в пределах 2% в среднесрочном периоде. В рамках SMP могут покупаться как суверенные, так и корпоративные облигации.

***Кстати, на прошлой неделе ЕЦБ, после длительной паузы с января, вновь вышел на вторичный рынок (SMP) и выкупил облигаций на 27 млн. евро.

( Читать дальше )

- комментировать

- 18 | ★2

- Комментарии ( 16 )

Мартовская серия - почасовая история ухмылки и доход по дельта-хеджу

- 13 марта 2012, 15:42

- |

Подходит к концу мартовская серия. Торги по ней были необычными, но интересными, несмотря на бессмысленный безобъмно-безидейный рынок. Впервые за долгое время перед экспирацией не возникло существенных дисбалансов — пики открытого интереса на 160-165 были пройдены давно, а новых не появилось, сил же, чтобы подтянуть туда рынок надолго, не оказалось. Рекордно низкий индекс опционной боли — 2199/7770 (дельта выше/ниже текущих цен) не мог дать покупателям путов желанного.

Подавляющее большинство объемов делают высокочастотники, но заморские модели пока работают, что указывает на то, что неэффективность даже на таком проторгованном инструменте как российский фьючерс на индекс РТС остается. Удалось в этом месяце заработать как продавцам (на боковике), так и покупателям гаммы, в то время, как по веге ситуация изменилась несущественно — лишь абсурдные минимумы конца февраля справедливо были скомпенсированы ростом волатильности в район 30%. В значительной степени проявил себя фактор гэпов — продавцы, которые уходили на ночь нейтральными, заработали значительно больше тех, которые держали проданную гамму постоянно. Ну и конечно традиционно отработала себя шорт-гамма в Сбербанке и особенно в Газпроме.

( Читать дальше )

Подавляющее большинство объемов делают высокочастотники, но заморские модели пока работают, что указывает на то, что неэффективность даже на таком проторгованном инструменте как российский фьючерс на индекс РТС остается. Удалось в этом месяце заработать как продавцам (на боковике), так и покупателям гаммы, в то время, как по веге ситуация изменилась несущественно — лишь абсурдные минимумы конца февраля справедливо были скомпенсированы ростом волатильности в район 30%. В значительной степени проявил себя фактор гэпов — продавцы, которые уходили на ночь нейтральными, заработали значительно больше тех, которые держали проданную гамму постоянно. Ну и конечно традиционно отработала себя шорт-гамма в Сбербанке и особенно в Газпроме.

( Читать дальше )

Как играть на «медвежьем рынке»

- 12 марта 2012, 14:51

- |

Как играть на «медвежьем рынке»

Не случайно выбрано слово «играть», а не «инвестировать», так как инвестировать на медвежьем рынке подобно тяжелой форме мазохизма. Для этого как никогда необходимы правила, которые нужно неукоснительно соблюдать, так как «медвежий рынок» наказывает незамедлительно.

Правила:

( Читать дальше )

Не случайно выбрано слово «играть», а не «инвестировать», так как инвестировать на медвежьем рынке подобно тяжелой форме мазохизма. Для этого как никогда необходимы правила, которые нужно неукоснительно соблюдать, так как «медвежий рынок» наказывает незамедлительно.

Правила:

- Не жадничайте: забудьте про слово «плечо» на медвежьем рынке, так как волатильность в этом случае «высосет» всю прибыль, а также расшатает нервную систему.

- Диверсификация. Но диверсификация среди активов абсолютно разной природы. Нет смысла составлять портфель их российских акций (или шортить портфелем), так как корреляция между инструментами колеблется в районе от 0,6 до 1. Так что диверсификация должна быть:

- Межстрановая

- Среди различных рынков (товарный, валютный, фондовый, облигационный)

- Лучше покупать реальный инструмент, а не контракт (фьючерсы, опционы), так как существуют инфраструктурные риски (риск банкротства брокера, MF Global еще никто не забыл). Таким образом, лучше покупать ETF (на товары, на волатильность, inversed ETF).

( Читать дальше )

Паттерны Тима Орда

- 10 марта 2012, 17:30

- |

Материал показался интересным, поэтому решил копипастнуть

Паттерны Тима Орда

Конспект книги «The Secret Science of_Price and Volume» (пер. с англ. «Секрет науки цены и объема») в виде готовых к торговле паттернов.

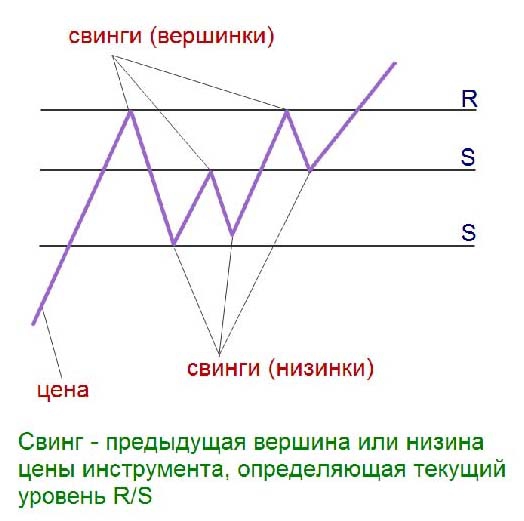

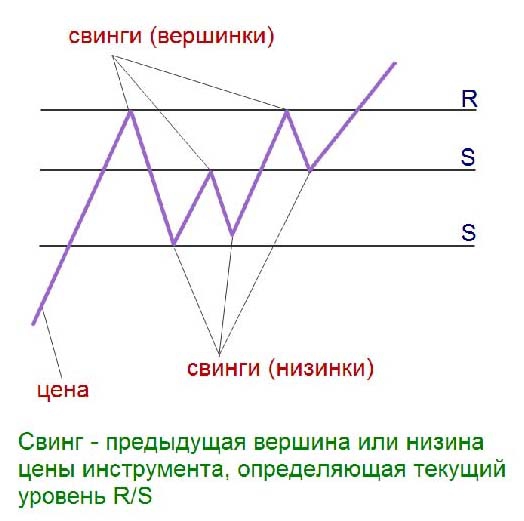

Свинг — предыдущая вершина или низина цены инструмента, определяющая текущий уровень сопротивления/поддержки.

Основная идея заключается в том, чтобы сравнивать и анализировать объемы на свингах.

( Читать дальше )

Паттерны Тима Орда

Конспект книги «The Secret Science of_Price and Volume» (пер. с англ. «Секрет науки цены и объема») в виде готовых к торговле паттернов.

Свинг — предыдущая вершина или низина цены инструмента, определяющая текущий уровень сопротивления/поддержки.

Основная идея заключается в том, чтобы сравнивать и анализировать объемы на свингах.

( Читать дальше )

Ричард Деннис

- 10 марта 2012, 14:18

- |

Ричард Деннис начал заниматься торговлей на товарных рынках в конце 60-х годов прошлого века.

В 1970 году, после окончания института он устроился работать на биржевую площадку в качестве посыльного, его зарплата в то время равнялась минимальной зарплате в стране – 40 долларов в неделю.

Немного понабравшись опыта в торговле, Деннис решил начать торговать за свой счет и, взяв в долг у родственников 1600 долларов, приобрел место на Центральной американской бирже.

Само биржевое место стоило Ричарду 1200 долларов. Для торговли у него осталось всего лишь 400 долларов. Как бы удивительно это не казалось, но ему удалось эту мизерную сумму превратить в целое состояние, которое по имеющимся оценкам насчитывает около 200 млн. долларов.

Какие же свойства характера и выработанные правила, позволили Ричарду Деннису добиться такого замечательного результата.

( Читать дальше )

В 1970 году, после окончания института он устроился работать на биржевую площадку в качестве посыльного, его зарплата в то время равнялась минимальной зарплате в стране – 40 долларов в неделю.

Немного понабравшись опыта в торговле, Деннис решил начать торговать за свой счет и, взяв в долг у родственников 1600 долларов, приобрел место на Центральной американской бирже.

Само биржевое место стоило Ричарду 1200 долларов. Для торговли у него осталось всего лишь 400 долларов. Как бы удивительно это не казалось, но ему удалось эту мизерную сумму превратить в целое состояние, которое по имеющимся оценкам насчитывает около 200 млн. долларов.

Какие же свойства характера и выработанные правила, позволили Ричарду Деннису добиться такого замечательного результата.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал