SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Good luck

Тренер для трейдера. Новое направление

- 15 июля 2013, 21:28

- |

Общался три часа назад по скайпу с приятелем-русским, который уже 14 лет живет в Австралии. В 99-м он свалил за бугор с дипломом ЛГУ по специальности «Программист». Появился случайный вариант перебраться именно в Австралию.

Работу нашел в небольшой компании, положили ему $ 1 500 при грабительском налоге — почти 50%.

В общем, деньги — заплатить за скромное жилье, затариться среднего качества продуктами в местном маркете, и что-то выходило на одежду, по качеству не превосходящую жилье и продукты.

За 5 лет зарплата не выросла ни на цент, зато аренда жилья подорожала на 20% + на хавку в супермаркете тоже накинули местные буржуи по 10-15%.

Пришлось товарищу свалить из-за компа и пойти работать на завод. Завод оказался пивным, производит какое-то местное пойло на меде и злаках. В общем, пить можно, главное — что пиво натуральное, больше 5-ти дней не хранится. Местным нравится.

Работа оказалось не самой простой, приходилось горбатиться по 11 часов в день, зато зарплата в 2 раза выше, чем на старом месте. Плюс — лучшим работникам недели хозяин давал немного акций своего завода, который ходил на Австралийской Фондовой Бирже. Иногда акции шли вместо 25% зарплаты.

( Читать дальше )

Работу нашел в небольшой компании, положили ему $ 1 500 при грабительском налоге — почти 50%.

В общем, деньги — заплатить за скромное жилье, затариться среднего качества продуктами в местном маркете, и что-то выходило на одежду, по качеству не превосходящую жилье и продукты.

За 5 лет зарплата не выросла ни на цент, зато аренда жилья подорожала на 20% + на хавку в супермаркете тоже накинули местные буржуи по 10-15%.

Пришлось товарищу свалить из-за компа и пойти работать на завод. Завод оказался пивным, производит какое-то местное пойло на меде и злаках. В общем, пить можно, главное — что пиво натуральное, больше 5-ти дней не хранится. Местным нравится.

Работа оказалось не самой простой, приходилось горбатиться по 11 часов в день, зато зарплата в 2 раза выше, чем на старом месте. Плюс — лучшим работникам недели хозяин давал немного акций своего завода, который ходил на Австралийской Фондовой Бирже. Иногда акции шли вместо 25% зарплаты.

( Читать дальше )

- комментировать

- ★16

- Комментарии ( 44 )

Теория инвестиционных "часов" в планировании инвестиций. Статейка homemade...

- 15 июля 2013, 15:02

- |

Сразу скажу, статью писал за два дня, чтобы сделать презентацию и выступить на конференции, к российскому рынку пока малоприменимо, но дает интересную базу для дальнейших исследований. Да и просто это любопытно!)

Статья ВШЭ, которая объясняет, почему данная теория малоприменима к России:

https://dl.dropboxusercontent.com/u/8274439/Cyclical%20mechanisms%20in%20the%20US%20and%20Russia%20-%20why%20are%20they%20different.pdf

Исторический опыт развития мировой экономики показал, что динамика экономических процессов носит циклический характер: рост обязательно сопровождается спадом, за которым следует восстановление и новый рост. Общей тенденции к экономическому росту сопутствуют периодические колебания уровня экономической активности: чередование сокращения и расширения объемов производства, инвестиций, снижения и повышения уровней доходов, занятости, цен, процентных ставок, а также цен на различные финансовые инструменты.

( Читать дальше )

Все, что нужно знать о золоте

- 11 июля 2013, 16:00

- |

Этим постом я постараюсь снять все вопросы по золоту: повторю и частично дополню идеи, которые обозначил в феврале и мае 2013 года. Но скептиков по-прежнему много: человеческая натура имеет какую-то необъяснимую патологическую тягу к желтому металлу и всячески противится падению цен на него

Итак, еще раз пройдемся по основным пунктам:

1. Реальные процентные ставки

Золото – это актив, который не генерирует денежного потока (напротив, требует расходов на хранение). Золото является хеджевым активом, сохраняющим valuation, во времена отрицательных реальных процентных ставок. Золото не пользуется повышенным спросом во времена положительных реальных процентных ставок, т.к. в такие периоды финансовые активы приносят большую реальную доходность.

( Читать дальше )

Итак, еще раз пройдемся по основным пунктам:

1. Реальные процентные ставки

Золото – это актив, который не генерирует денежного потока (напротив, требует расходов на хранение). Золото является хеджевым активом, сохраняющим valuation, во времена отрицательных реальных процентных ставок. Золото не пользуется повышенным спросом во времена положительных реальных процентных ставок, т.к. в такие периоды финансовые активы приносят большую реальную доходность.

( Читать дальше )

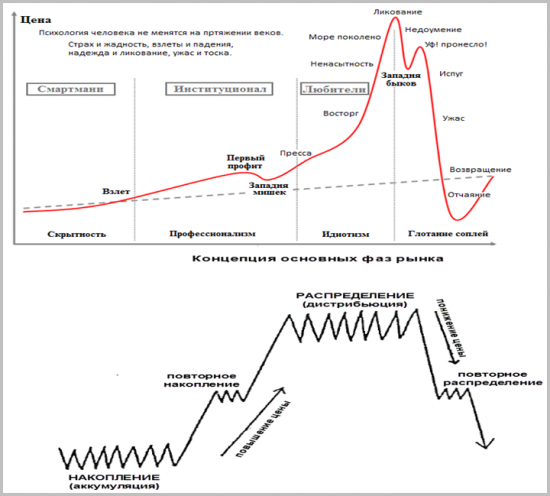

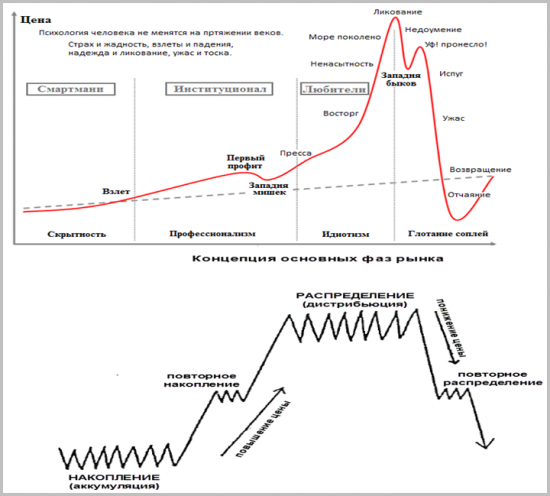

ПРИНЦИП ИСПОЛЬЗОВАНИЯ БИРЖЕВОЙ ИНФОРМАЦИИ

- 11 июля 2013, 15:00

- |

Прогнозировать рынок довольно сложно — цены зависят от очень многих факторов. Но все факторы в конце-концов воздействуют на рынок через Smart Money — «умные» деньги, которые этот рынок и «двигают». И это как раз одно из направлений Факультета биржевой торговли — отслеживать перемещение денег через различные биржевые отчёты.

Рынок двигают большие деньги, которые находятся у операторов рынка. Чтобы рынок работал и приносил одним прибыль — другие должны «сливать». Как говорит статистика, 10% участников имеют 90% рыночной прибыли. Поэтому основная масса всегда должна входить на пиках, когда крупняк уже начал распродавать активы. Вот примерный механизм:

1. Принимается решение о «развороте» инструмента: будь то весь рынок, или нефть, золото, и с какой целью — неважно, главное — сам механизм.

Пусть рынок идёт в уверенных покупках, и вот «умные деньги» начинают выходить из позиций и продавать — это мы определяем с помощью отчётов СОТ, и длится это может от недели до пару месяцев — ведь деньги немалые, и сразу их «светить» нельзя. Рынок пока движется в том же направлении.

2. Начинается «отстой» или «коррекция» — идут «тихие» распродажи. О том что это коррекция или разворот никто кроме «них» и не догадывается, поэтому другие начинают усредняться и докупаться.

3. За пару дней до начала большого движения начинается кардинальная перестройка позиций — это мы можем увидеть по ежедневным отчётам СМЕ (объёмы и открытый интерес по фьючерсам и опционам).

( Читать дальше )

Рынок двигают большие деньги, которые находятся у операторов рынка. Чтобы рынок работал и приносил одним прибыль — другие должны «сливать». Как говорит статистика, 10% участников имеют 90% рыночной прибыли. Поэтому основная масса всегда должна входить на пиках, когда крупняк уже начал распродавать активы. Вот примерный механизм:

1. Принимается решение о «развороте» инструмента: будь то весь рынок, или нефть, золото, и с какой целью — неважно, главное — сам механизм.

Пусть рынок идёт в уверенных покупках, и вот «умные деньги» начинают выходить из позиций и продавать — это мы определяем с помощью отчётов СОТ, и длится это может от недели до пару месяцев — ведь деньги немалые, и сразу их «светить» нельзя. Рынок пока движется в том же направлении.

2. Начинается «отстой» или «коррекция» — идут «тихие» распродажи. О том что это коррекция или разворот никто кроме «них» и не догадывается, поэтому другие начинают усредняться и докупаться.

3. За пару дней до начала большого движения начинается кардинальная перестройка позиций — это мы можем увидеть по ежедневным отчётам СМЕ (объёмы и открытый интерес по фьючерсам и опционам).

( Читать дальше )

Чартисты раззадорили меня, палю грааль. Будь, что будет.

- 07 июля 2013, 13:09

- |

Седьмого числа седьмого месяца семь шагов к просветлению.

Легкий способ перейти от вероятностных гаданий технического анализа к уверенной дискреционной работе на рынке. Практическое руководство по освоению краткосрочного фундаментального анализа глобальных рынков на примере рынков валют. Или как превратиться из чартиста в человека, понимающего рынок.

1. Берем учебник по макроэкономике. Обязательно импортного автора. Естественно, монетариста. Тщательно, подробно его изучаем от корки до корки, до полного просветления, полного понимания взаимосвязи различных рынков, банковской системы, механизма денежной эмиссии, методик расчета макроэкономических показателей и т.д.

2. Берем новостную ленту. Годится русскоязычная трансляция новостей Dow Jones от любой уважающей себя кухни. Несмотря на то, что информация там часто бывает неполной и иногда поступает несвоевременно, имеет ряд плюсов. Доступность. Русскоязычность. Приемлемый объем. Последнее очень важно, защитит вас от информационной перегрузки.

( Читать дальше )

Легкий способ перейти от вероятностных гаданий технического анализа к уверенной дискреционной работе на рынке. Практическое руководство по освоению краткосрочного фундаментального анализа глобальных рынков на примере рынков валют. Или как превратиться из чартиста в человека, понимающего рынок.

1. Берем учебник по макроэкономике. Обязательно импортного автора. Естественно, монетариста. Тщательно, подробно его изучаем от корки до корки, до полного просветления, полного понимания взаимосвязи различных рынков, банковской системы, механизма денежной эмиссии, методик расчета макроэкономических показателей и т.д.

2. Берем новостную ленту. Годится русскоязычная трансляция новостей Dow Jones от любой уважающей себя кухни. Несмотря на то, что информация там часто бывает неполной и иногда поступает несвоевременно, имеет ряд плюсов. Доступность. Русскоязычность. Приемлемый объем. Последнее очень важно, защитит вас от информационной перегрузки.

( Читать дальше )

Что движет рынком?

- 06 июля 2013, 14:18

- |

Это моя очередная попытка обобщить, осмыслить и формализовать свой подход к рыночному анализу. Пытаясь понять, в какую сторону пойдет цена, я принимаю во внимание основные фундаментальные причины (как правило, самые важные и очевидные, никоим образом не относящиеся к изощренному/интеллектуальному/академическому фундаментальному анализу или инсайду), собственное представление о совокупной спекулятивной позиции, и возможном дефиците спекулятивных продавцов и покупателей, а также собственный подход к анализу графиков, направленный на выявление признаков цикличности в изменении цен.

Ниже я попытаюсь описать первые части своего подхода (т.е. за исключением анализа графиков), объединив их в единую прогностическую модель изменения цен.

Сначала обозначу несколько принципиальных моментов, имеющих значение для модели.

1. Рынок не способен к нетривиальной интерпретации фундаментальной информации.

Рынок в целом, как совокупность участников торгов, преследующих цели получения инвестиционной и спекулятивной прибыли, а так же страхования рисков на спот-рынке, не способен к оригинальной трактовке важной для ценообразования информации. Причина этого кроется, на мой взгляд, не столько в низкой квалификации «среднего» трейдера (а на многих рынках она очень высока), сколько в невозможности рынка превзойти собственный среднерыночный результат доходности. Другими словами все участники торгов не могут получить доход больше, чем все (или средний участник); для рынка в целом получение альфа-доходности не возможно. Поэтому, насыщение рынка высококвалифицированными профессионалами

( Читать дальше )

Ниже я попытаюсь описать первые части своего подхода (т.е. за исключением анализа графиков), объединив их в единую прогностическую модель изменения цен.

Сначала обозначу несколько принципиальных моментов, имеющих значение для модели.

1. Рынок не способен к нетривиальной интерпретации фундаментальной информации.

Рынок в целом, как совокупность участников торгов, преследующих цели получения инвестиционной и спекулятивной прибыли, а так же страхования рисков на спот-рынке, не способен к оригинальной трактовке важной для ценообразования информации. Причина этого кроется, на мой взгляд, не столько в низкой квалификации «среднего» трейдера (а на многих рынках она очень высока), сколько в невозможности рынка превзойти собственный среднерыночный результат доходности. Другими словами все участники торгов не могут получить доход больше, чем все (или средний участник); для рынка в целом получение альфа-доходности не возможно. Поэтому, насыщение рынка высококвалифицированными профессионалами

( Читать дальше )

Эти загадочные японские свечи

- 02 июля 2013, 19:30

- |

Японские свечи – словосочетание, которое овеяно тайной и загадкой. Это не удивительно, ведь Япония для нас всегда будет страной экзотической и удивительно интересной.

Но мы здесь не собираемся обсуждать страну самураев, сакэ и хокку, а собираемся познакомиться и понять метод графического прогнозирования, изобретенный там много лет назад – японские свечи.

В данной статье, я продемонстрирую применение японского анализа мной лично использованного на валютном рынке. Много полезной информации я почерпнул по этой теме из книг Стива Ниссона и Грега Морриса.

Я использую торговые ордера в своей торговле, но иногда вхожу в рынок по свечам. Также хочется коснуться темы таймфреймов. Уверен в том, что японские свечи могут работать и на недельном, и на минутном графике. Хотя сигналы дневного графика более надежные, чем сигналы часового. Если проще – свечи старших таймфреймов более достоверны. Я в основном пользуюсь свечными сигналами, которые не ниже четырехчасовго графика.

Сегодня хочу разобрать один из интересных свечных сигналов – падающую звезду. А также надгробный камень – ее частный случай. По своему опыту знаю, что данный сигнал очень важен.

Ну что же, предлагаю начать наше знакомство с японскими свечами с такого важного сигнала как падающая звезда.

Вот как она выглядит в идеальном виде:

То есть уже понятно, что свеча, которая имеет длинную верхнюю тень и маленькое тело внизу – падающая звезда.

( Читать дальше )

Но мы здесь не собираемся обсуждать страну самураев, сакэ и хокку, а собираемся познакомиться и понять метод графического прогнозирования, изобретенный там много лет назад – японские свечи.

В данной статье, я продемонстрирую применение японского анализа мной лично использованного на валютном рынке. Много полезной информации я почерпнул по этой теме из книг Стива Ниссона и Грега Морриса.

Я использую торговые ордера в своей торговле, но иногда вхожу в рынок по свечам. Также хочется коснуться темы таймфреймов. Уверен в том, что японские свечи могут работать и на недельном, и на минутном графике. Хотя сигналы дневного графика более надежные, чем сигналы часового. Если проще – свечи старших таймфреймов более достоверны. Я в основном пользуюсь свечными сигналами, которые не ниже четырехчасовго графика.

Сегодня хочу разобрать один из интересных свечных сигналов – падающую звезду. А также надгробный камень – ее частный случай. По своему опыту знаю, что данный сигнал очень важен.

Ну что же, предлагаю начать наше знакомство с японскими свечами с такого важного сигнала как падающая звезда.

Вот как она выглядит в идеальном виде:

То есть уже понятно, что свеча, которая имеет длинную верхнюю тень и маленькое тело внизу – падающая звезда.

( Читать дальше )

Принципы нового синтетического теханализа, особенности и перспективы его применения. Часть 2

- 30 мая 2013, 12:41

- |

Принципы нового синтетического теханализа, особенности и перспективы его применения. Часть 1

- 22 мая 2013, 22:02

- |

Если вам покажется, что вы меня поняли, то это значит, что вы поняли меня неправильно

А. Гринспен

Это краткое

( Читать дальше )

Важнейшие качества трейдера.

- 15 сентября 2012, 14:23

- |

Мой опыт торговли (с кучей набитых на лбу шишек) привёл меня к множеству нетривиальных выводов о том, каким должен быть трейдер в идеале. Это не относится к людям, для которых рынок это возможность поиграться, отвлечься, «just for fun», как говорится. Это относится к «реальным пацанам» — людям, имеющим серьёзные основания для зарабатывания денег (то есть это необязательно серьёзные люди по характеру, а в жизни, как правило, это люди с хорошим чувством юмора!).

Тут я развил мысль, слегка затронутую в каком-то моём прошлом топике (в самом начале), а также мысль, которую можно встретить на страницах книг по биржевой торговле в разделах «Психология торговли» или «Философия трейдера».

Так вот каким же должен быть «реальный пацан»?

( Читать дальше )

Тут я развил мысль, слегка затронутую в каком-то моём прошлом топике (в самом начале), а также мысль, которую можно встретить на страницах книг по биржевой торговле в разделах «Психология торговли» или «Философия трейдера».

Так вот каким же должен быть «реальный пацан»?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал