SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. eternal2

Что движет рынком?

- 06 июля 2013, 14:18

- |

Это моя очередная попытка обобщить, осмыслить и формализовать свой подход к рыночному анализу. Пытаясь понять, в какую сторону пойдет цена, я принимаю во внимание основные фундаментальные причины (как правило, самые важные и очевидные, никоим образом не относящиеся к изощренному/интеллектуальному/академическому фундаментальному анализу или инсайду), собственное представление о совокупной спекулятивной позиции, и возможном дефиците спекулятивных продавцов и покупателей, а также собственный подход к анализу графиков, направленный на выявление признаков цикличности в изменении цен.

Ниже я попытаюсь описать первые части своего подхода (т.е. за исключением анализа графиков), объединив их в единую прогностическую модель изменения цен.

Сначала обозначу несколько принципиальных моментов, имеющих значение для модели.

1. Рынок не способен к нетривиальной интерпретации фундаментальной информации.

Рынок в целом, как совокупность участников торгов, преследующих цели получения инвестиционной и спекулятивной прибыли, а так же страхования рисков на спот-рынке, не способен к оригинальной трактовке важной для ценообразования информации. Причина этого кроется, на мой взгляд, не столько в низкой квалификации «среднего» трейдера (а на многих рынках она очень высока), сколько в невозможности рынка превзойти собственный среднерыночный результат доходности. Другими словами все участники торгов не могут получить доход больше, чем все (или средний участник); для рынка в целом получение альфа-доходности не возможно. Поэтому, насыщение рынка высококвалифицированными профессионалами

Единственный возможный уход от этой проблемы для отдельного трейдера – это независимость и оригинальность мышления плюс творческий подход к интерпретации информации (как, наприм., описанный здесь;)).

На мой взгляд, творческий и независимый подход к интерпретации информации – это гораздо более важный ресурс, чем ресурс интеллектуальный. Любой ликвидный рынок насыщен интеллектуальными ресурсами. Но там же всегда существует недостаток творческих ресурсов[2].

Стадо, состоящее из умных баранов, в целом, возможно, будет умным. Но отдельному умному барану достанется травы не больше, чем всем остальным. Это закон конкуренции.

Увеличивать конкурентное преимущество можно и развивая только интеллектуальный ресурс, но история и практика показывает, что все выдающиеся достижения в конкурентных сферах деятельности (и не только) происходят именно благодаря творческим новациям[3].

Понимаю, что жесткое разграничение интеллектуальных и творческих способностей очень условно. Люди, как правило, наделены и тем, и другим, а сами эти способности трудно разграничить. Тем не менее, под интеллектуальными способностями я склонен понимать способности к формальному сознательному мышлению, наприм., математическим вычислениям, а под творческими – способности к неформальным интуитивным решениям.

Необходимо заметить, что творческие решения могут иметь место и в таких внешне сугубо формальных областях как математика или алгоритмический трейдинг (когда найденное решение не может быть непосредственно выведено из имеющейся в распоряжении информации с помощью формальной логики и прочих формул).

Тривиальность восприятия рынком новой фундаментальной информации заключается в склонности цены реагировать ростом на очевидные бычьи и падением – на очевидные медвежьи новости.

2. Цены изменяются под воздействием общедоступной информации. Чем более очевидно значение этой информации для рынка, тем сильнее ее влияние на цену.

Информация дисконтируется в цене прямо пропорционально а) ее доступности участникам рынка, б) очевидности ее значения для участников рынка.

Участники торгов руководствуются лишь той информацией, которая им доступна. Именно поэтому цена отражает информацию, доступную рынку. Поскольку биржевые и прочие организованные рынки по типу близки к абсолютной конкуренции, инсайдерские и прочие транзакции трейдеров, руководствующихся эксклюзивной информацией, не оказывают значительного влияния на цену.

Информация, поступающая на рынок может носить как нейтральный, так и выраженный бычий/медвежий характер. Чем более очевиден для рынка характер поступившей информации, тем большее изменение цен она способна вызывать.

3. Рынок склонен переоценивать (активно отыгрывать) новости, имеющие краткосрочное значение, и недооценивать долгосрочные фундаментальные факторы.

Рынок иррационально и асимметрично дисконтирует краткосрочную и долгосрочную информацию, о чем я уже писал. Данная неэффективность приводит к увеличению потенциала доходности использования долгосрочной информации в случае, если долгосрочная и краткосрочная информация носят противоположный характер (бычий/медвежий).

4. Дисбаланс спекулятивного спроса и предложения (перекупленность или перепроданность) препятствует адекватному отражению новой фундаментальной информации.

Перекупленный рынок слабо растет или даже падает на фоне новой бычьей информации, в том числе – неожиданной. То же относится к перепроданному рынку с точностью до наоборот.

Сами по себе перекупленность и перепроданность представляют из себя нежелание или неспособность общей массы спекулянтов наращивать ранее открытые позиции или открывать новые на основе какой-либо доступной им информации.

Весьма распространенная точка зрения на перекупленность/перепроданность заключается в том, что они считаются следствием скопления спекулянтов на одной стороне рынка. Действительно, если судить по индикаторам консенсуса, которые обычно используются в данном случае, то очевидно, что рыночные экстремумы очень часто сопровождаются экстремальными значениями консенсуса. Однако, при более тщательном анализе выясняется, что такие значения консенсуса не менее характерны для развивающихся трендов[4].

Необходимо заметить, что сама идея, заложенная в них – скопление спекулянтов на одной стороне рынка, создающее дефицит будущих покупателей (продавцов) – рациональна и плодотворна, но механическое применение данных индикаторов на практике, на мой взгляд, бесполезно, по крайней мере – простых паттернов без комбинирования с другой информацией[5].

На мой взгляд, дисбаланс спекулятивного спроса и предложения можно рассматривать как ситуацию, когда рынок (подавляющее число его участников) начинают руководствоваться не краткосрочной, а долгосрочной информацией противоположного (бычьего/медвежьего) характера. Или, что то же самое: краткосрочные игроки становятся долгосрочными либо воздерживаются от участия в торгах.

Например, проанализируем типичное локальное дно фондового индекса: оно, как правило, сопровождается и сильным медвежьим консенсусом, и очевидным для рынка негативным фундаментальным фоном. Однако эти условия могут наблюдаться в течение многих недель (и даже – месяцев) роста цен. Дело в том, что преобладающее число участников рынка в данном случае решает пренебречь краткосрочными фундаментальными факторами и принимает во внимание более долгосрочную информацию, наприм., низкий показатель P/E, высокую дивидендную доходность и отсутствие глобальных экономических проблем.

Данная ситуация является противоположной той, что описана в пункте 3, но не противоречит ей. Большую часть времени рынок увлечен краткосрочными новостями, но иногда случается и обратное: рыночное сообщество понимает, что текущие цены слишком иррациональны с точки зрения долгосрочных факторов. Наиболее яркие случаи такого прояснения рыночного сознания – это крахи финансовых пузырей.

Как индикатор перекупленности/перепроданности можно использовать дивергенцию цены и вектора фундаментальных факторов, актуальных на данном таймфрейме: рынок перекуплен когда цена падает на фоне бычьих новостей; рынок перепродан, когда цена растет на фоне медвежьих новостей.

*****

Таким образом, линию наименьшего сопротивления для цен можно выявить, определив соотношение 3-х обстоятельств: долгосрочных фундаментальных факторов, краткосрочных новостей и наличия перекупленности/перепроданности.

При прогнозировании по этому методу нужно использовать следующие принципы:

1. Продолжительные изменения цены обусловлены долгосрочными фундаментальными факторами. Долгосрочные сделки должны открываться в направлении действия данных факторов.

2. Краткосрочные изменения цены происходят либо в направлении, обусловленном краткосрочными новостями при сбалансированном рынке, либо контрарно перекупленному/перепроданному рынку и вектору краткосрочных новостей.

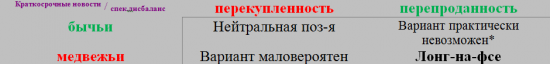

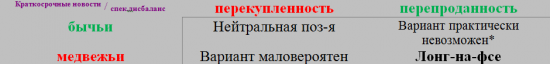

Таб.1 Заключение долгосрочных сделок на долгосрочном бычьем рынке:

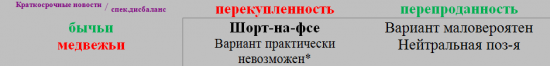

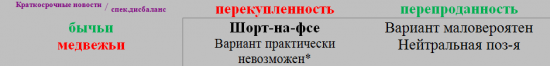

Таб.2 Заключение долгосрочных сделок на долгосрочном медвежьем рынке:

* У рынка полностью отсутствуют фундаментальные причины для данной позиции.

[1] Я имею в виду, прежде всего профи, имеющих престижное академическое образование и опыт управления большим капиталом в крупных финансовых учреждениях.

[2] Вероятно, асимметрия творческих и интеллектуальных ресурсов характерна для любой сферы деятельности.

[3] Примеры творческих новаций: сборная мебель для IKEA, новые технологические изобретения для General Electric, Kodak и AT&T, прямые продажи для Evon, инвестиции в недооцененные акции для Грэма и Баффета, механический трендследящий трейдинг для Дончиана, Денниса и Экхардта и т.д.

[4] Подробнее о неэффективности индикаторов консенсуса: наприм., здесь или здесь.

[5] Возможно, дело в том, что популярность большинства этих индикаторов играет против них, уничтожая арбитражную прибыль. Предположительно, индикаторы консенсуса и сантимента, имеющие штучный тираж (самостоятельно разработанные трейдерами для личного применения) – более эффективны.

Ниже я попытаюсь описать первые части своего подхода (т.е. за исключением анализа графиков), объединив их в единую прогностическую модель изменения цен.

Сначала обозначу несколько принципиальных моментов, имеющих значение для модели.

1. Рынок не способен к нетривиальной интерпретации фундаментальной информации.

Рынок в целом, как совокупность участников торгов, преследующих цели получения инвестиционной и спекулятивной прибыли, а так же страхования рисков на спот-рынке, не способен к оригинальной трактовке важной для ценообразования информации. Причина этого кроется, на мой взгляд, не столько в низкой квалификации «среднего» трейдера (а на многих рынках она очень высока), сколько в невозможности рынка превзойти собственный среднерыночный результат доходности. Другими словами все участники торгов не могут получить доход больше, чем все (или средний участник); для рынка в целом получение альфа-доходности не возможно. Поэтому, насыщение рынка высококвалифицированными профессионалами

Единственный возможный уход от этой проблемы для отдельного трейдера – это независимость и оригинальность мышления плюс творческий подход к интерпретации информации (как, наприм., описанный здесь;)).

На мой взгляд, творческий и независимый подход к интерпретации информации – это гораздо более важный ресурс, чем ресурс интеллектуальный. Любой ликвидный рынок насыщен интеллектуальными ресурсами. Но там же всегда существует недостаток творческих ресурсов[2].

Стадо, состоящее из умных баранов, в целом, возможно, будет умным. Но отдельному умному барану достанется травы не больше, чем всем остальным. Это закон конкуренции.

Увеличивать конкурентное преимущество можно и развивая только интеллектуальный ресурс, но история и практика показывает, что все выдающиеся достижения в конкурентных сферах деятельности (и не только) происходят именно благодаря творческим новациям[3].

Понимаю, что жесткое разграничение интеллектуальных и творческих способностей очень условно. Люди, как правило, наделены и тем, и другим, а сами эти способности трудно разграничить. Тем не менее, под интеллектуальными способностями я склонен понимать способности к формальному сознательному мышлению, наприм., математическим вычислениям, а под творческими – способности к неформальным интуитивным решениям.

Необходимо заметить, что творческие решения могут иметь место и в таких внешне сугубо формальных областях как математика или алгоритмический трейдинг (когда найденное решение не может быть непосредственно выведено из имеющейся в распоряжении информации с помощью формальной логики и прочих формул).

Тривиальность восприятия рынком новой фундаментальной информации заключается в склонности цены реагировать ростом на очевидные бычьи и падением – на очевидные медвежьи новости.

2. Цены изменяются под воздействием общедоступной информации. Чем более очевидно значение этой информации для рынка, тем сильнее ее влияние на цену.

Информация дисконтируется в цене прямо пропорционально а) ее доступности участникам рынка, б) очевидности ее значения для участников рынка.

Участники торгов руководствуются лишь той информацией, которая им доступна. Именно поэтому цена отражает информацию, доступную рынку. Поскольку биржевые и прочие организованные рынки по типу близки к абсолютной конкуренции, инсайдерские и прочие транзакции трейдеров, руководствующихся эксклюзивной информацией, не оказывают значительного влияния на цену.

Информация, поступающая на рынок может носить как нейтральный, так и выраженный бычий/медвежий характер. Чем более очевиден для рынка характер поступившей информации, тем большее изменение цен она способна вызывать.

3. Рынок склонен переоценивать (активно отыгрывать) новости, имеющие краткосрочное значение, и недооценивать долгосрочные фундаментальные факторы.

Рынок иррационально и асимметрично дисконтирует краткосрочную и долгосрочную информацию, о чем я уже писал. Данная неэффективность приводит к увеличению потенциала доходности использования долгосрочной информации в случае, если долгосрочная и краткосрочная информация носят противоположный характер (бычий/медвежий).

4. Дисбаланс спекулятивного спроса и предложения (перекупленность или перепроданность) препятствует адекватному отражению новой фундаментальной информации.

Перекупленный рынок слабо растет или даже падает на фоне новой бычьей информации, в том числе – неожиданной. То же относится к перепроданному рынку с точностью до наоборот.

Сами по себе перекупленность и перепроданность представляют из себя нежелание или неспособность общей массы спекулянтов наращивать ранее открытые позиции или открывать новые на основе какой-либо доступной им информации.

Весьма распространенная точка зрения на перекупленность/перепроданность заключается в том, что они считаются следствием скопления спекулянтов на одной стороне рынка. Действительно, если судить по индикаторам консенсуса, которые обычно используются в данном случае, то очевидно, что рыночные экстремумы очень часто сопровождаются экстремальными значениями консенсуса. Однако, при более тщательном анализе выясняется, что такие значения консенсуса не менее характерны для развивающихся трендов[4].

Необходимо заметить, что сама идея, заложенная в них – скопление спекулянтов на одной стороне рынка, создающее дефицит будущих покупателей (продавцов) – рациональна и плодотворна, но механическое применение данных индикаторов на практике, на мой взгляд, бесполезно, по крайней мере – простых паттернов без комбинирования с другой информацией[5].

На мой взгляд, дисбаланс спекулятивного спроса и предложения можно рассматривать как ситуацию, когда рынок (подавляющее число его участников) начинают руководствоваться не краткосрочной, а долгосрочной информацией противоположного (бычьего/медвежьего) характера. Или, что то же самое: краткосрочные игроки становятся долгосрочными либо воздерживаются от участия в торгах.

Например, проанализируем типичное локальное дно фондового индекса: оно, как правило, сопровождается и сильным медвежьим консенсусом, и очевидным для рынка негативным фундаментальным фоном. Однако эти условия могут наблюдаться в течение многих недель (и даже – месяцев) роста цен. Дело в том, что преобладающее число участников рынка в данном случае решает пренебречь краткосрочными фундаментальными факторами и принимает во внимание более долгосрочную информацию, наприм., низкий показатель P/E, высокую дивидендную доходность и отсутствие глобальных экономических проблем.

Данная ситуация является противоположной той, что описана в пункте 3, но не противоречит ей. Большую часть времени рынок увлечен краткосрочными новостями, но иногда случается и обратное: рыночное сообщество понимает, что текущие цены слишком иррациональны с точки зрения долгосрочных факторов. Наиболее яркие случаи такого прояснения рыночного сознания – это крахи финансовых пузырей.

Как индикатор перекупленности/перепроданности можно использовать дивергенцию цены и вектора фундаментальных факторов, актуальных на данном таймфрейме: рынок перекуплен когда цена падает на фоне бычьих новостей; рынок перепродан, когда цена растет на фоне медвежьих новостей.

*****

Таким образом, линию наименьшего сопротивления для цен можно выявить, определив соотношение 3-х обстоятельств: долгосрочных фундаментальных факторов, краткосрочных новостей и наличия перекупленности/перепроданности.

При прогнозировании по этому методу нужно использовать следующие принципы:

1. Продолжительные изменения цены обусловлены долгосрочными фундаментальными факторами. Долгосрочные сделки должны открываться в направлении действия данных факторов.

2. Краткосрочные изменения цены происходят либо в направлении, обусловленном краткосрочными новостями при сбалансированном рынке, либо контрарно перекупленному/перепроданному рынку и вектору краткосрочных новостей.

Таб.1 Заключение долгосрочных сделок на долгосрочном бычьем рынке:

Таб.2 Заключение долгосрочных сделок на долгосрочном медвежьем рынке:

* У рынка полностью отсутствуют фундаментальные причины для данной позиции.

[1] Я имею в виду, прежде всего профи, имеющих престижное академическое образование и опыт управления большим капиталом в крупных финансовых учреждениях.

[2] Вероятно, асимметрия творческих и интеллектуальных ресурсов характерна для любой сферы деятельности.

[3] Примеры творческих новаций: сборная мебель для IKEA, новые технологические изобретения для General Electric, Kodak и AT&T, прямые продажи для Evon, инвестиции в недооцененные акции для Грэма и Баффета, механический трендследящий трейдинг для Дончиана, Денниса и Экхардта и т.д.

[4] Подробнее о неэффективности индикаторов консенсуса: наприм., здесь или здесь.

[5] Возможно, дело в том, что популярность большинства этих индикаторов играет против них, уничтожая арбитражную прибыль. Предположительно, индикаторы консенсуса и сантимента, имеющие штучный тираж (самостоятельно разработанные трейдерами для личного применения) – более эффективны.

256 |

Читайте на SMART-LAB:

Позитив: вчера, сегодня, завтра

На этой неделе Максим Филиппов, заместитель гендиректора Positive Technologies, и Юрий Мариничев, IR-директор, побывали в гостях у SberCIB. В...

11:05

🖥 Софтлайн накопил долги

Разработчик ПО отчитался за 4 квартал и весь прошлый год Софтлайн (SOFL) ➡️ Инфо и показатели Результаты за 4 квартал —...

19 февраля 2026, 14:43

теги блога Сергей

- COT отчеты

- eur

- EUR USD

- forex

- MT5

- S&P500

- spy

- treasures

- usd

- usdcad

- vix

- welth-lab

- автокорреляция

- Альфа

- аналитика

- арбитраж

- битва экстрасенсов

- блог

- волатильность

- выборы

- выборы 2012

- Графики

- демотиватор

- евро

- золото

- идея

- Индекс оптимизма смартлаба

- интуитивный трейдинг

- итоги 2012

- итоги года

- карнеги

- контроль рисков

- Коррупция

- Крах

- кризис 2011

- кукловод

- Мандельброт

- мобильный пост

- модель рынка

- непознанное

- новичкам

- образование

- обыграть рынок

- оффтоп

- политика

- правила

- принципы торговли

- прогноз

- психология в трейдинге

- психология трейдинга

- Пу

- Пузыри на рынке

- пузырь

- Путин

- работа над ошибками

- регион

- риск менеджмент

- серебро

- сигнал

- системная торговля

- случайность

- спред

- стратегия

- стратегия торговли

- тест

- торг сигнал

- торговые сигналы

- тренд

- управление риском

- учебник

- фальсификации

- фортc

- хворекс

- цитата

- цитаты

- юмор

1. Высококвалифицированные в среднем трейдеры часто ограничены узкими рамками глобальных стратегий, лимитов, а и просто общего мнения сообщества (проиграть, делая как все, не больно, а проиграть, идя против всех, смертельно), что не могут проявить себя в полной мере.

2. Общие настроения на рынке влияют на восприятие информации. Хоть ты тресни, но бычьи новости на медвежьем рынке при прочих равных оказывают меньшее влияние. Высокая квалификация не меняет этого психологического феномена.

в настоящее время рынок в первую очередь увлечен КУЕ. поскольку эта новость против КУЕ, я думаю для фондового рынка она явл-ся негативной.

однако, после формирования максимума было проигнорировано несколько очевидно бычьих новостей: решение о длительном продолжении КУЕ, в первую очередь.

Почти стихи

однако насчет одного крупного игрока вы ошибаетесь — как раз цену тащит толпа крупняка, а один-два просто играются с мелочью