SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Андрей Недвигин

Исторический глобальный финансовый кризис? «Кусочки паззла» скоро встанут на свои места

- 05 февраля 2021, 12:03

- |

Государственный долг этой важной страны достигает 99,5% ВВП — приготовьтесь к тому, что может быть дальше

Накопление непосильного долга обычно предшествует эпизодам разрушительной дефляции. Последним ударом, нанесенным миру дефляцией, стал финансовый кризис 2007-2009 годов, который сопровождался огромным объемом безнадежных долгов на ипотечном рынке. Этот финансовый кризис был наиболее серьезным со времен Великой депрессии начала 1930-х годов, которой предшествовала огромная непосильная задолженность. Как говорится в книге Роберта Пректера Conquer the Crash:

Накопление непосильного долга обычно предшествует эпизодам разрушительной дефляции. Последним ударом, нанесенным миру дефляцией, стал финансовый кризис 2007-2009 годов, который сопровождался огромным объемом безнадежных долгов на ипотечном рынке. Этот финансовый кризис был наиболее серьезным со времен Великой депрессии начала 1930-х годов, которой предшествовала огромная непосильная задолженность. Как говорится в книге Роберта Пректера Conquer the Crash:

Ситуация с высоким уровнем долга становится неприемлемой, когда темпы экономического роста опускаются ниже преобладающей ставки процента по причитающимся денежным средствам, а кредиторы отказываются поддерживать выплаты процентов дополнительным кредитом.

Есть признаки, что мировая финансовая система приближается к переломному моменту. Соединенное Королевство является тому примером. Вот график и комментарий из нашей перспективы глобального рынка за январь 2021 года:

( Читать дальше )

Накопление непосильного долга обычно предшествует эпизодам разрушительной дефляции. Последним ударом, нанесенным миру дефляцией, стал финансовый кризис 2007-2009 годов, который сопровождался огромным объемом безнадежных долгов на ипотечном рынке. Этот финансовый кризис был наиболее серьезным со времен Великой депрессии начала 1930-х годов, которой предшествовала огромная непосильная задолженность. Как говорится в книге Роберта Пректера Conquer the Crash:

Накопление непосильного долга обычно предшествует эпизодам разрушительной дефляции. Последним ударом, нанесенным миру дефляцией, стал финансовый кризис 2007-2009 годов, который сопровождался огромным объемом безнадежных долгов на ипотечном рынке. Этот финансовый кризис был наиболее серьезным со времен Великой депрессии начала 1930-х годов, которой предшествовала огромная непосильная задолженность. Как говорится в книге Роберта Пректера Conquer the Crash:Ситуация с высоким уровнем долга становится неприемлемой, когда темпы экономического роста опускаются ниже преобладающей ставки процента по причитающимся денежным средствам, а кредиторы отказываются поддерживать выплаты процентов дополнительным кредитом.

Есть признаки, что мировая финансовая система приближается к переломному моменту. Соединенное Королевство является тому примером. Вот график и комментарий из нашей перспективы глобального рынка за январь 2021 года:

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 22 )

Индекс S&P готовится к жёсткой коррекции

- 04 февраля 2021, 20:36

- |

Оснований так полагать много. Например, рекорды маржинальной торговли, о которых писал сегодня. Также писал очень много в последние пару недель о других рекордных индикаторах сентимента.

Второе — разволновка. С моей точки зрения, с августовских верхов идёт плоская коррекция к импульсу с мартовских низов. Её волна А закончилась на сентябрьских низах. С них идёт волна В, которая имеет форму двойного зигзага, последняя часть которого имеет форму КДТ (клина). Он либо закончен, что маловероятно, либо с 1 февраля идёт его пятая волна. После её окончания нас ждёт волна С этой плоскости. Её завершение либо до 20 февраля (в 1 варианте — если клин окончен), либо в последних двух декадах марта, что, как я уже написал выше, более вероятно. Правильность последнего варианта подтвердит обновление ATH. Об этом и многом другом рассказывал в сегодняшнем видео.

( Читать дальше )

Второе — разволновка. С моей точки зрения, с августовских верхов идёт плоская коррекция к импульсу с мартовских низов. Её волна А закончилась на сентябрьских низах. С них идёт волна В, которая имеет форму двойного зигзага, последняя часть которого имеет форму КДТ (клина). Он либо закончен, что маловероятно, либо с 1 февраля идёт его пятая волна. После её окончания нас ждёт волна С этой плоскости. Её завершение либо до 20 февраля (в 1 варианте — если клин окончен), либо в последних двух декадах марта, что, как я уже написал выше, более вероятно. Правильность последнего варианта подтвердит обновление ATH. Об этом и многом другом рассказывал в сегодняшнем видео.

( Читать дальше )

Итоги недели 04.02.2021. Приговор Навальному и протесты. Курс доллара и нефть

- 04 февраля 2021, 19:30

- |

Приговор Навальному, протесты и их перспективы

Доллар, рубль, нефть, индекс РТС, евро, ОФЗ, биткоин, золото, индекс S&P. Волны и циклы

( Читать дальше )

Доллар, рубль, нефть, индекс РТС, евро, ОФЗ, биткоин, золото, индекс S&P. Волны и циклы

( Читать дальше )

Санкции и рынок

- 04 февраля 2021, 16:10

- |

Смотрю, тут опять тема стала популярной. Мол санкции ещё не в рынке (странно, но вывод сделан на основании дешёвых CDS)… А с чего они как-то в рынке должны быть, если вероятность принятия каких-либо из санкций, могущих повлиять на рынки, близка к нулю.

Много говорят о Северном Потоке-2. Ну и? Я вообще не понимаю, зачем он нужен сейчас. С Украиной заключён договор, согласно которому всё равно придётся платить за прокачку. Никаких новых невиданных объёмов спроса не предвидится, так что эта тема для «поговорить».

В общем, что у нас остаётся. Список Навального. И как повлияют санкции, направленные лично против чиновников и олигархов на рынок? Санкции против владельца компании не равны санкциям против компании, так что все эти «риски» тут мимо. С чиновниками тем более.

( Читать дальше )

Реально ударить по российским рынкам могут два типа санкций:

1. Нефтяное (газовое) эмбарго

2. Запрет на покупку российского госдолга (консолидированный, если он будет введён только в части юрисдикций, это ничего не даст)

Много говорят о Северном Потоке-2. Ну и? Я вообще не понимаю, зачем он нужен сейчас. С Украиной заключён договор, согласно которому всё равно придётся платить за прокачку. Никаких новых невиданных объёмов спроса не предвидится, так что эта тема для «поговорить».

В общем, что у нас остаётся. Список Навального. И как повлияют санкции, направленные лично против чиновников и олигархов на рынок? Санкции против владельца компании не равны санкциям против компании, так что все эти «риски» тут мимо. С чиновниками тем более.

( Читать дальше )

Мания маржинальной торговли (перевод с elliottwave com)

- 04 февраля 2021, 12:03

- |

Заимствование денег для покупки акций — еще одно рискованное занятие фондового рынка, которое стремительно растет. На приведенном ниже графике маржинального долга NYSE показано, что самый последний всплеск использования маржинального долга начался в марте прошлого года. К ноябрю общий маржинальный долг NYSE подскочил до 722 миллиардов долларов, что стало новым рекордом. Хотя маржинальный долг как процент от капитализации фондового рынка еще не достиг рекордных уровней, на приведенной ниже правой диаграмме показано, что маржинальный долг как процент от располагаемого дохода близок к рекорду. Самый последний показатель в 4,7% выше, чем на пике фондового рынка 2007 года, и близок к его уровню около вершины рынка 2000 года. С учетом того, что занятость и экономические условия сейчас намного более нестабильны, чем на любом из предыдущих пиков, маржин-коллы, вероятно, будут гораздо более разрушительными, чем во время любого из предшествующих медвежьих рынков, которые последовали за этим.

( Читать дальше )

( Читать дальше )

Рынок облигаций США (перевод с elliottwave com)

- 03 февраля 2021, 19:41

- |

Среди американских компаний с обязательствами на сумму более 50 миллионов долларов 244 объявили о банкротстве в 2020 году, больше всего за год с 2009 года. Согласно подробному анализу Bloomberg, есть еще одна большая группа компаний, которые зарабатывают меньше, чем их общие процентные расходы. В целом, эта группа включает пятую часть крупнейших публично торгуемых компаний, и ее задолженность составляет рекордные 2 триллиона долларов, что на 30% больше, чем в 2008 году, и вдвое больше, чем в прошлом году. Два известных имени в списке — Carnival и Exxon Mobil. Дешевый кредит, поддерживаемый покупкой облигаций Федеральной резервной системы, поддерживал эти фирмы, но аналитики называют их зомби не просто так: «Они сталкиваются с банкротством без поддержки политических маркеров». Таким образом, исторически низкие процентные ставки и рекордные налогово-бюджетные и денежно-кредитные стимулы оказались недостаточными, чтобы остановить рекордное количество фирм с прибылью ниже затрат на обслуживание долга.

( Читать дальше )

( Читать дальше )

Dot.com-мания конца 1990-х: «Думаю о тебе» (перевод с elliottwave com)

- 03 февраля 2021, 16:03

- |

Еще один показатель «спекулятивного рвения» бьет рекорд — и это пробуждает воспоминания

Инвесторы, которые работают какое-то время, вспоминают спекулятивный пыл, который сопровождал манию доткомов в 1999-2000 годах. В то время спекулянты выражали свои весьма оптимистичные настроения в игре на высокорискованном рынке опционов. Как вы, наверное, знаете, опционы позволяют спекулянтам использовать кредитное плечо за относительно небольшие деньги. Однако существует значительный риск проиграть. Что ж, торговля опционами снова в разгаре. Это из статьи Marketwatch от 30 января с подзаголовком:

Инвесторы, которые работают какое-то время, вспоминают спекулятивный пыл, который сопровождал манию доткомов в 1999-2000 годах. В то время спекулянты выражали свои весьма оптимистичные настроения в игре на высокорискованном рынке опционов. Как вы, наверное, знаете, опционы позволяют спекулянтам использовать кредитное плечо за относительно небольшие деньги. Однако существует значительный риск проиграть. Что ж, торговля опционами снова в разгаре. Это из статьи Marketwatch от 30 января с подзаголовком:

Индивидуальные инвесторы активно инвкестируют в колл-опционы «не в деньгах» в поисках выигрыша лотерейного типа.

Это безумие… пробуждает воспоминания о бума доткомов 1990-х годов, когда всплеск дневной торговли способствовал раздуванию эпического пузыря на рынке.

В нашем финансовом прогнозе волн Эллиотта за январь 2021 года представлена собственная точка зрения с этим графиком и комментариями:

( Читать дальше )

Инвесторы, которые работают какое-то время, вспоминают спекулятивный пыл, который сопровождал манию доткомов в 1999-2000 годах. В то время спекулянты выражали свои весьма оптимистичные настроения в игре на высокорискованном рынке опционов. Как вы, наверное, знаете, опционы позволяют спекулянтам использовать кредитное плечо за относительно небольшие деньги. Однако существует значительный риск проиграть. Что ж, торговля опционами снова в разгаре. Это из статьи Marketwatch от 30 января с подзаголовком:

Инвесторы, которые работают какое-то время, вспоминают спекулятивный пыл, который сопровождал манию доткомов в 1999-2000 годах. В то время спекулянты выражали свои весьма оптимистичные настроения в игре на высокорискованном рынке опционов. Как вы, наверное, знаете, опционы позволяют спекулянтам использовать кредитное плечо за относительно небольшие деньги. Однако существует значительный риск проиграть. Что ж, торговля опционами снова в разгаре. Это из статьи Marketwatch от 30 января с подзаголовком:Индивидуальные инвесторы активно инвкестируют в колл-опционы «не в деньгах» в поисках выигрыша лотерейного типа.

Это безумие… пробуждает воспоминания о бума доткомов 1990-х годов, когда всплеск дневной торговли способствовал раздуванию эпического пузыря на рынке.

В нашем финансовом прогнозе волн Эллиотта за январь 2021 года представлена собственная точка зрения с этим графиком и комментариями:

( Читать дальше )

Потребители в США сокращают расходы второй месяц подряд (перевод с deflation com)

- 03 февраля 2021, 12:03

- |

Когда потребители не уверены в своем финансовом будущем, они сокращают расходы. Когда эта неуверенность усиливается, это может привести к большому экономическому спаду или даже к дефляционной спирали, если потребительский пессимизм сохранится в крайней степени. Как говорится в книге Роберта Пректера Conquer the Crash:

Психологический аспект дефляции и депрессии невозможно переоценить. Когда тенденция социального настроения меняется с оптимизма на пессимизм, кредиторы, должники, инвесторы, производители и потребители меняют свою первичную ориентацию с расширения на сохранение. По мере того как кредиторы становятся более консервативными, они замедляют выдачу кредитов. По мере того, как должники и потенциальные должники становятся более консервативными, они занимают меньше или совсем не занимают. По мере того как инвесторы становятся более консервативными, они вкладывают меньше денег в долговые инвестиции. По мере того как производители становятся более консервативными, они сокращают планы расширения. По мере того как потребители становятся более консервативными, они больше откладывают и меньше тратят. Такое поведение снижает «скорость» обращения денег, то есть скорость, с которой они обращаются для совершения покупок, тем самым оказывая понижательное давление на цены. Психологические изменения обращают прежнюю тенденцию вспять.

( Читать дальше )

Психологический аспект дефляции и депрессии невозможно переоценить. Когда тенденция социального настроения меняется с оптимизма на пессимизм, кредиторы, должники, инвесторы, производители и потребители меняют свою первичную ориентацию с расширения на сохранение. По мере того как кредиторы становятся более консервативными, они замедляют выдачу кредитов. По мере того, как должники и потенциальные должники становятся более консервативными, они занимают меньше или совсем не занимают. По мере того как инвесторы становятся более консервативными, они вкладывают меньше денег в долговые инвестиции. По мере того как производители становятся более консервативными, они сокращают планы расширения. По мере того как потребители становятся более консервативными, они больше откладывают и меньше тратят. Такое поведение снижает «скорость» обращения денег, то есть скорость, с которой они обращаются для совершения покупок, тем самым оказывая понижательное давление на цены. Психологические изменения обращают прежнюю тенденцию вспять.

( Читать дальше )

GameStop - вот и сказочке конец. Серебро также снижается

- 02 февраля 2021, 19:15

- |

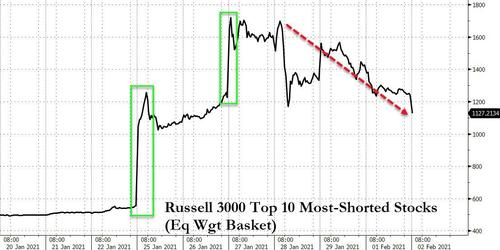

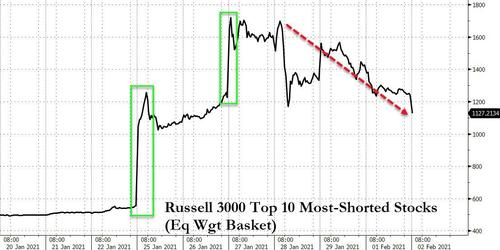

На сегодняшнем премаркете GME вернулся к двузначным ценам Корзина самых зашорченных бумаг также стирает предыдущий рост

Корзина самых зашорченных бумаг также стирает предыдущий рост

( Читать дальше )

Корзина самых зашорченных бумаг также стирает предыдущий рост

Корзина самых зашорченных бумаг также стирает предыдущий рост

( Читать дальше )

Массовая культура и фондовый рынок (перевод с elliottwave com)

- 02 февраля 2021, 16:03

- |

В этом и других недавних выпусках вырисовываются параллели с 2000 годом, потому что так много новых рекордов или почти рекордов последних месяцев являются прямым сравнением с тем временем. Эти два периода похожи, особенно в отношении технологий. С точки зрения культурных изменений, однако, вершина 1968 года, которая также характеризовалась, если не манией, то акцентом на технологических акциях, лучше подходит. Подобно разворачивающемуся пику по отношению к 2000 году, 1968 год был продолжением процесса достижения вершины, начавшегося в 1966 году, когда общественное настроение было более чем однозначно позитивным. С февраля 2019 года восемь отдельных выпусков EWFF показывали различные сходства с 1968 годом, все — от почти рекордно высокого потребительского доверия до поп-хита «Old Town Road», занявшего первое место в Billboard Top 100 и остававшегося там рекордные 17 недель — и новое восхищение публики космическими полетами.

( Читать дальше )

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал