Избранное трейдера Ai_server

Анализ ситуации в рынке

- 31 октября 2015, 12:27

- |

автор: Я

Анализ был сделан в середине октября 2014 года.

Оговорюсь сразу… анализ усеченный и как бы поверхностный, так как полный может занять гораздо больший обьем и отнять много времени… А так же не претендует на истину в последней инстанции, а является моим мнением и мнением тех людей с которыми я работаю.......

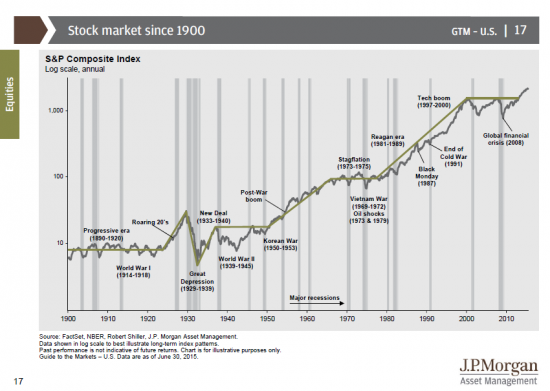

Рынок начал расти с момента разворота межвежьего тренда в 2008-2009 г.Что же произошло на самом деле в годы кризиса… этот вопрос был рассмотрен в статье посвященной истории финансовых кризисов .

При всем том, что стоимость акций подавляющего большинства компаний сильно упала (индекс S&P500) относительно своих максимальных значений (максимальные значения- момент, когда рынок “переоценил” акции или иначе загнанная спекулятивными настроениями и ажиотажем цена акций перестала соответсвовать их внутренней стоимости), внутренняя стоимость самих компаний осталась прежней и мало того росла из года в год так, как идет постоянное развитие самих компаний равно, как и рост рынков… Что это значит “упала”?.. а это значит, что компании подпали под термин “ очень недооцененные”… Поэтому и разворот произошел так резко и стадия аккумуляции происходила практически по развивающемуся тренду, а не стала строить многолетний рейндж, который мы можем видеть на графиках некоторых компаний.Хочу уточнить-не все компании поддержали ралли которое мы наблюдаем на S&P, а в начале в верх пошли “голубые фишки” в репутация которых, а иначе надежность и фундаментальность бизнеса не вызывала сомнения, а по мере развития тренда его начали подхватывать и mid-cap компании, а так же small-cap.

( Читать дальше )

- комментировать

- 48 | ★2

- Комментарии ( 11 )

DJIA & SPBEX. Индексное инвестирование через SPBEX.

- 26 октября 2015, 22:02

- |

В последнем годовом отчете Berkshire Hathaway миллиардер Уоррен Баффетт опубликовал несколько предельно простых финансовых советов для людей, не имеющих должного инвестиционного опыта. Он рекомендует не выискивать акции, которые могут показать наибольший рост, а вложить деньги в индексный фонд с минимальными комиссиями.

Как отметил Баффетт, в своем завещании он дал жене следующие инструкции касательно денег, которые намерен ей оставить: вложить 10% средств в краткосрочные государственные облигации, а 90% — в фонд на индекс S&P 500 с минимальными издержками.

Предложенный Оракулом из Омахи подход считаю рациональным. Индексное инвестирование – это инструмент, привязанный к индексу акций, позволяет получить оптимальную диверсификацию при минимальных затратах, исключая человеческий фактор при выборе бумаг.

( Читать дальше )

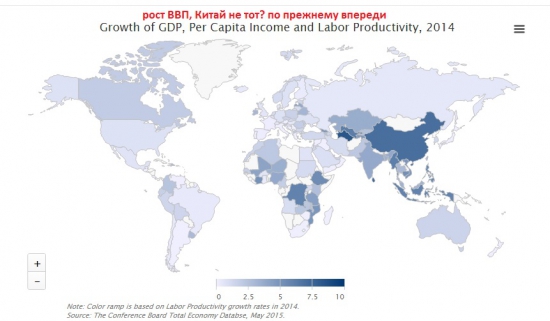

Прирост ВВП в мире // ОДНА карта

- 25 октября 2015, 21:01

- |

Интересно, что при сильном природном приросте населения в Африке, в отдельных странах еще и нехилый прирост ВВП на душу населения. Условно если ВВП на месте, а население сокращается (Европа?) то будет прирост ВВП на душу. По линку интерактивная карта https://www.conference-board.org/data/economydatabase/ наводишь мышью на страну и показывает ряд показателей. В приросте на душу отрицательные лидеры вроде Украина и Аргентина (очень схоже у нас и с девальвацией и с МВФ и с аграрной долей в экспорте). США по чуть-чуть растет, но там просто огромный показатель ВВП на душу (принят за 100, остальные все меньше, даже Германия, Япония, Франция не фонтан, а у Китая 23,7 от 100 штатовских). Показатель продуктивности труда как я понял точнее назвать ВНП на душу что ли? Потому что в отдельных таблицах Люксембург на первом месте с отрывом, а вполне передовая Мексика (свежий перенос производств) замыкала таблицу. Если кто разберется что за продуктивность труда и напишет, от всех наверно мерси. Вообщем интересная карта для общей картины, например у Китая считай огромные резервы ВВП на душу, Латинская Америка всё таки намного пассивнее чем Океания, Африка молодец (наверно в тч благодаря Китаю).

«Дорогая» Америка или почему может быть S&P500 выше 10000?

- 23 октября 2015, 00:56

- |

«Лучше купить удивительную компанию по достойной цене, чем достойную компанию по удивительной цене» (Уоррен Баффетт)

В продолжение темы инвестиций в американские акции через Санкт-Петербургскую биржу…

В комментариях у меня спрашивали «а не поздно ли сейчас покупать акции после 6 лет роста», «американский рынок дорог»…

Напишу некоторые мысли в целом по американскому рынку. Конечно, для покупки акций нужно смотреть конкретный бизнес, в частности мне, так как я не люблю покупать индексы.

Сегодня американский индекс растет, S&P500 уже выше 2055 пунктов. Вот и провал рынка выкуплен, а по некоторым акциям и превышены исторические максимумы. Макдоналдс за сегодня целые +8%.

Многие, смотря на график S&P500 (+200% за 6 лет!), покупать совсем не хотят (а он растет и растет, сколько еще шортистов на 1700 погибло), и ждут «падения на -50%, чтобы зайти в акции»…

( Читать дальше )

ИСТОРИЯ КРИЗИСОВ Часть 3-я. Кредитный кризис: Основы (продолжение статьи ранее опубликованной в блоге)

- 22 октября 2015, 10:53

- |

ИСТОРИЯ КРИЗИСОВ

Часть 3-я.

Кредитный кризис: Основы

На заре нового тысячелетия, мировые финансовые рынки вступили в период, который характеризовался низкими процентными ставками и волатильностью ниже средней. Этот период иногда называют периодом «великой умеренности», охарактеризованный излишней экономией, так как развивающиеся рынки и нефтедобывающие страны поставляли в развитый мир огромное количество капитала. Этот капитал помог сохранить процентные ставки на исторически низком уровне в большинстве стран развитого мира, что побудило инвесторов искать новые инвестиционные возможности в поисках более высокой доходности, чем те, которые были доступны среди традиционных классах активов.Этот поиск дохода в конечном счете привел к готовности некоторых участников рынка, принимать большие уровни риска при более низких уровнях компенсации.Это повышенная готовность к риску в сочетании с чрезмерным использование рычагов на растущем рынке недвижимости и широкой секьюритизации посеяла семена финансового кризиса 2008 года.Далее мы внимательно рассмотрим явление принятия повышенного риска, а также широкого использования левереджа, оценкой цен на жилье и секьюритизации.

( Читать дальше )

Как анализировать отчет о движении денежных средств

- 16 сентября 2015, 20:29

- |

Это продолжение. Начало здесь.

Анализ отчета о движении денежных средств я начинаю с раздела «Денежные потоки от операционной деятельности» (Operational CF, OCF). Почему именно с него? Потому что, инвестируя в акции, я инвестирую в бизнес, а именно этот раздел позволяет оценить его эффективность. В Operational CF отражаются притоки и оттоки денег, связанные с основной деятельностью компании, и по нему можно сразу понять, сколько «кэша» генерит бизнес и насколько он прибылен.

При этом я всегда обращаю внимание на то, чтобы операционный поток преобладал над финансовым и инвестиционным, то есть был для компании основным генератором денег. (Это не относится к банкам и инвестиционным компаниям, у которых в силу специфики бизнеса большой объем финансовых операций).

( Читать дальше )

ETF FXRU. Привлекательная альтернатива еврооблигациям для неограниченного круга инвесторов!!!

- 25 августа 2015, 02:00

- |

http://smart-lab.ru/blog/226204.php

http://smart-lab.ru/blog/273702.php

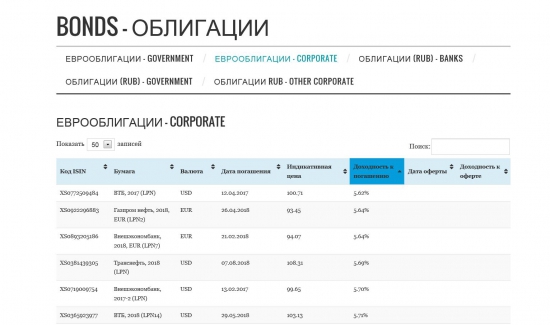

Итак, как справедливо заметили проницательные участники дискуссии, еврооблигации — сомнительное удовольствие.

Высокий порог входа, неоднозначные юридические риски. Целиком и полностью согласен.

В качестве одной из альтернатив были предложены акции ETF фонда на корпоративные еврооблигации российских эмитентов.

Если вкратце, то это штуковина, которая торгуется как акция, представляющая из себя «дольку» от мешка, набитого 26-ю видами еврооблигаций российских эмитентов. Порог входа вполне доступный, своя, родная и проверенная биржа, возможность арбитража и безрискового извлечения как рублевого, так и валютного дохода в по ставкам, приближенным к ставкам СВОП.

В общем, очень интересно!

Я стал предметнее изучать вопрос и обнаружил, что на бирже не один, а много продуктов замечательного фонда FinEx на разные полезности: на золото, на американский индекс, на японский индекс… много, в общем

( Читать дальше )

Смотреть котировки евробондов и локальных облигаций БЕСПЛАТНО!

- 24 августа 2015, 13:57

- |

Обычно, такая информация требует платной подписки как на CBONDS или предствалена в неудобной форме как на RUSBONDS. Пользуйтесь, пока есть возможность!

http://fixedrate.ru/

Огромное спасибо автору за это!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал