Избранное трейдера Евгений

Простая и эффективная ТС (сборник постов romeo)

- 12 февраля 2012, 18:17

- |

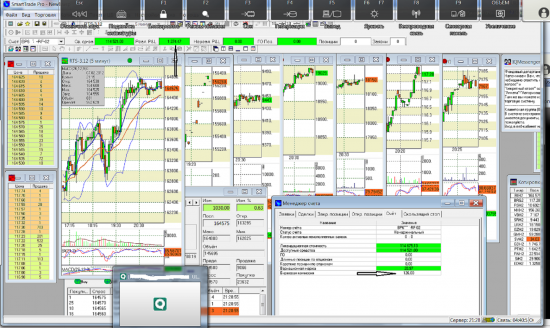

Я начинал свою торговлю на форексе 7 лет назад. Первые два года я постоянно терял

потом я взял большую сумму по тем, для меня, меркам в долг и на пейроллах поймал движение утроившись. Это была ужасная сделка: я открылся накануне ночью и не спал совсем. После этого, у меня было много полетов депозита вверх вниз, в итоге я ушел на фьючерсы.

( Читать дальше )

- комментировать

- 7К | ★265

- Комментарии ( 70 )

Фиксируй убытки, давая прибыли течь?! )) - проЛОЛжаем посиделки со spydell

- 10 февраля 2012, 09:48

- |

(начало http://smart-lab.ru/blog/mytrading/39154.php)

Заканчивая тему с теханализом, было бы неплохо объединить общие идеи, добавленные в комментариях к прошлому посту и добавить новое. Заодно отвечу в посте на вопросы, которые мне задали вчера.

Все это не значит, что классический теханализ не работает, я говорю о том, что он работает в узких пределах при идеализированных условиях. Очевидно, что трендовые индикаторы дадут прибыль на трендах, но в боковике и на волатильности убьют счет любого трейдера, осцилляторы будут давать 100% верные сигналы в идеальном боковике синусоидальной формы, но разорят при тренде. Главная идея заключается о том, что при долгосрочной торговле, при длительных опытах (т.е. сделках) вероятность прибыли не превышает вероятность убытков, а по факту статистика говорит о 90-95% сливах.

Объединение трех алгоритмов (трендовый, для боковика и для волатильности) в робот потребует прогрессивной и оперативной фильтрации рыночного шума. Но на самом деле пока не изобретен метод достоверного отделения ложных сигналов, шума от отделения конца, начала тренда и входа, выхода из боковика. Другими словами, даже учитывая сложность комплексного алгоритма шум просто не позволит сильно оторваться от нулевого баланса. Но даже этого будет не достаточно, т.к. придется постоянно оптимизировать параметры, следуя изменению конъюнктуры и характера рынка. В теории задача имеет решение, но на практике редко, когда осуществляется. Обычно в роботах применяются импульсные системы, торговля по ценовым уровням.

( Читать дальше )

Парный арбитраж. 1% на депо ежедневно вполне реально.

- 07 февраля 2012, 22:34

- |

Добавил скрин Газа с Лучком. Это к комментарию о том что могут сильно разойтись. Ходят как привязанные. Вместе падали в 2008, там наверное не видно дату на скрине, и дильше бок о бок.

СРЕДНЕСРОЧНЫЙ ПОРТФЕЛЬ ....НАЗЛО ВРАГАМ

- 06 февраля 2012, 10:14

- |

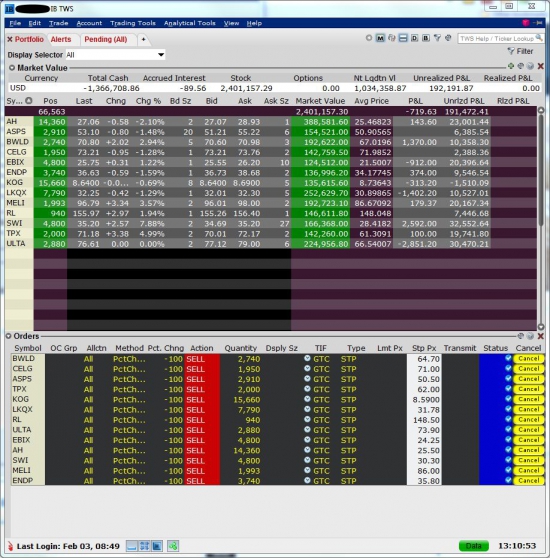

Акции первоначально отбирались с помощью www.investors.com/ т.е сильные фундаментально, а потом искались точки для захода.Основные точки захода уровни и отбои от средних обычно от 50 дней средней.Заходы были сделаны по дневным графикам, так же выставлялись стопы.Как вы видите стопы на акции стоят всегда.Сейчас когда портфель в + почти 20 % поставлены индивидуальные стопы.Вначале портфель набирался без плеча.В процессе роста портфеля набиралось плечо.По мере движения акции осуществляется выход.

Поиск идеального плеча или что такое оптимальное "f" (Ральф Винс "Математика управления капиталом")

- 05 февраля 2012, 22:15

- |

Друзья, привет!

Большинство наверное прекрасно знает, что плечо на фондовом рынке и плечо друга — две разные вещи! И со многими, я уверен, фондовое плечо ни раз играло злую шутку! Не буду оригиналом и скажу, что и я неоднократно становился заложником агрессивных плеч, в следствии которых мне ни раз приходилось нести несоизмеримые потери по счету.

Понимание того, что плечи нужно сокращать пришло естественно не сразу. Переломным моментом, как я уже писал в одном из своих постов, стал просмотр видео с участием Алексея Каленковича (ещё раз отдельное ему за это спасибо).

Кто еще не видел это видео, то вот оно:

vimeo.com/25638210

В этом видео Алексей рассказывает о его понимании книги Ральфа Винса «Математика управления капиталом. Методы анализа риска для трейдеров и портфельных менеджеров».

На мой взгляд, книга достаточно сложна для понимания, по крайней мере, с первого раза. В книге достаточно много разного рода приблуд. Главной же идеей данной книги является поиск так называемого «оптимального f». По нашему — оптимального плеча, при котором достигается максимизация долгосрочной доходности с оптимальным риском.

Теперь о самой книге.

В книге «Математика управления капиталом» Ларри Вилльямс описал метод фиксированной фракции. Фиксированно-фракционный метод основан на том, что в каждой сделке можно рисковать суммой, не превышающей заранее заданного процента от текущего баланса счета. По мере роста размера счёта происходит пропорциональное увеличение размера позиции. Применительно к построению торговых систем для разного рода рынков, размер процента риска необходимо привязывать не только к размеру торгуемого лота, но также ещё к значению используемого плеча, уровню стоп-лосса, заданному в системе, а также торгуемому инструменту. Другими словами необходимо учитывать количество потенциально теряемых в сделке пунктов и их стоимость на данном инструменте.

Достоинством фиксировано-фракционного метода является относительная простота и прозрачность, поскольку объем позиции вычисляется пропорционально размеру депозита. Риск остается постоянным на протяжении всей торговли. При этом полученная прибыль автоматически реинвестируется при вычислении размеров лотов последующих сделок.

Главным недостатком фиксировано- фракционного метода является эффект «ассиметричного рычага». Суть этого эффекта в том, что для компенсации потерь, понесенных в сделке, вам необходимо заработать в пунктах больше, чем вы потеряли. Этот дисбаланс проявляется тем сильнее, чем агрессивнее торговля, чем больше процент риска в каждой сделке. Происходит это потому, что отыгрываться придётся меньшим лотом, тем лотом, который позволит вам оставшийся после убытка депозит. Эффект ассиметричного рычага поясняется следующей таблицей.

( Читать дальше )

Где Вы смотрите онлайн котировки зарубежных торгов?

- 05 февраля 2012, 19:33

- |

Где Вы смотрите онлайн котировки зарубежных торгов?

Промежуточные итоги торговли по моей стратегии "Простой вход" январь 2012

- 02 февраля 2012, 16:26

- |

Торговля началась 12 августа, общая доходность на 31.01.2012 составила 29,6%, при риске от 0,25% до 1% (с 16 января 2012) на сделку.

Доходность за январь составила 6,3%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал