SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Adelich

Видео со Степаном Демурой

- 03 февраля 2014, 00:46

- |

Очередное видио от Степаном Д. Кому интересно.

- комментировать

- ★8

- Комментарии ( 10 )

EUR/USD: технический анализ, торговый план

- 02 февраля 2014, 18:18

- |

- ТА: параллели — заседание ЕЦБ 7.11.13 и 06.02.14

- Розничные инвесторы FX — покупатели EUR/USD. «Продавать»

- Снижение EUR/USD ниже 1.35 может иметь далеко идущие последствия

( Читать дальше )

Рыбинская биржа

- 30 января 2014, 21:26

- |

Как уже было сказано мною в предыдущем посте аналитических статей, не пишу, так как, мягко говоря, не аналитик, но поскольку очень интересуюсь фондовым рынком и историей, то решил совмещать приятное с полезным и публиковать посты об истории биржевого дела.

Однажды я уже писал об истории товарной биржи в нашем городе Оренбурге, сегодня я буду рассказывать о не менее интересной и некогда знаменитой Рыбинской хлебной бирже.

Многие фондовые биржи на западе, как известно, происходили изначально от товарных и сырьевых бирж, которые существовали там. Предприимчивые и деловые люди совершали сделки по торговле хлебом, скотом и так далее.

Путь России к рынку был труден, капитализм пришел к нам с большим опозданием, но все же наш деловой мир быстро наверстывал упущенное. Купцам для более удобной торговли требовались особые условия. Такие условия им стали предоставлять появляющиеся по всей стране товарные биржи! Одной из таких стала Рыбинская биржа.

( Читать дальше )

Однажды я уже писал об истории товарной биржи в нашем городе Оренбурге, сегодня я буду рассказывать о не менее интересной и некогда знаменитой Рыбинской хлебной бирже.

Многие фондовые биржи на западе, как известно, происходили изначально от товарных и сырьевых бирж, которые существовали там. Предприимчивые и деловые люди совершали сделки по торговле хлебом, скотом и так далее.

Путь России к рынку был труден, капитализм пришел к нам с большим опозданием, но все же наш деловой мир быстро наверстывал упущенное. Купцам для более удобной торговли требовались особые условия. Такие условия им стали предоставлять появляющиеся по всей стране товарные биржи! Одной из таких стала Рыбинская биржа.

( Читать дальше )

Золотое дно

- 11 декабря 2013, 17:59

- |

Пора подводить итоги 2013 года. Хочется начать с темы про золото, которая активно обсуждалась на страницах блога в ЖЖ и на смартлабе с февраля 2013 года. Прошло достаточное количество времени, чтобы проверить правильность/неправильность оценок и ожиданий. Подход основывался на фундаментальном анализе, историческом срезе, оценке текущего положения дел в глобальной экономике… в общем, на здравом смысле, который в итоге не подвел.

Золото: фундаментальные факторы

Обвал цен на золото в 2013 году застал многих инвесторов и спекулянтов врасплох. Слишком сильно в сознании многих укоренилось мнение о том, что глобальный “печатный станок” неизбежно приведет к росту инфляции, защитой от которой традиционно выступают инвестиции в желтый металл. Но реальность такова, что в мировой экономике сегодня доминируют скорее дефляционные настроения.

Центральные банки, попав в ловушку ликвидности в 2008 году, когда скорость обращения денег и процентные ставки близки к нулевым значениям, могут напечатать много денег без риска вызвать взырвной рост инфляции. Эти деньги идут на замещение кредита, который “сжигается” делевериджем (сокращением уровня кредитного плеча), и не выходят за рамки банковского сектора, оседая на счетах избыточных резервов. Эти деньги не доходят до реального сектора экономики, т.к. глобальный спрос остается слабым — домохозяйства и бизнес не в состоянии наращивать потребление. Поэтому предложение денег растет, а цены не растут – эти процессы, как показывает время, могут спокойно сосуществовать вместе. Периоды стабильной низкой инфляции являются неблагоприятной средой для золота.

Тем не менее, скептиков по-прежнему остается много: человеческая натура имеет какую-то необъяснимую патологическую тягу к желтому металлу и всячески противится падению его цены. Стоит напомнить, что с начала 2013 года цена на золото упала на 25%, с пиков осени 2011 года – на 33%.

Итак, постараемся обозначить базовые фундаментальные факторы, влияющие на рынок золота.

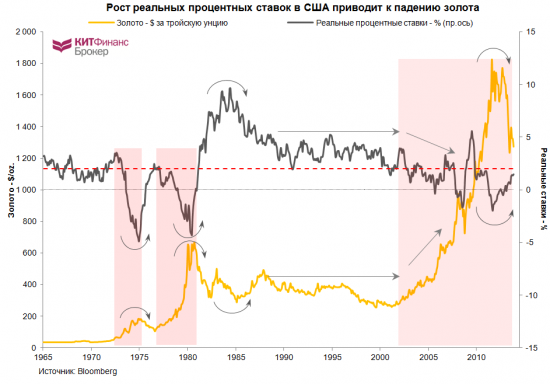

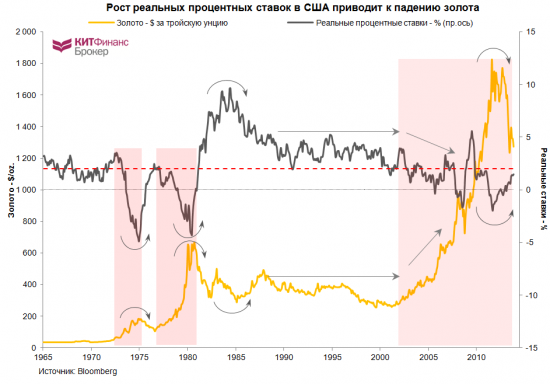

1. Золото vs. реальные процентные ставки

Золото – это актив, который не генерирует денежного потока. Золото является хеджевым активом, сохраняющим стоимость, во времена отрицательных реальных процентных ставок. Золото не пользуется спросом во времена положительных реальных процентных ставок, т.к. в такие периоды финансовые активы приносят большую реальную доходность.

Реальные процентные ставки зависят от двух составляющих: доходности гособлигаций и инфляции. Доходность 10-летних трежериз, скорректированной на уровень инфляции, определяют уровень реальных процентных ставок в США. При этом ставки по 10-летним трежерям определяют стоимость длинных денег в мире, являются мерой стоимости денег. Поэтому реальные процентные ставки смотрим именно в разрезе американских долговых бумаг.

Реальные процентные ставки в США развернулись вверх в конце 2011 года вслед за запуском нового кредитного цикла в американской экономике. Цена на золото тоже развернулась, но вниз. Рынок поверил, что рефляционная политика ФРС имеет положительный эффект на экономику.

В начале 2013 года реальные процентные ставки в США окончательно выбрались на положительную территорию и продолжают расти на ожиданиях сокращения программы выкупа активов (QE3) ФРС США, т.е. доходности трежериз растут на фоне подавленной инфляции.

( Читать дальше )

Золото: фундаментальные факторы

Обвал цен на золото в 2013 году застал многих инвесторов и спекулянтов врасплох. Слишком сильно в сознании многих укоренилось мнение о том, что глобальный “печатный станок” неизбежно приведет к росту инфляции, защитой от которой традиционно выступают инвестиции в желтый металл. Но реальность такова, что в мировой экономике сегодня доминируют скорее дефляционные настроения.

Центральные банки, попав в ловушку ликвидности в 2008 году, когда скорость обращения денег и процентные ставки близки к нулевым значениям, могут напечатать много денег без риска вызвать взырвной рост инфляции. Эти деньги идут на замещение кредита, который “сжигается” делевериджем (сокращением уровня кредитного плеча), и не выходят за рамки банковского сектора, оседая на счетах избыточных резервов. Эти деньги не доходят до реального сектора экономики, т.к. глобальный спрос остается слабым — домохозяйства и бизнес не в состоянии наращивать потребление. Поэтому предложение денег растет, а цены не растут – эти процессы, как показывает время, могут спокойно сосуществовать вместе. Периоды стабильной низкой инфляции являются неблагоприятной средой для золота.

Тем не менее, скептиков по-прежнему остается много: человеческая натура имеет какую-то необъяснимую патологическую тягу к желтому металлу и всячески противится падению его цены. Стоит напомнить, что с начала 2013 года цена на золото упала на 25%, с пиков осени 2011 года – на 33%.

Итак, постараемся обозначить базовые фундаментальные факторы, влияющие на рынок золота.

1. Золото vs. реальные процентные ставки

Золото – это актив, который не генерирует денежного потока. Золото является хеджевым активом, сохраняющим стоимость, во времена отрицательных реальных процентных ставок. Золото не пользуется спросом во времена положительных реальных процентных ставок, т.к. в такие периоды финансовые активы приносят большую реальную доходность.

Реальные процентные ставки зависят от двух составляющих: доходности гособлигаций и инфляции. Доходность 10-летних трежериз, скорректированной на уровень инфляции, определяют уровень реальных процентных ставок в США. При этом ставки по 10-летним трежерям определяют стоимость длинных денег в мире, являются мерой стоимости денег. Поэтому реальные процентные ставки смотрим именно в разрезе американских долговых бумаг.

Реальные процентные ставки в США развернулись вверх в конце 2011 года вслед за запуском нового кредитного цикла в американской экономике. Цена на золото тоже развернулась, но вниз. Рынок поверил, что рефляционная политика ФРС имеет положительный эффект на экономику.

В начале 2013 года реальные процентные ставки в США окончательно выбрались на положительную территорию и продолжают расти на ожиданиях сокращения программы выкупа активов (QE3) ФРС США, т.е. доходности трежериз растут на фоне подавленной инфляции.

( Читать дальше )

Правила 100% успешной торговли. (прочитав их ты сможешь заработать)

- 11 сентября 2013, 15:32

- |

Добрый день друзья.

Вот хотел бы поделиться так сказать граалем.

Это безотказные правила, прочитав и следуя им ты будешь жить в достатке. Не нервничая и размерянно.

Повторю ещё раз — это 100% правила успеха в трейдинге.

-Первое правило гласит: Идти на биржу надо с большим депозитом.

Который позволит торговать вам без плеча.

Например: Депозита в 100 000 — 110 000$ вам вполне хватит что бы торговать одним контрактом нефти на CME в плюс. Без плеча, не нервничая. Вы спокойно сможете зарабатывать 500$ — 1000$ в день.

Помните — счёт убивают плечи. Будь у вас даже 100% грааль — и маленький депо — вы с вероятностью 90% сольёте.

Это самое главное правило.

-Ну и второе правило: Давайте прибыли течь. Закроейте пару торойку сделок с небольшим убытком. Следующая сделка всё покроет или выведет в плюс. Это правило работает только при соблюдении первого правила. Иначе вы сольётесь.

( Читать дальше )

Вот хотел бы поделиться так сказать граалем.

Это безотказные правила, прочитав и следуя им ты будешь жить в достатке. Не нервничая и размерянно.

Повторю ещё раз — это 100% правила успеха в трейдинге.

-Первое правило гласит: Идти на биржу надо с большим депозитом.

Который позволит торговать вам без плеча.

Например: Депозита в 100 000 — 110 000$ вам вполне хватит что бы торговать одним контрактом нефти на CME в плюс. Без плеча, не нервничая. Вы спокойно сможете зарабатывать 500$ — 1000$ в день.

Помните — счёт убивают плечи. Будь у вас даже 100% грааль — и маленький депо — вы с вероятностью 90% сольёте.

Это самое главное правило.

-Ну и второе правило: Давайте прибыли течь. Закроейте пару торойку сделок с небольшим убытком. Следующая сделка всё покроет или выведет в плюс. Это правило работает только при соблюдении первого правила. Иначе вы сольётесь.

( Читать дальше )

Пост, который принесет трейдерам пользы больше, чем все посты атаманов и прочих "бывалых"

- 26 августа 2013, 10:03

- |

Тут на выходных начали жевать сопли мол раньше какие люди-богатыри были, какие посты писали и прочее.

smart-lab.ru/blog/136886.php

Дошло до утверждения, что якобы для того пост написан, "дабы народ понимал чудовищную пропасть между нынешней шушерой выдающей себя за «гуру рынков и наставников» и теми ребятами — позволю себе привести пару постов Настоящего ТРЕЙДЕРА и ЧЕЛОВЕКА Александра Ермаченко".

Так вот утверждаю, и небезосновательно, что в 90-ых никто не умел торговать на фондовом рынке. Играли в рынок как в рулетку. А также занимались скупкой акций, да темными и полутемными делишками, и если кому удавалось урвать что-то существенное - сваливали за бугор. Кто остался, про того ничего и не слышно как про мастеров, ибо как не умели, так и не умеют, и таких примеров масса. большая часть ушла с рынка вообще, оставшаяся часть, за редчайшими исключениями, - сейчас в околорынке или манагеры.

А чтобы было понятно, какая пропасть действительно лежит между кустарными физ-мат умельцами того эмбрионного фондового рынка, из 90-ых, и нынешними мастерами, приведу в пример пост, который я прочитал не так давно, свежий пост, написанный обычным трейдером.

( Читать дальше )

smart-lab.ru/blog/136886.php

Дошло до утверждения, что якобы для того пост написан, "дабы народ понимал чудовищную пропасть между нынешней шушерой выдающей себя за «гуру рынков и наставников» и теми ребятами — позволю себе привести пару постов Настоящего ТРЕЙДЕРА и ЧЕЛОВЕКА Александра Ермаченко".

Так вот утверждаю, и небезосновательно, что в 90-ых никто не умел торговать на фондовом рынке. Играли в рынок как в рулетку. А также занимались скупкой акций, да темными и полутемными делишками, и если кому удавалось урвать что-то существенное - сваливали за бугор. Кто остался, про того ничего и не слышно как про мастеров, ибо как не умели, так и не умеют, и таких примеров масса. большая часть ушла с рынка вообще, оставшаяся часть, за редчайшими исключениями, - сейчас в околорынке или манагеры.

А чтобы было понятно, какая пропасть действительно лежит между кустарными физ-мат умельцами того эмбрионного фондового рынка, из 90-ых, и нынешними мастерами, приведу в пример пост, который я прочитал не так давно, свежий пост, написанный обычным трейдером.

( Читать дальше )

Как я эволюционирую и как эволюционирует мой трейдинг?

- 22 августа 2013, 14:45

- |

Я торгую 10 лет.

Я начинал торговать со смешных сумм, которые были для меня значительными. 3000 рублей в 2003 году были большими деньгами для меня.

Сначала я торговал акциями. По наитию и книжкам по техническому анализу. Во всю использовал плечо. И никогда не задумывался о том, чем я рискую, входя в сделку. Я торговал пребывая в уверенности о том, что я не могу быть не прав. Торговал я так, что интернета у меня не было большую часть торговой сессии. Поэтому это все шло через жопу.

( Читать дальше )

Я начинал торговать со смешных сумм, которые были для меня значительными. 3000 рублей в 2003 году были большими деньгами для меня.

Сначала я торговал акциями. По наитию и книжкам по техническому анализу. Во всю использовал плечо. И никогда не задумывался о том, чем я рискую, входя в сделку. Я торговал пребывая в уверенности о том, что я не могу быть не прав. Торговал я так, что интернета у меня не было большую часть торговой сессии. Поэтому это все шло через жопу.

( Читать дальше )

Scott Ramsey, Denali Asset Management (Hedge Fund Wizars)

- 20 августа 2013, 15:17

- |

- Scott Ramsey компания Denali Asset Management

- $1млрд+

- Офис в торговом центре на о-ве Санта Крус (BVI)

- торгует ликвидные фьючерсы и FX. Трек рекорд 11 лет

- анализирует фундаментал, торгует чисто по технике + смотрит корреляции

- ни одного убыточного года, 17,2% средний годовой доход (gross 25,7%).

- годовое станд. отклонение 11,7%.

- Я смотрю на рынок глазами других трейдеров. Смотрю на их перспективы. Что будут делать ОНИ?

- Чтобы я не говорил рынке сегодня, завтра у меня могут быть совсем другие позиции.

- Хаос создает опоротьюнити.

- Я всегда покупаю сильные активы и продаю слабые.

- Я сижу перед монитором все рабочие дни в году. Только так могу работать.

- Я стараюсь брать отупск только в биржевые выходные. Если пересекается, то могу торговать утром, и кататься на лыжах вечером.

- Если поза не работает сразу, я закрываю ее до конца дня.

- Самая важная вещь — контролировать просадку.

- Риск = всего 0,01% на сделку (10 базисных пунктов)..

- Очень плохой месяц = это потери 2-3% за месяц

- Смотрит на дивергенцию RSI и цены, смотрит на 200-дневную MA и откаты фибоначи

- Смотрит на комбинацию возврата цены к 200-дневной с 50% откатом на фибе.

- Самый главный принцип, который нельзя нарушать — знай сколько можешь потерять.

- Вы должны иметь свое мнение и не полагаться на экспертов.

- Запомни, сынок, трейдинг — это не хобби, это бизнес.

- Ведите журнал сделок, если сделали ошибку — запишите ее.

- Когда заканчивалось QE я решил шортить доллар против самой слабой из 20 валют, и тока на пробой.

- Наблюдая за тем, как рынки торгуются друг относительно друга, вы можете определить, когда паттерны поведения меняются. Это важный знак.

- Никогда не шортите самый сильный рынок, пока он растет.

Ray Dalio

Jaffray Woodriff

Larry Benedict

Colm O'Shea

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал