Избранное трейдера Владимир Трипкош

Выборы в Турции: какие перспективы?

- 16 мая 2023, 16:12

- |

Главной темой прошедших выходных являются выборы в Турции.

Чем это интересно для России?

Действующий президент Эрдоган продвигается на новый срок (в 69 жизнь только начинается) и, в целом, занимает лидирующие позиции.

Ему противостоит оппозиционный кандидат с труднопроизносимой фамилией Кылычдароглу (этот ещё старше) – голоса они делят примерно поровну, с небольшим отставанием претендента.

Есть ещё и третий кандидат Оган, набравший чуть более 5% в первом туре. Четвёртый претендент свою кандидатуру снял (но, даже несмотря на, это он смог набрать почти полпроцента голосов).

Выборы имели все шансы окончиться уже в первом туре, если бы кто-то из претендентов собрал на голос больше 50%, однако этого не произошло – Эрдогану не хватило несколько десятых процента.

Значит, будет второй тур. И тут, как говорят в народе, не всё так однозначно.

Поскольку во второй тур выходят только два первых претендента, то повторное голосование перераспределит голоса выбывших.

( Читать дальше )

- комментировать

- 280 | ★1

- Комментарии ( 1 )

ЦБ нашел деньги для бюджета!

- 15 мая 2023, 17:38

- |

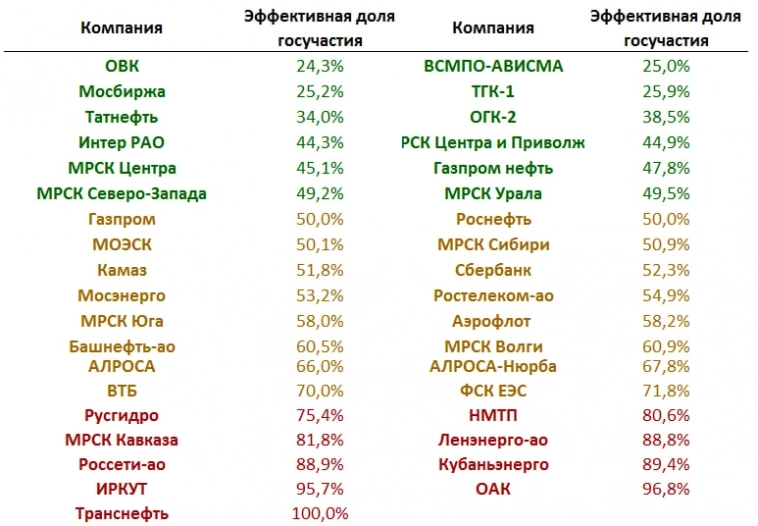

Давайте посмотрим, какой объем акций обращается на бирже у крупных российских компаний.

В среднем сегодня это порядка 32%, а если брать от компании к компании — у кого-то 10%, кто-то вообще практически ничего не выпустил на рынок.

За рубежом иная ситуация. Там обращается порядка 50-80%.

Самые базовые расчеты показали, что, если наши компании поднимут долю акций в обращении в среднем хотя бы на 3 п.п. — до 35%, это позволит привлечь более 3 трлн рублей.

А если доля акций в обращении дойдет до 50%, это будет почти 7 трлн рублей, — сказал Чистюхин в интервью «Интерфаксу».

====================

Перевожу на русский

Наш доблестный ЦБ предлагает продать часть акций, которые находятся в собственности у государства и тем самым пополнить казну.

====================

Помимо этого в РФ заморожено около 300 млрд $ (23,7 трлн рублей) иностранных активов в акциях и облигациях.

Можно приватизировать и получить деньги, продав местным инвесторам.

********************

Резюме

Если нужно деньги найдут.

( Читать дальше )

Критикую пост - продал ОГК-2

- 15 мая 2023, 15:31

- |

Ссылка на пост: smart-lab.ru/blog/902586.php

Поскольку я сам держу акции этой компании, то было интересно прочитать мнение автора.

Разбираем основные тезисы:

1. Большая часть прибыли зависит от высоких выплат по программе ДПМ, а значит, 2022 год не будет столь прибыльным

Уже вышел отчёт по РСБУ, где скорректированная чистая прибыль за 2022 год находится на уровне прошлого года.

2. Главное, что нужно понимать, что в 2025 году заканчивается программа ДПМ и тогда дивидендные выплаты могут сократиться в несколько раз

Действительно, в 2025 году прибыль сильно упадёт, но впереди ещё 2 года весьма щедрых дивидендов.

3. Тарифы особо не растут, а выработка снижается

Это не важно, ведь основная прибыль до 2025 года идёт от ДПМ.

4. Согласно отчёту по РСБУ за 2022 год, чистая прибыль составила: 12,1₽ млрд (-43,3% г/г), если учесть новую дивидендную политику компании (не менее 50% от скорректированной чистой прибыли), то выплата может составить — 0,054₽ на акцию

( Читать дальше )

Как лопнул ипотечный пузырь в США 2007 – 2008 г. по материалам книги Рея Далио, часть №2. История повторяется?

- 10 мая 2023, 18:17

- |

С первой частью можно ознакомиться по ссылке — ссылка.

Октябрь 2008 года

Экономическая активность продолжала ухудшаться.

В первую неделю октября промышленный индекс PMI ушёл ниже 40 пунктов, объём промышленных заказов снизился на 4%, а число рабочих мест было сокращено на 159 тысяч, что стало худшим месяцем за 5 лет в США.

Рынок акций с 1 по 10 октября снизился на 22%.

Сырьевые товары также отреагировали значительным снижением.

Например, нефть марки Brent снизилась со 100$ до 65$.

( Читать дальше )

Будет ли контрнаступление? Аналитика с дивана

- 07 мая 2023, 12:16

- |

И снова здравствуйте!

Я решил выдать небольшую порцию аналитики, касательно предстоящего контрнаступления – как обычно, со своего дивана.

Будет ли наступление в принципе?

Скорее да, чем нет. Несмотря на то, что линия соприкосновения стабилизировалась, бойцы окопались – всё же сложившаяся граница не устраивает ни одну из сторон.

Присоединение областей к России формально диктует необходимость эти самые территории освободить.

Но организовать его сложно по причине подавляющей огневой российской мощи.

Как только обнаруживается достаточно большое скопление противника – начинается обстрел.

Может быть применён прорыв маленькими ударными группками, как это было осенью под Балаклеей, но тогда у ВС РФ не было нормальных наземных укреплений и войск было меньше – а сейчас таких дыр нет (как говорят).

Тем не менее, небольшие группки пытаются прорваться едва ли не каждый день – просто до нас эти новости мало доходят.

Является ли это попыткой сильно затянувшегося контрнаступления? Может быть.

( Читать дальше )

Новые банкротства

- 04 мая 2023, 17:41

- |

Тем временем индекс региональных банков KBW продолжает лететь вниз, достигнув уровней ковидного кризиса.

( Читать дальше )

Обзор моего инвестиционного портфеля. Накопленная доходность с начала текущего года +30,53%

- 04 мая 2023, 16:26

- |

Что делал?

1️⃣Продал расписки Ozona по 1763,5. Балансовая цена 984,5. Доходность 79%.

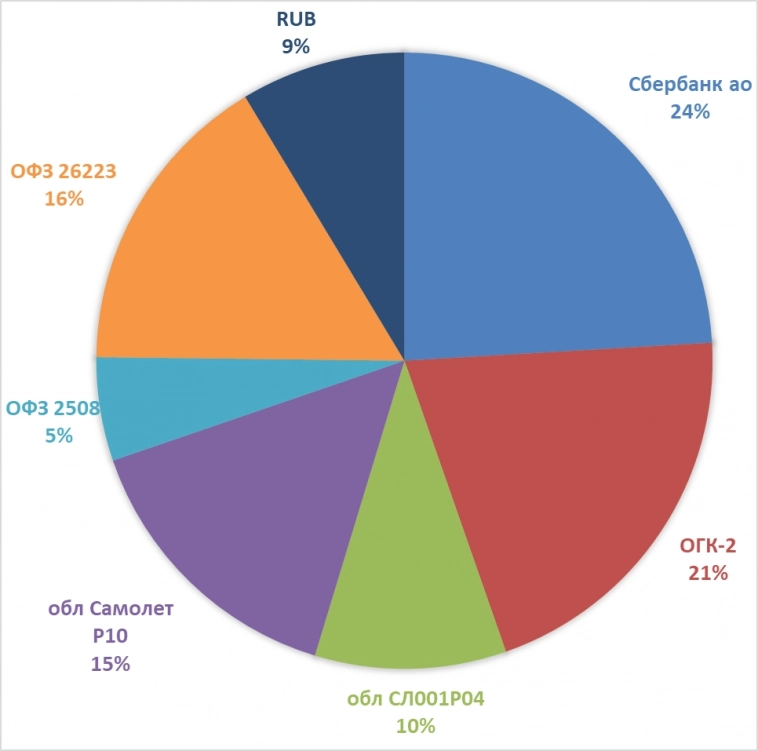

2️⃣Купил облигации Самолёта (P10) на 15% от портфеля.

3️⃣Купил облигации Софтлайна (СЛ001P04) на 10% от портфеля.

4️⃣Купил ОФЗ (26223) на 16% от портфеля.

Какие планы?

Ожидаю укрепление рубля в район 75 рублей за доллар после чего хочу купить замещающие облигации Газпрома с длинным сроком погашения.

Считаю, что пик ставки ФРС пройден и покупка данных бондов — это отличная возможность отыграть снижение.

Можно будет получить неплохую доходность за счёт переоценки тела облигации.

Мысли по рынку

С технической точки зрения рынок смотрится хорошо.

Взяли рубеж в 2500 пунктов по индексу Мосбиржи, а значит, есть шансы сходить в район 2800 – 3000 пунктов, но вот фундаментально сильного апсайда я не вижу.

Полагаю, за счёт прихода дивидендов от крупных компаний наш рынок может быстро закрыть дивидендные гэпы.

В первую очередь я говорю про Сбербанк и Лукойл, но вот дальше за счёт чего расти непонятно, тем более риски растут.

( Читать дальше )

Кринжовости

- 03 мая 2023, 19:19

- |

Негабаритнодвижимость

Совсем недавно широко известный в узких кругах директор по продажам федеральной компании «Этажи» Сергей Зайцев обрадовал всех, кто хочет обзавестись собственным жильём.

По его словам, в крупных российских городах скоро могут появиться микроквартиры площадью менее 6-7 кв. м.

Вот так, хотите доступное жильё – получите и распишитесь.

Впрочем, чего возмущаться? Ведь теперь много чего есть и за пределами квартиры – кафе, парки, зоны отдыха, общественные туалеты.

Зато теперь каждый сможет свить своё гнёздышко в любимом скворечнике.

Похоже, что анекдот про ночной горшок с ручкой внутрь становится явью.

Зато цены!

В известном журнале спрогнозировали, что цены на недвижимость не будут расти аж до 2030 года.

( Читать дальше )

Американский банкопад: к чему это может привести? Вот почему акции сегодня упали

- 02 мая 2023, 20:07

- |

На прошедшей неделе в звёздно-полосатой стране начал резко сдуваться ещё один банк – FRB. Вчера он окончательно выдохся и направился в свой мрачный путь.

Причины, приведшие к такому повороту, происходили в несколько этапов:

1. Всё было хорошо

— ключевую ставку, по которой кредитуются банки у ФРС (аналог нашего ЦБ), опустили в пол (2020 год) – это помогает снизить цену кредитов и простимулировать экономику;

— банки выкупали бонды с длинным сроком погашения в качестве обеспечения;

2. Началась инфляция

— ФРС начала цикл повышения ставок (2022-2023), чтобы снизить инфляцию;

— вкладчиков перестал устраивать низкий банковский процент, облигации дают больше;

— начались массовые выводы денег;

- появились убытки из-за отрицательной переоценки купленных под обеспечение бондов;

— банки начали лопаться;

— вкладчики начали массово из них бежать;

— и так по кругу, с предсказуемым итогом.

( Читать дальше )

Мировая экономика: куда катимся

- 27 апреля 2023, 16:18

- |

Часть 6. Дедолларизация: миф или реальность?

Многие скептики скажут, что ждать обвала доллара не стоит, и даже посмеются над этими мыслями.

Все аналитические агентства утверждают, что зелёный ещё долго будет играть ведущую роль в мировой экономике.

Корни рассуждений скептиков восходят к постулату о незыблемости финансовой системы и мира вообще.

Китайские мудрецы говорили, что самое трудное – жить в эпоху перемен, а уж они знали, что говорили.

И если даже китайские мудрецы и российские певцы говорят про перемены, то наверняка такие перемены случаются, как бы кому не хотелось иначе.

И да, мы не утверждаем, что доллара завтра не станет, он обесценится и всё в таком духе.

Как и не утверждаем, что США исчезнет с карты в случае потери гегемонии.

Всё это мы разбирали в прошлых частях.

Британия тоже когда-то была гегемоном, потом потеряла свой статус.

Но существовать от этого не перестала и, заметьте – неплохо существовать.

Потому дедолларизация – процесс, скорее естественный.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал