SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Дофаминовый инвестор

ОПЦИОНЫ: Заунывные напевы Ri.. к экспирации превращаются.. превращаются брюки..

- 02 сентября 2013, 22:13

- |

Холодно стало, Осень настала

Быки все помёрзли, нечего жрать!

Да и медведям мёду так мало,

Грёбаный рынок, …… мать!

Ну вот такие примерно настроения у народа в связи с продолжающимся всё лето боковиком, рекордно снизившим не только диапазон колебаний, но и заставившим задуматься над вопросом: а когда же снова оживёт трендовая торговля? Аналитики продолжают кормить обещаниями: «уже скоро!», «пробой неизбежен», «сколько верёвочке не виться..», а воз и ныне там. Когда изменится парадигма рынка? А кто его знает! Может завтра, а может через полгода. Не дано это никому знать. Даже всемогущему Куклу. И что нам делать? Да только одно: изучать закономерности. Ну ладно, давайте глянем одним глазком, «пока не началось» .

.

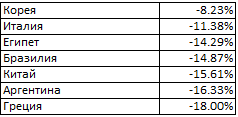

Я тут на днях сделал интересную табличку, которая заинтересовала меня как продавца волатильности. Поскольку мы, опционщики, мерим время месяцами от экспы до экспы, то продавцы знают, что самое «безопасное» время всегда в начале этого периода. Премии высоки, возможностей для оптимизаций/корректировок позы много, времени исправить «косяк» тоже достаточно, да и хаотичных непонятных движений «ни на чём» тоже в начале не так много обычно. Иное дело – период, когда до экспы остаётся лишь несколько дней. Премии мизерны, приходится увеличивать объёмы, а вот «движняки» усиливаются, причём резко… Например, февральскую экспирацию многие опционщики запомнят как убийственную и зубодробительную надолго. А некоторые и как последнюю для себя)) Да и августовская была ничуть не легче...

( Читать дальше )

Быки все помёрзли, нечего жрать!

Да и медведям мёду так мало,

Грёбаный рынок, …… мать!

Ну вот такие примерно настроения у народа в связи с продолжающимся всё лето боковиком, рекордно снизившим не только диапазон колебаний, но и заставившим задуматься над вопросом: а когда же снова оживёт трендовая торговля? Аналитики продолжают кормить обещаниями: «уже скоро!», «пробой неизбежен», «сколько верёвочке не виться..», а воз и ныне там. Когда изменится парадигма рынка? А кто его знает! Может завтра, а может через полгода. Не дано это никому знать. Даже всемогущему Куклу. И что нам делать? Да только одно: изучать закономерности. Ну ладно, давайте глянем одним глазком, «пока не началось»

.

.Я тут на днях сделал интересную табличку, которая заинтересовала меня как продавца волатильности. Поскольку мы, опционщики, мерим время месяцами от экспы до экспы, то продавцы знают, что самое «безопасное» время всегда в начале этого периода. Премии высоки, возможностей для оптимизаций/корректировок позы много, времени исправить «косяк» тоже достаточно, да и хаотичных непонятных движений «ни на чём» тоже в начале не так много обычно. Иное дело – период, когда до экспы остаётся лишь несколько дней. Премии мизерны, приходится увеличивать объёмы, а вот «движняки» усиливаются, причём резко… Например, февральскую экспирацию многие опционщики запомнят как убийственную и зубодробительную надолго. А некоторые и как последнюю для себя)) Да и августовская была ничуть не легче...

( Читать дальше )

- комментировать

- 159 | ★47

- Комментарии ( 64 )

Исследование волатильности 2000 дней fRTS

- 28 августа 2013, 12:49

- |

Если заглянуть в Википедию, то мы узнаем, что волатильность — это статистический финансовый показатель, характеризующий изменчивость цены. Волатильность обычно рассчитывают с помощью стандартного отклонения, но в данном исследовании я буду использовать более простые величины — это размах свечи (разница между хай и лоу свечи) и тело свечи (разница между ценами закрытия и открытия). Они также характеризуют изменчивость и непостоянство курса, но при этом более близки и понятны большинству трейдеров.

Исходные значения fRTS я экспортировал с Финам за период с 3 августа 2005 по 8 августа 2013. Это ровно 2000 торговых дней, или 8 лет (по 250 торговых дней в году). Итак, начнём.

Любому трейдеру нужно знать о том, в каких пределах обычно изменяются котировки торгуемого им финансового инструмента. На графиках ниже красным цветом показан размах свечи (в среднем, в пунктах) на разных таймфреймах, а синим цветом для сравнения — средний размер тела свечи fRTS в пунктах:

( Читать дальше )

Исходные значения fRTS я экспортировал с Финам за период с 3 августа 2005 по 8 августа 2013. Это ровно 2000 торговых дней, или 8 лет (по 250 торговых дней в году). Итак, начнём.

Любому трейдеру нужно знать о том, в каких пределах обычно изменяются котировки торгуемого им финансового инструмента. На графиках ниже красным цветом показан размах свечи (в среднем, в пунктах) на разных таймфреймах, а синим цветом для сравнения — средний размер тела свечи fRTS в пунктах:

( Читать дальше )

Шанхайский полдень (история одного спайка).

- 20 августа 2013, 16:40

- |

Шанхай, № 15… по Хинза Роуд, 16 августа 2013 года после полудня.

Это я, Чан Ши – главный инспектор Шанхайского отделения China Securities Regulatory Commission(CSRC). В то время, как все мои коллеги наслаждаются жареной свининой с фасолью, баклажанами и перцем, запивая все это душистым чаем, я по заданию руководства направляюсь в офис Everbright Securities Company – пятого по величине брокера Китая расследовать обстоятельства чрезвычайного торгового сбоя. Сегодня в 11:06 торговая система Everbright Securities внезапно выставила на биржу небывалый объем ордеров на покупку – 23.4 млрд. юаней ($3.83 млрд.), причем ордера на сумму 7.27 млрд. юаней были исполнены практически сразу. Цены на акции, индексы, фьючерсы тут же подскочили в цене, а торговые системы всех брокеров Шанхайской и Шенженской бирж мгновенно отреагировали на рост котировок, размещая все новые и новые ордера на покупку. Шортовые позиции сокращались с небывалой скоростью.

( Читать дальше )

Это я, Чан Ши – главный инспектор Шанхайского отделения China Securities Regulatory Commission(CSRC). В то время, как все мои коллеги наслаждаются жареной свининой с фасолью, баклажанами и перцем, запивая все это душистым чаем, я по заданию руководства направляюсь в офис Everbright Securities Company – пятого по величине брокера Китая расследовать обстоятельства чрезвычайного торгового сбоя. Сегодня в 11:06 торговая система Everbright Securities внезапно выставила на биржу небывалый объем ордеров на покупку – 23.4 млрд. юаней ($3.83 млрд.), причем ордера на сумму 7.27 млрд. юаней были исполнены практически сразу. Цены на акции, индексы, фьючерсы тут же подскочили в цене, а торговые системы всех брокеров Шанхайской и Шенженской бирж мгновенно отреагировали на рост котировок, размещая все новые и новые ордера на покупку. Шортовые позиции сокращались с небывалой скоростью.

( Читать дальше )

ТОРГОВЛЯ ВРЕМЕНЕМ (часть2)

- 16 августа 2013, 01:43

- |

Часть №1 -тут http://smart-lab.ru/blog/135633.php

Торговля временем.

Часть 2.

В которой я покажу, что любая, успешно работающая на рынке стратегия – работает на принципах ТОРГОВЛИ ВРЕМЕНЕМ!

В первой части статьи я показал лишь основные, базовые приемы работы на факторе Торговли Временем. Эти приемы в первую очередь для применения на споте, на рынке акций и для трейдеров с начальным опытом ( до 5-и лет на рынке). На самом деле, Торговля Временем может выглядеть и более сложно, для более продвинутых управляющих и для других рынков. Более того – я уверен в том, что ВСЕ стабильно работающие стратегии на ВСЕХ финансовых рынках ( от облигаций до деривативов) в своей основе имеют мои принципы Торговли Временем, когда прибыль является впрямую следствием ОЖИДАНИЯ нужного исхода, а не следствием верного ПРОГНОЗА будущего изменения цены. Причем это происходит даже тогда, когда автор или пользователь той или иной биржевой стратегии не формулирует для себя эти принципы и более того – доже тогда, когда он УВЕРЕН, что зарабатывает на точности своих прогнозов. Ниже я готов показать ряд подобных примеров))

( Читать дальше )

Торговля временем.

Часть 2.

В которой я покажу, что любая, успешно работающая на рынке стратегия – работает на принципах ТОРГОВЛИ ВРЕМЕНЕМ!

В первой части статьи я показал лишь основные, базовые приемы работы на факторе Торговли Временем. Эти приемы в первую очередь для применения на споте, на рынке акций и для трейдеров с начальным опытом ( до 5-и лет на рынке). На самом деле, Торговля Временем может выглядеть и более сложно, для более продвинутых управляющих и для других рынков. Более того – я уверен в том, что ВСЕ стабильно работающие стратегии на ВСЕХ финансовых рынках ( от облигаций до деривативов) в своей основе имеют мои принципы Торговли Временем, когда прибыль является впрямую следствием ОЖИДАНИЯ нужного исхода, а не следствием верного ПРОГНОЗА будущего изменения цены. Причем это происходит даже тогда, когда автор или пользователь той или иной биржевой стратегии не формулирует для себя эти принципы и более того – доже тогда, когда он УВЕРЕН, что зарабатывает на точности своих прогнозов. Ниже я готов показать ряд подобных примеров))

( Читать дальше )

Great Rotation. Резкий выход инвесторов из бондов

- 05 августа 2013, 22:15

- |

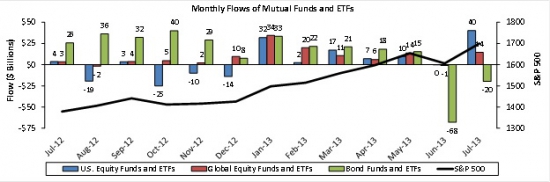

Трим Табс опубликовали репорт который показывает поведение инвесторов относительно различных классов активов.

Есть интересные новости.

( Читать дальше )

Есть интересные новости.

- В июне-июле инвесторы вынули из бондовых фондов $83,2 млрд (рекордный отток за 2 мес). До этого был приток 21 мес подряд.

- Из них -$68 млрд в июне — рекордный отток 1 месяца

- В акции в июле пришло всего $40 млрд.

- В основном бапки ушли на сберег.депозиты = $136 млрд за 7 недель

- $34,4 пришло в фонды денежного рынка

- акции за 7 недель +53,5 млрд

( Читать дальше )

Парадокс пассивных инвестиций

- 20 июля 2013, 11:13

- |

Понравилось...

Оригинал взят у

Никогда не сдавайся!

Наберись терпения и спокойно лежи

на диване до тех пор, пока в жизни

не наступят перемены к лучшему.

(Анекдот)

Есть такой любопытный парадокс.

С одной стороны, практически все люди понимают, что получение новых полезных знаний открывает им дорогу к повышению их уровня жизни. Разумеется, при условии, что эти знания действительно важны и полезны (в нашем мире, пресыщенном неважными и бесполезными знаниями эта оговорка не будет лишней). Но вряд ли кто-то станет спорить с тем, что нужные и полезные знания положительно сказываются на вашем кошельке, на вашем здоровье, на вашей безопасности, на ваших отношениях с окружающими людьми и так далее.

( Читать дальше )

Чукча - не шибко умный...

- 18 июля 2013, 22:13

- |

Итак, чукча — не шибко умный, а живет в регионе вечной мерзлоты. Плодится, кормится, живет большую часть на морозе в минус 40-60 градусов и ничего. Попробуй туда на год поселить умного чела из России, того же Толика Вассермана — сначала он заболеет, потом умрет от воспаления легких.

Так и на бирже — излишний ум здесь не нужен. Он даже вреден и мешает.

Умный чел часто сомневается в многих параметрах рынка, которые глупому трейдеру и не снятся. Умный пытается все рассчитать, а это требует времени.

Существует также ошибочное мнение мнение, что надо использовать мат. методы и прочее, строить сложных роботов и т.д. - и что мы видим? Еще ни один алготрейдер не стал миллионером.

Или вот досада- взя\ть 48-летнего доктора Гришу Перельмана, являющегося, по мнению многих, умнейшим человеком в мире. Он живет в Санкт-Петербурге в пустой квартире, кишащей тараканами. Вот бы его ум использовать на бирже!

Но он через закрытую дверь сказал: «У меня есть все, что мне нужно, и деньги его не интересуют». Казалось бы- вот он грааль- возьми его на службу по торговле и все деньги биржи Ваши! Но не все так просто.

( Читать дальше )

Так и на бирже — излишний ум здесь не нужен. Он даже вреден и мешает.

Умный чел часто сомневается в многих параметрах рынка, которые глупому трейдеру и не снятся. Умный пытается все рассчитать, а это требует времени.

Существует также ошибочное мнение мнение, что надо использовать мат. методы и прочее, строить сложных роботов и т.д. - и что мы видим? Еще ни один алготрейдер не стал миллионером.

Или вот досада- взя\ть 48-летнего доктора Гришу Перельмана, являющегося, по мнению многих, умнейшим человеком в мире. Он живет в Санкт-Петербурге в пустой квартире, кишащей тараканами. Вот бы его ум использовать на бирже!

Но он через закрытую дверь сказал: «У меня есть все, что мне нужно, и деньги его не интересуют». Казалось бы- вот он грааль- возьми его на службу по торговле и все деньги биржи Ваши! Но не все так просто.

( Читать дальше )

Инвестиционная Стратегия, июль 2013 (пока черновик)

- 01 июля 2013, 00:30

- |

Оглавление:

предыдыдущие стратегии:

03/06 стратегия июнь 2013

02/05 стратегия май 2013

01/04 стратегия апрель 2013

03/03 стратегия март 2013

08/02 стратегия февраль 2013

08/01 стратегия январь 2013

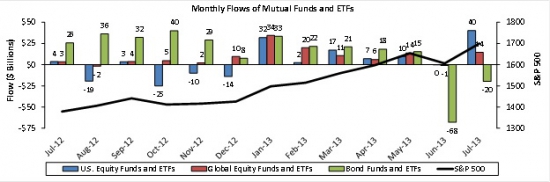

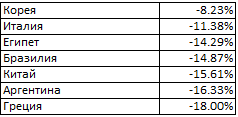

Основные итоги июня на рынках

Июнь был интересным. Волатильность выросла. Главные события:

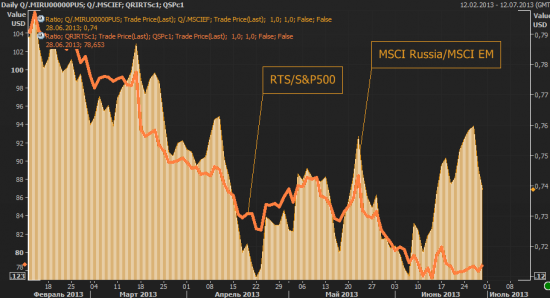

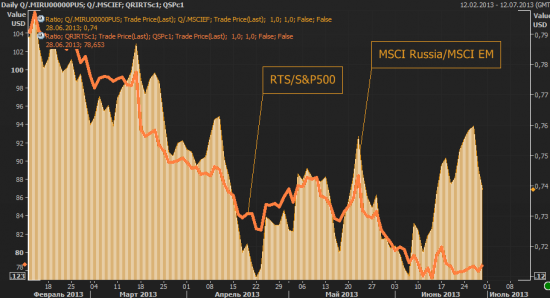

Еще одна тенденция июня — российский рынок перестал показывать динамику хуже рынка. Весь июнь российский рынок откупали относительно EM, только в последние дни июня произошел «выход». Относительно S&P500, РТС падать перестал, но и расти не спешит.

( Читать дальше )

- предыдущие стратегии

- основные итоги июня на рынках

- Политика ФРС

- Экономика США

- Китай

- Япония

- Европа

- Сырье

- Золото

- Российский рынок

- Рубль

- Где надулись финансовые пузыри?

- Выполнение гипотез июня

предыдыдущие стратегии:

03/06 стратегия июнь 2013

02/05 стратегия май 2013

01/04 стратегия апрель 2013

03/03 стратегия март 2013

08/02 стратегия февраль 2013

08/01 стратегия январь 2013

Основные итоги июня на рынках

Июнь был интересным. Волатильность выросла. Главные события:

- пресс-конференция Бернанке 19.06, которую рынки поспешно расценили как старт процесса завершения QE, рост доходности трежерис

- кризис ликвидности в Китае, ставки РЕПО доходили до 17%, новые минимумы рынка за 4 года, двухдневное падение на 9%\

- беспорядки в Турции

- беспорядки в Бразилии

- беспорадки в Египте

Еще одна тенденция июня — российский рынок перестал показывать динамику хуже рынка. Весь июнь российский рынок откупали относительно EM, только в последние дни июня произошел «выход». Относительно S&P500, РТС падать перестал, но и расти не спешит.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал