SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

dr-mart

Инвестиционная стратегия. Июнь 2013

- 03 июня 2013, 12:50

- |

02/05 стратегия май 2013

01/04 стратегия апрель 2013

03/03 стратегия март 2013

08/02 стратегия февраль 2013

08/01 стратегия январь 2013

Оглавление стратегии

Что интересного на рынке?

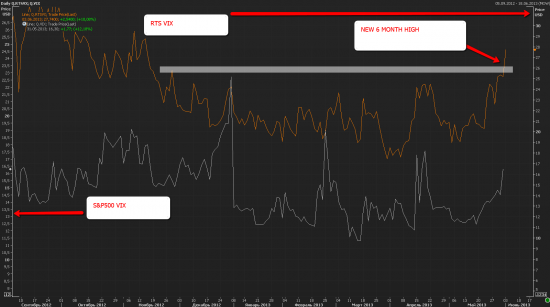

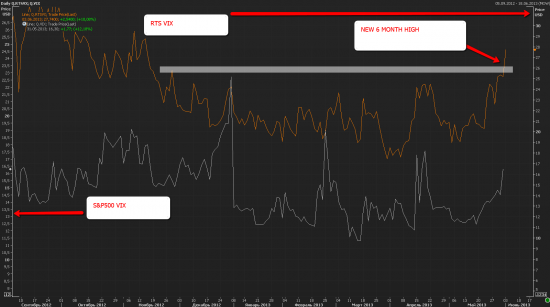

Активность на рынке начала расти в апреле.

В мае 2013 тенденция усилилась.

Волатильность на РФР начинает восстанавливаться.

Тенденция отрадна, поскольку в январе-марте мы наблюдали исторически низкие значения волатильности, которые сказались на доходах всех трейдеров.

Вероятно, подъем активности обеспечил спекулятивный интерес со стороны международных инвесторов, которые купили Россию через ETF «на отскок», а потом так же весело слили.

Что означает рост волатильности? То, что теперь можно давать прибыли течь (гипотеза №1).

Посмотрим на месячник индекса ММВБ:

4 месяца подряд индекс не падал с 2008 года.

До этого мы падали 4 мес к ряду только в 2008.

Такая динамика рынка говорит о наличии серьезного кризиса в экономике.

Беспрецентным в истории РФР является то обстоятельство, что наш рынок снижается так долго и так медленно (всего -14% за 4 месяца!). Быть может, это свидетельствует о прогрессе развития финансового рынка Росии и улучшении диверсификации структуры индекса, или, например, о потере интереса игроков к рынку.

Судя по графику, очень логично было бы сходить куда-нибудь в район 1200-1250 по индексу ММВБ, то предполагает падение еще на 6-10% (Гипотеза №2)

Глобальная атмосфера

История №1. осн. характеристика: превышение спроса на инвестиционные инструменты над их предложением на фоне стагнирующих экономик. Идеальные условия для надувания пузырей, недооценка кредитного риска. Пока не наступят серийные дефолты (а пока таких признаков не видно), в экономиках мира будет достаточно ликвидности, чтобы подерживать акции на высоких уровнях. Высокие уровни будут разбавляться коррекциями, но растущий тренд должен сохраниться (гипотеза №3).

История №2. Первая история связана с активными «финансовыми репрессиями» властей развитых рынков. Власти США и Японии особенно лихо продвинулись в том, чтобы выиграть войну глобальной конкуренции. Вероятно, рост competitive advantage развитых рынков снижает конкурентоспособность BRICS и сырьевых стран. Здесь мы можем наблюдать процессы, которые шли в 90-е годы. Весь рост США заберут себе, а мы будем довольствоваться стагнацией. Для России это время будет хорошей возможностью повысить эффективность госуправления. О моих опасениях за Россию интервале 5 лет можно почитать тут.

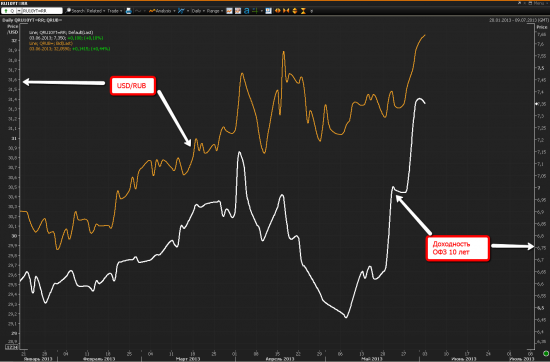

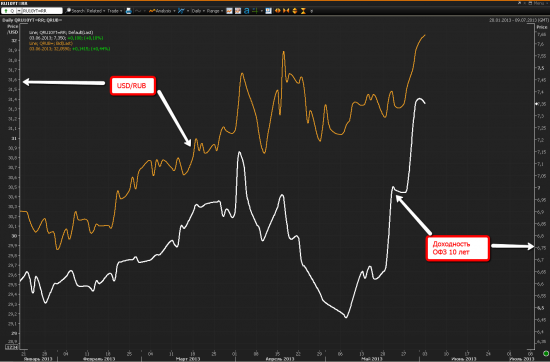

Доллар/Рубль

Отношение к доллару против рубля — положительное на июнь(гипотеза №6).

Основания для опасений по рублю:

Любопытно, что несмотря на ожидающееся снижение процентной ставки ЦБРФ, доходность ОФЗ выросла с 6,4% до 7,4%. Вообще говоря, — это глобальная тенденция расширения спредов EM в мае, видимо, ввиду переоценки рисков, в т.ч. валютных.

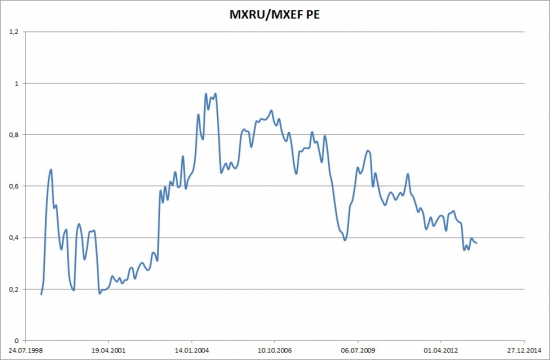

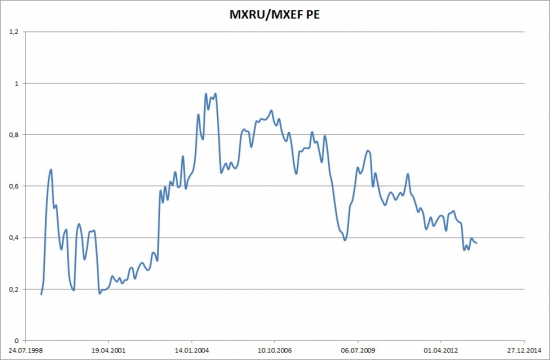

Инвестиции в российский фондовый рынок

Взгляд на российский рынок остается неизменным на протяжении апреля и мая. Чтобы наш рынок начал расти, нужно срабатывание одного или нескольких из условий:

Единственный фактор, который сейчас может начать работать — это первый фактор, а именно низкая оценка. Но при текущих ценовых уровнях оценки российских компаний не назовешь депрессивными. Депрессивно они выглядят только в сравнении с остальным миром или даже развивающимися рынками (картинка отсюда):

В то же время, не считаю эту картинку достаточным основаниям инвестировать в РФР прямо сейчас. 50% веса MSCI Russia составляют Газпром, Сбербанк, Лукойл.

II. Global competivity/productivity growth => ROE growth

Этот фактор работает против инвестиций в российскую экономику. Россия теряет конкурентное преимущество на глобальной арене по целому ряду причин:

В этом аспекте есть две противоположные силы:

Чтобы быстро оценить ситуацию в Китае, посмотрим на 2 показателя:

Индекс PMI HSBC и импорт нефти Китаем

В целом, тенденция к росту импорта нефти сохраняется.

Однако, промышленный PMI говорит о том, что экономика балансирует чуть ли не на грани рецессии (что резко контрастирует с официальными цифрами экономического роста +7.7%). PMI индикатор опережающий, так что, как минимум, не следует ожидать какого-то ускорения Китайской экономики в ближайшее время.

Если Китай «заглохнет», сырье может быть переоценено вниз. И наоборот. Только апсайд скорее ограничен в большей степени, потому что добыча непрерывно растет, ОПЕК мер не принимает. В целом, все условия для баланса на рынке нефти и отсутствия его роста. => драйвера для роста РФР тут точно нет (гипотеза №7).

IV. Putin's game changers

Тут мы поехали в обратном направлении — налицо признаки закручивания гаек:

С учетом вышеперечисленных факторов, в серьезную инвестиционную долгосрочную закупку ОАО Россия пока не верю. Спекулятивный интерес отскочистов (в т.ч. международных) не является фактором для уверенной покупки, а скорее является фактором, обеспечивающим дополнительную волатильность рынку.

TAIL RISK РФР

Есть большой tail risk для рфр и для российской банковской системы. Он состоит в том, что уровень закредитованности экономики вырос сверх уровней 2008 года (! найти цифры!). Банковская система увеличивала потребкредитование в «11 и „12 по 40% в год. Банковская система балансирует на грани достаточности капитала. Существенное укрепление доллара к рублю может вызвать банковский кризис. Вероятность такого риска пока низкая, поскольку ЦБ РФ стоит на страже рубля. Но в этом моменте есть уязвимость финансовой системы РФ. Позитивное отличие от 2008 года в том, что в данный момент спрос на корпоративные обязательства рос. эмитентов высокий, доходности низкие, а средняя дюрация обязательств растет — эмитенты стали занимать надолго. Тут единственный риск — нарушение ковенант по облигациям (если цена залога упадет).

Акции

гипотеза №8: рынок жадно ищет инновационные компании, которые способны изменить мир в будущем, и весьма прохладно относятся к консервативным компаниям старой экономики. Классический пример: акции Tesla Motors. Удвоились в мае после выхода квартальной отчетности. Учетверились за последние полгода.

Наблюдение: Есть также любопытная тенденция, — бумаги с большим short interest на американском рынке стали время от времени “взрываться» и мощно выносить шортистов.

Российские компании, которые мне нравятся very long term (при условии reasonable valuations)

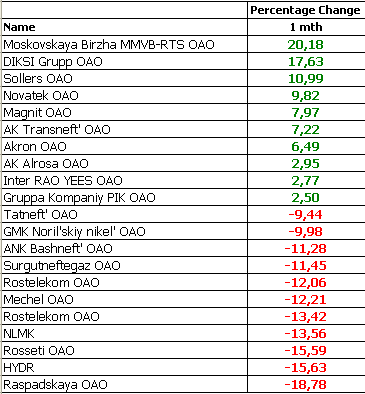

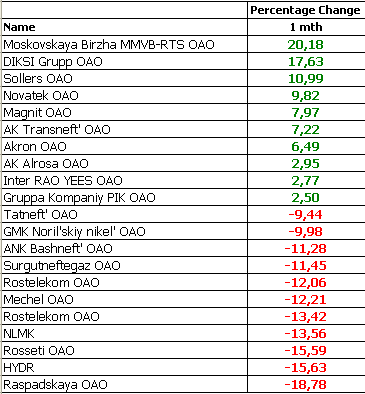

Лидеры и ацтсайдеры месяца

Итоги предыдущих стратегий:

(+) драйвером для начала коррекции стал Бернанке

(+) коррекция на глобальных рынках началась

(+) отскок на рфр, + предостережение по поводу второго дна оправдалось

(+) ожидание скачка доходностей трежерис

(+) пессимизм в отношении сырьевых рынков

(+) пессимизм в отноешении металлургов

(-) бумаги, которые я называл в апреле переоцененными, были лидерами месяца: Московская Биржа (+20%), Магнит (+8%). Уралкалий (+2%).

дисклаймер:

стратегия составляется для того, чтобы упорядочить собственное понимание фундаментальных процессов, происходящих в мире, и на российском фондовом рынке, а также для собственного обучения методом анализа ошибочных гипотез.

01/04 стратегия апрель 2013

03/03 стратегия март 2013

08/02 стратегия февраль 2013

08/01 стратегия январь 2013

Оглавление стратегии

- Что интересного на рынке?

- Глобальная атмосфера

- Доллар/рубль

- Инвестиции в российский фондовый рынок

- --Valuations

- --Global Competivity

- --Commodity Demand

- --Инвестклимат

- TAIL RISK РФР

- Акции

- Итоги предыдущих стратегий

- дисклаймер

- гипотеза №1: волатильность

- гипотеза №2: индекс ММВБ

- гипотеза №3: тренд global equity

- гипотеза №4: тайминг ФРС

- гипотеза №5: тайминг лето

- гипотеза №6: рубль

- гипотеза №7: commodities

- гипотеза №8: акции

Что интересного на рынке?

Активность на рынке начала расти в апреле.

В мае 2013 тенденция усилилась.

Волатильность на РФР начинает восстанавливаться.

Тенденция отрадна, поскольку в январе-марте мы наблюдали исторически низкие значения волатильности, которые сказались на доходах всех трейдеров.

Вероятно, подъем активности обеспечил спекулятивный интерес со стороны международных инвесторов, которые купили Россию через ETF «на отскок», а потом так же весело слили.

Что означает рост волатильности? То, что теперь можно давать прибыли течь (гипотеза №1).

Посмотрим на месячник индекса ММВБ:

4 месяца подряд индекс не падал с 2008 года.

До этого мы падали 4 мес к ряду только в 2008.

Такая динамика рынка говорит о наличии серьезного кризиса в экономике.

Беспрецентным в истории РФР является то обстоятельство, что наш рынок снижается так долго и так медленно (всего -14% за 4 месяца!). Быть может, это свидетельствует о прогрессе развития финансового рынка Росии и улучшении диверсификации структуры индекса, или, например, о потере интереса игроков к рынку.

Судя по графику, очень логично было бы сходить куда-нибудь в район 1200-1250 по индексу ММВБ, то предполагает падение еще на 6-10% (Гипотеза №2)

Глобальная атмосфера

История №1. осн. характеристика: превышение спроса на инвестиционные инструменты над их предложением на фоне стагнирующих экономик. Идеальные условия для надувания пузырей, недооценка кредитного риска. Пока не наступят серийные дефолты (а пока таких признаков не видно), в экономиках мира будет достаточно ликвидности, чтобы подерживать акции на высоких уровнях. Высокие уровни будут разбавляться коррекциями, но растущий тренд должен сохраниться (гипотеза №3).

История №2. Первая история связана с активными «финансовыми репрессиями» властей развитых рынков. Власти США и Японии особенно лихо продвинулись в том, чтобы выиграть войну глобальной конкуренции. Вероятно, рост competitive advantage развитых рынков снижает конкурентоспособность BRICS и сырьевых стран. Здесь мы можем наблюдать процессы, которые шли в 90-е годы. Весь рост США заберут себе, а мы будем довольствоваться стагнацией. Для России это время будет хорошей возможностью повысить эффективность госуправления. О моих опасениях за Россию интервале 5 лет можно почитать тут.

- спусковым крючком для коррекции на глобальных рынках, как и предполагалось, стало выступление Бена Бернанке 22 мая. Вброс через WSJ за 10 дней до этого был предупредительным сигналом.

- Выступление Бернанке не внесло новизны. Оно стало психологическим триггером.

- главная дилемма — когда ФРС будет сокращать программу QE?

- гипотеза №4: ФРС будет сокращать программу поэтапно. Первое сокращение может состоятся в августе-сентябре. Рынок скорректируется к этому моменту и продолжит рост после фактического объявления о сокращении программы. Вероятно, доллар также будет плавно укрепляться до этого момента.

- Рынок труда США — крепкий, но не слишком качественный.

- Инфляция США — всего 1,1%.

- основная активность и волатильность в Японии — коррекция за 7 дней составила ~17%.

- риски коррекции повысились за месяц. Коррекция S&P500 пока <3,5%

- вероятно, рынок сделает повторный заход на максимумы в течение 1-2 месяцев, но, после более глубокой коррекции

- Тайминг и сезонность:гипотеза №5: летом мы будем наблюдать флэт/коррекцию на global markets.

- Кризис в Европе завершился по видимым признакам, оставив после себя много недооцененных компаний.

- Коллеги также видят дальнейший потенциал для снижения иены и роста японского рынка.

Доллар/Рубль

Отношение к доллару против рубля — положительное на июнь(гипотеза №6).

Основания для опасений по рублю:

- рубль отстал по темпам снижения от других сырьевых валют, сырьевая конъюнктура — ухудшается

- замедление экономики России требует более низких процентных ставок и более слабого рубля. Вероятно, снижение ставки ЦБР произойдет в июле.

- если первые два фактора двинут рубль вниз, то ускорит процесс закрытие кэрри трейд по рублю и выход нерезов из ОФЗ. Достаточным триггером для выхода из кэрри нерезов по рублю явлется рост волатильности валютных курсов, что убивает все прелести кэрри-стратегии.

- есть также первые признаки беспокойства населения относительно курса рубля. Курс доллар/рубль растет 4 мес подряд — макс. с 2008 года — это порождает у населения тревожные ожидания на ослабление рубля.

Любопытно, что несмотря на ожидающееся снижение процентной ставки ЦБРФ, доходность ОФЗ выросла с 6,4% до 7,4%. Вообще говоря, — это глобальная тенденция расширения спредов EM в мае, видимо, ввиду переоценки рисков, в т.ч. валютных.

Инвестиции в российский фондовый рынок

Взгляд на российский рынок остается неизменным на протяжении апреля и мая. Чтобы наш рынок начал расти, нужно срабатывание одного или нескольких из условий:

- depressed valuations

- global competivity/productivity growth => ROE growth

- commodity demand growth

- Putin's game changers

Единственный фактор, который сейчас может начать работать — это первый фактор, а именно низкая оценка. Но при текущих ценовых уровнях оценки российских компаний не назовешь депрессивными. Депрессивно они выглядят только в сравнении с остальным миром или даже развивающимися рынками (картинка отсюда):

В то же время, не считаю эту картинку достаточным основаниям инвестировать в РФР прямо сейчас. 50% веса MSCI Russia составляют Газпром, Сбербанк, Лукойл.

- Почему не надо покупать Газпром — я уже объяснял

- Сбербанк мне нравится, но если вы ожидаете замедления российской экономики или даже рецессии, показатели сбера пойдут вниз.

- Лукойл хорош, но конъюнктура сейчас не благоволит сырьевым компаниям.

- Кроме того, низкий P/E вообще можно считать индикатором дешевизны, если вы не ожидаете резкого падения корп. Если суммировать по экономике, то в 1 квартал сальд. финрез предприятий составило +1,5 трлн = -29,1% (=> корпоративная рецессия очевидная) /Данные Росстата/.

- Так что, если за пару ближайших лет корп. прибыли упадут на 50%, то российский P/E уже будет совершенно нормальным и без всякого роста на рынке акций :) То же самое касается и высоких в моменте дивидендов.

II. Global competivity/productivity growth => ROE growth

Этот фактор работает против инвестиций в российскую экономику. Россия теряет конкурентное преимущество на глобальной арене по целому ряду причин:

- процентные ставки по кредитам выше, чем где бы то ни было

- валютный курс относительно крепкий

- инвестиции в НИОКР/ВВП минимальны

- в целом, низкая эффективность гос. корп. управления, и нет confident улучшений.

В этом аспекте есть две противоположные силы:

- тренд: увеличение добычи углеводородов в США

- неопределенность: рост потребления в Китае

Чтобы быстро оценить ситуацию в Китае, посмотрим на 2 показателя:

Индекс PMI HSBC и импорт нефти Китаем

В целом, тенденция к росту импорта нефти сохраняется.

Однако, промышленный PMI говорит о том, что экономика балансирует чуть ли не на грани рецессии (что резко контрастирует с официальными цифрами экономического роста +7.7%). PMI индикатор опережающий, так что, как минимум, не следует ожидать какого-то ускорения Китайской экономики в ближайшее время.

Если Китай «заглохнет», сырье может быть переоценено вниз. И наоборот. Только апсайд скорее ограничен в большей степени, потому что добыча непрерывно растет, ОПЕК мер не принимает. В целом, все условия для баланса на рынке нефти и отсутствия его роста. => драйвера для роста РФР тут точно нет (гипотеза №7).

IV. Putin's game changers

Тут мы поехали в обратном направлении — налицо признаки закручивания гаек:

- отставка Суркова

- наезд на Гуриева

- Суета вокруг Юкоса. Шьют новое дело Ходору

- Суд над Навальным

С учетом вышеперечисленных факторов, в серьезную инвестиционную долгосрочную закупку ОАО Россия пока не верю. Спекулятивный интерес отскочистов (в т.ч. международных) не является фактором для уверенной покупки, а скорее является фактором, обеспечивающим дополнительную волатильность рынку.

TAIL RISK РФР

Есть большой tail risk для рфр и для российской банковской системы. Он состоит в том, что уровень закредитованности экономики вырос сверх уровней 2008 года (! найти цифры!). Банковская система увеличивала потребкредитование в «11 и „12 по 40% в год. Банковская система балансирует на грани достаточности капитала. Существенное укрепление доллара к рублю может вызвать банковский кризис. Вероятность такого риска пока низкая, поскольку ЦБ РФ стоит на страже рубля. Но в этом моменте есть уязвимость финансовой системы РФ. Позитивное отличие от 2008 года в том, что в данный момент спрос на корпоративные обязательства рос. эмитентов высокий, доходности низкие, а средняя дюрация обязательств растет — эмитенты стали занимать надолго. Тут единственный риск — нарушение ковенант по облигациям (если цена залога упадет).

Акции

гипотеза №8: рынок жадно ищет инновационные компании, которые способны изменить мир в будущем, и весьма прохладно относятся к консервативным компаниям старой экономики. Классический пример: акции Tesla Motors. Удвоились в мае после выхода квартальной отчетности. Учетверились за последние полгода.

Наблюдение: Есть также любопытная тенденция, — бумаги с большим short interest на американском рынке стали время от времени “взрываться» и мощно выносить шортистов.

Российские компании, которые мне нравятся very long term (при условии reasonable valuations)

- Яндекс

- MOEX

- Соллерс

- Акрон

- Новатэк

- Группа ЛСР

Лидеры и ацтсайдеры месяца

Итоги предыдущих стратегий:

(+) драйвером для начала коррекции стал Бернанке

(+) коррекция на глобальных рынках началась

(+) отскок на рфр, + предостережение по поводу второго дна оправдалось

(+) ожидание скачка доходностей трежерис

(+) пессимизм в отношении сырьевых рынков

(+) пессимизм в отноешении металлургов

(-) бумаги, которые я называл в апреле переоцененными, были лидерами месяца: Московская Биржа (+20%), Магнит (+8%). Уралкалий (+2%).

дисклаймер:

стратегия составляется для того, чтобы упорядочить собственное понимание фундаментальных процессов, происходящих в мире, и на российском фондовом рынке, а также для собственного обучения методом анализа ошибочных гипотез.

26 |

Читайте на SMART-LAB:

Палладий + масло, на котором жарили котлеты, = ?

🔬 Команда исследователей из Университета Южной Каролины нашла способ с помощью палладия превратить использованное растительное масло в...

10:21

Решения CyberOK дополнят продуктовый портфель Positive Technologies 👌

О таком стратегическом партнерстве мы сообщили вчера во время дня открытых дверей (нашего главного партнерского мероприятия). Соглашение...

11:28

теги блога Тимофей Мартынов

- FAQ

- forex

- IMOEX

- IPO

- NYSE

- QE

- S&P500

- S&P500 фьючерс

- smart-lab

- smartlabonline

- tradingview

- акции

- антикризис

- банки

- бизнес

- брокеры

- вебинар

- видео

- вопрос

- встреча smart-lab

- ВТБ

- Газпром

- Греция

- дивиденды

- доллар рубль

- ЕЦБ

- золото

- инвестиции

- Индекс МБ

- Инфляция

- Китай

- книга

- Книги

- комментарий

- комментарий по рынку

- конференция смартлаба

- конференция трейдеров

- кризис

- криптовалюта

- Лукойл

- ЛЧИ

- Магнит

- Максим Орловский

- ММВБ

- мобильный пост

- мозговик

- Московская биржа

- недвижимость

- Нефть

- нищетрейдинг

- Новости

- обзор рынка

- облигации

- объявление

- опрос

- опционная конференция

- опционы

- отчетность

- отчеты МСФО

- Причины падения акций

- прогноз

- прогноз по акциям

- психология

- Путин

- работа над ошибками

- рассылка

- реакция рынка

- рецензия на книгу

- роснефть

- Россия

- рубль

- Русагро

- рынок

- санкции

- Сбербанк

- смартлаб

- смартлаб конкурс

- смартлаб премиум

- статистика

- стратегия

- сша

- технический анализ

- Тимофей Мартынов

- торговые роботы

- трейдинг

- Украина

- Уоррен Баффет

- уровень

- философия

- форекс

- ФРС

- фундаментальный анализ

- фьючерс mix

- фьючерс на индекс РТС

- фьючерс ртс

- ЦБ РФ

- экономика

- экономика США

- Яндекс

P.S. смотри как сейчас пойдут минусы в мой адрес)))

P.S. смотри как сейчас пойдут плюсы в мой адрес)))

P.S. ну Вы тут самый плюсовой человек)))

P.S.S. ты же знаешь, что я один из самых культурных тут)))

В общем и целом, достойно айпадика…

а может, даже и айфончика… я подумаю… :)))…

по п. IV. может спецом шумят, чтобы купить подешевле?)

по банк. риску и доллару — банки всегда хеджат свои рублёвые риски, ослабление рубля (за исключением единомоментной девальвации как в Беларуси) пойдёт им только на пользу.

по компаниям:

ещё ИСКЧ вверх хочет процентов на 25 подскочить, купил бы, но не торгую на мамбе.

Банальный вынос шортов после публикации отчетности.

Реально компании еще далеко до каких то стабильных положительных результатов.

логичные выводы! Спасибо за труд!

Одна вещь осталась непонятной, отставка Суркова… это закручивание гаек?

А чем интересна MOEX (это моэск?) и Ленстройреконструкция?

ETF на длинные трэжэриз