Блог им. svoiinvestor |Инфляционная спираль раскручивается несмотря на предпринятые меры Банка России, нефтепродукты сыграли немаловажную роль!

- 15 сентября 2023, 09:07

- |

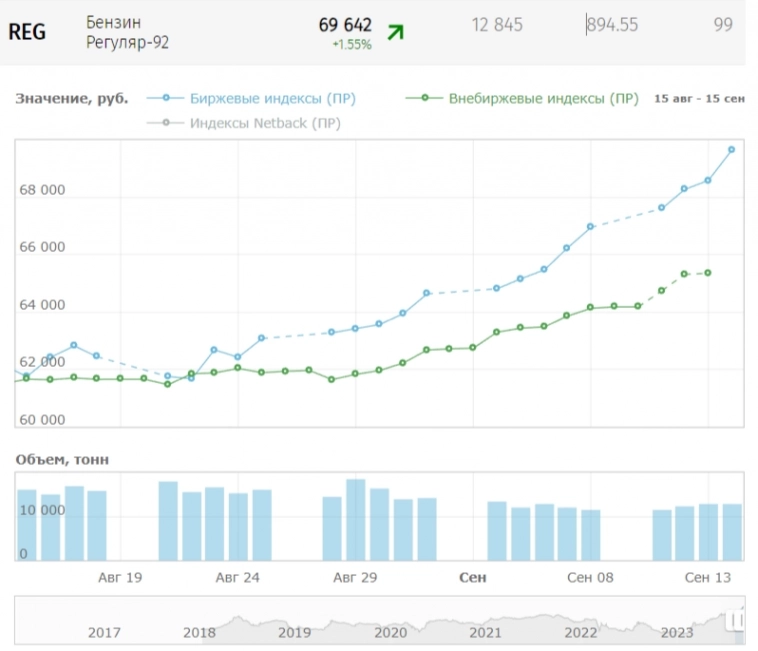

По последним данным Росстата за период с 5 по 11 сентября индекс потребительских цен вырос на 0,13% (прошлые недели — 0,11% и 0,03%), с начала сентября — 0,19%, с начала года — 3,90% (годовая же составляет 5,5%). Как вы можете заметить уже вторую неделю идёт повышение инфляции, годовая же превысила 5,5% и это плохой знак для ЦБ. Был принят ряд мер, который похоже не сильно помог:

🔹 Борьба с ослаблением рубля ведётся, но применяют полумеры. В целях снижения волатильности финансовых рынков Банком России приостановлена трансляция покупок иностранной валюты на внутренний валютный рынок с 10 августа 2023 года и до конца 2023 года (сейчас мы имеем профицит нефтегазовых доходов, ведомство на излишки должно покупать валюту и золото, но этого не произойдёт). С 14 по 22 сентября 2023 года Банк России осуществит на валютном рынке равномерную продажу иностранной валюты общим объёмом 150₽ млрд. Таким образом, ежедневный объём данных операций Банка России составит в этот период 21,4₽ млрд вместо 2,3₽ млрд.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 12 )

Блог им. svoiinvestor |Минфин вышел на рынок внутреннего долга после прошлого "провала" и понял, что флоутер — наше всё!

- 14 сентября 2023, 11:40

- |

Минфин провёл аукцион ОФЗ и предложил инвесторам 1 выпуск, но зато какой. На сегодняшний день у частных инвесторов есть несколько причин требовать премию в ОФЗ:

🔹Инфляционная спираль раскручивается, её хотят погасить с помощью повышения ключевой ставки, поэтому рынок ОФЗ замер (12% это не предел)

🔹Частые заимствования средств Минфином и непонятная ситуация с бюджетом РФ

🔹Лучшая доходность в безрисковых инструментах, вклады можно открыть под 12%, а если ещё нарваться на акцию, то и больше

Идёт борьба между частными инвесторами и Минфином, регулятор не хочет уступать инвесторам, поэтому прошлый аукцион был провален. Единственным спасением регулятора является — флоутер. Как только данный вид ОФЗ присутствует в предложении, то объём привлечённых средств увеличивается, физики и банки не дадут соврать. Флоутеры явно полюбились банковскому сектору, не так давно ЦБ опубликовал статистику, где выяснилось, что портфель долговых ценных бумаг вырос на 528₽ млрд (+2,7%), в том числе из-за покупки банками новых выпусков ОФЗ на сумму ~300₽ млрд. Наибольшим спросом пользовались бумаги с переменным купонным доходом (ОФЗ-ПК, ~75% от общего объёма размещённых ОФЗ). Как итог Минфин предложил, только один флоутер:

( Читать дальше )

Блог им. svoiinvestor |Добавил нового эмитента в свой — Ренессанс Страхование. Изучаем отчёт компании, будущие дивиденды и перспективы.

- 13 сентября 2023, 13:56

- |

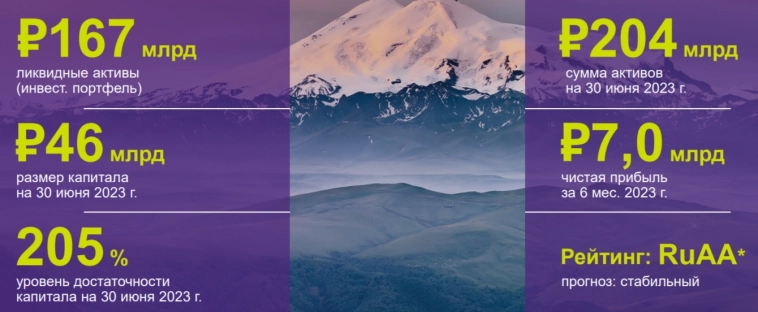

Постоянные мои читатели уже в курсе, что я вышел из позиций по НКНХ-п и ЛСРу (свои доводы и позицию я высказал по данным эмитентам, безосновательно я не избавляюсь от активов). Логично, что их доля в портфеле освободилась и мой взор упал на финансовый сектор, потому что в портфеле он у меня представлен только одним Сбербанком. Знакомьтесь — Ренессанс Страхование, единственная страховая компания с первичным листингом на Московской бирже. Страховой бизнес консервативен, здесь не будет весомой прибыли и желанных иксов, но рынок страхования в России за период с 2012-2023 год вырос в 2,5 раза и по предварительным данным достигнет — 2₽ трлн на конец 2023 года. Видно, что рынок возобновил планомерный рост, а значит увеличится выручка и Ренессанс Страхования. Тому доказательство опубликованный отчёт эмитента по МСФО за I полугодие 2023 года (сопоставимые данные за предыдущий год — отсутствуют). Результаты оказались лучше прогнозов аналитических домов, давайте детально рассмотрим основные показатели компании:

( Читать дальше )

Блог им. svoiinvestor |По ключевой ставке остаются вопросы, если опираться на проинфляционные риски, то ставку необходимо повышать!

- 13 сентября 2023, 07:29

- |

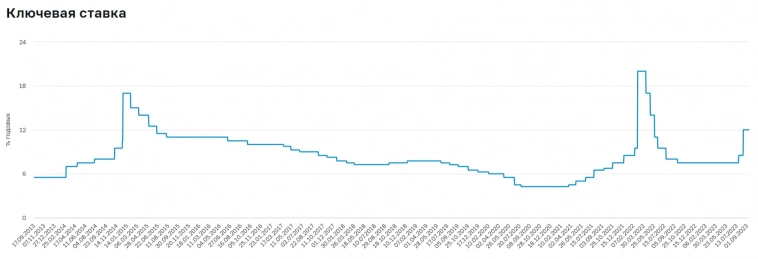

Заседание по ключевой ставке Банка России состоится 15 сентября, большинство частных инвесторов в ожидании решения по данному вопросу, потому что от повышения ставки (о понижении не идёт даже речи, её повысят или оставят неизменной) зависят многие факторы в экономике:

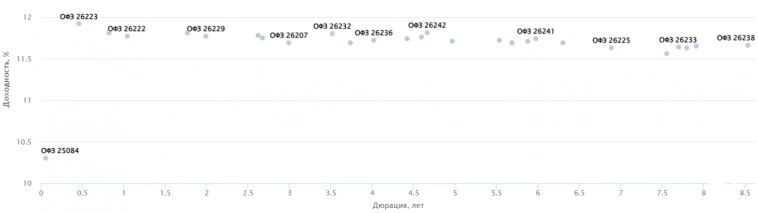

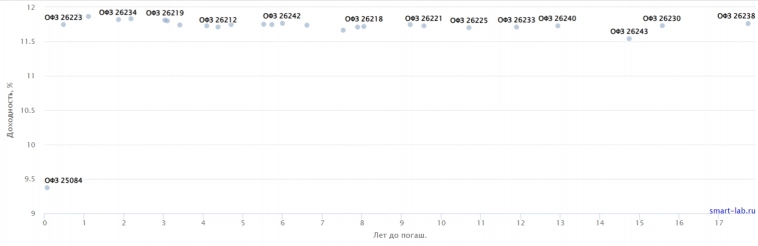

💬 Рынок ОФЗ в ожидании. После внепланово заседания ЦБ и повышения ставки до 12%, многие частные инвесторы думали, что ставку продержат недолго, но, похоже, на сегодняшний момент осознали, что данная цифра с нами надолго. На рынке ОФЗ сейчас сформировалась почти идеальная прямая (обычно кривая) доходности ОФЗ на всех сроках до погашения. Доходность бумаг стремится к 12%, но даже этого мало, напомню вам, что последний аукцион Минфин с треском провалил и не нашёл покупателей на ОФЗ. Инвесторы требуют более высокую премию к доходности, а значит закладывают повышение ставки или смотрят на другие консервативные инструменты, которые дают доходность выше.

💬 Банковские вклады, накопительные счета дают сладкие %.

( Читать дальше )

Блог им. svoiinvestor |Сбербанк отчитался за август 2023 г. — почти 1₽ трлн прибыли, рекордная выдача ипотеке. Машина по генерации кэша не думает останавливаться.

- 12 сентября 2023, 07:16

- |

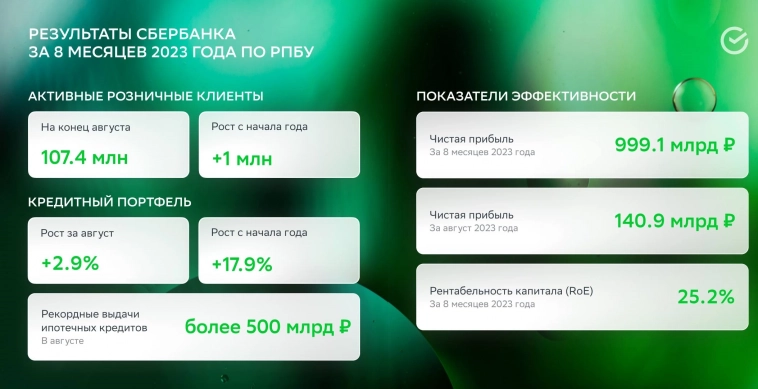

🏦 Сбер опубликовал сокращённые результаты по РПБУ за 8 месяцев 2023 года. Эмитент за 8 месяцев заработал почти 1₽ трлн чистой прибыли, да многие прогнозировали с начала года такой заработок за год, но кэш-машина встала на рельсы денежного потока и не собирается останавливаться (допускаю, что многие частные инвесторы уже принялись подсчитывать дивиденды, как и наше государство, которое нуждается в пополнении бюджета, для миноритариев это хорошо). Банк отметил, что выдал рекордный объём ипотечных кредитов — более 500₽ млрд, а также рекорд был поставлен по выдаче кредитов частным клиентам — 915₽ млрд (в прошлом месяце 758₽ млрд). Всё это отголоски раскрученной инфляционной спирали, когда потребление выросло за счёт кредитования, а с учётом ужесточения ДКП некоторые клиенты банков просто решили запрыгнуть в последний вагон и зафиксировать более низкую ставку по ипотеке/потреб. кредиту. Понятное дело, что по сделкам существует некий лаг, поэтому сентябрь будет последним увесистым месяцем по прибыли для банков, некий процент прибыли тот же Сбер потеряет из-за:

( Читать дальше )

Блог им. svoiinvestor |Попрощался с ЛСР получив дивиденды и зафиксировав 60% прибыли. Кейс с ущемлением прав миноритариев сыграл ключевую роль.

- 11 сентября 2023, 13:05

- |

🏠 С выходом отчётности по МСФО за I полугодие 2023 года от ЛСР я долго раздумывал над ситуацией, которая произошла внутри компании (она, кстати, ещё начала зарождаться в 2022 году, а 2023 год стал точкой невозврата) и что ожидает в будущем застройщиков. Если посмотреть на цифры, то ключевые показатели выглядят так:

▪️ Выручка: 74,8₽ млрд (14% г/г)

▪️ Чистая прибыль: 1,7₽ млрд (-73% г/г)

▪️ Валовая прибыль: 28,4₽ млрд (0,1% г/г)

( Читать дальше )

Блог им. svoiinvestor |Объём ФНБ в августе увеличился несмотря на продажу юаня, золота и крупные инвестиции.

- 10 сентября 2023, 10:27

- |

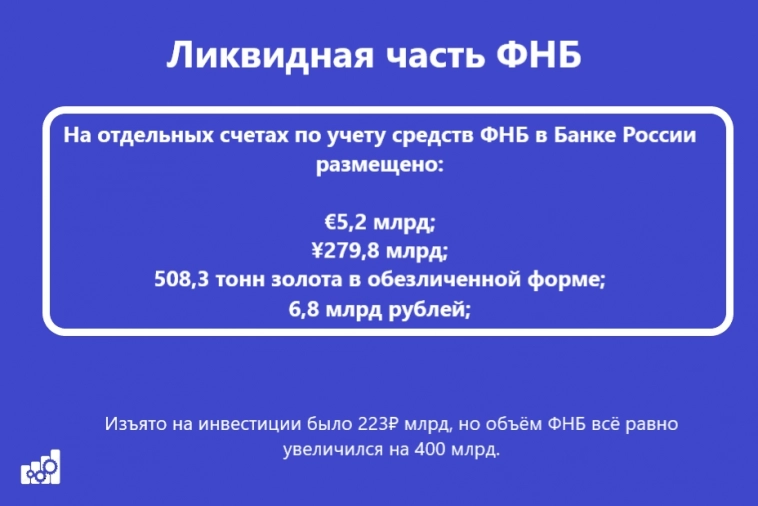

Минфин РФ опубликовал результаты размещения средств ФНБ за август 2023 г. В этом месяце регулятор решил изрядно потратиться, пустив более 223₽ млрд на инвестиции, при этом не забыв про выпадающие нефтегазовые доходы. По состоянию на 1 сентября 2023 г. объём ФНБ составил — 13,7₽ трлн или 9,1% ВВП (в июле — 13,3₽ трлн). Объём ликвидных активов Фонда (средства на банковских счетах в Банке России) составил — 7,25₽ трлн или 4,8% ВВП (в июле — 7,18₽ трлн). При довольно существенных тратах (231₽ млрд) объём ФНБ увеличился в очередной раз!

Неликвидная часть активов ФНБ:

▪️ на депозитах в ВЭБ.РФ — 657₽ млрд (в июле — 655₽ млрд). ВЭБ.РФ досрочно возвратил с депозитов часть средств Фонда, размещённых в 2016—2020 гг., в целях финансирования проектов по приобретению вагонов московского метро (230,6₽ млн);

▪️ евробонды Украины — $3 млрд (прощаемся);

( Читать дальше )

Блог им. svoiinvestor |Продал НКНХ, причины? Инвестпрограммы, действия нового мажоритария и обновлённая дивидендная политика!

- 08 сентября 2023, 19:24

- |

🏭 Долгое время я думал над продажей НКНХ (у меня были привилегированные акции), всё дело в том, что я не люблю продавать активы в минус, но недавний разгон акций помог, как итог, цена продажи — 95₽ (около 7% прибыли, пакет акций был куплен давно, пару раз я усреднял позицию, но в последнее время было дикое желание продать данный актив). Причины таких мыслей? Во-первых, меня дико напрягало, что доля моего нефтегазового сектора в портфеле перевалила за 50% и данная акция явно казалась мне слабым звеном (сейчас раздумываю увеличить финансовый сектор, посматриваю на Ренессанс Страхование). Во-вторых, я два года терпел дивидендную доходность в диапазоне от 1 до 2%, последняя выплата составила — 1,49₽ на акцию, но судя по чистой прибыли за 2022г. (РСБУ — 47,8₽ млрд), то могли заплатить 4,5₽ на акцию, но этого не случилось из-за див. политике (об этом будет ниже). В-третьих, ситуация вокруг компании, которая отражается в отчётах и корпоративном управлении, давайте рассмотрим это более детально:

( Читать дальше )

Блог им. svoiinvestor |Минфин вышел на рынок внутреннего долга и провалился, ни один выпуск не нашёл "своего" покупателя!

- 08 сентября 2023, 07:16

- |

Минфин «провёл» аукцион ОФЗ и предложил инвесторам 2 выпуска. На сегодняшний день инвесторов в ОФЗ беспокоит несколько факторов: разбушевавшиеся инфляция, которую хотят погасить с помощью повышения ключевой ставки (видимо 12% это не предел), частые заимствования средств Минфином и непонятная ситуация с бюджетом РФ, поэтому инвесторы «требуют» премию в доходности длинных ОФЗ. Минфин не хочет уступать инвесторам, его единственным спасением был флоутер — купон изменяется в зависимости от среднего значения ставки RUONIA. Как только данный вид ОФЗ отсутствовал в предложении, то объёмы средств были не слишком привлекательными, а на этот раз и вовсе выпуски были не реализованы в связи с отсутствием заявок по приемлемым уровням цен. Отмечу, что флоутеры явно полюбились банковскому сектору, не так давно ЦБ опубликовал статистику, где выяснилось, что портфель долговых ценных бумаг вырос на 528₽ млрд (+2,7%), в том числе из-за покупки банками новых выпусков ОФЗ на сумму ~300₽ млрд. Наибольшим спросом пользовались бумаги с переменным купонным доходом (ОФЗ-ПК, ~75% от общего объёма размещённых ОФЗ). Вот какие выпуски предложил Минфин:

( Читать дальше )

Блог им. svoiinvestor |Нефтегазовые доходы в августе — планомерный рост. В сентябре ожидается ещё больше, выплаты по демпферу сократят в 2.

- 07 сентября 2023, 07:26

- |

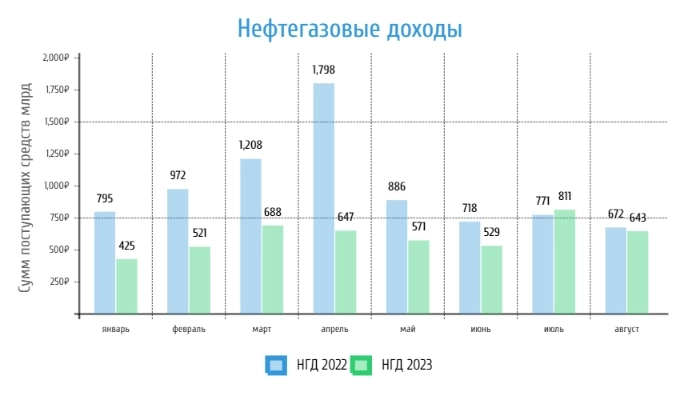

🛢 Выход данных по нефтегазовым доходам в августе должен был пролить свет на то какой профицит получают эмитенты, а соответственно и государство благодаря возросшим ценам на сырьё и ослабшему рублю (по данным Минфина, средняя цена Urals в августе составила — $74, а средний курс $ — 95,28₽). Можно смело утверждать, что данные обстоятельства положительно повлияли на приход средств в бюджет РФ, но некоторые моменты не дают полностью оценить масштаб прибыли, давайте разбираться.

По данным Минфина, НГД в августе составили — 642,7₽ млрд (-4,3% г/г), месяцем ранее — 811,3₽ млрд (5,3% г/г). С начала года доходы составляют — 4,8₽ трлн (-38,1% г/г), за 8 месяцев собралась не очень внушительная сумма, а ведь у Минфина свои планы насчёт НГД (ведомство спрогнозировало, что базовые НГД в этом году составят 8₽ трлн). Как вы можете наблюдать доход снизился, но не всё так просто:

▪️ НДПИ (745,8₽ млрд vs. 553,8₽ млрд месяцем ранее) и ЭП (78,6₽ млрд vs.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс