Блог им. svoiinvestor |Алроса на ИИС вышла в плюс, конечно, это должно радовать, но есть множество рисков для эмитента

- 03 июля 2023, 13:00

- |

💎 Алмазный бизнес всегда будет привлекательным, женщины будут желать украшений, мужчины подаренными украшениями показывать свой статус, данные «законы человечества» подтверждаются из года в год. Алроса — крупнейшая в мире алмазодобывающая компания, на долю которой приходится более четверти мировой добычи алмазов. При этом 33% акций принадлежит Росимуществу, а 25% Республики Саха. У нас перед глазами вырисовывается понятный бизнес, который навряд ли утратит свою актуальность в ближайшие десятилетия и состав акционеров, который предполагает, что дивиденды будут «кормить» государство и республику, а значит заодно и миноритариев. В последние недели интерес к акциям подогрел глава Якутии Айсен Николаев, сообщив, что Алроса может выплатить дивиденды по итогам 1 полугодия 2023 года, если ситуация на рынке алмазов останется стабильной, но риски невыплаты тоже присутствуют:

▪️ Инвестпроект. Восстановление рудника Мир (проект «Мир-Глубокий) обойдётся в 120₽ млрд. Работы по проекту (расчистка площадки) начнутся в 3 квартале этого года, бурение — в 2024 году, а ввод рудника запланирован на 2032 год. Если посмотреть дивидендный график выплат Алросы, то в среднем общая сумма выплат в последние годы составляет порядка 60₽ млрд, будет ли желание платить такую сумму при таких затратах компании?;

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

Блог им. svoiinvestor |Магнит создаёт прецедент, такому выкупу собственных акций у иностранцев могут последовать и другие эмитенты

- 03 июля 2023, 07:05

- |

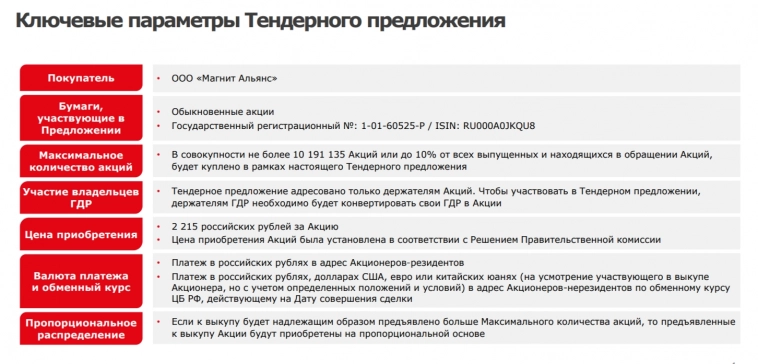

🍏 Я с большим удовольствием наблюдал за происходящим вокруг Магнита и параметрами выкупа акций у иностранцев (изначально предложение было о выкупе ~10,2 млн акций или 10% от капитала), по моему скромному мнению данный жест «доброй воли» от эмитента должен был привлечь нерезидентов в большем количестве, чем предложение компании, так оно и случилось (единственный сейчас шанс для застрявших нерезидентов выйти из капитала компании, хоть и с дисконтом). Магнит объявил об увеличении тендерного предложения, давайте рассмотрим основные параметры сделки:

▪️ Объявлено о выкупе 30,4 млн акций (29,8% от капитала, а это важно поскольку компания не переходит порох в 30% владения акциями, значит требование о проведении обязательного предложения применятся не будет).

▪️ Цена акции — 2 215₽ (дисконт установлен правительственной комиссией, сейчас цена Магнита составляет — 5156₽).

▪️ Выход из капитала полностью добровольный, иностранцы могут и остаться (как вы понимаете желание остаться есть не у многих).

( Читать дальше )

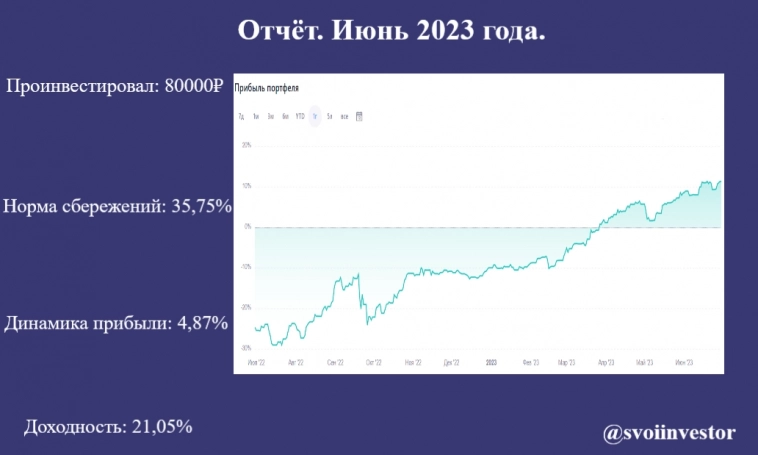

Блог им. svoiinvestor |Итоги июня 2023 года. Покупка акций/облигаций, складирование кэша на счетах, поступление дивидендов и продажа золота

- 01 июля 2023, 07:21

- |

Стратегия инвестирования

Всё очень просто, каждый месяц я соблюдаю доли в своём портфеле (многое зависит и от роста тех или иных активов):

80% Акций

20% Облигаций

Покупаю дивидендные акции РФ, но не забываю про перспективы роста компании, поэтому изучаю отчётности эмитентов, дивидендную политику, корпоративные события и на основе своих решений приобретаю нужные мне финансовые активы (акцентирую внимание на принятии своего решения, вы должны быть в ответе за свои финансы, а не эксперты и т.д.). Меня также интересуют корпоративные облигации, если рассматривать доходность, то приобретаю бумаги, которые дают процент выше длинных ОФЗ, сейчас рынок закладывает хорошую премию, самый длинный выпуск с погашением в 2041 году (ОФЗ 26238) даёт доходность выше 11%, поэтому я добавил новые выпуски в свой портфель.

( Читать дальше )

Блог им. svoiinvestor |НМТП стремится к 10 за акцию, бизнес, который даёт надежду акционер

- 30 июня 2023, 07:39

- |

🚢 Я долго присматривался к данному активу, делился мнением со своими подписчиками (выбор был между НМТП и ДВМП) и всё-таки выделил долю в портфеле под данного эмитента, как не странно моя доходность по данному активу уже двухзначная, хотя я ругал себя, что не взял раньше, но все мы хороши «задним числом» (необходимо держать в уме и выплату дивидендов, при див. отсечки цена пойдёт вниз — несомненно). Какие же драйверы повлияли на цену данного эмитента?

▪️ Компания не публикует отчётность и не раскрывает информацию своей деятельности в полном объёме, но в связи с событиями начала 2022 года, которые привели к санкциям и новым реалиям для нашего бизнеса, мы должны понимать, что НМТП выглядит фаворитом при данных реалиях. НМТП является крупнейшим российским портовым оператором по объёму грузооборота, а поиск новых логистических маршрутов другими компаниями, только на руку НМТП, конечно, стоит учитывать и стоимость повышения услуг на данный вид деятельности. Так вот, чистая прибыль НМТП в 2022 году составила 27,168₽ млрд, сообщается в материалах компании к годовому собранию (что весьма недурно, это, конечно, не прибыль в 2019 году, но тоже, весьма внушительно), а значит бизнес процветает и не собирается останавливаться на достигнутом.

( Читать дальше )

Блог им. svoiinvestor |ММК пообщался с БКС — результаты должны порадовать акционеров эмитента. Давайте разбираться вместе

- 28 июня 2023, 14:28

- |

💿 Топ-менеджмент ММК и брокер БКС провели телеконференцию для институциональных инвесторов, конечно, я выделю главную информацию из данного общения и приложу свои факты добротных результатов компании:

🗣 Рентабельность по EBITDA составила — 22-24%

🗣 Чистый долг отрицательный (на конец 2021 года $393 млн)

🗣 Мощности турецкого актива загружены на 50-70% (вероятно завод Metallurji, не вернется к рекордной прибыли 2021 года, EBITDA — $203 млн)

🗣 Внутреннее потребление стали в 2023 г. должно вырасти на 2%

🗣 БКС ожидает, что FCF ММК достигнет $800 млн по итогам 2023 года

Что же давайте разбираться:

▪️ При таком денежном потоке и отрицательном чистом долге, согласно дивидендной политике компании,100% FCF идёт на дивиденды. А значит ~6₽ на акцию и двухзначное число по див. доходности, но думаю, что это маловероятно. В марте 2023 года председатель совета директоров Виктор Рашников подтвердил, что у компании в приоритете инвестиционная программа, она составит около ~50₽ млрд. При этом не стоит забывать и о Windfall Tax — налог на сверхприбыль (по оценкам аналитиков выплата может составить — 9,2₽ млрд, без учёта скидки). Поэтому стоит ожидать скорее всего постепенное увеличение выплат.

( Читать дальше )

Блог им. svoiinvestor |ВТБ отчитался за май и 5 месяцев 2023 года, прибыль упала почти в 2 раза, но на то есть свои причины

- 28 июня 2023, 07:36

- |

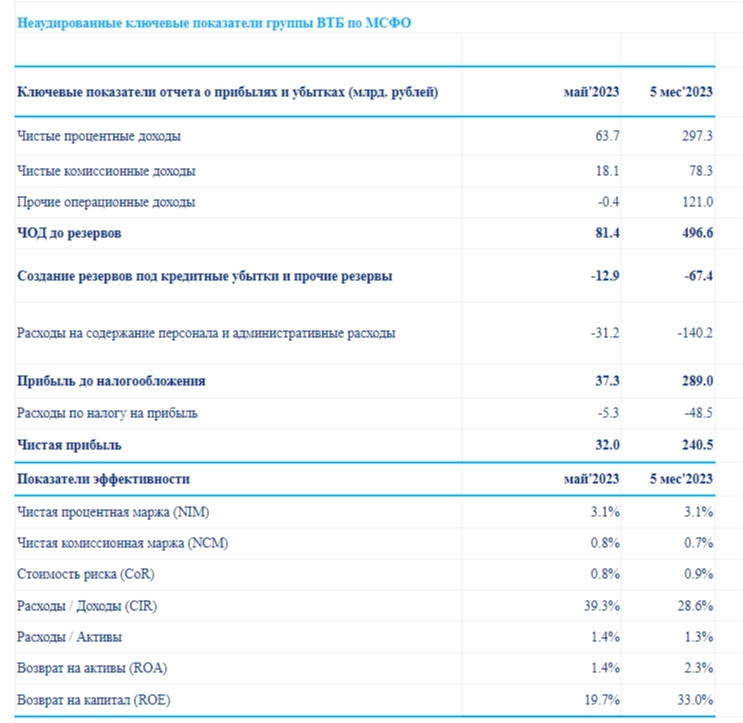

🏦 Банк ВТБ опубликовал неаудированные консолидированные финансовые результаты по МСФО за май 2023 года. ВТБ продолжает быть прибыльным банком, результаты компании были восприняты акционерами — положительно, даже несмотря на снижение чистой прибыли почти в 2 раза. Майская прибыль в отличие от предыдущих месяцев является органической и не содержит разовых доходов (консолидация РНКБ и переоценка открытой валютной позиции, поэтому имеем чувствительное снижение ЧП). Теперь давайте перейдём к основным показателям банка:

▪️ Чистые процентные доходы: 63,7₽ млрд (60,4₽ млрд в апреле)

▪️ Чистый комиссионный доход: 18,1₽ млрд (18,2₽ млрд в апреле)

▪️ Чистая прибыль: 32₽ млрд (61,8₽ млрд в апреле, 240,5₽ млрд за 5 месяцев)

Понятно, что скорее всего II квартал 2023 года не будет рекордным для компании в плане чистой прибыли (сейчас самым успешным является для ВТБ I квартал 2023 года — 146,7₽ млрд чистой прибыли по МСФО), но уже за 2 месяца был побит предыдущий рекорд ВТБ (III квартал 2021 года — 87₽ млрд чистой прибыли по МСФО).

( Читать дальше )

Блог им. svoiinvestor |Банки, которые получили сверхприбыль заплатят налог на неё — Минфин. Претенденты всё те же

- 27 июня 2023, 14:16

- |

💯 Российские банки, которые получили сверхприбыль, заплатят налог на неё, заявил — замминистра Минфина РФ Алексей Сазанов:

🗣 «Безусловно, банковский сектор входит. Также туда входят сектора металлургические, «удобренщики». Соответственно, ряд крупных промышленных и торговых предприятий тоже подпадают под налог».

Речь идёт о Windfall Tax — налог на сверхприбыль. Давайте рассмотрим его основные параметры, условия:

📄 Законопроект по налогу пока ещё не опубликован, но у заинтересованных лиц он уже есть на руках, его обсуждают различные издания и комментируют известные личности в финансовых кругах. Налоговой базой для Windfall Tax будет превышение средней арифметической величины прибыли за 2021 год и за 2022 год над прибылью за 2018 и за 2019 годы. К плательщикам налога отнесены российские компании, а также иностранные, которые ведут деятельность в России (исключение — нефтянка, СПГ, МСП, компании с чистой доналоговой прибылью за 2021-2022 годы менее 1₽ млрд).

( Читать дальше )

Блог им. svoiinvestor |Префы Сургутнефтегаза выросли на ~5%, их стоимость стала выше, чем на ожидании дивидендов за 2022 год

- 27 июня 2023, 07:12

- |

🛢 Мой расчёт в префах Сургутнефтегаза всегда был основан на $ «кубышке», как я думаю и у большинства частных инвесторов, которые хотели защитить себя от ослабления рубля, но оставаться в то же время в рублёвом активе (стоит признать, что основной бизнес компании, тоже весьма успешный и генерировал весомую прибыль). Но случились события начала 2022 года, когда риски $ «кубышки» воплотились в реальность и я перестал покупать данные акции, но весомая часть всё так же оставалась у меня на брокерском счёте (из-за санкций многие подумали, что «кубышка» и вовсе потеряна).

🛢 Когда развернулась ситуация с рекомендацией по дивидендам от совета директоров СНГ (многие ожидали, что по префам заплатят более 3₽ на акцию, но как итог — совет директоров СНГ рекомендовал 0,8₽ на каждый тип акций), то в моменте стоимость акций переваливала за 38₽, впоследствии цена опускалась ниже 30₽. На тот момент компания ещё не опубликовала финансовые результаты за 2022 год, добавляем сюда минимальную выплату по дивидендам и получаем волнение среди инвесторов, которые опять же переживали за сохранность $ «кубышки».

( Читать дальше )

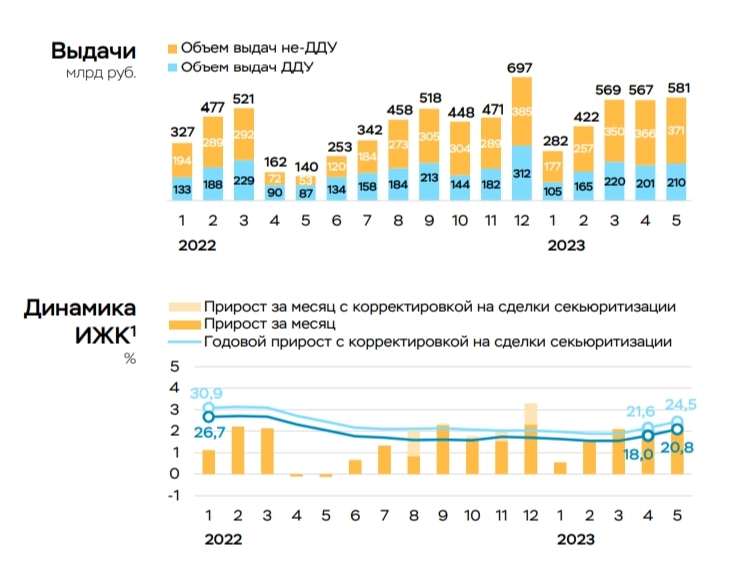

Блог им. svoiinvestor |В мае сохраняется активный рост розничного кредитования, это ещё один сигнал для повышения ключевой ставки

- 25 июня 2023, 13:43

- |

💯 По данным ЦБ, в мае сохранился достаточно высокий рост потребительского кредитования (583₽ млрд, +1,7% м/м, в апреле +1,2%), что обусловлено сохранением высокой потребительской активности, а также более мягкой кредитной политикой банков. Кроме того, банки могут стремиться нарастить объём выдач до ужесточения макропруденциальных лимитов с 01.07.2023 года:

▪️ объём необеспеченных ссуд и кредитов заёмщикам с ПДН выше 80% не должен превышать 25% от всех выдаваемых в I квартале 2023 г. займов;

▪️ доля выдаваемых необеспеченных займов и кредитных карт со сроком более пяти лет ограничена на уровне 10%;

▪️ МФО заёмщикам с нагрузкой выше 80% не смогут выдавать более 35% от всех потребкредитов и займов с лимитом кредитования.

По предварительным данным, ипотека в мае продолжила расти высокими темпами (332₽ млрд, +2,2% м/м), что соответствует уровню марта — апреля (+2,1–2,2%). Основным драйвером роста была ипотека с господдержкой, что может быть связано со стремлением банков успеть выдать кредиты по госпрограммам с низким первоначальным взносом до ужесточения подхода по применению макропруденциальных надбавок к таким кредитам с 01.

( Читать дальше )

Блог им. svoiinvestor |Глобальное производство стали в мае заметно ухудшилось, но зато Россия показывает феноменальные результаты

- 22 июня 2023, 13:44

- |

🪨 По данным WSA в мае 2023 года было произведено 161,6 млн тонн стали (-5,1% г/г). По итогам же 5 месяцев: 786 млн тонн (-1,2% г/г). Положительную динамику выплавки стали в мае показали страны Африки (18,6% г/г, но доля слишком маленькая в общей добыче), Ближнего Востока (4,3% г/г, опять же доля несущественная) и Россия+СНГ (11,5% г/г). Основной же вклад в ухудшение глобального производства стали внёс Китай — 90,1 тонн стали (-7,3% г/г, безусловный лидер выпуска продукции), похоже постепенное снятие ковидных ограничений не дало такого мощного эффекта, как бы хотелось. Отмечу чувствительные падения: Япония — 7,6 тонн стали(-5,2% г/г) и Турция — 2,9 тонн стали (-10,4% г/г), падение в Турции до сих пор связанно с печальными обстоятельствами в виде землетрясений и остановки заводов. На 63 страны, включённые в данный отчёт, приходилось ~97% от общего мирового производства сырой стали в 2022 году.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс