Блог им. svoiinvestor |Газпром отчитался за III кв. 2024 г. — курсовые разницы и переоценка налоговых обязательств повлияли на чистую прибыль. FCF положительный

- 11 декабря 2024, 13:29

- |

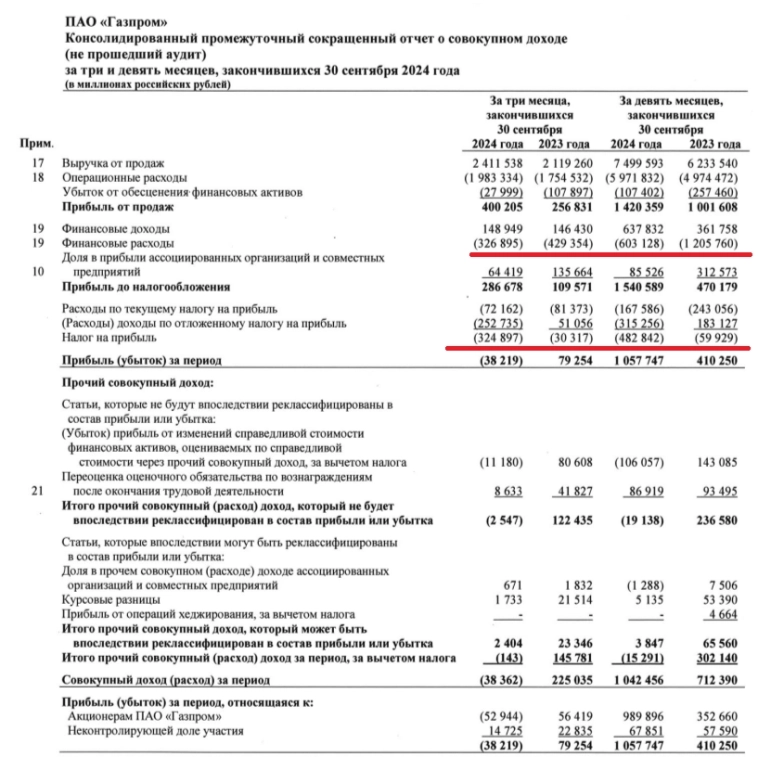

Газпром представил нам фин. результаты по МСФО за III кв. и 9 месяцев 2024 г. Эмитент продолжил наращивать свои фин. показатели, выйдя наконец-то на положительный FCF, конечно, стоит упомянуть отрицательную чистую прибыль в III кв., но она была сформирована бумажными эффектами. Рассмотрим для начала основные данные:

▪️ Выручка: 9 м. 7,5₽ трлн (+21% г/г), III кв. 2,4₽ трлн (+14,3% г/г)

▪️ EBITDA: 9 м. 2,1₽ трлн (+23% г/г), III кв. 682₽ млрд

▪️ Чистая прибыль: 9 м. 990₽ млрд (+280,4% г/г) III кв. -53₽ млрд (+54,6₽ млрд годом ранее)

💬 Компания не предоставляет опер. данные. Но мы знаем, что РФ за 9 м. 2024 г. увеличила добычу природного газа до 420 млрд куб. м. (+10,3% г/г). Цена на газ на европейских рынках подскочила в III кв., а на внутреннем рынке тарифы повысили с 1 июля, но государство за счёт повышения НДПИ заберёт у Газпрома 90% выручки от повышения. Если взглянуть на НДПИ по газу, то видно % повышение за 9 м. по сравнению с 2023 г. — 1,069₽ трлн (+22,3% г/г). Делаем вывод, что добыча газа явно возросла, как и экспорт, помогла ещё девальвация ₽ (cредний курс $ за 9 м. 2023 г. — 82,6₽, а за 9 м. 2024 г. — 90,1₽). Цена на нефть тоже выросла (средняя цена Urals за 9 м. 2023 г. — 63,1$, а в 2024 г. Urals — 69,2$).

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 27 )

Блог им. svoiinvestor |Россети ЦП отчитались за III кв. 2024 г. — увеличение стоимости тарифов помогли выручке, но проценты по кредитам всё портят. Дивиденды?

- 03 декабря 2024, 13:05

- |

🔋 Россети ЦП опубликовала фин. результаты по МСФО за III кв. и 9 месяцев 2024 г. Третий квартал эмитент мог провести значительно лучше II кв. (выручка и опер. прибыль выше, но чистая прибыль просела), всё-таки в III кв. были повышены тарифы, да и денежная позиция значительно увеличилась, но высокая ключевая ставка/инфляция повлияла на чистую прибыль в III кв. (увеличились % и опер. расходы). По году всё равно прекрасные результаты, которые формируют вполне себе адекватные дивиденды. Давайте приступим к изучению отчёта:

⚡️ Выручка: 9 м. 101,6₽ млрд (+8,3% г/г), III кв. 33,8₽ млрд (+15,4% г/г)

⚡️ EBITDA: 9 м. 33,2₽ млрд (+22,1% г/г), III кв. 10,5₽ млрд (+32,9% г/г)

⚡️ Чистая прибыль: 9 м. 15,3₽ млрд (+21,4% г/г), III кв. 4,4₽ млрд (+37,5% г/г)

💡 Рост выручки связан с передачей электроэнергии (95₽ млрд, +8,3%) вследствие роста объёма оказанных услуг и поступления в группу нового дочернего общества. Тарифы на передачу электрической энергии для всех категорий потребителей, кроме населения <a href=«www.

( Читать дальше )

Блог им. svoiinvestor |ЭЛ5-Энерго отчиталась за III кв. 2024 г. — операционные расходы увеличились, а % по кредитам отнимают большую часть прибыли, но долги гасят

- 15 ноября 2024, 12:33

- |

🔌 ЭЛ5-Энерго опубликовала неаудированные фин. результаты по МСФО за III кв. и 9 месяцев 2024 года (проблема в том, что компания не раскрыла FCF, OFC и CAPEX). Можно сказать, что эмитент прошёл III кв. на уровне II кв., если бы не вмешалась инфляция. Опер. расходы повысились из-за инфляционного давления, а % по кредитам возросли из-за ключа и III кв. оказался самым слабым из всех в этом году, но если сравнивать результаты за 9 м., то компания до сих пор в плюсе. Перейдём же к основным показателям:

⚡️ Выручка: 9 м. 48,2₽ млрд (+9% г/г), III кв. 15,6₽ млрд (+2% г/г)

⚡️ EBITDA: 9 м. 10₽ млрд (+13,2% г/г), III кв. 2,7₽ млрд (+8% г/г)

⚡️ Чистая прибыль: 9 м. 3,7₽ млрд (+7,3% г/г), III кв. 0,5₽ млрд (-44,5% г/г)

💡 Полезный отпуск электроэнергии увеличился за 9 м. на 3,2%, повышение произошло за счёт газовых электростанций (+3,1% г/г) и ветроэлектростанций (+6,3% г/г). Но во II кв. начались плановые ремонтные работы на ПГУ Невинномысской ГРЭС и Среднеуральской ГРЭС, а в III кв. продолжились на Среднеуральской ГРЭС и добавилась Конаковская ГРЭС, это как раз повлияло на выручку во II-III кв. Как вы понимаете продажи электроэнергии незначительно возросли на 1,6%, продажи же тепла 2 кв. подряд держаться в плюсе (+11,5% г/г) из-за низких температур в регионах присутствия компании.

( Читать дальше )

Блог им. svoiinvestor |Яндекс отчитался за III кв. 2024 г. — менеджмент вновь получил увесистое вознаграждение, раскрыли прибыль/убытки объединённого сегмента!

- 05 ноября 2024, 10:49

- |

Российский Яндекс отчитался за III квартал и 9 месяцев 2024 г. Главное событие в жизни компании уже произошло — это продажа российского бизнеса нидерландской Yandex N.V. консорциуму частных инвесторов за 475₽ млрд (50% скидка). Но тем интереснее, фин. результаты эмитента, которые очищены от различных убыточных зарубежных направлений в бизнесе:

💬 Выручка: 9 м. 754,4₽ млрд (+37% г/г), III кв. 276,8₽ млрд (+36% г/г)

💬 Скорректированная EBITDA: 9 м. 139,9₽ млрд (+71% г/г), III кв. 54,7₽ млрд (+66% г/г)

💬 Скорректированная чистая прибыль: 9 м. 69,6₽ млрд (+98% г/г), III кв. 25,1₽ млрд (+118% г/г)

📱 Сегмент поиск и портал продолжает быть основным добытчиком прибыли для компании. Рентабельность скорр. показателя EBITDA за 9 м. 2024 г. снизилась до 49,9% (годом ранее — 51,9%), происходит это из-за роста расходов на персонал, а также инвестиций в развитие продуктов и технологий, включая генеративные нейросети.

( Читать дальше )

Блог им. svoiinvestor |ММК отчитался за III кв. 2024 г. — падение продаж повлияло на накопление запасов, свободный денежный поток ничтожно мал. Дивиденды будут?

- 30 октября 2024, 09:21

- |

🔩 ММК представил нам финансовые результаты за III квартал и 9 месяцев 2024 г. Ещё по операционным результатам III кв. было понятно, что на компанию обрушились неприятности и это вылилось в неприятные цифры, как итог финансовые результаты также не блеснули своим % соотношением к прошлому году. Рассмотрим для начала основные данные:

▪️ Выручка: 9 м. 602,8₽ млрд (+8,2% г/г), III кв.185₽ млрд (-9,6% г/г)

▪️ EBITDA: 9 м. 129,7₽ млрд (-8,7% г/г), III кв. 37₽ млрд (-30,5% г/г)

▪️ Чистая прибыль: 9 м. 67,8₽ млрд (-20,4% г/г), III кв. 17,5₽ млрд (-48% г/г)

( Читать дальше )

Блог им. svoiinvestor |Северсталь отчиталась за 3кв. 2024 г. — продажа запасов и расчёт по дебиторке позволил рекомендовать повышенные дивиденды, но что дальше?

- 29 октября 2024, 10:23

- |

🔩 Северсталь представила нам операционные и финансовые результаты за III кв. и 9 м. 2024 г. Проблемы компании лежали на поверхности (инвестиции в 119₽ млрд за 2024 г., ремонт доменной печи, снижение цен на сталь и сокращение кубышки в 2 раза), но в III кв. компании помогли разовые факторы (продажа запасов, расчёт по дебиторке и увеличение ключевой ставки), смогут ли эти факторы проявится в IV кв. большой вопрос, поэтому держать руку на пульсе необходимо. Давайте для начала рассмотрим основные данные:

▪️ Выручка: 9 м. 628,3₽ млрд (+18% г/г), III кв. 219,1₽ млрд (+13,5% г/г)

▪️ EBITDA: 9 м. 191,4₽ млрд (+0,4% г/г), III кв. 64,8₽ млрд (-9,2% г/г)

▪️ Чистая прибыль: 9 м. 118,3₽ млрд (-30,8% г/г), III кв. 35₽ млрд (-46,8% г/г)

( Читать дальше )

Блог им. svoiinvestor |Операционные результаты ММК за III кв. 2024 г. — крутое пике на фоне ремонтных работ, замедления строительства и снижения цен на продукцию

- 21 октября 2024, 11:12

- |

🔩 ММК опубликовал операционные результаты за III квартал и 9 месяцев 2024 года. Отчёт получился слабым во всех его смыслах, и это было ожидаемо. Относительно 2023 г., просели абсолютно все показатели производства, как итог, продажи оказались в значительном минусе:

🏭 производство стали — 8 826 тыс. тонн (-10,6% г/г)

🏭 производство чугуна — 7 361 тыс. тонн (-2,2% г/г)

🏭 производство угольного концентрата — 1 864 тыс. тонн (-30,2% г/г)

🏭 производство железорудного сырья — 1 645 тыс. тонн (-5,4% г/г)

🏭 продажи товарной металлопродукции — 8 259 тыс. тонн (-7,1% г/г)

Если сравнивать результаты III кв. 2024 г. с предыдущим кварталом этого года, то они выглядят удручающими:

🏭 производство стали — 2 479 тыс. тонн (-26,6% г/г)

🏭 производство чугуна — 2 363 тыс. тонн (-10,9% г/г)

🏭 производство угольного концентрата — 518 тыс. тонн (-16% г/г)

🏭 производство железорудного сырья — 667 тыс. тонн (+17,1% г/г)

( Читать дальше )

Блог им. svoiinvestor |Ситуация по Газпрому: налоги уменьшились, долговая нагрузка всё равно высока, инвестиции увеличат в 2025 г., дивидендов не видно

- 08 октября 2024, 10:40

- |

Не так давно я разбирал полугодовой отчёт Газпрома, по нему можно было сделать вывод, что наконец-то «феникс переродился из пепла» (опер. прибыль составила 1₽ трлн, как в лучшие годы), но на это всё повлияла консолидация Сахалинской Энергии. Во-первых, в опер. расходах в статье прочие был отражён минус 261,4₽ млрд (годом ранее +75,8₽ млрд), из них 167,4₽ млрд это выгодная покупка (в марте Газпром со скидкой купил 27,5% акций в проекте СЭ за 94,8₽ млрд, т. к. до этого у него было 50% акций, то он стал контролирующим акционером и может консолидировать показатели). Во-вторых, консолидировав СЭ, Газпром прихватил 600₽ млрд на их счетах, теперь они на краткосрочных депозитах (чистая денежная позиция — 1,477₽ трлн). В-третьих, СЭ прибыльный проект, который даёт почти 200₽ млрд чистой прибыли. После данного отчёта произошли интересные события, хотелось бы обсудить проблемы/решения газового гиганта:

💬 Долговая нагрузка. Кэш на счетах сократился до 669,2₽ млрд (на конец 2023 г.

( Читать дальше )

Блог им. svoiinvestor |НМТП отчитался за I п. 2024 г. — отличный результат на фоне роста тарифов и процентов по кубышке, но дивидендная база не впечатляет

- 24 сентября 2024, 09:45

- |

🚢 Группа НМТП опубликовала финансовые результаты по МСФО за I полугодие 2024 г. Компания является крупнейшим российским портовым оператором по объёму грузооборота, основной груз — нефть и нефтепродукты, а рентабельность по EBITDA, который год превышает 50%. Этот отчёт не стал исключением, эмитент вышел на максимумы за полугодие по выручке и операционной прибыли:

⛴ Выручка: 38,6₽ млрд (+11,6% г/г)

⛴ EBITDA: 28,1₽ млрд (+14,5% г/г, рентабельность по EBITDA — 72,8%)

⛴ Операционная прибыль: 24,8₽ млрд (+16,2% г/г)

⛴ Чистая прибыль: 21,9₽ млрд (+22,8% г/г)

🛳 Опер. данные компания не предоставляет, но есть некоторые факторы. По данным Argus компания повысила тарифы на перевалку нефти на 7,2%, а это основной груз компании. Также у нас есть данные за I п. по грузообороту портов России: Приморск — 32,6 млн т. (-4,6% г/г) и Новороссийск — 86,1 млн т. (+3,1% г/г), перевалка нефти по РФ падает из-за добровольного сокращения добычи сырья, нефтепродуктов и сжиженного газа, наоборот, растёт. Новороссийский порт по сути компенсировал потерю Приморского.

( Читать дальше )

Блог им. svoiinvestor |Мировые цены на Aframaх в сентябре начали восстанавливаться, сейчас выше 30$ тыс., но сокращение добычи/цена нефти мешают Совкомфлоту!

- 18 сентября 2024, 08:55

- |

⚓️ Бизнес Совкомфлота зависит от цены на фрахт и курса $. Известно, что СКФ возит российскую нефть на 30-40% дороже мировых цен, поэтому у российской флотилии цена фрахта на сегодняшний день равна ~42-45$ тыс. в сутки, цена держится выше, чем в 2023 г. за аналогичный период (снижение цен на фрахт в летний период не в новинку, сезонность связана с использованием ледоколов, которых у СКФ достаточное кол-во). Недавний отчёт эмитента за I п. 2024 г. показал, что II кв. был провальным, но III кв. тоже будет под давлением, есть надежда на IV кв. (преодоление санкций, теневой флот, взлёт цен на фрахт и девальвация ₽). Давайте рассмотрим ± на сегодняшний день для СКФ:

➖ Согласно отчёту ОПЕК+, РФ в августе сократила добычу нефти на 29 тыс. б/с, до 9,059 млн б/с, но превысила план в рамках договорённостей по сделке ОПЕК+ на 81 тыс. б/с (сокращение на 471 тыс. б/с с II кв. по III кв.). Помимо этого, страны ОПЕК+ достигли договорённости об отсрочке на два месяца увеличения нефтедобычи (с начала 2024 г. сокращение на 2,2 млн баррелей в сутки и до сентября, теперь до декабря).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс