SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Санкции против России могут стать триггером глобального финансового кризиса - Финам

- 04 марта 2022, 16:30

- |

В сложившихся условиях инвесторов интересует, не могут ли санкции против России, также текущие цены на нефть и газ запустить мировой кризис и повлиять на политику ФРС США?

Своим мнением на этот вопрос поделились эксперты в ходе онлайн-конференции Finam.ru «Российская экономика и рынок» в режиме военной спецоперации".

Валерий Миронов, заместитель директора Института «Центр развития» НИУ ВШЭ в ответ на вопрос комментирует, что все четыре предыдущие глобальные рецессии (то есть сокращение мирового ВВП) сопровождались и глобальным финансовым кризисом (ГФК). Нынешняя (2020г.) глобальная рецессия такого рода ГФК пока не сопровождалась.

Однако ГФК в условиях выросшей задолженности и на фоне роста ставок из-за инфляции может все-таки случиться, так как при выросших ставках труднее обслуживать задолженность корпоративного сектора (проблемы есть, прежде всего, в Китае и США). При этом санкции против России могут послужить триггером ГФК. Эта проблема (увязка глобальных рецессий и ГФК обсуждается международными организациями еще с 2020г., и это делает возможным остановку и смягчение санкций.

( Читать дальше )

Своим мнением на этот вопрос поделились эксперты в ходе онлайн-конференции Finam.ru «Российская экономика и рынок» в режиме военной спецоперации".

Валерий Миронов, заместитель директора Института «Центр развития» НИУ ВШЭ в ответ на вопрос комментирует, что все четыре предыдущие глобальные рецессии (то есть сокращение мирового ВВП) сопровождались и глобальным финансовым кризисом (ГФК). Нынешняя (2020г.) глобальная рецессия такого рода ГФК пока не сопровождалась.

Однако ГФК в условиях выросшей задолженности и на фоне роста ставок из-за инфляции может все-таки случиться, так как при выросших ставках труднее обслуживать задолженность корпоративного сектора (проблемы есть, прежде всего, в Китае и США). При этом санкции против России могут послужить триггером ГФК. Эта проблема (увязка глобальных рецессий и ГФК обсуждается международными организациями еще с 2020г., и это делает возможным остановку и смягчение санкций.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Новости рынков |РусГидро отчиталась по прибыли ниже ожиданий - Финам

- 02 марта 2022, 18:32

- |

РусГидро отчиталась по МСФО хуже ожиданий из-за отражения списаний по основным активам в размере почти 33 млрд руб. (26,6 млрд руб. в 2020 г.). Обесценения были связаны с увеличением дисконтной ставки, а также пересмотром прогнозов по выручке и расходам.

Годовая чистая прибыль акционеров составила 42 млрд руб. (-10% г/г), хотя ожидался выход на рекордную величину свыше 50 млрд руб. Выручка с учетом субсидий повысилась на 7%.

Чистый убыток акционеров в 4К 2021 составил 10 млрд руб. в сравнении с 14 млрд руб. годом ранее. На квартальную прибыль также повлияло резкое увеличение топливных расходов (+31% г/г) на фоне увеличения доли ТЭС в выработке и повышения цен на топливо.

Дивиденд за 2021 год будет начислен по скорректированной прибыли и может составить 0,089 руб. с доходностью около 14% к последнему закрытию (сейчас торги на МосБирже не ведутся).

В настоящий момент мы пересматриваем рекомендацию по акциям РусГидро.

ФГ «Финам»

Годовая чистая прибыль акционеров составила 42 млрд руб. (-10% г/г), хотя ожидался выход на рекордную величину свыше 50 млрд руб. Выручка с учетом субсидий повысилась на 7%.

Чистый убыток акционеров в 4К 2021 составил 10 млрд руб. в сравнении с 14 млрд руб. годом ранее. На квартальную прибыль также повлияло резкое увеличение топливных расходов (+31% г/г) на фоне увеличения доли ТЭС в выработке и повышения цен на топливо.

Дивиденд за 2021 год будет начислен по скорректированной прибыли и может составить 0,089 руб. с доходностью около 14% к последнему закрытию (сейчас торги на МосБирже не ведутся).

В настоящий момент мы пересматриваем рекомендацию по акциям РусГидро.

Акции электроэнергетиков принято относить к защитным активам, и мы ожидаем, что эффект спецоперации и санкций на энергопотребление будет ниже, чем на операционную часть некоторых других компаний с рублевой выручкой, но считаем, что риски ограничения роста цен на электроэнергию повысились из-за нового витка инфляции и новое повышение процентных ставок в России создает условия для новых обесценений по активам, а снижение котировок — для финансового расхода из-за переоценки форварда с ВТБ.Малых Наталия

ФГ «Финам»

Новости рынков |Сильные финрезультаты Алроса обусловлены увеличением продаж и повышением индекса цен - Открытие Инвестиции

- 02 марта 2022, 18:17

- |

Сильные финансовые результаты «АЛРОСА» по 2021 году в целом были обусловлены увеличением продаж алмазов в каратах и повышения индекса цен. При этом было видно ранее из операционных данных, к концу года выручка от продаж была под некоторым давлением, и потому IV квартал оказался для компании худшим в прошлом году как на уровне EBITDA, так и на уровне чистой прибыли.

«Открытие Инвестиции»

Компания прогнозирует свое производство в 2022 году на уровне 34,3 млн карат, оценивает инвестиции в 33 млрд рублей.

( Читать дальше )

Если «АЛРОСА» направит на финальный дивиденд 100% FCF за II полугодие (а это очень вероятный сценарий, учитывая низкий леверидж), то итоговая выплата составит 5,6 руб. на акцию после 8,79 руб. на акцию по итогам I полугодия.Павлов Алексей

«Открытие Инвестиции»

Компания прогнозирует свое производство в 2022 году на уровне 34,3 млн карат, оценивает инвестиции в 33 млрд рублей.

( Читать дальше )

Новости рынков |Рекомендация и целевая цена по акциям Аэрофлота помещены на пересмотр - Финам

- 01 марта 2022, 20:47

- |

Мы помещаем нашу рекомендацию и целевую цену по акциям «Аэрофлота» на пересмотр на фоне новостей о том, что страны Европы и Канада закрыли воздушное пространство для российских авиакомпаний, власти ЕС запретили поставки в Россию новых воздушных судов и эксплуатацию имеющихся в их парках, а также их страхование и техобслуживание.

ФГ «Финам»

Санкционные меры будут ощутимы и негативно отразятся на финансовых результатах авиаперевозчика. Тем не менее «Аэрофлот» – государственная компания и лидер российского рынка авиаперевозок, у нее есть доступ к финансированию, что позволит пройти через кризис и перестроиться в случае необходимости.Пырьева Наталия

ФГ «Финам»

Новости рынков |Что будет с акциями Норникеля, РУСАЛа, ФосАгро, Полиметалла после принятия санкций? - Финам

- 01 марта 2022, 13:38

- |

Несколько слов по положении дел в горно-металлургической отрасли.

Мы полагаем, что объявленные санкционные риски по отношению к отрасли достаточно умеренные. Да, конечно, компании очень сильно зависят от экспорта — от 20 до 95% продукции у них уходит на экспорт. Но с другой стороны, их величина и вес на рынке настолько велики, что занимают достаточно чувствительную долю. К примеру «РУСАЛ» обеспечивает производство более 60% поперечного аллюминия в мире. «Норникель» занимает долю более 12% на рынке никеля в целом и более 20% — по высококачественному никелю и до 40% на мировом рынке палладия. Понятно, что исключить эти компании просто невозможно, рынок просто встанет — остановится ряд производств.

На рынке фосфоросодержащих удобрений доля «ФосАгро» в Европе занимает примерно 18%, в северной Америке — 6%. Поэтому маловероятно, что Запад пойдет на серьезные или во всяком случае долгосрочные ограничения. Краткосрочные возможны. Как, например, Rolls-Royce приостановил закупки титана. Потому что у компании есть запасы.

ФГ «Финам»

Мы полагаем, что объявленные санкционные риски по отношению к отрасли достаточно умеренные. Да, конечно, компании очень сильно зависят от экспорта — от 20 до 95% продукции у них уходит на экспорт. Но с другой стороны, их величина и вес на рынке настолько велики, что занимают достаточно чувствительную долю. К примеру «РУСАЛ» обеспечивает производство более 60% поперечного аллюминия в мире. «Норникель» занимает долю более 12% на рынке никеля в целом и более 20% — по высококачественному никелю и до 40% на мировом рынке палладия. Понятно, что исключить эти компании просто невозможно, рынок просто встанет — остановится ряд производств.

На рынке фосфоросодержащих удобрений доля «ФосАгро» в Европе занимает примерно 18%, в северной Америке — 6%. Поэтому маловероятно, что Запад пойдет на серьезные или во всяком случае долгосрочные ограничения. Краткосрочные возможны. Как, например, Rolls-Royce приостановил закупки титана. Потому что у компании есть запасы.

В жестком варианте санкции для указанныех компаний маловероятны, потому что это будет чувствительно для всей мировой экономики, может притормозить ее рост и энергопереход...Калачев Алексей

ФГ «Финам»

Новости рынков |Неопределенность в отношении экономических санкций и их последствий для бизнеса Eвраз сохраняется - Альфа-Банк

- 28 февраля 2022, 15:00

- |

«ЕВРАЗ» в минувшую пятницу представил финансовые результаты за 2021 г. по МСФО, которые подытожили финансово успешный год.

Выручка за 2П21 опередила прогнозы рынка, увеличившись на 29% в сравнении с 1П21 до $8 млрд, в результате совокупная выручка за 2021 г. составила $14 млрд. Рост выручки в 2П21 ожидаемо сопровождался ростом себестоимости, и 2П21 EBITDA «ЕВРАЗа» совпала с консенсус-прогнозом, составив $2,9 млрд за 2П21 и $5 млрд за 2021 г., что предполагает рост более чем на 100% г/г. При себестоимости слябов в 2021 г. на уровне $308/т (себестоимость слябов в 1П21 составила $283/т) рентабельность выросла до 35% в 2021 г. (против 51% у Северстали и 45% – у НЛМК).

Финансовое положение «ЕВРАЗа» улучшилось в 2021 г. – чистый долг составил $2,7 млрд против $3,4 млрд в 2020 г. Коэффициент чистый долг/EBITDA на конец года составил 0,5x. Промежуточные дивиденды на уровне $0,5 на акцию оказались выше наших ожиданий. Совет директоров ЕВРАЗа рекомендовал направить на финальные дивиденды $729 млн. Общая сумма рекомендованных дивидендов по итогам 2021 финансового года составляет $2,1 млрд и почти соответствует СДП компании по году в размере $2,2 млрд. Дата закрытия реестра по финальным дивидендам назначена на 11 марта 2022 г.

( Читать дальше )

Выручка за 2П21 опередила прогнозы рынка, увеличившись на 29% в сравнении с 1П21 до $8 млрд, в результате совокупная выручка за 2021 г. составила $14 млрд. Рост выручки в 2П21 ожидаемо сопровождался ростом себестоимости, и 2П21 EBITDA «ЕВРАЗа» совпала с консенсус-прогнозом, составив $2,9 млрд за 2П21 и $5 млрд за 2021 г., что предполагает рост более чем на 100% г/г. При себестоимости слябов в 2021 г. на уровне $308/т (себестоимость слябов в 1П21 составила $283/т) рентабельность выросла до 35% в 2021 г. (против 51% у Северстали и 45% – у НЛМК).

Финансовое положение «ЕВРАЗа» улучшилось в 2021 г. – чистый долг составил $2,7 млрд против $3,4 млрд в 2020 г. Коэффициент чистый долг/EBITDA на конец года составил 0,5x. Промежуточные дивиденды на уровне $0,5 на акцию оказались выше наших ожиданий. Совет директоров ЕВРАЗа рекомендовал направить на финальные дивиденды $729 млн. Общая сумма рекомендованных дивидендов по итогам 2021 финансового года составляет $2,1 млрд и почти соответствует СДП компании по году в размере $2,2 млрд. Дата закрытия реестра по финальным дивидендам назначена на 11 марта 2022 г.

( Читать дальше )

Новости рынков |Запрет полетов российских а/к над территорией ЕС и Великобритании сократит объемы авиаперевозок - Синара

- 28 февраля 2022, 13:22

- |

ЕС закрывает небо для российских авиакомпаний и запрещает экспорт самолетов и запчастей в Россию, ТОиР и лизинг

ЕС и Великобритания закрывают свое воздушное пространство для ВС, принадлежащих России, зарегистрированных в России или контролируемых ею. Самолеты, включая частные, не смогут совершать посадку на территории ЕС и Великобритании, взлет и пролет. Кроме того, ЕС запрещает экспорт, продажу или передачу всех самолетов, запчастей, оборудования, ТОиР и финансовые услуги, включая лизинг. Переходный период установлен до 28 марта.

Запрет полетов российских а/к над территорией ЕС и Великобритании, несомненно, сократит объемы авиаперевозок и сделает невозможным восстановление после пандемии, существенно увеличит полетное время до других пунктов назначения. В 2019 г. полеты в/из ЕС и США составили 24% всего пассажиропотока группы «Аэрофлот».

Запрет экспортных продаж и лизинга воздушных судов и запчастей — огромная проблема для отрасли. 53% российского парка находится в международном лизинге. Запрет, введенный ЕС, предполагает, что все самолеты Airbus могут быть отозваны из России, что составляет 33,2% российского авиапарка (43% парка авиакомпании). Перевозчики, включая Аэрофлот, взаимодействуют с различными лизингодателями, включая российских, но даже в отсутствие требования о расторжении лизингового контракта невозможными становятся ТОиР и поставка запчастей. Есть возможности справиться с последствиями запретов: так, это выкуп самолетов, находящихся в лизинге, если таковое предусмотрено контрактами, и задействование третьих лиц для покупки запчастей (схема, которую использует Иран), но на принятие таких мер потребуется время.

Синара ИБ

ЕС и Великобритания закрывают свое воздушное пространство для ВС, принадлежащих России, зарегистрированных в России или контролируемых ею. Самолеты, включая частные, не смогут совершать посадку на территории ЕС и Великобритании, взлет и пролет. Кроме того, ЕС запрещает экспорт, продажу или передачу всех самолетов, запчастей, оборудования, ТОиР и финансовые услуги, включая лизинг. Переходный период установлен до 28 марта.

Запрет полетов российских а/к над территорией ЕС и Великобритании, несомненно, сократит объемы авиаперевозок и сделает невозможным восстановление после пандемии, существенно увеличит полетное время до других пунктов назначения. В 2019 г. полеты в/из ЕС и США составили 24% всего пассажиропотока группы «Аэрофлот».

Запрет экспортных продаж и лизинга воздушных судов и запчастей — огромная проблема для отрасли. 53% российского парка находится в международном лизинге. Запрет, введенный ЕС, предполагает, что все самолеты Airbus могут быть отозваны из России, что составляет 33,2% российского авиапарка (43% парка авиакомпании). Перевозчики, включая Аэрофлот, взаимодействуют с различными лизингодателями, включая российских, но даже в отсутствие требования о расторжении лизингового контракта невозможными становятся ТОиР и поставка запчастей. Есть возможности справиться с последствиями запретов: так, это выкуп самолетов, находящихся в лизинге, если таковое предусмотрено контрактами, и задействование третьих лиц для покупки запчастей (схема, которую использует Иран), но на принятие таких мер потребуется время.

В краткосрочной перспективе ожидаем, что существенная часть парка группы «Аэрофлот» перестанет эксплуатироваться, до тех пор пока не появится больше определенности в отношении обоих запретов. Негативно.Егазарян Анастасия

Синара ИБ

Новости рынков |Сбербанк отчитается в среду, 2 марта и проведет телеконференцию - Синара

- 28 февраля 2022, 12:51

- |

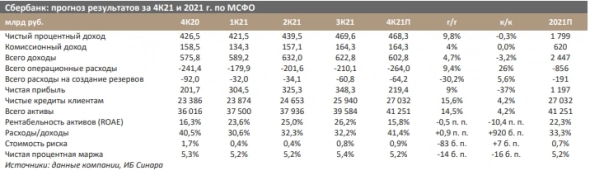

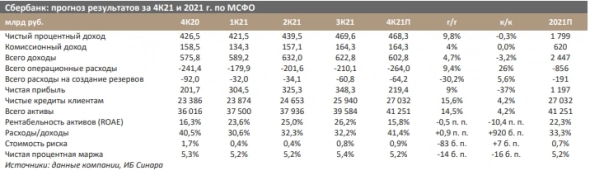

Сбербанк: прогноз результатов за 2021 г.

Сбербанк опубликует в среду (2 марта) отчет за 2021 г. по МСФО и в тот же день проведет, как ожидается, телефонную конференцию, посвященную их обсуждению.

Мы прогнозируем чистую прибыль в размере 1,2 трлн руб. на фоне солидной чистой процентной маржи и умеренных отчислений в резервы. Результаты за 4К21 могут вызвать некоторое удивление, так как банк планирует прекратить консолидацию Sberbank Europe в годовой отчетности, но вся деконсолидация фактически отразится в 4К21.

Синара ИБ

Сбербанк опубликует в среду (2 марта) отчет за 2021 г. по МСФО и в тот же день проведет, как ожидается, телефонную конференцию, посвященную их обсуждению.

Мы прогнозируем чистую прибыль в размере 1,2 трлн руб. на фоне солидной чистой процентной маржи и умеренных отчислений в резервы. Результаты за 4К21 могут вызвать некоторое удивление, так как банк планирует прекратить консолидацию Sberbank Europe в годовой отчетности, но вся деконсолидация фактически отразится в 4К21.

В остальном отчет за 4К21 должен показать хороший прирост по основным статьям доходов в квартальном сопоставлении, но резкое падение прибыли на фоне сезонно высоких расходов.Найдёнова Ольга

Больший интерес представляет телефонная конференция с руководством организации, особенно в части первых оценок воздействия санкций.

Синара ИБ

Новости рынков |Рубль стабилизируется благодаря действиям Банка России - СберИнвестиции

- 25 февраля 2022, 18:42

- |

Вчера рубль ослабел более чем на 10% — до 90 за доллар, и Банк России принял меры для обеспечения финансовой стабильности.

Банк России начал проводить валютные интервенции. По оценке аналитиков SberCIB Investment Research, объём интервенций мог составить несколько миллиардов долларов. Возможно, продажи валюты резко увеличили и экспортёры, так как в целом оборот в спотовом сегменте валютного рынка МосБиржи составил около $13 млрд.

ЦБ также предоставляет банкам рублёвую ликвидность. Российские банки заняли у регулятора почти 1 трлн руб. с помощью операций однодневного РЕПО. Кредитным организациям доступна и валютная ликвидность по операциям РЕПО и валютным свопам.

Банк России начал проводить валютные интервенции. По оценке аналитиков SberCIB Investment Research, объём интервенций мог составить несколько миллиардов долларов. Возможно, продажи валюты резко увеличили и экспортёры, так как в целом оборот в спотовом сегменте валютного рынка МосБиржи составил около $13 млрд.

ЦБ также предоставляет банкам рублёвую ликвидность. Российские банки заняли у регулятора почти 1 трлн руб. с помощью операций однодневного РЕПО. Кредитным организациям доступна и валютная ликвидность по операциям РЕПО и валютным свопам.

Кроме того, санкции США оказались не такими жёсткими, как ожидали инвесторы. Ограничительные меры не включают эмбарго на поставку российских энергоносителей и отключение России от SWIFT. В этих условиях рубль стабилизировался до 85 за доллар. Благодаря интервенциям рубль сегодня удержится на этом уровне, ожидают аналитики.СберИнвестиции

Новости рынков |ВТБ - пересмотр оценки - Синара

- 25 февраля 2022, 18:14

- |

После включения ВТБ в санкционный список SDN США и замораживания активов группы в Великобритании мы ставим на пересмотр наши прогнозы и рейтинг по акциям ВТБ.

Синара ИБ

Управление по контролю за иностранными активами США (OFAC) разрешило только операции, направленные на отчуждение ценных бумаг ВТБ, до 25 мая 2022 г., при условии их проведения в пользу физического лица, не являющегося гражданином США, либо юридического лица вне американского правового поля.

Полагаем, что указанные санкции могут нанести серьезный урон бизнесу группы и окажут существенное давление на акции, которые станут распродаваться.Найдёнова Ольга

Синара ИБ

Управление по контролю за иностранными активами США (OFAC) разрешило только операции, направленные на отчуждение ценных бумаг ВТБ, до 25 мая 2022 г., при условии их проведения в пользу физического лица, не являющегося гражданином США, либо юридического лица вне американского правового поля.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс