SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Для опережающего роста Интер РАО нужны новые драйверы - Финам

- 21 октября 2022, 21:49

- |

Инвестиционный тезис

Интер РАО остается одной из наиболее интересных историй в российской электроэнергетике, но для полного раскрытия потенциала акций компании прямо сейчас необходимы дополнительные драйверы. Таким может стать приобретение активов «Юнипро», которое выведет Интер РАО на первое в России место по установленной мощности, расширит присутствие во 2-й ЦЗ и даст возможность нарастить долю на рынке в условиях возникших ограничений для органического роста. Остановка рентабельного экспорта в страны ЕС делает необходимым переориентацию на другие направления (СНГ и Китай), а проблемы, связанные с уходом западных производителей э/э оборудования, дают Интер РАО шанс занять частично освободившуюся нишу за счет инжиниринговых проектов и вертикальной интеграции.

ФГ «Финам»

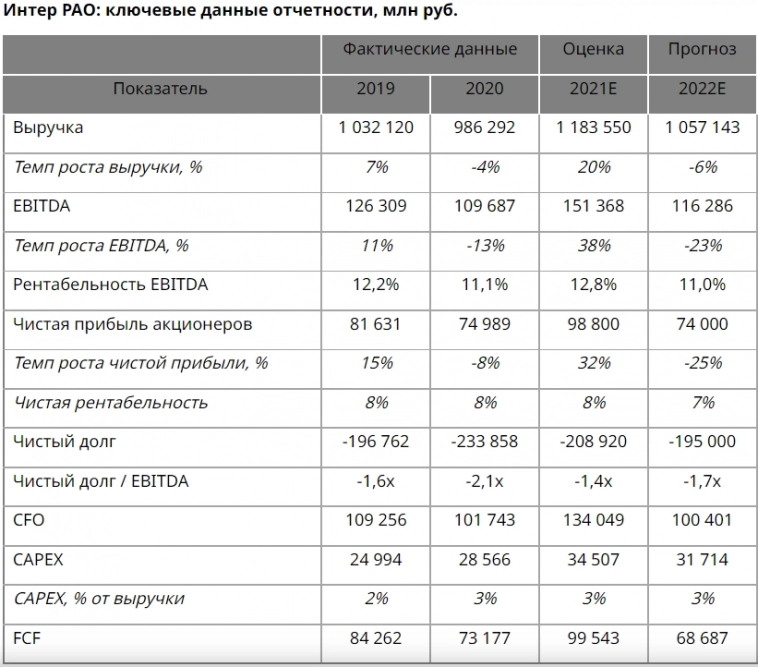

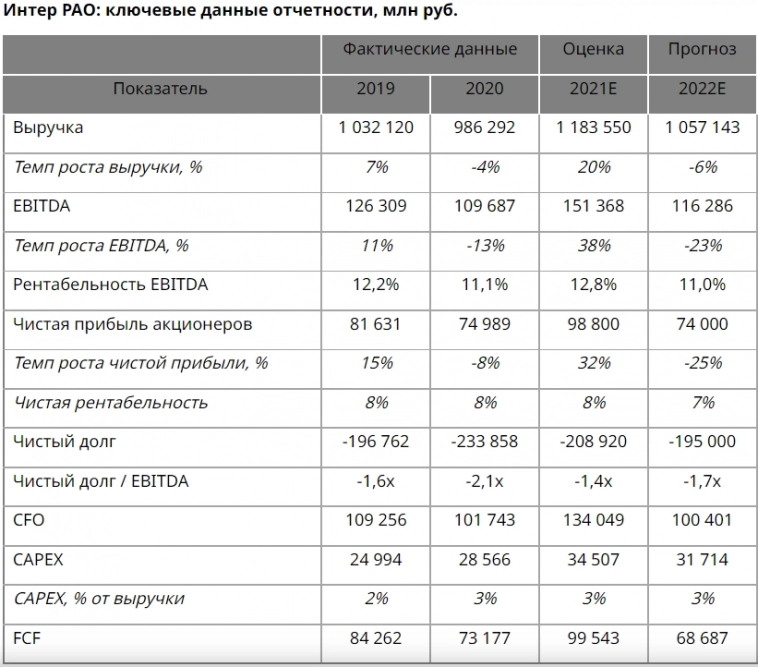

Источник: данные компании, Reuters, расчеты ФГ «Финам»

Интер РАО остается одной из наиболее интересных историй в российской электроэнергетике, но для полного раскрытия потенциала акций компании прямо сейчас необходимы дополнительные драйверы. Таким может стать приобретение активов «Юнипро», которое выведет Интер РАО на первое в России место по установленной мощности, расширит присутствие во 2-й ЦЗ и даст возможность нарастить долю на рынке в условиях возникших ограничений для органического роста. Остановка рентабельного экспорта в страны ЕС делает необходимым переориентацию на другие направления (СНГ и Китай), а проблемы, связанные с уходом западных производителей э/э оборудования, дают Интер РАО шанс занять частично освободившуюся нишу за счет инжиниринговых проектов и вертикальной интеграции.

Кроме того, Интер РАО поддержала свою привлекательность за счет выплаты дивидендов за 2021 год и сейчас остается главным бенефициаром программы КОММОД, реализация которой, однако, может затянуться на фоне санкций, инфляции и необходимости экстренного импортозамещения. В условиях неоднозначной комбинации факторов мы присваиваем акциям Интер РАО рейтинг «На уровне рынка».Ковалев Александр

ФГ «Финам»

Источник: данные компании, Reuters, расчеты ФГ «Финам»

- комментировать

- 498

- Комментарии ( 0 )

Новости рынков |Покупка Интер РАО активов Siemens Energy в России позитивно для компании - Открытие Инвестиции

- 14 октября 2022, 21:52

- |

Компания «Интер РАО» приобрела долю Siemens Energy в размере 65% в совместном предприятии с «Силовыми машинами» — ООО «СТГТ». Компания получила необходимые для этого разрешения. У «Силовых машин» остаются 35% в СП. Кроме того, структура «Интер РАО» стала собственником воронежского завода Siemens Energy — ООО «Воронежский трансформатор» (бывшее ООО «Сименс энергетика трансформаторы», входившее в подразделение Siemens Energy). Предприятие приобрела голландская RAO Intertech B. V. Ранее собственником предприятия выступала германская Siemens Energy Global GmbH & Co. KG. В «Интер РАО» «Интерфаксу» подтвердили обе сделки.

Наш взгляд на событие. Мы положительным образом расцениваем приобретение активов компании. Они относятся к смежной отрасли и, скорее всего, приобретены по привлекательной цене. «Интер РАО» может себе позволить подобные приобретения — на дату последней отчётности у компании были более 300 млрд рублей ликвидных активов на балансе. Мы полагаем, что компания еще будет раскрывать свою акционерную стоимость и видим перспективы роста в ее акциях.

( Читать дальше )

Наш взгляд на событие. Мы положительным образом расцениваем приобретение активов компании. Они относятся к смежной отрасли и, скорее всего, приобретены по привлекательной цене. «Интер РАО» может себе позволить подобные приобретения — на дату последней отчётности у компании были более 300 млрд рублей ликвидных активов на балансе. Мы полагаем, что компания еще будет раскрывать свою акционерную стоимость и видим перспективы роста в ее акциях.

( Читать дальше )

Новости рынков |Интер РАО наращивает экспорт электроэнергии на востоке - Синара

- 08 сентября 2022, 15:29

- |

По сообщению агентства «Интерфакс», министр энергетики Николай Шульгинов, выступая на Восточном экономическом форуме, спрогнозировал увеличение в этом году экспорта электрической энергии в Китай на 19–20% г/г до 5,2 млн МВТ*ч.

Озвученный показатель не сильно отличается от нашей оценки экспорта в Китай и Монголию на этот год (5,7 млн МВт*ч). Новость нам представляется нейтральной в плане динамики котировок эмитента.

Синара ИБ

Озвученный показатель не сильно отличается от нашей оценки экспорта в Китай и Монголию на этот год (5,7 млн МВт*ч). Новость нам представляется нейтральной в плане динамики котировок эмитента.

По нашему мнению, Интер РАО столкнется с сокращением экспорта электрической энергии по итогам 2022 г., так как в 2К22 Евросоюз прекратил покупать электричество у РФ. Наши расчеты показывают, что в прошлом году Россия экспортировала в страны ЕС 12,6 млн МВт*ч. По нашим оценкам, при условии неизменности прочих факторов 20%-ное увеличение экспорта в Китай дает прибавку в 0,5% к росту консолидированного показателя EBITDA Интер РАО.Тайц Матвей

Синара ИБ

Новости рынков |Очевидных идей в российском электроэнергетическом секторе сейчас мало - Финам

- 06 сентября 2022, 21:33

- |

Минэнерго России подготовит новую энергостратегию к середине 2023 года, заметил глава ведомства Николай Шульгинов в интервью ТАСС в ходе Восточного экономического форума. По его словам, в рамках данной стратегии планируется начало строительства двух противопаводковых ГЭС в 2024 году, а их суммарный объем инвестиций оценивается в 360 млрд рублей.

Новая энергетическая стратегия в изменившихся экономических реалиях назрела, в связи с чем нет ничего удивительного в словах Николая Шульгинова. Ограничения и уход западных компаний повлияли на перспективы отдельных отраслей (например, ВИЭ), и ряд мероприятий и целей могут быть значительно пересмотрены.

Мы рассчитываем, что ставка на ГЭС и АЭС будет усилена, а высокая доля тепловой генерации сохранится с одновременной переориентацией ТЭС на отечественное оборудование.

ФГ «Финам»

Новая энергетическая стратегия в изменившихся экономических реалиях назрела, в связи с чем нет ничего удивительного в словах Николая Шульгинова. Ограничения и уход западных компаний повлияли на перспективы отдельных отраслей (например, ВИЭ), и ряд мероприятий и целей могут быть значительно пересмотрены.

Мы рассчитываем, что ставка на ГЭС и АЭС будет усилена, а высокая доля тепловой генерации сохранится с одновременной переориентацией ТЭС на отечественное оборудование.

Очевидных идей в секторе сейчас довольно мало: в сетевом комплексе идет консолидация, а перспективы генерирующих компаний будут зависеть от результатов ухода иностранных акционеров с российского рынка. Как интересную долгосрочную идею можно выделить кейс «Интер РАО» в случае, если компании удастся заполучить «Юнипро», поскольку других возможностей для расширения доли на рынке остается довольно мало.Ковалев Александр

ФГ «Финам»

Новости рынков |Инвестидея: акции ИнтерРАО и Энел Россия - СберИнвестиции

- 26 августа 2022, 14:55

- |

В секторе электроэнергетики все компании, анализируемые SberCIB Investment Research, получили оценку «покупать». Тем не менее две бумаги обладают наибольшим потенциалом роста.

ИнтерРАО

Компания остаётся самой дешёвой в секторе и торгуется с отрицательным мультипликатором EV/EBITDA. ИнтерРАО обладает денежной «подушкой», которая превышает 300 млрд ₽, но рынок при оценке стоимости компании её не учитывает. Кроме того, компания платит дивиденды в размере 25% от чистой прибыли, а не 50%, как другие представители отрасли, что также влияет на её оценку.

Модель аналитиков подразумевает потенциал роста акций компании на 80% как в базовом, так и в стрессовом сценариях. Благодаря своей денежной «подушке» ИнтерРАО — один из ключевых претендентов на активы Юнипро в связи с уходом из России её основного акционера — германской Uniper. В то же время нужно понимать, что срок такой сделки пока под вопросом: в начале августа президент России запретил нерезидентам продавать доли в российских энергокомпаниях до 31 декабря 2022 года, кроме случаев, когда получено особое разрешение.

( Читать дальше )

ИнтерРАО

Компания остаётся самой дешёвой в секторе и торгуется с отрицательным мультипликатором EV/EBITDA. ИнтерРАО обладает денежной «подушкой», которая превышает 300 млрд ₽, но рынок при оценке стоимости компании её не учитывает. Кроме того, компания платит дивиденды в размере 25% от чистой прибыли, а не 50%, как другие представители отрасли, что также влияет на её оценку.

Модель аналитиков подразумевает потенциал роста акций компании на 80% как в базовом, так и в стрессовом сценариях. Благодаря своей денежной «подушке» ИнтерРАО — один из ключевых претендентов на активы Юнипро в связи с уходом из России её основного акционера — германской Uniper. В то же время нужно понимать, что срок такой сделки пока под вопросом: в начале августа президент России запретил нерезидентам продавать доли в российских энергокомпаниях до 31 декабря 2022 года, кроме случаев, когда получено особое разрешение.

( Читать дальше )

Новости рынков |6 самых привлекательных акций - SberCIB

- 23 августа 2022, 22:05

- |

Аналитики SberCIB Investment Research представили новую стратегию по акциям с учётом актуальных реалий в экономике. Среди российских акций аналитики выбрали шесть бумаг, которые считают наиболее устойчивыми и перспективными в сложившихся условиях.

За основу при составлении подборки взят базовый экономический сценарий, который предполагает относительно крепкий рубль в 2023 году — 65 за доллар, цену нефти Юралз $75 за баррель и небольшой рост ВВП уже в 2023 году. Такой сценарий достаточно пессимистичен для экспортёров. В оптимистичном сценарии экономика быстрее адаптируется к санкциям, а в пессимистичном — цены на нефть снижаются до $40 за баррель, а курс рубля к доллару слабый — 83 за доллар в 2023 году.

Аналитики выбрали локальные компании, которые демонстрируют значительный рост и улучшение финансовых показателей, а также могут выплатить дивиденды с привлекательной доходностью или выиграть от консолидации отрасли. Среди экспортёров отобраны компании, которые платят дивиденды и работают на рынках с хорошей конъюнктурой — это Лукойл и ФосАгро. Подробнее о ситуации в секторах российской экономики мы расскажем в следующей серии постов, а сейчас рассмотрим подборку.

( Читать дальше )

За основу при составлении подборки взят базовый экономический сценарий, который предполагает относительно крепкий рубль в 2023 году — 65 за доллар, цену нефти Юралз $75 за баррель и небольшой рост ВВП уже в 2023 году. Такой сценарий достаточно пессимистичен для экспортёров. В оптимистичном сценарии экономика быстрее адаптируется к санкциям, а в пессимистичном — цены на нефть снижаются до $40 за баррель, а курс рубля к доллару слабый — 83 за доллар в 2023 году.

Аналитики выбрали локальные компании, которые демонстрируют значительный рост и улучшение финансовых показателей, а также могут выплатить дивиденды с привлекательной доходностью или выиграть от консолидации отрасли. Среди экспортёров отобраны компании, которые платят дивиденды и работают на рынках с хорошей конъюнктурой — это Лукойл и ФосАгро. Подробнее о ситуации в секторах российской экономики мы расскажем в следующей серии постов, а сейчас рассмотрим подборку.

( Читать дальше )

Новости рынков |Задержка реализации сделок по продаже электроэнергетических активов может негативно сказаться на Интер РАО - Газпромбанк

- 09 августа 2022, 14:38

- |

Реализация сделок по продаже электроэнергетических активов, находящихся под контролем иностранных акционеров, может быть отложена в связи с Указом Президента РФ No520, запрещающим подобные сделки до 31 декабря 2022 г. без специального разрешения, согласно сообщению Коммерсанта. По информации газеты, задержки могут касаться, в частности, продажи активов, находящихся под контролем Enel, Fortum.

«Газпромбанк»

Несмотря на свой временный характер, задержка может умеренно негативно сказаться на восприятии инвестиционных историй компаний, которые воспринимались как потенциальные консолидаторы продаваемых активов, например, Интер РАО.Гончаров Игорь

«Газпромбанк»

Новости рынков |Российский рынок акций и облигаций. Время перемен - Промсвязьбанк

- 15 июля 2022, 22:53

- |

Коротко о главном

• Во втором полугодии деловая активность в мире продолжит затухать ввиду рекордной инфляции на фоне антироссийских санкций, ужесточения монетарной политики и растущих рисков новой волны пандемии.

• Сочетание высоких цен и резкого подъема ставок может привести экономики развитых стран к спаду уже к концу этого года.

( Читать дальше )

• Во втором полугодии деловая активность в мире продолжит затухать ввиду рекордной инфляции на фоне антироссийских санкций, ужесточения монетарной политики и растущих рисков новой волны пандемии.

• Сочетание высоких цен и резкого подъема ставок может привести экономики развитых стран к спаду уже к концу этого года.

( Читать дальше )

Новости рынков |Приостановка Интер РАО экспорта электроэнергии в Финляндию негативно для инвестистории компании - Газпромбанк

- 23 мая 2022, 13:55

- |

Интер РАО получила уведомление от европейской биржи электроэнергии NordPool о приостановке торговли поставляемой ею электроэнергией начиная с 22 мая, согласно сообщению Коммерсанта. Nordpool является основным каналом, посредством которого Интер РАО осуществляет реализацию электроэнергии в Финляндию и страны Балтии.

На кросс-граничную торговлю электроэнергией пришлось около 16% EBITDA Интер РАО за 9М21 (19,5 млрд руб. из 119,4 млрд руб.). Денежный вклад европейского экспортного направления (которое включает в себя Финляндию и страны Балтии) в финансовые результаты компании не раскрывается.

Однако в физическом выражении на это направление пришлось около 60% от объема экспорта Интер РАО за 9М21. Исходя из этого, приостановка экспортных поставок через Nordpool может повлечь за собой умеренное снижение EBITDA компании в течение периода приостановки поставок, продолжительность которого пока не ясна.

«Газпромбанк»

На кросс-граничную торговлю электроэнергией пришлось около 16% EBITDA Интер РАО за 9М21 (19,5 млрд руб. из 119,4 млрд руб.). Денежный вклад европейского экспортного направления (которое включает в себя Финляндию и страны Балтии) в финансовые результаты компании не раскрывается.

Однако в физическом выражении на это направление пришлось около 60% от объема экспорта Интер РАО за 9М21. Исходя из этого, приостановка экспортных поставок через Nordpool может повлечь за собой умеренное снижение EBITDA компании в течение периода приостановки поставок, продолжительность которого пока не ясна.

В то время как такая приостановка является умеренно негативным событием для инвестиционной истории компании, мы продолжаем рассматривать Интер РАО как один из потенциальных центров консолидации генераторов электрической энергии в РФ. Такая роль может обуславливаться значительной чистой денежной позицией компании (свыше 300 млрд руб. до вычета обязательств по аренде по состоянию на конец 3К21) на фоне обозначенных намерений некоторых международных электроэнергетических компаний по приостановке деятельности в РФ.Гончаров Игорь

«Газпромбанк»

Новости рынков |Инвестиционный кейс Интер РАО привлекателен - Атон

- 16 мая 2022, 12:05

- |

Интер РАО приостановила экспорт электроэнергии в Финляндию из-за остановки оплаты

Интер РАО с 14 мая приостановила экспорт электроэнергии в Финляндию из-за просрочки оплаты контрагентами. Интер РАО является единственным оператором экспорта-импорта электроэнергии в России, а Финляндия — основной экспортный рынок для компании. В 2021 году в эту страну было поставлено 8.2 млрд кВтч электроэнергии при общем объеме экспорта 22 млрд кВтч.

Интер РАО с 14 мая приостановила экспорт электроэнергии в Финляндию из-за просрочки оплаты контрагентами. Интер РАО является единственным оператором экспорта-импорта электроэнергии в России, а Финляндия — основной экспортный рынок для компании. В 2021 году в эту страну было поставлено 8.2 млрд кВтч электроэнергии при общем объеме экспорта 22 млрд кВтч.

На продажу электроэнергии приходится около 13-15% EBITDA Интер РАО, из которых 30-40% обеспечивает Финляндия. Таким образом, потенциально компания может потерять 3-5% годовой EBITDA, если экспорт в Финляндию не возобновится. Это умеренный убыток, поэтому мы считаем новость нейтральной для динамики акций. В целом нам нравится инвестиционный кейс Интер РАО, поскольку компания имеет очень низкую оценку, гигантскую «подушку» денежных средств, которые могут быть использованы для сделок M &A, а также генерирует значительный свободный денежный поток.Атон

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс