SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Дивиденды 2019 год - КИТ Финанс Брокер

- 14 марта 2019, 18:14

- |

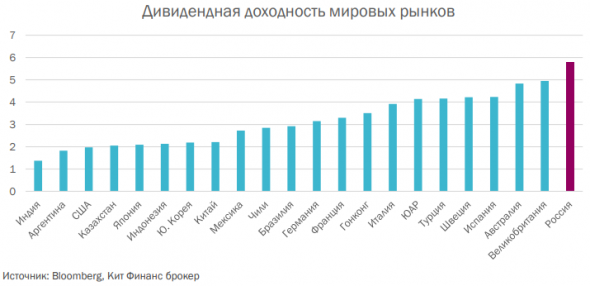

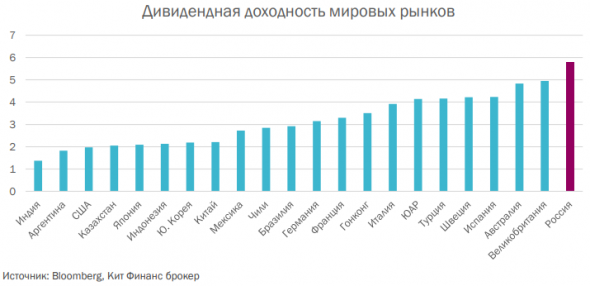

В 2019 г. российский фондовый рынок удерживает самую высокую дивидендную доходность в мире. Согласно данным Bloomberg, trailing dividend индекса Мосбиржи оценивается в 5,8% годовых.

Первое полугодие – время подготовки к выплатам финальных дивидендов за 2018 г. Часть российских корпораций уже опубликовала финансовые отчеты за прошедший год, что позволяет с высокой степенью точности прогнозировать размер дивидендных выплат.

Мы публикуем наши расчеты в преддверии начала дивидендного сезона 2019 г., разделив российские акции на три группы:

• Акции, дивиденд по которым анонсирован менеджментом и/или советом директоров;

• Акции, эмитенты которых уже опубликовали финансовую отчетность за 2018 г., и с учетом дивидендной политики финальный дивиденд может быть спрогнозирован с высокой степенью точности.

• Акции, эмитенты которых не опубликовали финансовую отчетность, либо дивидендная политика до конца не конкретизирована. Здесь выше вероятность отклонения фактического дивиденда от прогнозируемого.

( Читать дальше )

Первое полугодие – время подготовки к выплатам финальных дивидендов за 2018 г. Часть российских корпораций уже опубликовала финансовые отчеты за прошедший год, что позволяет с высокой степенью точности прогнозировать размер дивидендных выплат.

Мы публикуем наши расчеты в преддверии начала дивидендного сезона 2019 г., разделив российские акции на три группы:

• Акции, дивиденд по которым анонсирован менеджментом и/или советом директоров;

• Акции, эмитенты которых уже опубликовали финансовую отчетность за 2018 г., и с учетом дивидендной политики финальный дивиденд может быть спрогнозирован с высокой степенью точности.

• Акции, эмитенты которых не опубликовали финансовую отчетность, либо дивидендная политика до конца не конкретизирована. Здесь выше вероятность отклонения фактического дивиденда от прогнозируемого.

( Читать дальше )

- комментировать

- ★15

- Комментарии ( 1 )

Новости рынков |Переход на плавающие демпфирующие бенчмарки может поддержать финансовые показатели Лукойла и Газпромнефти - Атон

- 04 марта 2019, 13:26

- |

Российские нефтяные компании обсудят поправки к демпферу отрицательного акциза 7 марта

Ведомости и Коммерсант сообщают сегодня, что в четверг (7 марта) российские производители нефти встретятся с вице-премьером Дмитрием Козаком, чтобы обсудить функционирование механизма отрицательного акциза. Ключевой темой обсуждения скорее всего станет демпфирующий коэффициент — нефтяные компании неоднократно подчеркивали необходимость перехода на плавающий российский бенчмарк по бензину и дизелю для расчета компенсации из госбюджета по внутренним продажам. Плавающий компонент может быть привязан к ценам на сырье и нефтепродукты на внутреннем рынке, а также к курсу рубля.

Ведомости и Коммерсант сообщают сегодня, что в четверг (7 марта) российские производители нефти встретятся с вице-премьером Дмитрием Козаком, чтобы обсудить функционирование механизма отрицательного акциза. Ключевой темой обсуждения скорее всего станет демпфирующий коэффициент — нефтяные компании неоднократно подчеркивали необходимость перехода на плавающий российский бенчмарк по бензину и дизелю для расчета компенсации из госбюджета по внутренним продажам. Плавающий компонент может быть привязан к ценам на сырье и нефтепродукты на внутреннем рынке, а также к курсу рубля.

Внутренние цены на бензин и дизельное топливо поддерживаются на относительно постоянных уровнях, в соответствии с соглашением между производителями нефти и правительством, и цены на бензин с начала года были ниже условных цен, установленных для расчета демпфирующего коэффициента (52.2 тыс руб./т против 56 тыс руб./т), что привело к выплатам в госбюджет для производителей нефтепродуктов (16 млрд руб. в январе-феврале, по нашим оценкам). Это было несколько компенсировано противоположной ситуацией в дизеле (цена реализации 54.6 тыс руб./т против бенчмарка 50 тыс руб./т, 33 млрд руб. должно быть получено из госбюджета). В связи с этим, предложение привязать эталонные цены к фактическим ценам выглядит разумным, на наш взгляд, поскольку это поможет избежать описанной выше ситуации, но пока не ясно, согласится ли Минфин скорректировать механизм демпфирования. Хотя мы не ожидаем реакции в акциях российских нефтяных компаний, мы подчеркиваем, что переход на плавающие демпфирующие бенчмарки мог бы поддержать финансовые показатели компаний, особенно тех, которые имеют существенные доли в переработке — ЛУКОЙЛ и Газпром нефть (примерно 70% выручки).АТОН

Новости рынков |Газпром нефть не стоит списывать со счетов - Пермская фондовая компания

- 27 февраля 2019, 18:38

- |

Сегодня разберем результаты компании «Газпром нефть». Котировки данной бумаги значительно потеряли в цене со своих максимумов за последнее время. Постараемся определить дальнейшие перспективы ценового движения.

Финансовые результаты компании за 2018 год оказались ожидаемо положительными. Выручка увеличилась на 28,7%, чистая прибыль на 48,7%, скорректированная EBITDA на 45,1%. При этом стоит отметить, что примерно треть роста EBITDA было обеспечено благодаря внутренним факторам (логистика, переработка и сбыт, разведка и добыча…). Добыча углеводородов возросла на 3,5%. Объем запасов увеличился на 2,8% благодаря проведению геологоразведочных работ и пересмотру предыдущих оценок.

Рост добычи главным образом был связан с работой на ключевых проектах компании. Однако, при увеличении добычи данными проектами примерно в 3 млн. т. в 2018 году, рост за 2019 год ожидается на уровне около 1,6 млн. т. Замедление роста добычи на ключевых проектах должны поддержать новые, начало добычи на которых производится в 2017-2019 годах с пиком 2021-2023 годах. Также происходит работа с новыми технологиями, которые потенциально позволят начать работу с запасами нового типа. (размер потенциально извлекаемого объема составляет около 500 млн. т.) Таким образом, компания проводит необходимые работы по поддержанию и увеличению уровня добычи. Напомним, что, согласно стратегии до 2030 года компания планирует ежегодно увеличивать добычу примерно на 2,5%.

( Читать дальше )

Финансовые результаты компании за 2018 год оказались ожидаемо положительными. Выручка увеличилась на 28,7%, чистая прибыль на 48,7%, скорректированная EBITDA на 45,1%. При этом стоит отметить, что примерно треть роста EBITDA было обеспечено благодаря внутренним факторам (логистика, переработка и сбыт, разведка и добыча…). Добыча углеводородов возросла на 3,5%. Объем запасов увеличился на 2,8% благодаря проведению геологоразведочных работ и пересмотру предыдущих оценок.

Рост добычи главным образом был связан с работой на ключевых проектах компании. Однако, при увеличении добычи данными проектами примерно в 3 млн. т. в 2018 году, рост за 2019 год ожидается на уровне около 1,6 млн. т. Замедление роста добычи на ключевых проектах должны поддержать новые, начало добычи на которых производится в 2017-2019 годах с пиком 2021-2023 годах. Также происходит работа с новыми технологиями, которые потенциально позволят начать работу с запасами нового типа. (размер потенциально извлекаемого объема составляет около 500 млн. т.) Таким образом, компания проводит необходимые работы по поддержанию и увеличению уровня добычи. Напомним, что, согласно стратегии до 2030 года компания планирует ежегодно увеличивать добычу примерно на 2,5%.

( Читать дальше )

Новости рынков |Газпром нефть может выплатить финальные дивиденды в размере 6,74 рубля на акцию - Sberbank CIB

- 22 февраля 2019, 13:42

- |

Вчера «Газпром нефть» опубликовала финансовую отчетность за 4К18 по МСФО.

Выручка составила $9,5 млрд, EBITDA — практически $2,2 млрд, а чистая прибыль достигла $1,2 млрд.

Представленные результаты практически совпали с нашими оценками и консенсус-прогнозом. Показатель EBITDA сократился на 27% с уровня 4К17. В целом результаты оказались сравнительно слабыми с учетом неблагоприятной макроэкономической ситуации: цены на нефть снизились на 10% по сравнению с 3К18, ослабление рубля оказало давление на продажи нефтепродуктов на внутреннем рынке, свою роль сыграл и временной лаг по экспортным пошлинам.

Хотя практически у всех нефтегазовых компаний отчетность за 4К18 оказалась слабой, на показатели «Газпром нефти» дополнительное негативное влияние оказал тот факт, что у нее выше доля нефтепереработки. Выручка превысила прогнозы в основном за счет увеличения доли нефтепродуктов, направленных на экспорт. Внутренние цены реализации нефти и нефтепродуктов оказались ниже наших ожиданий, тогда как экспортные цены практически совпали с нашими оценками. Росту чистой прибыли поспособствовал меньший, чем ожидалось, убыток по курсовым разницам в размере лишь $40 млн, хотя его эффект был отчасти нивелирован однократным списанием активов.

( Читать дальше )

Выручка составила $9,5 млрд, EBITDA — практически $2,2 млрд, а чистая прибыль достигла $1,2 млрд.

Представленные результаты практически совпали с нашими оценками и консенсус-прогнозом. Показатель EBITDA сократился на 27% с уровня 4К17. В целом результаты оказались сравнительно слабыми с учетом неблагоприятной макроэкономической ситуации: цены на нефть снизились на 10% по сравнению с 3К18, ослабление рубля оказало давление на продажи нефтепродуктов на внутреннем рынке, свою роль сыграл и временной лаг по экспортным пошлинам.

Хотя практически у всех нефтегазовых компаний отчетность за 4К18 оказалась слабой, на показатели «Газпром нефти» дополнительное негативное влияние оказал тот факт, что у нее выше доля нефтепереработки. Выручка превысила прогнозы в основном за счет увеличения доли нефтепродуктов, направленных на экспорт. Внутренние цены реализации нефти и нефтепродуктов оказались ниже наших ожиданий, тогда как экспортные цены практически совпали с нашими оценками. Росту чистой прибыли поспособствовал меньший, чем ожидалось, убыток по курсовым разницам в размере лишь $40 млн, хотя его эффект был отчасти нивелирован однократным списанием активов.

( Читать дальше )

Новости рынков |Результаты Газпром нефти по чистой прибыли чуть лучше ожиданий рынка - Промсвязьбанк

- 22 февраля 2019, 11:29

- |

Чистая прибыль Газпром нефти по МСФО в 2018г выросла в 1,5 раза, до 376,7 млрд руб.

Чистая прибыль Газпром нефти по МСФО в 2018 году составила 376,7 млрд руб., что на 48,7% выше уровня 2017 года, сообщила компания. По итогам 2018 года выручка Газпром нефти составила 2 трлн 489 млрд руб., увеличившись на 28,7% год к году. Показатель скорректированная EBITDA (прибыль до уплаты процентов, налога на прибыль и амортизации) вырос на 45,1% по сравнению с 2017 годом — до 799,5 млрд руб.

Чистая прибыль Газпром нефти по МСФО в 2018 году составила 376,7 млрд руб., что на 48,7% выше уровня 2017 года, сообщила компания. По итогам 2018 года выручка Газпром нефти составила 2 трлн 489 млрд руб., увеличившись на 28,7% год к году. Показатель скорректированная EBITDA (прибыль до уплаты процентов, налога на прибыль и амортизации) вырос на 45,1% по сравнению с 2017 годом — до 799,5 млрд руб.

Результаты Газпром нефти по чистой прибыли оказались чуть лучше ожиданий рынка. Рост цен на энергоносители позволили компании показать сильные финансовые результаты. Позитивным моментом является опережающий рост EBITDA по сравнению с выручкой, что частично является следствием более слабого рубля. Из-за снижения цен на нефть в 2019 году результаты российских НК будут слабее, чем в 2018 году.Промсвязьбанк

Новости рынков |Дивидендная доходность Газпром нефти может стать самой высокой в российском нефтегазовом секторе - Атон

- 22 февраля 2019, 11:04

- |

Газпром нефть: телеконференция по итогам 4К18

Добыча. В 1К19 добыча нефти останется под давлением из-за ограничений ОПЕК+, в то время как во 2К-3К19 рост возможен, но зависит от продления соглашения ОПЕК+ во 2П19. Напомним, Газпром нефть прогнозирует рост добычи нефти на 2% г/г в 2019.

Переработка. Несмотря на отмечаемое в отрасли с начала года негативное влияние демпфирующего коэффициента отрицательного акциза, перерабатывающий сегмент Газпром нефти остается рентабельным, поскольку выплаты в госбюджет по бензину компенсируются возмещениями по дизелю.

Прогноз по капзатратам на 2019 подтвержден на уровне 370-380 млрд руб. (без изм. г/г).

Дивиденды за 4К18. Хотя коэффициент выплаты дивидендов должен остаться на уровне 35% от чистой прибыли по МСФО, Газпром нефть намерена скорректировать финальную базу для расчета дивидендов на списания активов, что приведет к более высокому эффективному коэффициенту выплаты (от нескорректированной чистой прибыли).

( Читать дальше )

Добыча. В 1К19 добыча нефти останется под давлением из-за ограничений ОПЕК+, в то время как во 2К-3К19 рост возможен, но зависит от продления соглашения ОПЕК+ во 2П19. Напомним, Газпром нефть прогнозирует рост добычи нефти на 2% г/г в 2019.

Переработка. Несмотря на отмечаемое в отрасли с начала года негативное влияние демпфирующего коэффициента отрицательного акциза, перерабатывающий сегмент Газпром нефти остается рентабельным, поскольку выплаты в госбюджет по бензину компенсируются возмещениями по дизелю.

Прогноз по капзатратам на 2019 подтвержден на уровне 370-380 млрд руб. (без изм. г/г).

Дивиденды за 4К18. Хотя коэффициент выплаты дивидендов должен остаться на уровне 35% от чистой прибыли по МСФО, Газпром нефть намерена скорректировать финальную базу для расчета дивидендов на списания активов, что приведет к более высокому эффективному коэффициенту выплаты (от нескорректированной чистой прибыли).

( Читать дальше )

Новости рынков |Финансовые результаты Газпром нефти за 4 квартал нейтральны для акций - Атон

- 22 февраля 2019, 10:55

- |

Газпром нефть опубликовала ожидаемо слабые финансовые результаты за 4К18

Выручка упала до 662.0 млрд руб. (в рамках консенсуса, +2% против АТОНа, — 4% кв/кв) на фоне ухудшения макроэкономической конъюнктуры и снижения объемов переработки в условиях неизменного уровня добычи жидких углеводородов (-0.2% кв/кв с учётом СП). EBITDA снизилась до 145.4 млрд руб. (+1% против консенсуса, в рамках прогноза АТОНа, -26% кв/кв) на фоне снижения выручки, усугубленного отрицательным лагом экспортной пошлины и усилением давления на рентабельность из-за сезонного снижения продаж нефтепродуктов (рентабельность EBITDA -6.5 пп кв/кв до 22%). Чистая прибыль упала на 41% кв/кв до 78.0 млрд руб. (+2% против консенсуса, +3% против АТОНа), отражая снижение EBITDA, а также списание активов в 4К18 (приблизительно на 11 млрд руб.). FCF снизился до 22.1 млрд (-73% кв/кв) из-за сокращения OCF (-24% кв/кв) и роста капзатрат в 4К (+20% кв/кв).

Выручка упала до 662.0 млрд руб. (в рамках консенсуса, +2% против АТОНа, — 4% кв/кв) на фоне ухудшения макроэкономической конъюнктуры и снижения объемов переработки в условиях неизменного уровня добычи жидких углеводородов (-0.2% кв/кв с учётом СП). EBITDA снизилась до 145.4 млрд руб. (+1% против консенсуса, в рамках прогноза АТОНа, -26% кв/кв) на фоне снижения выручки, усугубленного отрицательным лагом экспортной пошлины и усилением давления на рентабельность из-за сезонного снижения продаж нефтепродуктов (рентабельность EBITDA -6.5 пп кв/кв до 22%). Чистая прибыль упала на 41% кв/кв до 78.0 млрд руб. (+2% против консенсуса, +3% против АТОНа), отражая снижение EBITDA, а также списание активов в 4К18 (приблизительно на 11 млрд руб.). FCF снизился до 22.1 млрд (-73% кв/кв) из-за сокращения OCF (-24% кв/кв) и роста капзатрат в 4К (+20% кв/кв).

Газпром нефть опубликовала ожидаемо слабые финансовые результаты за 4К18, которые, тем не менее, совпали с нашими и консенсус-прогнозами по линии EBITDA, и даже чуть превзошли их по линии чистой прибыли, в то время как снижение FCF было в целом предсказуемым. В целом мы считаем результаты НЕЙТРАЛЬНЫМИ для акций, которые ожидаемо скорректировались к закрытию (-0.4%) после роста на 1% в Москве на фоне объявления о результатах.АТОН

Новости рынков |Ближайшие перспективы акций Газпром нефти могут быть лучше общерыночной динамики - Русс-Инвест

- 21 февраля 2019, 19:55

- |

Сегодня «Газпром нефть» представила отчетность по МСФО за 4 кв. и весь 2018г. Выручка за год составила 2,489 трлн. руб., что менее чем на 0,3% оказалось хуже консенсуса Bloomberg. В годовом выражении выручка выросла почти на 29%. Показатель EBITDA достиг почти 800 млрд. руб., что на 45% больше, чем годом ранее.

По итогам 9 месяцев рост составил 54%. За 4 кв. показатель составил 185 млрд. руб., что на 25% меньше, чем в 3 кв. Чистая прибыль выросла за год на 49% — до 376,7 млрд. руб., что на 0,2% меньше консенсус-прогноза. За 4 кв. чистая прибыль упала на 41% — до 78 млрд. руб. Свободный денежный поток в 4 кв. снизился на 69% — до 27,2 млрд. руб. Несмотря на ухудшение показателей в 4 кв. в целом по итогам года компании удалось достичь прироста основных финансовых показателей.

( Читать дальше )

По итогам 9 месяцев рост составил 54%. За 4 кв. показатель составил 185 млрд. руб., что на 25% меньше, чем в 3 кв. Чистая прибыль выросла за год на 49% — до 376,7 млрд. руб., что на 0,2% меньше консенсус-прогноза. За 4 кв. чистая прибыль упала на 41% — до 78 млрд. руб. Свободный денежный поток в 4 кв. снизился на 69% — до 27,2 млрд. руб. Несмотря на ухудшение показателей в 4 кв. в целом по итогам года компании удалось достичь прироста основных финансовых показателей.

Акции «Газпром нефти» отличаются высокой дивидендной доходностью. По итогам 2017г. компания выплатила в виде дивидендов 71 млрд. руб. или 28% чистой прибыли по МСФО. Промежуточные дивиденды за 9 мес. 2018г. составили 104,5 млрд. руб. или около 35% от чистой прибыли по МСФО.Беденков Дмитрий

Если оценивать финальные дивиденды из расчета 35% от чистой прибыли за 4 кв., то их размер может составить 27 млрд. руб. или 5,7 руб. на акцию. Несмотря на низкую дивидендную доходность акций «Газпром нефти» по финальным дивидендам (около 1,7%) ближайшие перспективы акций могут быть лучше общерыночной динамики. Технически котировки акций нашли поддержку на уровне 340 руб., а по краткосрочным техническим индикаторам RSI бумаги перепроданы.

( Читать дальше )

Новости рынков |Газпром нефть отчиталась на уровне ожиданий рынка - Велес Капитал

- 21 февраля 2019, 15:06

- |

Чистая прибыль «Газпром нефти» по МСФО за 2018 год выросла на 48,7% год к году и составила 376,7 млрд руб., сообщила компания.

Выручка «Газпром нефти» по итогам 2018 года составила 2 трлн 489 млрд руб., увеличившись на 28,7% год к году.

Скорректированная EBITDA за 12 месяцев 2018 года выросла на 45,1% по сравнению с прошлым годом, составив 800 млрд руб.

Свободный денежный поток (FCF) увеличился в 2,5 раза по сравнению с 2017 годом, составив 162 млрд руб.

Финансовые результаты «Газпром нефти» совпали с ожиданиями рынка по основным финансовым показателям. Выручка компании снизилась на 4% к/к до 662 млрд руб. в результате снижения средней цены на нефть на 9% к/к и падения добычи нефти на 3% к/к, что было отчасти нивелировано девальвацией рубля. EBITDA Газпром нефти сократилась на 26% к/к до 145 млрд руб. из-за падения выручки и роста экспортных пошлин. Чистая прибыль снизилась сильнее — на 41% до 78 млрд руб. из-за негативного влияния курсовых разниц в следствие ослабления рубля.

Капитальные затраты «Газпром нефти» по итогам 2018 г. выросли на 5% г/г до 375 млрд руб. Свободный денежный поток, по нашим расчетам, увеличился в 2,5 раза до 162 млрд руб. благодаря росту операционных доходов. Чистый долг на конец периода составил 528 млрд руб., соотношение «Чистый долг/EBITDA» снизилось за год с 1,19 до 0,73.

( Читать дальше )

Выручка «Газпром нефти» по итогам 2018 года составила 2 трлн 489 млрд руб., увеличившись на 28,7% год к году.

Скорректированная EBITDA за 12 месяцев 2018 года выросла на 45,1% по сравнению с прошлым годом, составив 800 млрд руб.

Свободный денежный поток (FCF) увеличился в 2,5 раза по сравнению с 2017 годом, составив 162 млрд руб.

Финансовые результаты «Газпром нефти» совпали с ожиданиями рынка по основным финансовым показателям. Выручка компании снизилась на 4% к/к до 662 млрд руб. в результате снижения средней цены на нефть на 9% к/к и падения добычи нефти на 3% к/к, что было отчасти нивелировано девальвацией рубля. EBITDA Газпром нефти сократилась на 26% к/к до 145 млрд руб. из-за падения выручки и роста экспортных пошлин. Чистая прибыль снизилась сильнее — на 41% до 78 млрд руб. из-за негативного влияния курсовых разниц в следствие ослабления рубля.

Капитальные затраты «Газпром нефти» по итогам 2018 г. выросли на 5% г/г до 375 млрд руб. Свободный денежный поток, по нашим расчетам, увеличился в 2,5 раза до 162 млрд руб. благодаря росту операционных доходов. Чистый долг на конец периода составил 528 млрд руб., соотношение «Чистый долг/EBITDA» снизилось за год с 1,19 до 0,73.

( Читать дальше )

Новости рынков |Отчетность Газпром нефти придаст позитивный импульс акциям - Фридом Финанс

- 21 февраля 2019, 13:11

- |

«Газпром нефть» (-0,28%) отчитается по МСФО. Ожидается, что выручка достигла 2,5 трлн руб., EBITDA – 630 млрд., а прибыль – 377 млрд. За 4 месяца акции «Газпром нефти» потеряли 15%. Я не ожидаю скорого восстановления котировок, хотя позитивный импульс отчетность придаст. Компания уже выплатила в прошлом году 22 руб. на акцию, это большая часть годового дивиденда.

ИК «Фридом Финанс»

На мой взгляд, остаток дивиденда не превысит 13 руб. на акцию.Ващенко Георгий

ИК «Фридом Финанс»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс