SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Новости по переговорам Яндекса и Ozon с держателями их облигаций благоприятны для компаний - Sberbank CIB

- 02 июня 2022, 14:26

- |

Яндекс и Ozon сообщили вчера новости касательно своих конвертируемых облигаций. Напомним, что объем конвертируемых облигаций Яндекса с купоном 0,75% и погашением в 2025 году составляет $1,25 млрд, а у Ozon (1,875%) с погашением в 2026 году — $0,75 млрд. В связи с остановкой торгов акциями обеих компаний на Нью-Йоркской бирже сработало условие из проспектов эмиссии, связанное с прекращением или приостановкой торгов акциями, в результате чего инвесторы получили право требовать досрочного погашения облигаций.

Яндекс и держатели его облигаций, владеющие более 75% совокупного номинала выпуска, договорились продлить период, в течение которого держатели бумаг могут требовать их погашения, — до 6 июля. Таким образом, срок предъявления облигаций к досрочному выкупу продлен уже второй раз: ранее он был пролонгирован с 3 мая до 7 июня.

Ozon также сообщил, что договорился о приостановке требования полного погашения бондов с группой иностранных и российских держателей его облигаций совокупным объемом 35,9% от выпущенных бумаг. Таким образом, был преодолен порог 33,4%, необходимый для заключения соглашения о приостановке требований. Соглашение действует до 30 августа 2022 года.

Sberbank CIB

Яндекс и держатели его облигаций, владеющие более 75% совокупного номинала выпуска, договорились продлить период, в течение которого держатели бумаг могут требовать их погашения, — до 6 июля. Таким образом, срок предъявления облигаций к досрочному выкупу продлен уже второй раз: ранее он был пролонгирован с 3 мая до 7 июня.

Ozon также сообщил, что договорился о приостановке требования полного погашения бондов с группой иностранных и российских держателей его облигаций совокупным объемом 35,9% от выпущенных бумаг. Таким образом, был преодолен порог 33,4%, необходимый для заключения соглашения о приостановке требований. Соглашение действует до 30 августа 2022 года.

На наш взгляд, эти новости еще раз показывают, что обе компании и держатели их облигаций активно пытаются найти приемлемое решение в ситуации с конвертируемыми облигациями. Соответственно, эти события благоприятны для обеих компаний.Корначев Федор

Sberbank CIB

- комментировать

- 177

- Комментарии ( 0 )

Новости рынков |Технический дефолт Ozon был бы невыгодным сценарием - Арикапитал

- 31 мая 2022, 12:24

- |

У инвесторов Ozon появился повод для оптимизма. Вчера вечером стало известно, что компания находится в процессе подписания standstill agreement – соглашения о приостановке требований – с держателями еврооблигаций на $750 млн. Оно означает, что бондхолдеры пока не будут требовать немедленного погашения всей суммы, пока идут переговоры. Тем временем, Ozon в ближайшее время рассчитывает согласовать основные условия реструктуризации займа.

Это отличная новость для компании, которой еще недавно грозил технический дефолт! После того, как США в конце февраля приостановили акциями Ozon на своей бирже, держателей конвертируемых облигаций (которые можно обменять на акции) получили право требовать досрочного выкупа бумаг. Деньги на него у Ozon теоретически были – компания недавно отчиталась, что на 31 марта на ее счетах находилось более 92 млрд руб. Однако, перевести средства с российских счетов на Кипр – где находится выпускавшая облигации Ozon Holdings PLC –могло не получиться из-за геополитики и ограничений Банка России.

( Читать дальше )

Это отличная новость для компании, которой еще недавно грозил технический дефолт! После того, как США в конце февраля приостановили акциями Ozon на своей бирже, держателей конвертируемых облигаций (которые можно обменять на акции) получили право требовать досрочного выкупа бумаг. Деньги на него у Ozon теоретически были – компания недавно отчиталась, что на 31 марта на ее счетах находилось более 92 млрд руб. Однако, перевести средства с российских счетов на Кипр – где находится выпускавшая облигации Ozon Holdings PLC –могло не получиться из-за геополитики и ограничений Банка России.

( Читать дальше )

Новости рынков |Если Ozon удастся добиться соглашения о моратории до конца года, дефолта можно будет избежать - Промсвязьбанк

- 30 мая 2022, 15:23

- |

Ozon увеличил GMV в 2,4 раза г/г и предупредил о риске дефолта по облигациям

GMV Ozon в 1 квартале вырос в 2,4 раза, до 177,5 млрд руб. Динамика показателя обусловлена активным ростом заказов: в 2,7 раз год к году, до 93 млн. Выручка выросла на 90% г/г — до 63,6 млрд рублей. Отрицательная скорректированная EBITDA Ozon составила 8,9 млрд рублей против отрицательного показателя в 4,9 млрд рублей годом ранее. Убыток Ozon по итогам отчетного периода составил 19,1 млрд рублей против 6,7 млрд рублей убытка годом ранее.

Также Ozon предупредил о риске наступления дефолта по облигациям к 14 июня, если компании не удастся обеспечить своевременную выплату держателям бондов, воспользовавшимся правом требования их досрочного погашения. Речь идет о выпуске февраля 2021 года на сумму около 750 млн долл. По условиям выпуска, если торги акциями на бирже приостановлены на 7 и более рабочих дней, у держателей бондов возникает право требовать досрочного погашения, коим и воспользовалась значительная доля держателей облигаций.

( Читать дальше )

GMV Ozon в 1 квартале вырос в 2,4 раза, до 177,5 млрд руб. Динамика показателя обусловлена активным ростом заказов: в 2,7 раз год к году, до 93 млн. Выручка выросла на 90% г/г — до 63,6 млрд рублей. Отрицательная скорректированная EBITDA Ozon составила 8,9 млрд рублей против отрицательного показателя в 4,9 млрд рублей годом ранее. Убыток Ozon по итогам отчетного периода составил 19,1 млрд рублей против 6,7 млрд рублей убытка годом ранее.

Также Ozon предупредил о риске наступления дефолта по облигациям к 14 июня, если компании не удастся обеспечить своевременную выплату держателям бондов, воспользовавшимся правом требования их досрочного погашения. Речь идет о выпуске февраля 2021 года на сумму около 750 млн долл. По условиям выпуска, если торги акциями на бирже приостановлены на 7 и более рабочих дней, у держателей бондов возникает право требовать досрочного погашения, коим и воспользовалась значительная доля держателей облигаций.

( Читать дальше )

Новости рынков |Ozon находится в уязвимом положении - Газпромбанк

- 30 мая 2022, 14:58

- |

Ozon опубликовал финансовые результаты за 1К22. Мы отмечаем следующие основные моменты:

• GMV (оборот) в 1К22 вырос в 2,4 раза г/г (2,3x г/г в предыдущем квартале) на фоне увеличения числа заказов в 2,7 раз г/г. Число активных покупателей выросло в 1,9 раз г/г, продавцов – в 3,5 раза г/г, а SKU (ассортимент) вырос в 5 раз до 100 млн позиций. Для сравнения: число активных покупателей Яндекс.Маркета выросло на 79% г/г, продавцов – в 3,2 раза г/г, а SKU до 26,1 млн за аналогичный период. Доля маркетплейса (3Р) достигла 70,4% от GMV (58,4% годом ранее).

• Убыток по скорректированной EBITDA вырос до 8,9 млрд руб. в 1К22 против 4,9 млрд руб. в 1К21, однако в относительном выражении (как процент от выручки) убыток остался приблизительно на прежнем уровне. Убыток по чистой прибыли достиг 19,1 млрд руб. (6,7 млрд руб. в 1К21). Основными факторами снижения стала активная закупка компанией ИТ и складского оборудования.

• Капитальные затраты компании в 1К22 составили 15,4 млрд руб. (2,0 млрд руб. в 1К21) на фоне активных инвестиций в оборудование и фулфилмент.

( Читать дальше )

• GMV (оборот) в 1К22 вырос в 2,4 раза г/г (2,3x г/г в предыдущем квартале) на фоне увеличения числа заказов в 2,7 раз г/г. Число активных покупателей выросло в 1,9 раз г/г, продавцов – в 3,5 раза г/г, а SKU (ассортимент) вырос в 5 раз до 100 млн позиций. Для сравнения: число активных покупателей Яндекс.Маркета выросло на 79% г/г, продавцов – в 3,2 раза г/г, а SKU до 26,1 млн за аналогичный период. Доля маркетплейса (3Р) достигла 70,4% от GMV (58,4% годом ранее).

• Убыток по скорректированной EBITDA вырос до 8,9 млрд руб. в 1К22 против 4,9 млрд руб. в 1К21, однако в относительном выражении (как процент от выручки) убыток остался приблизительно на прежнем уровне. Убыток по чистой прибыли достиг 19,1 млрд руб. (6,7 млрд руб. в 1К21). Основными факторами снижения стала активная закупка компанией ИТ и складского оборудования.

• Капитальные затраты компании в 1К22 составили 15,4 млрд руб. (2,0 млрд руб. в 1К21) на фоне активных инвестиций в оборудование и фулфилмент.

( Читать дальше )

Новости рынков |Ozon становится эффективнее - НИУ ВШЭ

- 27 мая 2022, 20:34

- |

Компания Ozon отчиталась за 1-й квартал 2022 г.

Выручка одного из лидеров в российском секторе e-commerce показала рост на 90% в годовом сравнении до 63,6 млрд руб. Убыток по EBITDA в сравнении с 1 кварталом 2021 год вырос на 83% до 8,9 млрд. Чистый убыток вырос почти в 2,8 раза до 19 млрд.

На наш взгляд, если учитывать ту стадию развития, в которой сегодня находится компания, обращать внимание следует на несколько вещей.

( Читать дальше )

Выручка одного из лидеров в российском секторе e-commerce показала рост на 90% в годовом сравнении до 63,6 млрд руб. Убыток по EBITDA в сравнении с 1 кварталом 2021 год вырос на 83% до 8,9 млрд. Чистый убыток вырос почти в 2,8 раза до 19 млрд.

На наш взгляд, если учитывать ту стадию развития, в которой сегодня находится компания, обращать внимание следует на несколько вещей.

( Читать дальше )

Новости рынков |Несмотря на некоторый рост эффективности, бизнес Ozon остается убыточным - Синара

- 27 мая 2022, 13:55

- |

Ozon: убыток по EBITDA за 1К22 составил 8,9 млрд руб.

Ozon представил финансовые результаты за 1К22. Свободный денежный поток за этот период оказался отрицательным. GMV, включая услуги, вырос более чем на 139% г/г до 178 млрд руб., на уровне ранее объявленных операционных результатов. Убыток по скорректированной EBITDA составил 8,9 млрд руб., чистый убыток — 19,1 млрд руб. Вместе с тем увеличение масштабов бизнеса и рост эффективности позволили Ozon повысить валовую прибыль относительно GMV (на 1,7 п. п. г/г до 17,3%), также операционные затраты росли медленнее GMV. Вместе с тем в отчетном периоде свободный денежный поток компании оказался отрицательным (46,9 млрд руб.), отразив изменения в оборотном капитале, которые были обусловлены сезонными факторами и наращиванием покупок ИТ-оборудования с целью обеспечить непрерывность поставок. В частности, капзатраты в 1К22 составили 15,4 млрд руб.

Компания также предупредила инвесторов, что существенная доля держателей ее конвертируемых облигаций решила воспользоваться правом на досрочное погашение основной суммы долга и получение накопленных процентов в день погашения — 31 мая. Это все еще предполагает риск дефолта, поскольку меры по контролю капитала могут помешать российской «дочке» Ozon направить компании денежные средства. Недавние геополитические изменения также могут негативно повлиять на операции компании и ее способность привлекать средства на развитие бизнеса.

( Читать дальше )

Ozon представил финансовые результаты за 1К22. Свободный денежный поток за этот период оказался отрицательным. GMV, включая услуги, вырос более чем на 139% г/г до 178 млрд руб., на уровне ранее объявленных операционных результатов. Убыток по скорректированной EBITDA составил 8,9 млрд руб., чистый убыток — 19,1 млрд руб. Вместе с тем увеличение масштабов бизнеса и рост эффективности позволили Ozon повысить валовую прибыль относительно GMV (на 1,7 п. п. г/г до 17,3%), также операционные затраты росли медленнее GMV. Вместе с тем в отчетном периоде свободный денежный поток компании оказался отрицательным (46,9 млрд руб.), отразив изменения в оборотном капитале, которые были обусловлены сезонными факторами и наращиванием покупок ИТ-оборудования с целью обеспечить непрерывность поставок. В частности, капзатраты в 1К22 составили 15,4 млрд руб.

Компания также предупредила инвесторов, что существенная доля держателей ее конвертируемых облигаций решила воспользоваться правом на досрочное погашение основной суммы долга и получение накопленных процентов в день погашения — 31 мая. Это все еще предполагает риск дефолта, поскольку меры по контролю капитала могут помешать российской «дочке» Ozon направить компании денежные средства. Недавние геополитические изменения также могут негативно повлиять на операции компании и ее способность привлекать средства на развитие бизнеса.

( Читать дальше )

Новости рынков |Ozon опубликовал нейтральные результаты за 1 квартал - Атон

- 27 мая 2022, 12:07

- |

Ozon представил результаты за 1К22

Общий показатель GMV (товарооборот), включая услуги, вырос на 139% г/г до 177.5 млрд руб. Количество заказов подскочило на 173% г/г (+1% кв/кв) до 93 млн. Число активных покупателей составило 28.7 млн (+79% г/г, +12% кв/кв), при этом показатель частоты заказов клиентов Ozon за год вырос на 66% г/г (+13% кв/кв) до 9.8x. Число активных продавцов достигло 120 тыс. (+3.5х г/г, +30% кв/кв). Ассортимент представленных на площадке товаров превышал 100 млн позиций (+5x г/г, +22% кв/кв). Доля маркетплейса в общем GMV составила 70.4% против 58.4% в 1К21 и 67.7% в 4К21. Выручка компании выросла на 90% кв/кв до 63.6 млрд руб. Скорректированный убыток по EBITDA составил 8.9 млрд руб. (-5% от GMV против -6.5% в 1К21 и -9% в 4К21), что обусловлено ростом валовой прибыли (+165% г/г) при умеренном (по сравнению с GMV) росте операционных расходов (+95% г/г). Убыток за период составил 19.1 млрд руб. против 6.7 млрд руб. в 1К21 и 20.8 млрд руб. в 4К21 из-за увеличения операционных убытков, роста процентных расходов и отрицательного влияния переоценки конвертируемых облигаций. Компания получила отрицательный свободный денежный поток в размере -46.9 млрд руб. против -14.8 млрд руб. в 1К21 и положительного FCF в 4.2 млрд руб. в 4К21, что обусловлено ускоренными закупками оборудования, включая ИТ и складское оборудование. По состоянию на 31 марта компания располагала 92.5 млрд руб. денежных средств и эквивалентов против 126 млрд руб. на 31 декабря.

( Читать дальше )

Общий показатель GMV (товарооборот), включая услуги, вырос на 139% г/г до 177.5 млрд руб. Количество заказов подскочило на 173% г/г (+1% кв/кв) до 93 млн. Число активных покупателей составило 28.7 млн (+79% г/г, +12% кв/кв), при этом показатель частоты заказов клиентов Ozon за год вырос на 66% г/г (+13% кв/кв) до 9.8x. Число активных продавцов достигло 120 тыс. (+3.5х г/г, +30% кв/кв). Ассортимент представленных на площадке товаров превышал 100 млн позиций (+5x г/г, +22% кв/кв). Доля маркетплейса в общем GMV составила 70.4% против 58.4% в 1К21 и 67.7% в 4К21. Выручка компании выросла на 90% кв/кв до 63.6 млрд руб. Скорректированный убыток по EBITDA составил 8.9 млрд руб. (-5% от GMV против -6.5% в 1К21 и -9% в 4К21), что обусловлено ростом валовой прибыли (+165% г/г) при умеренном (по сравнению с GMV) росте операционных расходов (+95% г/г). Убыток за период составил 19.1 млрд руб. против 6.7 млрд руб. в 1К21 и 20.8 млрд руб. в 4К21 из-за увеличения операционных убытков, роста процентных расходов и отрицательного влияния переоценки конвертируемых облигаций. Компания получила отрицательный свободный денежный поток в размере -46.9 млрд руб. против -14.8 млрд руб. в 1К21 и положительного FCF в 4.2 млрд руб. в 4К21, что обусловлено ускоренными закупками оборудования, включая ИТ и складское оборудование. По состоянию на 31 марта компания располагала 92.5 млрд руб. денежных средств и эквивалентов против 126 млрд руб. на 31 декабря.

( Читать дальше )

Новости рынков |Уход BNY Mellon не помешает Ozon договариваться с держателями еврооблигаций - Арикапитал

- 19 мая 2022, 13:19

- |

Акции Ozon продолжают торговаться на Мосбирже, и розничным инвесторам важно, сумеет ли онлайн-ретейлер договориться о реструктуризации конвертируемых еврооблигаций на $750 миллионов.

На этой неделе Bank of New York Mellon сообщил, что больше не сможет выполнять функции доверительного управляющего (trustee) по еврооблигациям российских компаний из-за санкций Евросоюза. Стоит ли волноваться по этому поводу инвесторам Ozon? Давайте разберемся.

Когда компания из одной страны продает валютные облигации иностранцам, обычно используется trustee – посредник, готовый и вовремя переслать отчетность компании, и, если что, защитить держателей бумаг от дефолта. BNY Mellon больше не сможет быть таким посредником, потому что ЕС запретил услуги доверительного управления в отношении российских компаний. Для упрощения юридических процедур они продавали их через свои европейские подразделения — например, кипрский Ozon Holdings PLC или амстердамский Yandex N.V.

Это не частный случай Ozon. BNY Mellon перестанет быть trustee и для других российский компаний, выпускавших еврооблигации. Другие крупные банки, работавшие с еврооблигациями — такие как Citigroup и Deutsche Bank — скорее всего, поступят аналогичным образом. Deutsche Bank уже уведомил РЖД, что перестанет быть trustee по еврооблигациям компании.

( Читать дальше )

На этой неделе Bank of New York Mellon сообщил, что больше не сможет выполнять функции доверительного управляющего (trustee) по еврооблигациям российских компаний из-за санкций Евросоюза. Стоит ли волноваться по этому поводу инвесторам Ozon? Давайте разберемся.

Когда компания из одной страны продает валютные облигации иностранцам, обычно используется trustee – посредник, готовый и вовремя переслать отчетность компании, и, если что, защитить держателей бумаг от дефолта. BNY Mellon больше не сможет быть таким посредником, потому что ЕС запретил услуги доверительного управления в отношении российских компаний. Для упрощения юридических процедур они продавали их через свои европейские подразделения — например, кипрский Ozon Holdings PLC или амстердамский Yandex N.V.

Это не частный случай Ozon. BNY Mellon перестанет быть trustee и для других российский компаний, выпускавших еврооблигации. Другие крупные банки, работавшие с еврооблигациями — такие как Citigroup и Deutsche Bank — скорее всего, поступят аналогичным образом. Deutsche Bank уже уведомил РЖД, что перестанет быть trustee по еврооблигациям компании.

( Читать дальше )

Новости рынков |Масштабные вложения Ozon станут базой для кратного роста даже в кризис - НИУ ВШЭ

- 20 апреля 2022, 18:41

- |

В последнее время все больше российских публичных компаний снижают степень своей прозрачности. Приостанавливают публикацию отчетности, не проводят встречи с аналитиками и инвесторами. Тенденция негативная, но, к счастью, так пока делают не все.

Вчера CFO Ozon Игорь Герасимов провел встречу c розничными инвесторами. Что и говорить, для нынешнего времени такое событие – луч света в темном царстве.

( Читать дальше )

Вчера CFO Ozon Игорь Герасимов провел встречу c розничными инвесторами. Что и говорить, для нынешнего времени такое событие – луч света в темном царстве.

( Читать дальше )

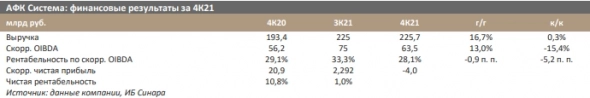

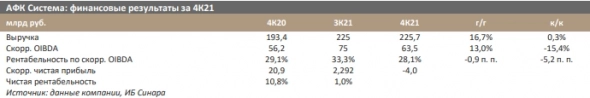

Новости рынков |В 4 квартале АФК Система увеличила выручку и OIBDA - Синара

- 08 апреля 2022, 16:54

- |

АФК Система сообщила финансовые результаты за 4К21, продемонстрировав умеренный рост выручки и весьма стабильную рентабельность. Совокупная выручка прибавила 17% г/г, составив 226 млрд руб. Скорректированная OIBDA за квартал выросла на 13% г/г до 63,5 млрд руб., что предполагает рентабельность по OIBDA в 28,1% — снижение на 0,9 п. п. г/г. За весь 2021 г. выручка выросла на 16% до 802 млрд руб., что отражает сильные показатели МТС, Segezha Group и агрохолдинга СТЕПЬ, а также консолидацию Биннофарм Групп. Скорректированная OIBDA за год выросла на 7% г/г до 252 млрд руб. Скорректированный чистый убыток в 2021 г. составил 8,9 млрд руб., что отражает создание резервов в связи со снижением рыночной стоимости акций Ozon.

Совокупные финансовые обязательства на уровне корпоративного центра составили на конец 2021 г. 229 млрд руб. Из них 100% были деноминированы в рублях и лишь 17% подлежит погашению в 2022 г.

Синара ИБ

Совокупные финансовые обязательства на уровне корпоративного центра составили на конец 2021 г. 229 млрд руб. Из них 100% были деноминированы в рублях и лишь 17% подлежит погашению в 2022 г.

Финансовые результаты корпорации не стали сюрпризом: основные дочерние компании уже опубликовали отчетность. Мы считаем показатели нейтральными. В текущих условиях котировки акций АФК Система, скорее всего, останутся волатильными, хотя операции крупнейших публичных и непубличных активов, таких как МТС или СТЕПЬ, должны остаться стабильными.Белов Константин

Синара ИБ

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс