SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Цена выкупа акций банка Санкт-Петербург в рамках программы стала сюрпризом - Альфа-Банк

- 06 августа 2021, 14:34

- |

Размер программы обратного выкупа акций вполне традиционен для банка «Санкт-Петербург» в историческом контексте. Наблюдательный совет обсуждает программу обратного выкупа два раза в год, что соответствует внутренней политике банка.

В ходе предыдущего обратного выкупа, который завершился в июне, банк выкупил всего 20,8 тыс. акций (0,004% голосов), так как цена обратного выкупа на уровне 58 руб./акцию предлагалась с дисконтом к рыночной цене. Учитывая это, рынок мог ожидать решения провести еще один обратный выкуп.

«Альфа-Банк»

В ходе предыдущего обратного выкупа, который завершился в июне, банк выкупил всего 20,8 тыс. акций (0,004% голосов), так как цена обратного выкупа на уровне 58 руб./акцию предлагалась с дисконтом к рыночной цене. Учитывая это, рынок мог ожидать решения провести еще один обратный выкуп.

В то же время, предложенная цена 75 руб./акцию стала сюрпризом и предусматривает премию на уровне 12% к цене закрытия среды и 17%-ную премию к средней цене за последние 6 месяцев.Кипнис Евгений

«Альфа-Банк»

- комментировать

- Комментарии ( 0 )

Новости рынков |Alibaba продолжает уверенно увеличивать выручку - Финам

- 04 августа 2021, 12:39

- |

Китайский лидер онлайн-ритейла Alibaba представил отчётность за первый финансовый квартал 2021 года. Выручка компании выросла на 33,8% г/г до 67,7 млрд RMB, а чистая прибыль на акцию – на 12% г/г до 16,6 RMB. При этом скорректированная EBITDA снизилась на 4,7% г/г до 48,6 млрд RMB. Отметим, что выручка оказалась на уровне наших ожиданий и на 2% ниже консенсуса, а чистая прибыль на акцию оказалась выше прогнозов.

Ключевым драйвером роста выручки стало развитие китайского e-commerce по мере восстановления экономики и роста оборота розничной онлайн-торговли в стране. Рост на уровне 29,1% г/г показала выручка от сегмента облачных вычислений. Динамика могла бы быть близка к 40%, но, по словам менеджмента, в первом квартале крупный клиент прекратил сотрудничество с Alibaba, что и повлияло на выручку облачного сегмента. EBITDA и чистая прибыль оказались под небольшим давлением инвестиций в новые проекты, включающие суперапп и сегмент New Retail.

Небольшим негативным моментом стал рост доли чистой прибыли в Ant Group на 48,1% г/г, но снижение на 37% в квартальном выражении. Так сказывается на финтехе трансформация после срыва IPO. Также немного ниже прогнозов оказалось количество мобильных месячных активных пользователей в Китае – 939 млн против ожиданий в 947 млн, хотя рост в годовом выражении всё равно выглядит солидным – 7,4%.

( Читать дальше )

Ключевым драйвером роста выручки стало развитие китайского e-commerce по мере восстановления экономики и роста оборота розничной онлайн-торговли в стране. Рост на уровне 29,1% г/г показала выручка от сегмента облачных вычислений. Динамика могла бы быть близка к 40%, но, по словам менеджмента, в первом квартале крупный клиент прекратил сотрудничество с Alibaba, что и повлияло на выручку облачного сегмента. EBITDA и чистая прибыль оказались под небольшим давлением инвестиций в новые проекты, включающие суперапп и сегмент New Retail.

Небольшим негативным моментом стал рост доли чистой прибыли в Ant Group на 48,1% г/г, но снижение на 37% в квартальном выражении. Так сказывается на финтехе трансформация после срыва IPO. Также немного ниже прогнозов оказалось количество мобильных месячных активных пользователей в Китае – 939 млн против ожиданий в 947 млн, хотя рост в годовом выражении всё равно выглядит солидным – 7,4%.

( Читать дальше )

Новости рынков |Доходы Русала от продажи акций Норникеля должны составить $1.1 млрд. - Атон

- 16 июня 2021, 12:43

- |

Русал предложит акции Норникеля в рамках программы обратного выкупа

РУСАЛ сообщил о намерении привлечь дополнительные средства для финансирования собственной инвестиционной программы — достройки Тайшетского алюминиевого завода и перестройки Красноярского, Иркутского, Новокузнецкого и Братского алюминиевых заводов, что потребует капзатрат на уровне $5 млрд. РУСАЛ рассчитывает, что его доля в Норникеле останется выше блокирующей (25%+1 акция) вне зависимости от объемов участия в выкупе других сторон.

РУСАЛ сообщил о намерении привлечь дополнительные средства для финансирования собственной инвестиционной программы — достройки Тайшетского алюминиевого завода и перестройки Красноярского, Иркутского, Новокузнецкого и Братского алюминиевых заводов, что потребует капзатрат на уровне $5 млрд. РУСАЛ рассчитывает, что его доля в Норникеле останется выше блокирующей (25%+1 акция) вне зависимости от объемов участия в выкупе других сторон.

Данное решение прогнозировалось рынком и позитивно для РУСАЛа в плане снижения долговой нагрузки — согласно нашему базовому сценарию, в программе выкупа участвуют РУСАЛ, Crispian и 50% free-float, что предполагает выкуп 7% акций у участников программы — доходы РУСАЛа от продажи должны составить $1.1 млрд.Атон

Новости рынков |Продолжение программы обратного выкупа повышает привлекательность бумаг МТС - Атон

- 19 апреля 2021, 12:03

- |

Совет директоров МТС рекомендовал дивиденды за 2020 в размере 26.51 руб. на акцию

Согласно пресс-релизу МТС, совет директоров компании рекомендовал акционерам утвердить на ГОСА выплату дивидендов на общую сумму 53 млрд руб., что соответствует 26.51 руб. на одну обыкновенную акцию и обеспечивает дивидендную доходность на уровне почти 8.3%. Дата закрытия реестра — 8 июля. Совет директоров назначил проведение ГОСА в форме заочного голосования на 23 июня. С учетом дивидендов за 1П20 в размере 8.93 руб. на акцию общая дивидендная доходность составила 11%.

Согласно пресс-релизу МТС, совет директоров компании рекомендовал акционерам утвердить на ГОСА выплату дивидендов на общую сумму 53 млрд руб., что соответствует 26.51 руб. на одну обыкновенную акцию и обеспечивает дивидендную доходность на уровне почти 8.3%. Дата закрытия реестра — 8 июля. Совет директоров назначил проведение ГОСА в форме заочного голосования на 23 июня. С учетом дивидендов за 1П20 в размере 8.93 руб. на акцию общая дивидендная доходность составила 11%.

Решение совета директоров может поддержать динамику акций МТС, особенно с учетом того, что рекомендованная сумма дивидендов превышают прошлогодний уровень (около 21 руб. на акцию). При этом МТС продолжает реализовывать программу обратного выкупа, что дополнительно повышает привлекательность бумаги.Атон

Новости рынков |Уменьшение дивидендных выплат за 2020 год позволит Норникелю повысить финансовую устойчивость - Промсвязьбанк

- 09 апреля 2021, 22:02

- |

НорНикель минимизирует дивиденды за прошедший год и может провести обратный выкуп акций до конца т.г. на сумму до 2 млрд долл. По нашей оценке, исходя из текущих котировок, дивидендная доходность НорНикеля за 2020 г. (с учетом промежуточных дивидендов за 9 месяцев прошедшего года) составит 6,7%. На наш взгляд, уменьшение выплат за 2020 г. позволит компании повысить финансовую устойчивость с учетом реализации масштабной программы инвестиций, в то время как buyback окажет поддержку котировкам. При этом мы отмечаем неопределенность в отношении выплат в 2021 г. и последующие годы.

Совет директоров НорНикеля рекомендовал акционерам утвердить выплату финальных дивидендов по итогам 2020 г. в размере 1021 руб. за акцию. Т.о. компания снизила объем ожидаемых дивидендных выплат на 36%. В соответствии с действующим акционерным соглашением, НорНикель направляет на годовые дивиденды 60% EBITDA при коэффициенте долг/EBITDA ниже 1,8х. Согласно этой формуле, компания могла заплатить 1600 руб. на акцию по итогам 2020 г. (без учета промежуточных выплат за 9 месяцев прошлого года в размере 623 руб. за акцию). Однако сумма итоговых выплат за 2020 г. была рассчитана как 50% свободного денежного потока. Ранее Менеджмент ГМК предложил Совету директоров изменить дивидендную формулу и направлять на дивиденды 50-75% свободного денежного потока.

Также компания сообщила о предварительной договоренности акционеров провести обратный выкуп акций на сумму до 2 млрд долл. до конца 2021 г. Целью buyback станет поддержка рыночной капитализации компании, а также создание условий для запуска программы долгосрочного стимулирования сотрудников, на которую планируется направить 0,5% уставного капитала.

Мы отмечаем сохранение неопределенности в отношении дальнейшей дивидендной политики компании. Окончательное решение по этому вопросу совет директоров НорНикеля пока не принял. По нашей оценке, в случае перехода к дивидендным выплатам по новой схеме (50-75% FCF), в 2021 г. акционеры смогут рассчитывать на выплаты 360-541 руб. на акцию. Это будет обусловлено ожидаемым четырехкратным снижением свободного денежного потока компании вследствие фактической компенсации ущерба в размере 2 млрд долл. из-за разлива топлива в Норильском промышленном районе, а также из-за роста инвестиционных расходов с 1,8 млрд долл. до 3-3,4 млрд долл. в 2021 г.

Совет директоров НорНикеля рекомендовал акционерам утвердить выплату финальных дивидендов по итогам 2020 г. в размере 1021 руб. за акцию. Т.о. компания снизила объем ожидаемых дивидендных выплат на 36%. В соответствии с действующим акционерным соглашением, НорНикель направляет на годовые дивиденды 60% EBITDA при коэффициенте долг/EBITDA ниже 1,8х. Согласно этой формуле, компания могла заплатить 1600 руб. на акцию по итогам 2020 г. (без учета промежуточных выплат за 9 месяцев прошлого года в размере 623 руб. за акцию). Однако сумма итоговых выплат за 2020 г. была рассчитана как 50% свободного денежного потока. Ранее Менеджмент ГМК предложил Совету директоров изменить дивидендную формулу и направлять на дивиденды 50-75% свободного денежного потока.

Также компания сообщила о предварительной договоренности акционеров провести обратный выкуп акций на сумму до 2 млрд долл. до конца 2021 г. Целью buyback станет поддержка рыночной капитализации компании, а также создание условий для запуска программы долгосрочного стимулирования сотрудников, на которую планируется направить 0,5% уставного капитала.

Мы отмечаем сохранение неопределенности в отношении дальнейшей дивидендной политики компании. Окончательное решение по этому вопросу совет директоров НорНикеля пока не принял. По нашей оценке, в случае перехода к дивидендным выплатам по новой схеме (50-75% FCF), в 2021 г. акционеры смогут рассчитывать на выплаты 360-541 руб. на акцию. Это будет обусловлено ожидаемым четырехкратным снижением свободного денежного потока компании вследствие фактической компенсации ущерба в размере 2 млрд долл. из-за разлива топлива в Норильском промышленном районе, а также из-за роста инвестиционных расходов с 1,8 млрд долл. до 3-3,4 млрд долл. в 2021 г.

Мы полагаем, что сокращение дивидендных выплат позволит НорНикелю повысить финансовую устойчивость с учетом существенного роста капитальных затрат в т.г. Вместе с тем, решение о переходе на новую формулу расчета дивидендов в 2021 г. и далее может оказать давление на котировки. В краткосрочной перспективе проведение обратного выкупа акций, на наш взгляд, поддержит инвестиционную привлекательность компании. Мы положительно оцениваем достижение крупнейшими акционерами компромисса по вопросу о выплате дивидендов, а также сам факт выплаты финального дивиденда за 2020 г. Мы сохраняем нашу рекомендацию «покупать» с целевой ценой 27214 руб. за акцию.Промсвязьбанк

Новости рынков |Норникель остается наиболее ликвидной металлургической бумагой в России - Атон

- 09 апреля 2021, 21:23

- |

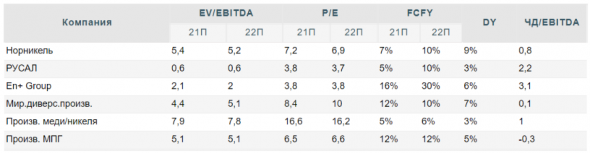

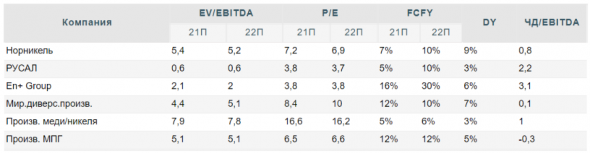

Совет директоров «Норникеля» объявил о сокращении финальных дивидендов на 40% (доходность, однако, остается на уровне 4%), но компенсировал это сокращение, объявив об обратном выкупе 4.1% выпущенных акций, на который будут потрачены солидные $2.0 млрд. Выкуп должен поспособствовать росту стоимости акций Норникеля при условии их выкупа с рынка с последующим погашением. Мы сохраняем наш рейтинг ВЫШЕ РЫНКА по «Норникелю», который оценивается по-прежнему дешево, торгуясь с мультипликатором EV/EBITDA 5.4x против собственного среднего 5-летнего уровня 6.8x.

Компания снизила сумму финальных дивидендов за 2020 до 1 021 руб./акцию (общая сумма дивидендов 161.6 млрд руб., доходность 4.1%), что составляет 50% величины свободного денежного потока за год. Это ниже уровня, предусмотренного дивидендной политикой (60% от EBITDA, 1 650 руб. на акцию, общая потенциальная сумма дивидендов — 260 млрд руб.). Тем не менее дивидендная доходность за год составила 6.7%. Дата закрытия реестра — 1 июня.

— Предварительно одобрен обратный выкуп на сумму $2.0 млрд. Это достаточно значительный объем, эквивалентный стоимости 4.1% размещенных акций, 10 среднедневным объемам торгов (как акциями, так и ГДР) и 11% стоимости free-float (составляющего 38%). Мы рассматриваем проведение обратного выкупа как положительный драйвер стоимости акций Норникеля, предполагая, что акции будут выкупаться с рынка (что в интересах всех акционеров, включая РУСАЛ) и что выкупленные собственные акции, оставшиеся у компании после распределения в рамках программы поощрения менеджмента, будут погашены.

— Компания не анонсировала пересмотра дивидендов за 2021. Поэтому, на наш взгляд, если Норникель успешно преодолеет нынешние операционные трудности, а рыночная конъюнктура останется благоприятной, последние дивиденды, предусмотренные текущим акционерным соглашением, могут сохраниться на том же уровне — что, по нашим расчетам, обеспечит доходность около 11%.

Компания снизила сумму финальных дивидендов за 2020 до 1 021 руб./акцию (общая сумма дивидендов 161.6 млрд руб., доходность 4.1%), что составляет 50% величины свободного денежного потока за год. Это ниже уровня, предусмотренного дивидендной политикой (60% от EBITDA, 1 650 руб. на акцию, общая потенциальная сумма дивидендов — 260 млрд руб.). Тем не менее дивидендная доходность за год составила 6.7%. Дата закрытия реестра — 1 июня.

— Предварительно одобрен обратный выкуп на сумму $2.0 млрд. Это достаточно значительный объем, эквивалентный стоимости 4.1% размещенных акций, 10 среднедневным объемам торгов (как акциями, так и ГДР) и 11% стоимости free-float (составляющего 38%). Мы рассматриваем проведение обратного выкупа как положительный драйвер стоимости акций Норникеля, предполагая, что акции будут выкупаться с рынка (что в интересах всех акционеров, включая РУСАЛ) и что выкупленные собственные акции, оставшиеся у компании после распределения в рамках программы поощрения менеджмента, будут погашены.

— Компания не анонсировала пересмотра дивидендов за 2021. Поэтому, на наш взгляд, если Норникель успешно преодолеет нынешние операционные трудности, а рыночная конъюнктура останется благоприятной, последние дивиденды, предусмотренные текущим акционерным соглашением, могут сохраниться на том же уровне — что, по нашим расчетам, обеспечит доходность около 11%.

Оценка и наш взгляд. Мы сохраняем оптимизм в отношении Норникеля и считаем, что рано или поздно рынок простит компании серию операционных инцидентов, особенно в свете прихода нового менеджмента и роста объема капзатрат. С точки зрения оценки, компания остается очень привлекательной, торгуясь с мультипликатором EV/EBITDA 5.4x против своего собственного 5-летнего значения 6.8x.Атон

Норникель остается наиболее ликвидной металлургической бумагой в России (первоочередной объект вложений среди российских активов), предлагая бюджетную экспозицию на уникальную корзину металлов, т.е. долгосрочную историю эволюции автомобильной и аккумуляторной промышленности.

Новости рынков |Рекомендации набсовета Банка Санкт-Петербург по дивидендам нейтральны или позитивны для акций - Альфа-Банк

- 09 апреля 2021, 14:03

- |

Наблюдательный совет Банка “Санкт-Петербург” рекомендовал выплатить 4,56 руб. на акцию за 2020 год. Дата закрытия реестра назначена на 7 июня (экс-дивидендная дата наступает 4 июня).

Между тем, Наблюдательный совет также одобрил программу обратного выкупа акций на сумму 26 млн акций (примерно 5% акционерного капитала) по цене 58 руб./акцию. Сбор заявок продлится с 17 мая по 21 июня.

«Альфа-Банк»

Между тем, Наблюдательный совет также одобрил программу обратного выкупа акций на сумму 26 млн акций (примерно 5% акционерного капитала) по цене 58 руб./акцию. Сбор заявок продлится с 17 мая по 21 июня.

Предложенные дивиденды в целом соответствуют дивидендной политике банка (20% чистой прибыли по МСФО) и уже были объявлены в момент публикации финансовых результатов за 2020 по МСФО. Это предусматривает дивидендную доходность на уровне 7,4% за 2020 при текущих уровнях котировок, что является самым высоким уровнем среди публичных банков. В то же время размер программы обратного выкупа в два раза превышает уровни 2018 и 2019 гг. (12 млн акций каждая), вероятно, отражая тот факт, что банк воздержался от обратного выкупа акций в 2020, тогда как сгенерировал рекордно высокую чистую прибыль, несмотря на негативную макроэкономическую конъюнктуру. В то же время предложенная цена обратного выкупа на уровне 58 руб. на 6% ниже текущей цены на рынке, но на 9% выше средней за последние 6 месяцев.Кипнис Евгений

«Альфа-Банк»

Новости рынков |Ключевой риск для Globaltrans вызван новыми карантинными мерами в ЕС - Альфа-Банк

- 30 марта 2021, 14:44

- |

Globaltrans вчера представил финансовые результаты за 2П20 по МСФО – скорректированные выручка и EBITDA превзошли консенсус-прогноз. Скорр. EBITDA снизилась на 37% г/г до 12,2 млрд руб., что на 16% выше консенсус-прогноза. Скорр. выручка снизилась на 24% г/г до 26 млрд руб. (что на 2% выше консенсус-прогноза) на фоне снижения грузооборота и ставок по полувагонам. Частично это было компенсировано ростом выручки в сегментах цистерн и специализированных контейнеров.

2П20 СДП акционеров вырос более чем на 70% г/г до 7,3 млрд руб., что предусматривает вклад в дивиденды за 2П20 на уровне 28,0 руб./ГДР при доходности на уровне 6,3%. По итогам 2020 г. совокупные дивиденды составят 74,55/ГДР, отражая высокую дивидендную доходность на уровне 16,2%. Компания также установила минимальную цель по промежуточным дивидендным выплатам за 2021 г. на уровне 3,0 млрд руб. (примерно 16,8 руб./ГДР при дивидендной доходности на уровне 3,3% при текущих ценах), отражая консервативную финансовую политику наряду с продолжающимся снижением ставок в сегменте полувагонов. Мы считаем это негативным фактором для акций компании, хотя рынок в целом готов был к этому в связи с относительно слабыми перспективами на фоне последствий Covid-19 и долгосрочного сокращения добычи в рамках сделки OPEC+.

В целом мы считаем отчетность НЕЙТРАЛЬНОЙ или ПОЗИТИВНОЙ для акций компании, отмечая, что скорректированная 2П20 EBITDA превзошла консенсус-прогноз на 16% и существенный рост СДП.

«Альфа-Банк»

Ключевые показатели мы приводим ниже:

— Компания успешно продлила долгосрочные контракты на поставку с ММК (до конца сентября 2024 г.) и Металлоинвестом (до конца 2021 г.), новый годовой контракт заключен с ЕВРАЗом.

— Совокупные капиталовложения, по прогнозу менеджмента, в том числе на ремонт и техобслуживание на 2021 г. будут находиться на комфортном уровне в диапазоне 6-7 млрд руб.

— Компания объявила о намерении повторно рассмотреть программу обратного выкупа акций (до 5% акционерного капитала), которую должен одобрить Совет директоров в ходе Ежегодного собрания акционеров в конце апреля.

2П20 СДП акционеров вырос более чем на 70% г/г до 7,3 млрд руб., что предусматривает вклад в дивиденды за 2П20 на уровне 28,0 руб./ГДР при доходности на уровне 6,3%. По итогам 2020 г. совокупные дивиденды составят 74,55/ГДР, отражая высокую дивидендную доходность на уровне 16,2%. Компания также установила минимальную цель по промежуточным дивидендным выплатам за 2021 г. на уровне 3,0 млрд руб. (примерно 16,8 руб./ГДР при дивидендной доходности на уровне 3,3% при текущих ценах), отражая консервативную финансовую политику наряду с продолжающимся снижением ставок в сегменте полувагонов. Мы считаем это негативным фактором для акций компании, хотя рынок в целом готов был к этому в связи с относительно слабыми перспективами на фоне последствий Covid-19 и долгосрочного сокращения добычи в рамках сделки OPEC+.

В целом мы считаем отчетность НЕЙТРАЛЬНОЙ или ПОЗИТИВНОЙ для акций компании, отмечая, что скорректированная 2П20 EBITDA превзошла консенсус-прогноз на 16% и существенный рост СДП.

Среди ключевых факторов риска мы отмечаем давление, вызванное переизбытком предложения полувагонов и новыми карантинными мерами в ЕС. Хотя перспективы сегмента полувагонов сохраняются относительно слабыми, мы ожидаем, что ставки на цистерны сохранятся на устойчивом уровне на протяжении 1П21, частично компенсируя негативный эффект сегмента полувагонов. Тем не менее, мы ожидаем восстановления ставок по вагонам и грузооборота во второй половине 2021, что должно стимулировать восстановление транспортного сектора к концу года.Красноженов Борис

«Альфа-Банк»

Ключевые показатели мы приводим ниже:

— Компания успешно продлила долгосрочные контракты на поставку с ММК (до конца сентября 2024 г.) и Металлоинвестом (до конца 2021 г.), новый годовой контракт заключен с ЕВРАЗом.

— Совокупные капиталовложения, по прогнозу менеджмента, в том числе на ремонт и техобслуживание на 2021 г. будут находиться на комфортном уровне в диапазоне 6-7 млрд руб.

— Компания объявила о намерении повторно рассмотреть программу обратного выкупа акций (до 5% акционерного капитала), которую должен одобрить Совет директоров в ходе Ежегодного собрания акционеров в конце апреля.

Новости рынков |Текущая ситуация выгодна для МТС - Sberbank CIB

- 29 марта 2021, 14:52

- |

Мы подтверждаем рекомендацию ПОКУПАТЬ МТС, однако снижаем рассчитанную по ДПДС целевую цену на 6% — до 438 руб. за обыкновенную акцию ($11,53 за АДР по текущему курсу). Изменение целевой цены обусловлено главным образом повышением средневзвешенной стоимости капитала. Дивидендная доходность АДР МТС составляет 9,7%, при этом компания планирует обратный выкуп на сумму до 15 млрд руб., чтобы поддержать свои котировки. Конкурентная среда по-прежнему благоприятна, а реализация планов по внедрению 5G отложена, и это должно позитивно повлиять на свободные денежные потоки. Ключевым фактором, требующим особого внимания, является доходность инвестиций в экосистему. Мы ожидаем, что средние темпы роста EBITDA в 2020-2023 годах составят 4,6%, а чистой прибыли — 5,4%.

Хахаева Анастасия

Sberbank CIB

Денежные капиталовложения в 2021 году оцениваются в 21% выручки, это на 2 п. п. больше, чем в 2020. В текущем году мы ожидаем роста денежных капиталовложений на 18% — до 108 млрд руб., этот показатель ближе к верхней границе диапазона, прогнозируемого менеджментом. Рост будет обусловлен инвестициями в экосистему и связанные с ней цифровые продукты, а также экспирацией контрактов по хеджированию валютных рисков и дальнейшими вложениями в сеть LTE. Ситуация вокруг частот для 5G и российских требований к оборудованию для внедрения новой технологии остается неопределенной, что, на наш взгляд, должно позитивно повлиять на свободные денежные потоки компании в текущем году. В целом, мы не ожидаем значительных инвестиций, связанных с 5G, ранее 2023 года. Компания заявила, что, возможно, сделает дополнительный взнос в капитал МТС Банка на сумму до 5 млрд руб.; это должно помочь ему продемонстрировать более высокие темпы роста, чем по рынку в целом.

Развитие экосистемы может ускориться. Мы полагаем, что недавнее назначение на пост гендиректора Вячеслава Николаева (который ранее был первым вице-президентом по клиентскому опыту, маркетингу и экосистемному развитию) явно свидетельствует о стратегических приоритетах МТС и, вероятно, ускорит реализацию стратегии по развитию экосистемы (CLV 2.0). Эта стратегия, анонсированная в ноябре 2019 года, уделяет особое внимание развитию финтех- и медиа-сегментов. Темпы развития экосистемы, связанные с этим инвестиции и их влияние на прибыль компании требуют особого внимания.

Дивиденды и обратный выкуп акций должны позитивно повлиять на котировки МТС. Мы прогнозируем на 2021 год дивиденды в размере 30 руб. на акцию (они обеспечат дивидендную доходность АДР на уровне 9,7%, а обыкновенных акций — на уровне 9,5%). Это превышает минимальный размер выплат (28 руб. на акцию), предусмотренный дивидендной политикой на 2019-2021 годы. Мы ожидаем, что совет директоров примет решение по новой дивидендной политике следующей весной. Сейчас МТС отличается самой высокой дивидендной доходностью среди российских телекоммуникационных компаний и в целом привлекательна по этому параметру в российском контексте (у Ростелекома дивидендная доходность обыкновенных акций составляет 4,6%, а средний показатель для всех освещаемых SberCIB Investment Reserach компаний равен 6,4%). До конца 2021 года планируется провести добровольный обратный выкуп акций МТС на сумму до 15 млрд руб., т. е. по текущим котировкам может быть выкуплено до 2,85 всех выпущенных акций и до 5,5% акций в свободном обращении. В прошлом компания уже проводила пропорциональный обратный выкуп акций у миноритариев и АКФ «Система» (доля которой составляет около 50%). Кроме того, сейчас (до 31 марта) действует обязательная оферта на обратный выкуп акций МТС, объявленная по итогам внеочередного собрания акционеров, состоявшегося 15 февраля. Цена выкупа составляет 328,18 руб., по нашим оценкам, компания может выкупить до 3,7% акций в свободном обращении, с учетом того, что регулятор огранивает сумму средств, которую можно потратить на выкуп (10% стоимости чистых активов).

Оценка. Мы подтверждаем рекомендацию ПОКУПАТЬ акции МТС. Наша новая целевая цена составляет 438 руб. за обыкновенную акцию, т. е. $11,53 за АДР по текущему курсу (76 руб. за доллар). Снижение целевой цены в рублях на 6% обусловлено прежде всего повышением средневзвешенной стоимости капитала, которое, в свою очередь, связано с более высокой безрисковой ставкой доходности. Это изменение не было полностью нивелировано позитивным пересмотром прогнозируемых нами свободных денежных потоков. По нашим расчетам, текущее значение коэффициент «стоимость предприятия/EBITDA 2021о» для МТС составляет 4,5, а мультипликатора «цена/прибыль» — 8,7.

Благоприятная рыночная конъюнктура. По нашему мнению, текущая ситуация выгодна для МТС: благоприятная конкурентная среда обеспечивает компании возможность для роста ARPU в 2021 году, кроме того, с учетом эффекта низкой базы можно рассчитывать на позитивную динамику выручки от роуминга. На 2021 год мы моделируем рост выручки на 5,9% (менеджмент прогнозирует ее рост по меньшей мере на 4,0%). На российском рынке сервисная выручка, по нашим оценкам, должна увеличиться на 3,2%, а доходы МТС Банка — на 31,4%.Суханова Светлана

Хахаева Анастасия

Sberbank CIB

Денежные капиталовложения в 2021 году оцениваются в 21% выручки, это на 2 п. п. больше, чем в 2020. В текущем году мы ожидаем роста денежных капиталовложений на 18% — до 108 млрд руб., этот показатель ближе к верхней границе диапазона, прогнозируемого менеджментом. Рост будет обусловлен инвестициями в экосистему и связанные с ней цифровые продукты, а также экспирацией контрактов по хеджированию валютных рисков и дальнейшими вложениями в сеть LTE. Ситуация вокруг частот для 5G и российских требований к оборудованию для внедрения новой технологии остается неопределенной, что, на наш взгляд, должно позитивно повлиять на свободные денежные потоки компании в текущем году. В целом, мы не ожидаем значительных инвестиций, связанных с 5G, ранее 2023 года. Компания заявила, что, возможно, сделает дополнительный взнос в капитал МТС Банка на сумму до 5 млрд руб.; это должно помочь ему продемонстрировать более высокие темпы роста, чем по рынку в целом.

Развитие экосистемы может ускориться. Мы полагаем, что недавнее назначение на пост гендиректора Вячеслава Николаева (который ранее был первым вице-президентом по клиентскому опыту, маркетингу и экосистемному развитию) явно свидетельствует о стратегических приоритетах МТС и, вероятно, ускорит реализацию стратегии по развитию экосистемы (CLV 2.0). Эта стратегия, анонсированная в ноябре 2019 года, уделяет особое внимание развитию финтех- и медиа-сегментов. Темпы развития экосистемы, связанные с этим инвестиции и их влияние на прибыль компании требуют особого внимания.

Дивиденды и обратный выкуп акций должны позитивно повлиять на котировки МТС. Мы прогнозируем на 2021 год дивиденды в размере 30 руб. на акцию (они обеспечат дивидендную доходность АДР на уровне 9,7%, а обыкновенных акций — на уровне 9,5%). Это превышает минимальный размер выплат (28 руб. на акцию), предусмотренный дивидендной политикой на 2019-2021 годы. Мы ожидаем, что совет директоров примет решение по новой дивидендной политике следующей весной. Сейчас МТС отличается самой высокой дивидендной доходностью среди российских телекоммуникационных компаний и в целом привлекательна по этому параметру в российском контексте (у Ростелекома дивидендная доходность обыкновенных акций составляет 4,6%, а средний показатель для всех освещаемых SberCIB Investment Reserach компаний равен 6,4%). До конца 2021 года планируется провести добровольный обратный выкуп акций МТС на сумму до 15 млрд руб., т. е. по текущим котировкам может быть выкуплено до 2,85 всех выпущенных акций и до 5,5% акций в свободном обращении. В прошлом компания уже проводила пропорциональный обратный выкуп акций у миноритариев и АКФ «Система» (доля которой составляет около 50%). Кроме того, сейчас (до 31 марта) действует обязательная оферта на обратный выкуп акций МТС, объявленная по итогам внеочередного собрания акционеров, состоявшегося 15 февраля. Цена выкупа составляет 328,18 руб., по нашим оценкам, компания может выкупить до 3,7% акций в свободном обращении, с учетом того, что регулятор огранивает сумму средств, которую можно потратить на выкуп (10% стоимости чистых активов).

Оценка. Мы подтверждаем рекомендацию ПОКУПАТЬ акции МТС. Наша новая целевая цена составляет 438 руб. за обыкновенную акцию, т. е. $11,53 за АДР по текущему курсу (76 руб. за доллар). Снижение целевой цены в рублях на 6% обусловлено прежде всего повышением средневзвешенной стоимости капитала, которое, в свою очередь, связано с более высокой безрисковой ставкой доходности. Это изменение не было полностью нивелировано позитивным пересмотром прогнозируемых нами свободных денежных потоков. По нашим расчетам, текущее значение коэффициент «стоимость предприятия/EBITDA 2021о» для МТС составляет 4,5, а мультипликатора «цена/прибыль» — 8,7.

Новости рынков |Обратный выкуп акций Полюса позитивно повлияет на их цену - Атон

- 25 ноября 2020, 10:56

- |

Совет директоров Полюса одобрил программу обратного выкупа

Совет директоров Полюса утвердил программу приобретения до 1.43 млн обыкновенных акций. В программе могут принять участие все акционеры, включая контролирующего акционера Polyus Gold International Limited. Миноритарные акционеры могут принять участие в программе приобретения до 318 тыс. акций. Программа приобретения будет реализована в порядке модифицированного «голландского аукциона» в срок до 24 декабря. Цена приобретения — $210-240 за акцию ($105-120/ГДР). Приобретенные акции будут использованы для текущей консолидации Лензолота, для долгосрочной программы поощрения, а также в качестве встречного вознаграждения в потенциальных сделках M &A.

Совет директоров Полюса утвердил программу приобретения до 1.43 млн обыкновенных акций. В программе могут принять участие все акционеры, включая контролирующего акционера Polyus Gold International Limited. Миноритарные акционеры могут принять участие в программе приобретения до 318 тыс. акций. Программа приобретения будет реализована в порядке модифицированного «голландского аукциона» в срок до 24 декабря. Цена приобретения — $210-240 за акцию ($105-120/ГДР). Приобретенные акции будут использованы для текущей консолидации Лензолота, для долгосрочной программы поощрения, а также в качестве встречного вознаграждения в потенциальных сделках M &A.

Объем выкупа небольшой — на сумму около $300 млн или 1% акций в обращении (общая доля free-float — 23%), поэтому маловероятно, что его проведение существенно ухудшит профиль ликвидности. Голландский аукцион — вид аукциона, на котором цена снижается до тех пор, пока не поступит ценовое предложение (цена, которую платит каждый участник торгов, равна наименьшей цене, предложенной всеми участниками торгов или последнему успешному предложению). Обратный выкуп умеренно позитивен с точки зрения поддержки цены акций, но, учитывая его небольшой объем, вряд ли это событие приблизит стоимость акций к объявленной цене выкупа (если пониженный уровень цен на золото сохранится). Полюс торгуется с консенсус-мультипликатором EV/EBITDA 2021П 6.6x против 5.8x у крупных золотодобывающих компаний.Атон

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс