SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |По-прежнему сохраняются значительные политические риски по проекту Северный поток-2 - Атон

- 19 мая 2021, 13:54

- |

США не станут вводить санкции против компании, реализующей Северный поток-2

Как сообщает РБК со ссылкой на Axios, администрация президента США Дж. Байдена решила отказаться от введения санкций против компании, руководящей строительством газопровода Северный поток-2 в Германию, а также против ее генерального директора. Данное решение отражает нежелание США разрывать отношения с Германией из-за газопровода. Вместе с тем Госдепартамент потребует ввести санкции против ряда российских судов.

Как сообщает РБК со ссылкой на Axios, администрация президента США Дж. Байдена решила отказаться от введения санкций против компании, руководящей строительством газопровода Северный поток-2 в Германию, а также против ее генерального директора. Данное решение отражает нежелание США разрывать отношения с Германией из-за газопровода. Вместе с тем Госдепартамент потребует ввести санкции против ряда российских судов.

Рынок позитивно отреагировал на новость — акции Газпрома в моменте показывали рост более чем на 5%. Хотя, на наш взгляд, новость свидетельствует о некотором ослаблении давления на проект газопровода, мы по-прежнему отмечаем значительные политические риски по проекту.Атон

- комментировать

- Комментарии ( 0 )

Новости рынков |Магнит остается интересным для долгосрочного инвестирования - Промсвязьбанк

- 18 мая 2021, 18:16

- |

«Магнит» объявил о приобретении розничной сети Дикси за 93 млрд руб. В сделку войдут 2651 магазин и 5 распределительных центров. Стратегически магазины «Дикси» расположены в сложных для Магнита регионах Москвы и Санкт-Петербурга, что делает сделку перспективной для ритейлера. Суммарная выручка Магнита вырастет на 20%, но компания все равно останется на 2-ом месте после Х5. Мы оцениваем Дикси на уровне 100 – 105 млрд руб., следовательно, предложенная Магнитом цена оправдана и является выгодной для расширения бизнеса. Мы оцениваем сделку как перспективную, но видим риски временной просадки операционных показателей Магнита по итогам года.

Крупнейший по числу магазинов и второй по выручке ритейлер в России, Магнит, объявил о приобретении розничной сети Дикси (за исключением подразделения Виктория). Сейчас Дикси входит в холдинг DKBR Mega Retail Group Limited, третьего по величине российского ритейлера: по данным Infoline, доля холдинга выросла с 5,7% в 2019 г. до 6,6% в 2020 г. Под управлением находятся бренды «Дикси», «Красное & Белое» и «Бристоль».

Магнит приобретает 2651 магазин (2612 магазинов у дома и 39 гипермаркетов), общая торговая площадь которых составляет 854 тыс. кв. м., или 11% от общей площади Магнита. В сделку также войдут 5 распределительных центров, общей площадью 189 тыс. кв. м., расположенных в Москве, Санкт-Петербурге и Челябинской области.

( Читать дальше )

Крупнейший по числу магазинов и второй по выручке ритейлер в России, Магнит, объявил о приобретении розничной сети Дикси (за исключением подразделения Виктория). Сейчас Дикси входит в холдинг DKBR Mega Retail Group Limited, третьего по величине российского ритейлера: по данным Infoline, доля холдинга выросла с 5,7% в 2019 г. до 6,6% в 2020 г. Под управлением находятся бренды «Дикси», «Красное & Белое» и «Бристоль».

Магнит приобретает 2651 магазин (2612 магазинов у дома и 39 гипермаркетов), общая торговая площадь которых составляет 854 тыс. кв. м., или 11% от общей площади Магнита. В сделку также войдут 5 распределительных центров, общей площадью 189 тыс. кв. м., расположенных в Москве, Санкт-Петербурге и Челябинской области.

( Читать дальше )

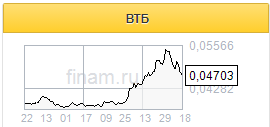

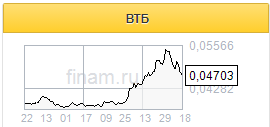

Новости рынков |Спекулятивные движения в акциях ВТБ прекратятся после появления определенности с ГОСА - Финам

- 18 мая 2021, 17:28

- |

В последние дни акции ВТБ выглядят существенно слабее широкого рынка, хотя какого-то видимого повода для этого пока не наблюдается. Причиной такого поведения, возможно, являются возродившиеся слухи о возможной допэмиссии обыкновенных акций. Данный вопрос обсуждался в прошлом году, однако пока нет какой-то информации о том, что он вновь стоит на повестке дня. Хотя в принципе, поводом для повышенной нервозности инвесторов могло стать решение ВТБ перенести ГОСА, которое должно было состояться 4 июня, на другой срок без объяснения причин.

Отметим, что именно с 5 мая, когда стало известно о переносе, акции ВТБ начали корректироваться после существенного роста в апреле, драйвером которого стали сильные финансовые результаты банка. Я рассчитываю, что после появления определенности с ГОСА спекулятивные движения в акциях ВТБ прекратятся, и участники рынка будут больше обращать внимание на неплохие фундаментальные показатели банка.

ГК «Финам»

Отметим, что именно с 5 мая, когда стало известно о переносе, акции ВТБ начали корректироваться после существенного роста в апреле, драйвером которого стали сильные финансовые результаты банка. Я рассчитываю, что после появления определенности с ГОСА спекулятивные движения в акциях ВТБ прекратятся, и участники рынка будут больше обращать внимание на неплохие фундаментальные показатели банка.

В бизнесе ВТБ в этом году наблюдается четкая тенденция к улучшению, и это, на мой взгляд, стало основанием для столь существенной апрельской переоценки акций банка. Прибыль ВТБ в текущем году, по прогнозу менеджмента, вырастет до 250-270 млрд руб. (против 75 млрд руб. в 2020 году) на фоне позитивной динамики по всем основным направлениям деятельности и стабилизации качества кредитного портфеля. При этом банк пообещал продолжать направлять на дивидендные выплаты 50% прибыли, в результате чего размер дивиденда по итогам текущего года может подскочить в три раза. И при этом по основным мультипликаторам акции ВТБ продолжают торговаться с существенным дисконтом к аналогам – как российским, так и зарубежным.Додонов Игорь

Наша среднесрочная целевая цена акций ВТБ составляет 0,0601 руб., рекомендация – «Покупать»

ГК «Финам»

Новости рынков |Цены на удобрения поддерживают ожидания рекордной EBITDA ФосАгро по итогам года и хороших дивидендов - Альфа-Банк

- 18 мая 2021, 17:09

- |

Компания «ФосАгро» не так давно представила сильные операционные результаты за 1 квартал 2021 года — продажи удобрений составили 2,9 млн т., что примерно на 3% выше аналогичного периода прошлого года. В 1K21 «ФосАгро» успешно реализовала накопленные в конце 2020 г. объемы переходящих отгрузок, грамотно воспользовавшись моментом на ключевых экспортных рынках сбыта. Мы прогнозируем рост выручки «ФосАгро» примерно на 46% к/к и на 34% г/г о примерно до 85,8 млрд руб. и ожидаем раскрытие ее дальнейшего потенциала роста в 2K21 на фоне традиционного временного лага между производством и продажами. Мы ожидаем, что увеличение объемов продаж, рост цен на удобрения и сохранение доли продаж премиальной продукции в продуктовом миксе компании (доля марок NPK(s) в общем объеме реализации выросла до 49% в 1К21 против 47% в 1K20) приведет к росту маржи примерно 9 п. п. Согласно нашему прогнозу, EBITDA за квартал составит 34,3 млрд руб. (+85% г/г).

Компания сообщила о росте экспортных продаж на 6,7% г/г в 1K21, что влияет на размер оборотного капитала из-за увеличения сроков поставок. Это может оказать давление на СДП в 1К21. Мы также ожидаем, что капиталовложения за квартал будут выше г/г, но ниже к/к, что в итоге приведет к снижению СДП в годовом сопоставлении до 15,8 млрд руб. Мы ожидаем “чистый долг/EBITDA” на уровне 1,5x на конец квартала, что предполагает дивиденды в диапазоне 50-75% СДП, или 61-91 руб. на акцию.

В 2K21 цены на удобрения демонстрируют устойчивость после завершения основных сезонных закупок в Северном полушарии. Мы наблюдали незначительную (в однозначном выражении) коррекцию цен на удобрения после завершения сезонных закупок в США и Европе. Внимание сейчас обращено на Индию и Бразилию. Сложная эпидемиологическая ситуация в Индии предполагает перебои в производстве, что должно оказать поддержку импорту удобрений для обеспечения нормального уровня урожайности в сезон дождей. Рост посевных площадей в Бразилии также поддерживает ожидания сильных продаж в 2K21, в то время как Китай активно наращивает импорт сельхозпродукции. Импорт зерна в Китай вырос на 58% г/г в январе-апреле 2021, тогда как импорт сои увеличился на 17% г/г за аналогичный период.

Толстых Юлия

«Альфа-Банк»

Компания сообщила о росте экспортных продаж на 6,7% г/г в 1K21, что влияет на размер оборотного капитала из-за увеличения сроков поставок. Это может оказать давление на СДП в 1К21. Мы также ожидаем, что капиталовложения за квартал будут выше г/г, но ниже к/к, что в итоге приведет к снижению СДП в годовом сопоставлении до 15,8 млрд руб. Мы ожидаем “чистый долг/EBITDA” на уровне 1,5x на конец квартала, что предполагает дивиденды в диапазоне 50-75% СДП, или 61-91 руб. на акцию.

В 2K21 цены на удобрения демонстрируют устойчивость после завершения основных сезонных закупок в Северном полушарии. Мы наблюдали незначительную (в однозначном выражении) коррекцию цен на удобрения после завершения сезонных закупок в США и Европе. Внимание сейчас обращено на Индию и Бразилию. Сложная эпидемиологическая ситуация в Индии предполагает перебои в производстве, что должно оказать поддержку импорту удобрений для обеспечения нормального уровня урожайности в сезон дождей. Рост посевных площадей в Бразилии также поддерживает ожидания сильных продаж в 2K21, в то время как Китай активно наращивает импорт сельхозпродукции. Импорт зерна в Китай вырос на 58% г/г в январе-апреле 2021, тогда как импорт сои увеличился на 17% г/г за аналогичный период.

Мы подтверждаем свой позитивный взгляд на акции «ФосАгро». Средние цены на DAP с начала года остаются выше прогнозного уровня в нашей финансовой модели ($490/т, FOB, Балтийское море). Цены на споте фиксируются в диапазоне $545-550/т, FOB Балтийское море., что поддерживает ожидания рекордно высокой EBITDA по итогам 2021 г. и хороших дивидендов.Красноженов Борис

Толстых Юлия

«Альфа-Банк»

Новости рынков |Заявления менеджмента поддерживают перспективы среднесрочного роста Segezha Group - Альфа-Банк

- 18 мая 2021, 16:55

- |

Газета “Коммерсант” вчера опубликовала первое после IPO интервью с президентом Segezha Group Михаилом Шамолиным.

Воробьева Олеся

«Альфа-Банк»

Основные итоги интервью мы приводим ниже.

Движение в направлении более высокомаржинального продуктового микса. Компания планирует увеличить долю продукции с высокой добавленной стоимостью с тем, чтобы стимулировать рост EBITDA. Для сравнения отметим, что Segezha сейчас продает пиломатериалы по цене примерно $280/м*, тогда как цены на СLТ-панели и клееный брус составляют примерно 3500/м 3 (в 2,2 раза выше). Компания намерена как минимум удвоить показатель EBITDA через пять лет за счет роста масштаба производства, улучшения продуктового микса и повышения эффективности.

Сильная конъюнктура цен. Указанная цена реализации на пиломатериалы на уровне примерно $280/м^ (примерно 20 745 руб.) сигнализирует о продолжающемся восходящем тренде рыночных цен. Текущий уровень на 36% превышает уровень марта (16 643 руб./м*).

( Читать дальше )

В целом заявления поддерживают перспективы среднесрочного роста Segezha Group.Курбатова Анна

Воробьева Олеся

«Альфа-Банк»

Основные итоги интервью мы приводим ниже.

Движение в направлении более высокомаржинального продуктового микса. Компания планирует увеличить долю продукции с высокой добавленной стоимостью с тем, чтобы стимулировать рост EBITDA. Для сравнения отметим, что Segezha сейчас продает пиломатериалы по цене примерно $280/м*, тогда как цены на СLТ-панели и клееный брус составляют примерно 3500/м 3 (в 2,2 раза выше). Компания намерена как минимум удвоить показатель EBITDA через пять лет за счет роста масштаба производства, улучшения продуктового микса и повышения эффективности.

Сильная конъюнктура цен. Указанная цена реализации на пиломатериалы на уровне примерно $280/м^ (примерно 20 745 руб.) сигнализирует о продолжающемся восходящем тренде рыночных цен. Текущий уровень на 36% превышает уровень марта (16 643 руб./м*).

( Читать дальше )

Новости рынков |Покупка Магнитом сети Дикси укрепит позиции ритейлера - Велес Капитал

- 18 мая 2021, 15:31

- |

«Магнит» сегодня опубликовал пресс-релиз, в котором сообщил о достижении договорённостей по покупке 100% розничной сети «Дикси». В периметр сделки должны войти 2,65 тыс. магазинов в формате «у дома» и суперсторов, что составляет около 12% от общего количества магазинов Магнита на конец 2020 г. Предварительно бизнес «Дикси» оценен в 92,4 млрд руб. (0,3х EV/S), но цена может быть несколько скорректирована в зависимости от изменения чистого долга и оборотного капитала. Для завершения сделки потребуется одобрение ФАС и, как мы полагаем, ритейлер сможет его получить без особых проблем. Закрытие сделки планируется на 31 августа, но срок может быть продлен до 30 сентября. По итогам сделки долговая нагрузка «Магнита» не должна превышать 2х ND/EBITDA (IAS 17).

Также ожидается, что завершение сделки не приведет к ограничению возможностей компании по выплате дивидендов. Прогнозы на текущий год и долгосрочные цели остаются актуальны, включая цель по достижению рентабельности EBITDA в 8%. Сделка значительно укрепит позиции ритейлера в Центральном и Северо-Западном федеральных округах, где традиционно магазины показывают самую высокую плотность продаж. Мы оставляем рекомендацию «Покупать» для акций «Магнита» с целевой ценой 6 314 руб. за бумагу.

Мы отмечаем несколько ключевых моментов, связанных со сделкой. Согласно раскрытым данным, покупаемая холдинговая компания управляет 2,6 тыс. магазинов «у дома» (18% от магазинов «у дома» Магнита) под брендом Дикси и 39 суперсторами (8% от супермаркетов Магнита) под брендом Мегамарт. Совокупная выручка группы по итогам 2020 г. составила 298,8 млрд руб., что соответствует 19% от выручки Магнита в 2020 г. Приобретаемая торговая площадь — 854 тыс. кв. м. (11% от торговой площади Магнита), а 90% торговой площади магазинов «у дома» арендуется. Также Магнит дополнительно получит 5 РЦ, что увеличит их общее количество у ритейлера до 43 ед. Порядка 67% приобретаемых магазинов находятся в Москве, Московской области, Санкт-Петербурге и Ленинградской области, где присутствие Магнита традиционно было небольшим. Планируется, что бренд Дикси будет сохранен так как он сильнее в Центральном и Северо-западном федеральных округах, а вот суперсторы будут интегрированы. Мы не ожидаем, значительной канибализации между магазинами Магнита и Дикси. Так как доля Магнита в Москве и Петербурге не велика мы также не ожидаем возражений со стороны ФАС при согласовании. В последних опубликованных финансовых результатах Дикси за 1П 2019 г., рентабельность EBITDA составляла невпечатляющие 4,4% по IAS 17, но в Магните отмечают, что она улучшилась с тех пор.

Компания была оценена с EV в 92,4 млрд руб., что в целом соответствует средним значениям отечественных продуктовых ритейлеров. Мультипликатор EV/S составил 0,3х, а EV/EBITDA, согласно нашим расчетам, около 5х.

Как сообщается в пресс-релизе, выплата будет производится за счет имеющихся у Магнита денежных средств и доступных кредитных линий. По итогам 1К объем денежных средств на балансе компании составил 6,6 млрд руб. против 44,7 млрд руб. в конце 2020 г. Снижение по большей части носило технический характер на фоне выплаты промежуточных дивидендов. Соотношение чистый долг к EBITDA находилось на низком уровне в 1,4х на конец 1К и в 1,1х на конец 2020 г. Следующая выплата дивидендов Магнита ожидается в июле (25 млрд руб. по итогам 2020 г.). Даже если почти вся сумма в 92,4 млрд руб. будет выплачена из заемных средств, согласно нашим оценкам, соотношение чистый долг к EBITDA у ритейлера останется меньше порогового значения в 2х по IAS 17 (с учетом консолидации).

Магнит сообщил, что обозначенные ранее прогнозы по открытиям, редизайну и капитальным затратам в 2021 г. остаются неизменными. Также не меняются долгосрочные цели компании обозначенные в рамках стратегии 2021-2025 гг., включая цель по достижению рентабельности EBITDA в 8%. Ожидается, что завершение сделки не приведет к ограничению возможностей Магнита по выплате дивидендов и мы пока оставляем без изменений прогноз дивидендов на уровне прошлого года.

ИК «Велес Капитал»

Также ожидается, что завершение сделки не приведет к ограничению возможностей компании по выплате дивидендов. Прогнозы на текущий год и долгосрочные цели остаются актуальны, включая цель по достижению рентабельности EBITDA в 8%. Сделка значительно укрепит позиции ритейлера в Центральном и Северо-Западном федеральных округах, где традиционно магазины показывают самую высокую плотность продаж. Мы оставляем рекомендацию «Покупать» для акций «Магнита» с целевой ценой 6 314 руб. за бумагу.

Мы отмечаем несколько ключевых моментов, связанных со сделкой. Согласно раскрытым данным, покупаемая холдинговая компания управляет 2,6 тыс. магазинов «у дома» (18% от магазинов «у дома» Магнита) под брендом Дикси и 39 суперсторами (8% от супермаркетов Магнита) под брендом Мегамарт. Совокупная выручка группы по итогам 2020 г. составила 298,8 млрд руб., что соответствует 19% от выручки Магнита в 2020 г. Приобретаемая торговая площадь — 854 тыс. кв. м. (11% от торговой площади Магнита), а 90% торговой площади магазинов «у дома» арендуется. Также Магнит дополнительно получит 5 РЦ, что увеличит их общее количество у ритейлера до 43 ед. Порядка 67% приобретаемых магазинов находятся в Москве, Московской области, Санкт-Петербурге и Ленинградской области, где присутствие Магнита традиционно было небольшим. Планируется, что бренд Дикси будет сохранен так как он сильнее в Центральном и Северо-западном федеральных округах, а вот суперсторы будут интегрированы. Мы не ожидаем, значительной канибализации между магазинами Магнита и Дикси. Так как доля Магнита в Москве и Петербурге не велика мы также не ожидаем возражений со стороны ФАС при согласовании. В последних опубликованных финансовых результатах Дикси за 1П 2019 г., рентабельность EBITDA составляла невпечатляющие 4,4% по IAS 17, но в Магните отмечают, что она улучшилась с тех пор.

Компания была оценена с EV в 92,4 млрд руб., что в целом соответствует средним значениям отечественных продуктовых ритейлеров. Мультипликатор EV/S составил 0,3х, а EV/EBITDA, согласно нашим расчетам, около 5х.

Как сообщается в пресс-релизе, выплата будет производится за счет имеющихся у Магнита денежных средств и доступных кредитных линий. По итогам 1К объем денежных средств на балансе компании составил 6,6 млрд руб. против 44,7 млрд руб. в конце 2020 г. Снижение по большей части носило технический характер на фоне выплаты промежуточных дивидендов. Соотношение чистый долг к EBITDA находилось на низком уровне в 1,4х на конец 1К и в 1,1х на конец 2020 г. Следующая выплата дивидендов Магнита ожидается в июле (25 млрд руб. по итогам 2020 г.). Даже если почти вся сумма в 92,4 млрд руб. будет выплачена из заемных средств, согласно нашим оценкам, соотношение чистый долг к EBITDA у ритейлера останется меньше порогового значения в 2х по IAS 17 (с учетом консолидации).

Магнит сообщил, что обозначенные ранее прогнозы по открытиям, редизайну и капитальным затратам в 2021 г. остаются неизменными. Также не меняются долгосрочные цели компании обозначенные в рамках стратегии 2021-2025 гг., включая цель по достижению рентабельности EBITDA в 8%. Ожидается, что завершение сделки не приведет к ограничению возможностей Магнита по выплате дивидендов и мы пока оставляем без изменений прогноз дивидендов на уровне прошлого года.

Магнит будет предоставлять больше информации по мере ее появления. Мы в данный момент позитивно смотрим на эту сделку. Она значительно укрепит позиции компании в регионах, где его доля пока сравнительно небольшая. При этом в Центральном и Северо-Западном федеральных округах у ритейлеров как правило наблюдается наиболее высокая плотность продаж.Михайлин Артем

ИК «Велес Капитал»

Новости рынков |Среди акционеров Русагро будет распределено 50% чистой прибыли - Sberbank CIB

- 18 мая 2021, 15:15

- |

Мы считаем, что «Русагро» представила хорошие показатели. С учетом динамики цен на сахар и зерно мы можем ожидать, что цены реализации у «Русагро» также останутся высокими. Соответственно, мы можем рассчитывать на устойчивость прибыльности во втором квартале. Нам по-прежнему нравятся фундаментальные параметры «Русагро», которые делают ее акции удачным инструментом для ставки на подорожание сельхозпродукции.

В ходе телефонной конференции представители компании отметили, что в 2021 году они изменили структуру севооборота, увеличив долю сахарной свеклы, сои и подсолнечника. Предполагается, что эти изменения позволят сохранить высокую прибыльность сельскохозяйственного бизнеса в 2021 году.

Мельникова Людмила

Sberbank CIB

В ходе телефонной конференции представители компании отметили, что в 2021 году они изменили структуру севооборота, увеличив долю сахарной свеклы, сои и подсолнечника. Предполагается, что эти изменения позволят сохранить высокую прибыльность сельскохозяйственного бизнеса в 2021 году.

Компания дала понять, что выплата дивидендов будет зависеть от ее инвестиционной активности, причем нынешние планы предусматривают довольно большие капиталовложения. Впрочем, с учетом хороших денежных потоков мы ожидаем, что среди акционеров «Русагро» будет распределено 50% чистой прибыли, в соответствии с озвученным прогнозом гендиректора компании. Мы по-прежнему позитивно оцениваем привлекательность акций «Русагро».Красноперов Михаил

Мельникова Людмила

Sberbank CIB

Новости рынков |Финансовые результаты Газпром нефти за 1 квартал 2021 года оцениваются умеренно положительно - Промсвязьбанк

- 18 мая 2021, 14:46

- |

Сегодня финансовую отчетность по МСФО за 1 кв. 2021 г. представила «Газпром нефть». Квартальные результаты совпали с ожиданиями: компания показала рост ключевых показателей вследствие восстановления ценовой конъюнктуры. Ожидаем, что во 2 кв. на фоне продолжающегося роста цен на энергоносители и послаблений в рамках соглашения ОПЕК+ «Газпром нефть» покажет также хорошие результаты.

«Газпром нефть» отчиталась за 1 кв. 2021 г. – на уровне ожиданий. Выручка выросла на 19% г/г – до 610,9 млрд руб., что было обусловлено в основном увеличением цен на нефть и нефтепродукты, тогда как объемы реализации «Газпром нефти» за период сократились за исключением продаж в страны СНГ и на внутреннем рынке. Но с учетом слабого мирового спроса на энергоносители в 1 кв. 2021 г. – ожидаемо. Снижение операционных показателей компании также не критично, а является следствием необходимости участвовать в сделке ОПЕК+.

EBITDA «Газпром нефти» за период выросло на 113% — до 173,7 млрд руб., а скорректированная – на 95%, до 194 млрд руб. (cучетом доли ассоциированных и совместно контролируемых компаний). Рентабельность EBITDA подскочила до 28% и 32% соответственно, что мы считаем хорошим результатом. Рост EBITDA также произошел благодаря восстановлению цен на нефть и нефтепродукты в 1 кв. 2021 г. Также отметим и заметный рост операционной прибыли компании – до 96,7 млрд руб. против 14 млрд руб. в 1 кв. 2020 г. за счет контроля над расходами.

Чистая прибыль «Газпром нефти» в 1 кв. 2021 г. составила 84,2 млрд руб. против убытка в 13,8 млрд руб. годом ранее. Компания вышла в плюс в том числе за счет заметного сокращения убытка по курсовым разницам – до 3,69 млрд руб. против 32 млрд руб. в прошлом году. Также выросла доля в прибыли ассоциированных компаний – до 22 млрд руб. против 8,9 млрд руб. в 1 кв. 2020 г.

«Газпром нефть» нарастила за период свободный денежный поток – до 42,4 млрд руб. (+63% г/г) за счет снижения капзатрат на 19% — до 87 млрд руб. в рамках оптимизации расходов в связи с участием в сделке ОПЕК+.

Долговая нагрузка «Газпром нефти» выросла незначительно, коэффициент чистый долг/EBITDA составил 1,06х.

«Промсвязьбанк»

«Газпром нефть» отчиталась за 1 кв. 2021 г. – на уровне ожиданий. Выручка выросла на 19% г/г – до 610,9 млрд руб., что было обусловлено в основном увеличением цен на нефть и нефтепродукты, тогда как объемы реализации «Газпром нефти» за период сократились за исключением продаж в страны СНГ и на внутреннем рынке. Но с учетом слабого мирового спроса на энергоносители в 1 кв. 2021 г. – ожидаемо. Снижение операционных показателей компании также не критично, а является следствием необходимости участвовать в сделке ОПЕК+.

EBITDA «Газпром нефти» за период выросло на 113% — до 173,7 млрд руб., а скорректированная – на 95%, до 194 млрд руб. (cучетом доли ассоциированных и совместно контролируемых компаний). Рентабельность EBITDA подскочила до 28% и 32% соответственно, что мы считаем хорошим результатом. Рост EBITDA также произошел благодаря восстановлению цен на нефть и нефтепродукты в 1 кв. 2021 г. Также отметим и заметный рост операционной прибыли компании – до 96,7 млрд руб. против 14 млрд руб. в 1 кв. 2020 г. за счет контроля над расходами.

Чистая прибыль «Газпром нефти» в 1 кв. 2021 г. составила 84,2 млрд руб. против убытка в 13,8 млрд руб. годом ранее. Компания вышла в плюс в том числе за счет заметного сокращения убытка по курсовым разницам – до 3,69 млрд руб. против 32 млрд руб. в прошлом году. Также выросла доля в прибыли ассоциированных компаний – до 22 млрд руб. против 8,9 млрд руб. в 1 кв. 2020 г.

«Газпром нефть» нарастила за период свободный денежный поток – до 42,4 млрд руб. (+63% г/г) за счет снижения капзатрат на 19% — до 87 млрд руб. в рамках оптимизации расходов в связи с участием в сделке ОПЕК+.

Долговая нагрузка «Газпром нефти» выросла незначительно, коэффициент чистый долг/EBITDA составил 1,06х.

Мы оцениваем результаты «Газпром нефти» за 1 кв. 2021 г. умеренно положительно, особенно выделяя рост рентабельности по EBITDA. Полагаем, что во 2 кв. на фоне продолжающегося роста цен и послаблений в рамках соглашения ОПЕК+ «Газпром нефть» также покажет хорошие результаты. Мы немного скорректировали оценку стоимости «Газпром нефти» с учетом результатов 1 кв. 2021 г. и роста цен на энергоносители. Рекомендуем «держать» акции компании с целевым уровнем 422 руб./акцию, что предполагает рост 12% от текущей цены.Крылова Екатерина

«Промсвязьбанк»

Новости рынков |Финансовые результаты РусАгро за второй квартал 2021 года ожидаются сильными - Альфа-Банк

- 18 мая 2021, 14:24

- |

Компания «РусАгро» вчера представила сильные финансовые результаты за 2K21 по МСФО: скорректированная рентабельность EBITDA выросла на 7,2 п. п. г/г до 22,4% на фоне существенного улучшения рентабельности в сахарном, мясном и сельскохозяйственном сегментах благодаря сильному росту рыночных цен, тогда как рентабельность масложирового сегмента практически не изменилась г/г.

Воробьева Олеся

«Альфа-Банк»

Сильные финансовые результаты за 1K21: рост выручки ускорился до 52% г/г, улучшение рентабельности на 7 п. п. до 22% привело к снижению долга до комфортного уровня 1,6x. Выручка за 1К21 по МСФО (после межгрупповых элиминаций) на уровне 49,9 млрд руб. предусматривает впечатляющий рост на 52% г/г и ускорение роста с 11-28% г/г в ЗК и 4K20. На масложировой сегмент пришлось 62% прироста выручки в 1K; за ним следует сахарный сегмент, на который пришлось 20% прироста выручки. В 1К21 скорректированная EBITDA составила 11,2 млрд руб. (+123% г/г) при рентабельности на уровне 22,4% (+7,2 п. п. г/г). Чистая прибыль за 1К21 составила 6,5 млрд руб. (+115% г/г). Валовый долг компании составил 120,4 млрд руб. на 31 марта (+ 5% к/к). Чистый долг компании составил 1,9 млрд руб. на 31 марта (снизившись на 10% к/к). Таким образом, коэффициент “чистый долг/ LTM EBITDA” снизился до комфортного уровня 1,61x с 2,12x на конец 2020. Компания израсходовала на капиталовложения 2,04 млрд руб. в 1K21.

( Читать дальше )

Сильная EBITDA привела к снижению долга до комфортного уровня 1,6x. Цифры поддерживают сделанные ранее заявления компании о том, что 2021 г. станет еще одним (вторым по счету) наиболее успешным годом в истории компании и укладываются в наши ожидания по рентабельности на уровне 18% по итогам 2021 г. с некоторым потенциалом для его повышения. В целом мы считаем цифры позитивными для акций компании.Курбатова Анна

Воробьева Олеся

«Альфа-Банк»

Сильные финансовые результаты за 1K21: рост выручки ускорился до 52% г/г, улучшение рентабельности на 7 п. п. до 22% привело к снижению долга до комфортного уровня 1,6x. Выручка за 1К21 по МСФО (после межгрупповых элиминаций) на уровне 49,9 млрд руб. предусматривает впечатляющий рост на 52% г/г и ускорение роста с 11-28% г/г в ЗК и 4K20. На масложировой сегмент пришлось 62% прироста выручки в 1K; за ним следует сахарный сегмент, на который пришлось 20% прироста выручки. В 1К21 скорректированная EBITDA составила 11,2 млрд руб. (+123% г/г) при рентабельности на уровне 22,4% (+7,2 п. п. г/г). Чистая прибыль за 1К21 составила 6,5 млрд руб. (+115% г/г). Валовый долг компании составил 120,4 млрд руб. на 31 марта (+ 5% к/к). Чистый долг компании составил 1,9 млрд руб. на 31 марта (снизившись на 10% к/к). Таким образом, коэффициент “чистый долг/ LTM EBITDA” снизился до комфортного уровня 1,61x с 2,12x на конец 2020. Компания израсходовала на капиталовложения 2,04 млрд руб. в 1K21.

( Читать дальше )

Новости рынков |Дивиденд на префы Сургутнефтегаза в 2021 году может составить 2,5 рубля - Газпромбанк

- 18 мая 2021, 14:03

- |

Основным фактором прибыли «Сургутнетегаза» стали значительные положительные курсовые разницы от переоценки долларовых депозитов из-за ослабления рубля относительно доллара США на 2% (на конец квартала). В отчетности Сургутнефтегаза по РСБУ курсовые разницы учитываются в составе прочих доходов/расходов.

На фоне роста цены Brent в 1К21 (+37% кв/кв до 60,6 долл./барр.) выручка компании по РСБУ увеличилась на 33% кв/кв до 397 млрд руб. (5,3 млрд долл.), а прибыль от продаж (основная деятельность) – на 23% кв/кв до 82 млрд руб. (1,1 млрд долл.). В целом за 1К21 прибыль от продаж составила только ~40% общей прибыли от налогообложения.

Дышлюк Евгения

«Газпромбанк»

На фоне роста цены Brent в 1К21 (+37% кв/кв до 60,6 долл./барр.) выручка компании по РСБУ увеличилась на 33% кв/кв до 397 млрд руб. (5,3 млрд долл.), а прибыль от продаж (основная деятельность) – на 23% кв/кв до 82 млрд руб. (1,1 млрд долл.). В целом за 1К21 прибыль от продаж составила только ~40% общей прибыли от налогообложения.

Эффект на компанию/акции. Мы считаем новость о финансовых результатах «Сургутнефтегаза» за 1К21 по РСБУ нейтральной. Напомним, что размер дивидендов по привилегированным акциям компании определяется, исходя из отчетности по РСБУ. Вклад 1К21 в размер годового дивиденда по привилегированным акциям составляет 1,7 руб./акц. Наш текущий прогноз дивиденда на одну привилегированную акцию за 2021 г. составляет 2,5 руб./акц. (текущая дивидендная доходность – 5,6%) при курсе рубля на конец года 70,5 руб./долл. (укрепление на 5% относительно конца 2020 г.).Бахтин Кирилл

Дышлюк Евгения

«Газпромбанк»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс