SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Акции Moderna интересны для покупки на долгосрочную перспективу - Фридом Финанс

- 16 июля 2021, 21:17

- |

На фоне готовящегося включения Moderna в индекс S&P 500 акции компании прибавили 6% в четверг и поднимались более чем на 10% в пятницу. Инвесторы ожидали этого события, хотя оно лишь опосредованно связано с бизнесом Moderna.

Компания заменит Alexion Pharmaceuticals Inc. в индексе S&P 500 до открытия торгов 21 июля. Alexion собирается приобрести британский производитель лекарств AstraZeneca Plc.

Рост капитализации Moderna ожидается ввиду того, что менеджеры индексных паевых инвестиционных и биржевых фондов, которые либо отслеживают индекс S&P 500, либо используют его в качестве основы для формирования своих портфелей, будут рассмотреть возможность продажи акций других компаний, чтобы добавить бумаги Moderna. Это потенциально способствует дальнейшему росту котировок биотехнологической корпорации.

Публикация финансовых результатов компании запланирована на 5 августа. Предполагаем, что по итогам второго квартал Moderna отразит скорректированную EPS в размере более $6 при выручке свыше $4,2 млрд. Годом ранее убыток на акцию Moderna составил 31 цент.

Ожидаем, что рост заболеваемости COVID-19 в некоторых странах, включая Великобританию и США, из-за быстро распространяющегося штамма «дельта» может оказать благоприятное влияние на показатели компании-производителя вакцины от данного заболевания. Очередная волна пандемии, о которой предупредила ВОЗ, будет стимулировать спрос на прививки от коронавируса во всем мире.

ИК «Фридом Финанс»

Компания заменит Alexion Pharmaceuticals Inc. в индексе S&P 500 до открытия торгов 21 июля. Alexion собирается приобрести британский производитель лекарств AstraZeneca Plc.

Рост капитализации Moderna ожидается ввиду того, что менеджеры индексных паевых инвестиционных и биржевых фондов, которые либо отслеживают индекс S&P 500, либо используют его в качестве основы для формирования своих портфелей, будут рассмотреть возможность продажи акций других компаний, чтобы добавить бумаги Moderna. Это потенциально способствует дальнейшему росту котировок биотехнологической корпорации.

Публикация финансовых результатов компании запланирована на 5 августа. Предполагаем, что по итогам второго квартал Moderna отразит скорректированную EPS в размере более $6 при выручке свыше $4,2 млрд. Годом ранее убыток на акцию Moderna составил 31 цент.

Ожидаем, что рост заболеваемости COVID-19 в некоторых странах, включая Великобританию и США, из-за быстро распространяющегося штамма «дельта» может оказать благоприятное влияние на показатели компании-производителя вакцины от данного заболевания. Очередная волна пандемии, о которой предупредила ВОЗ, будет стимулировать спрос на прививки от коронавируса во всем мире.

Акции MRNA на текущий момент достигли нашей целевой цены. Покупки интересны на долгосрочную перспективу при коррекциях от текущих исторических максимумов.Миронюк Евгений

ИК «Фридом Финанс»

- комментировать

- Комментарии ( 0 )

Новости рынков |Финансовые результаты UnitedHealth оказались несколько лучше ожиданий - Финам

- 16 июля 2021, 19:44

- |

Компания UnitedHealth отчиталась о своих финансовых результатах за 2 квартал 2021 года. Результаты оказались несколько выше наших ожиданий.

Выручка компании за 2 квартал выросла на 14,8% г/г и составила $71,3 млрд, при прогнозируемыми нами $69,5 млрд и росте в размере 11,8% г/г. Чистая скорректированная прибыль на акцию зафиксировалась на уровне $4,70, что также несколько превзошло наш прогноз ($4,37).

Как мы и прогнозировали, главной причиной роста стали успешные финрезультаты сегмента Optum, в частности OptumHealth (рост сегмента на 17,15% г/г). По состоянию на конец 2 квартала, OptumHealth обслужил 99 млн человек (показатель вырос на 2,06% г/г). При этом выручка на одного клиента подскочила на 43% г/г.

ФГ «Финам»

Выручка компании за 2 квартал выросла на 14,8% г/г и составила $71,3 млрд, при прогнозируемыми нами $69,5 млрд и росте в размере 11,8% г/г. Чистая скорректированная прибыль на акцию зафиксировалась на уровне $4,70, что также несколько превзошло наш прогноз ($4,37).

Как мы и прогнозировали, главной причиной роста стали успешные финрезультаты сегмента Optum, в частности OptumHealth (рост сегмента на 17,15% г/г). По состоянию на конец 2 квартала, OptumHealth обслужил 99 млн человек (показатель вырос на 2,06% г/г). При этом выручка на одного клиента подскочила на 43% г/г.

Также драйвером роста стала положительная динамика основного сегмента компании — UnitedHealthcare. Выручка от него выросла на 13% г/г за счет увеличения участников программы страхования. Так, с конца 2020 года количество членов программы выросло на 1,2 млн человек, включая 150 тыс. присоединившихся во 2 квартале 2021 года. Мы рекомендуем «держать» акции UnitedHealth с целевой ценой $439,25 на горизонте следующих 12 месяцев, что соответствует апсайду от текущей цены в размере 4,6%.Шамшуков Артемий

ФГ «Финам»

Новости рынков |2021 будет лучшим в истории Северстали по итоговым финансовым результатам - Финам

- 16 июля 2021, 19:36

- |

«Северсталь» сегодня представила операционные и финансовые результаты за II квартале и 6 месяцев 2021 г. Начиная с I квартала компания делает это одновременно. Финансовая отчетность оказалась предсказуемо сильной на фоне экстремально высоких цен на металлопродукцию и заметного увеличения экспорта.

Во II квартале 2021 г. группа «Северсталь» снизила выплавку стали к I кварталу на 6% до 2,78 млн т в связи с плановыми ремонтами в конвертерном цеху и на доменном оборудовании. При этом продажи увеличились в натуральном выражении на 2% до 2,68 млн т.

В связи с ростом средней цены реализации выручка группы выросла на 33% (кв/кв) до $2 946 млн. Показатель EBITDA в квартальном сравнении вырос на 42% до $1 647 млн, чистая прибыль составила увеличилась на 58% до $1 139 млн, свободный денежный поток, на базе которого «Северсталь» объявляет дивиденды, вырос на 88% (кв/кв) до $936 млн.

Чистый долг сократился до $1 541 млн. Коэффициент Чистый долг/EBITDA составил 0,37х, что является одним из самых низких показателей долговой нагрузки среди мировых сталелитейных компаний.

При таком уровне долга дивидендная политика «Северстали» позволяет распределять на квартальные дивиденды не менее 100% свободного денежного потока. В связи с этим совет директоров «Северстали» рекомендовал акционерам утвердить дивиденды за II квартал 2021 г. в размере 84,45 рублей на акцию. Квартальная дивидендная доходность к текущей цене акций «Северстали» составляет 5,1%, что делает эти бумаги одними из самых доходных на рынке. Закрытие реестра для дивидендов за II квартал 2021 г. намечено на 2 сентября.

Если посмотреть на результаты полугодия, то выпуск стали относительно 1П2020 увеличился на 1% до 5,7 млн т, продажи выросли на 4% до 5,3 млн т. Выручка группы «Северсталь» за 6 месяцев 2021 г. составила $5 165 млн показав рост на 57% (г/г), что явилось результатом роста цен реализации и увеличения объемов продаж. Показатель EBITDA за полугодие вырос в сравнении с сопоставимым периодом прошлого года в 2,7 раза и составил $2 809 млн, а рентабельность EBITDA вновь превысила 50% и достигла рекордных 54%. Чистая прибыль выросла в 4 раза (г/г) и составила $1 860 млн.

Доля продаж на рынке России и СНГ в выручке «Северстали» в 1П2021 составила 53,1%. Еще 46,9% выручки обеспечили продажи в дальнее зарубежье, в том числе 36,6% — продажи в Европе. В 2020 г. доля продаж в Европе составляла 26%, а в РФ и СНГ – 68%. Рост экспорта в условиях благоприятной внешней конъюнктуры увеличивает доходы компании, но, видимо, во второй половине годы будет сокращаться, поскольку делает ее уязвимой как по отношению к временным экспортным пошлинам, вводимым с 1 августа 2021 г., так и, в перспективе, – к европейскому трансграничному углеродному регулированию.

ФГ «Финам»

Во II квартале 2021 г. группа «Северсталь» снизила выплавку стали к I кварталу на 6% до 2,78 млн т в связи с плановыми ремонтами в конвертерном цеху и на доменном оборудовании. При этом продажи увеличились в натуральном выражении на 2% до 2,68 млн т.

В связи с ростом средней цены реализации выручка группы выросла на 33% (кв/кв) до $2 946 млн. Показатель EBITDA в квартальном сравнении вырос на 42% до $1 647 млн, чистая прибыль составила увеличилась на 58% до $1 139 млн, свободный денежный поток, на базе которого «Северсталь» объявляет дивиденды, вырос на 88% (кв/кв) до $936 млн.

Чистый долг сократился до $1 541 млн. Коэффициент Чистый долг/EBITDA составил 0,37х, что является одним из самых низких показателей долговой нагрузки среди мировых сталелитейных компаний.

При таком уровне долга дивидендная политика «Северстали» позволяет распределять на квартальные дивиденды не менее 100% свободного денежного потока. В связи с этим совет директоров «Северстали» рекомендовал акционерам утвердить дивиденды за II квартал 2021 г. в размере 84,45 рублей на акцию. Квартальная дивидендная доходность к текущей цене акций «Северстали» составляет 5,1%, что делает эти бумаги одними из самых доходных на рынке. Закрытие реестра для дивидендов за II квартал 2021 г. намечено на 2 сентября.

Если посмотреть на результаты полугодия, то выпуск стали относительно 1П2020 увеличился на 1% до 5,7 млн т, продажи выросли на 4% до 5,3 млн т. Выручка группы «Северсталь» за 6 месяцев 2021 г. составила $5 165 млн показав рост на 57% (г/г), что явилось результатом роста цен реализации и увеличения объемов продаж. Показатель EBITDA за полугодие вырос в сравнении с сопоставимым периодом прошлого года в 2,7 раза и составил $2 809 млн, а рентабельность EBITDA вновь превысила 50% и достигла рекордных 54%. Чистая прибыль выросла в 4 раза (г/г) и составила $1 860 млн.

Доля продаж на рынке России и СНГ в выручке «Северстали» в 1П2021 составила 53,1%. Еще 46,9% выручки обеспечили продажи в дальнее зарубежье, в том числе 36,6% — продажи в Европе. В 2020 г. доля продаж в Европе составляла 26%, а в РФ и СНГ – 68%. Рост экспорта в условиях благоприятной внешней конъюнктуры увеличивает доходы компании, но, видимо, во второй половине годы будет сокращаться, поскольку делает ее уязвимой как по отношению к временным экспортным пошлинам, вводимым с 1 августа 2021 г., так и, в перспективе, – к европейскому трансграничному углеродному регулированию.

Несмотря на это, мы полагаем, что 2021 останется одним из лучших в истории «Северстали» по итоговым финансовым результатам. Мы позитивно относимся к акциям компании, считая их надежными и доходными бумагами, и сохраняем рекомендацию «Покупать» с целевой ценой 1 818,4 руб. за акцию.Калачев Алексей

ФГ «Финам»

Новости рынков |На фоне сильного спроса на алмазы нет препятствий для выплаты 100% свободного денежного потока - Велес Капитал

- 16 июля 2021, 19:26

- |

«АЛРОСА» представила ударные операционные результаты за 2-й квартал 2021 г. Компания продолжила снижать запасы в условиях низких производственных объемов (7 млн карат) и сильных продаж (11,4 млн карат). Несмотря на то, что реализация алмазов в каратах оказалась ниже двух предыдущих аномально высоких кварталов, «АЛРОСА» значительно нарастила средние цены реализации, что в 1-м полугодии 2021 г. позволит сгенерировать около 85 млрд руб. свободного денежного потока. При коэффициенте выплат 100% дивиденд за 1-е полугодие 2021 г. составит 11-12 руб. на акцию (доходность 8,5% к текущим котировкам). Мы подтверждаем рекомендацию «Покупать» для акций «АЛРОСА» с целевой ценой 142,3 руб.

Производство. По итогам 2-го квартала 2021 г. «АЛРОСА» нарастила добычу алмазов на 22% г/г, до 7 млн карат. В то же время, производственные объемы по-прежнему остаются на низком уровне в рамках стратегии по распродаже запасов. За последние 12 месяцев компания добыла лишь 31 млн карат, однако в случае необходимости показатель может быть увеличен до 38-39 млн карат. На данный момент АЛРОСА постепенно возобновляет производство на ранее остановленных в связи с пандемией активах. Избыточные запасы, сформированные в период отсутствия продаж в апреле-июле 2020 г., полностью реализованы, поэтому для удовлетворения высокого спроса на алмазы и восстановления запасов до комфортного уровня АЛРОСА будет наращивать добычу.

Продажи и цены. Во 2-м квартале 2021 г. реализация алмазной продукции составила 11,4 млн карат, что на 38% выше аналогичного периода 2019 г. Средняя цена реализации алмазов ювелирного качества увеличилась на 28% к/к, до 145 долл. за карат, благодаря росту мировых цен и нормализации продуктового микса после распродажи низкокачественных камней. Индекс сопоставимых цен на алмазы во 2-м квартале 2021 г. вырос на 7% к/к. Благодаря сильным продажам и росту цен «АЛРОСА» третий квартал подряд генерирует выручку от продажи алмазов на уровне 1,2 млрд долл.

Запасы. Вследствие превышения продаж над производством запасы алмазов сократились на 34% к/к, до 8,4 млн карат. Распродажа запасов во 2-м квартале 2021 г. даст очередной «бонус» к FCFF, однако мы считаем, что данный источник роста финансовых показателей исчерпан. Комфортный уровень запасов для компании составляет 15-19 млн карат, что означает неминуемое наращивание добычи и пополнений запасов во 2-й половине 2021 г.

ИК «Велес Капитал»

Состояние отрасли. «АЛРОСА» отмечает высокий спрос на ювелирную продукцию по всему миру. В США и Китае продолжает расти потребление украшений, а частичное ослабление ограничений стимулирует спрос со стороны Европы. Относительно 2019 г. майские продажи ювелирной продукции в США выросли в 1,5 раза, в Китае – на 19%. Запасы в ограночном секторе находятся на низком уровне, поэтому индийские предприятия будут наращивать закупки. При этом возможности по быстрому увеличению мирового предложения ограничены, что продолжит толкать цены вверх.

Производство. По итогам 2-го квартала 2021 г. «АЛРОСА» нарастила добычу алмазов на 22% г/г, до 7 млн карат. В то же время, производственные объемы по-прежнему остаются на низком уровне в рамках стратегии по распродаже запасов. За последние 12 месяцев компания добыла лишь 31 млн карат, однако в случае необходимости показатель может быть увеличен до 38-39 млн карат. На данный момент АЛРОСА постепенно возобновляет производство на ранее остановленных в связи с пандемией активах. Избыточные запасы, сформированные в период отсутствия продаж в апреле-июле 2020 г., полностью реализованы, поэтому для удовлетворения высокого спроса на алмазы и восстановления запасов до комфортного уровня АЛРОСА будет наращивать добычу.

Продажи и цены. Во 2-м квартале 2021 г. реализация алмазной продукции составила 11,4 млн карат, что на 38% выше аналогичного периода 2019 г. Средняя цена реализации алмазов ювелирного качества увеличилась на 28% к/к, до 145 долл. за карат, благодаря росту мировых цен и нормализации продуктового микса после распродажи низкокачественных камней. Индекс сопоставимых цен на алмазы во 2-м квартале 2021 г. вырос на 7% к/к. Благодаря сильным продажам и росту цен «АЛРОСА» третий квартал подряд генерирует выручку от продажи алмазов на уровне 1,2 млрд долл.

Запасы. Вследствие превышения продаж над производством запасы алмазов сократились на 34% к/к, до 8,4 млн карат. Распродажа запасов во 2-м квартале 2021 г. даст очередной «бонус» к FCFF, однако мы считаем, что данный источник роста финансовых показателей исчерпан. Комфортный уровень запасов для компании составляет 15-19 млн карат, что означает неминуемое наращивание добычи и пополнений запасов во 2-й половине 2021 г.

Дивиденды. Согласно нашим расчетам «АЛРОСА» в 1-м полугодии 2021 г. сгенерирует около 85 млрд руб. свободного денежного потока. Если раньше менеджмент проявлял осторожность и направлял на дивиденды 80% FCFF, будучи не до конца уверенным в полном восстановлении отрасли, то сейчас оснований для опасений, на наш взгляд, нет. На конец июня денежные средства на счетах «АЛРОСА» превысят 200 млрд руб., а чистый долг останется в отрицательной зоне. На фоне сильного спроса на алмазы и более чем устойчивого финансового положения мы не видим препятствий для выплаты 100% свободного денежного потока. В таком случае дивиденд за 1-е полугодие 2021 г. составит 11-12 руб. на акцию (доходность 8,5% к текущим котировкам).Сучков Василий

ИК «Велес Капитал»

Состояние отрасли. «АЛРОСА» отмечает высокий спрос на ювелирную продукцию по всему миру. В США и Китае продолжает расти потребление украшений, а частичное ослабление ограничений стимулирует спрос со стороны Европы. Относительно 2019 г. майские продажи ювелирной продукции в США выросли в 1,5 раза, в Китае – на 19%. Запасы в ограночном секторе находятся на низком уровне, поэтому индийские предприятия будут наращивать закупки. При этом возможности по быстрому увеличению мирового предложения ограничены, что продолжит толкать цены вверх.

Новости рынков |Операционные результаты Х5 за 2 квартал оказались ожидаемыми - Финам

- 16 июля 2021, 18:49

- |

Один из ведущих российских продуктовых ритейлеров Х5 Retail Group представил операционные результаты за 2 квартал 2021 года. В целом их можно назвать ожидаемыми. Чистая розничная выручка компании показала рост в размере 10,5% (г/г) и достигла 540,89 млрд руб. Сопоставимые продажи Х5 Retail Group выросли на 4% (г/г), торговых площадей и количество магазинов стало больше на 7,4% и 7,5% соответственно за тот же период.

Важный показатель эффективности, сопоставимые продажи (LFL Sales), выросли на 3,7% (г/г) у главного сегмента компании – «Пятерочки» (трафик стал выше на 13%, в то время как средний чек упал на 8,3%). Это неплохой результат, особенно учитывая высокую базу прошлого года (рост LFL сегмента на 6,5% за 2 квартал 2020 года и рост на 4,8% за сопоставимый период в 2019 году).

Самый высокий рост основных финансовых метрик продемонстрировал «Перекресток». Отчасти это результат переориентации Х5 Retail Group от гипермаркетов и передачи ряда магазинов «Карусель» «Перекрестку». Во многом успешным результатам сегмента способствовало восстановление работы магазинов в торговых центрах (почти половина всех супермаркетов «Перекресток» расположены в ТЦ), многие из них были временно закрыты год назад. Чистая выручка «Перекрестка» по итогам 2 квартала выросла на 17,4% (г/г), показатель LFL показал рост на 7,3% с впечатляющим скачком трафика на 31,9%. Наконец, количество покупателей за 2 квартал 2021 года достигло 162,8 млн человек, что соответствует росту показателя на 49,9%(г/г).

Как и ожидалось, аутсайдером стал сегмент гипермаркетов «Карусель». Это связано, главным образом, со стратегией компании по трансформации и сокращению магазинов этого формата. В частности, 19 гипермаркетов «Карусель» были переданы «Перекрестку». По состоянию на 30 июня 2021 года осталось всего 40 «Каруселей». Для сравнения: магазинов «Пятерочка» – 17 268 (рост по итогам за 2 квартал на 7,3% (г/г)), «Перекресток» – 968 (рост 12,3% (г/г)). Торговые площади гипермаркетов упали более чем на треть год к году (34,9%). На фоне этого отрицательную динамику показали и остальные метрики (г/г): чистая выручка (-38,9%), LFL-продажи (-7,4%) и, конечно, количество покупателей (-30,5%).

Что касается планов по экспансии компании, то она следует своей стратегии. Цель на 2021 год – открытие новых 1 400 магазинов (без учета закрытий). Во 2 квартале было открыто 354 новых магазина. Напомним, что за 1 квартал 2021 года компания добавила 252 магазина.

Также продолжается трансформация магазинов под новую концепцию. Они отличаются повышенными метриками сопоставимых продаж (выше на 5% для «Пятерочки» и на 12% – для «Перекрестка»). На данный момент около 21% от всего сегмента «Пятерочек» — это магазины нового формата. Показатель у «Перекрестка» чуть ниже – 17%. Во 2 квартале 2021 года было открыто 2 новых распределительных центра – в Курской области (36 тыс. кв. м.) и в Красноярском крае (35 тыс. кв. м.).

Отдельно стоит отметить достаточно успешную политику лояльности компании. Так, активных пользователей карт лояльности системы магазинов Х5 Retail Group стало на 12,9% больше, чем годом ранее, их количество достигло 62,9 млн человек. Проникновение по сегментам: «Пятерочка» – 79%, «Перекресток» – 83%, «Карусель» – 94%. Как сообщает Х5 Retail Group, во 2 квартале 2021 года средний чек покупателей, участвующих в программе лояльности «Пятерочки», был в 2 раза больше, чем у тех, кто совершал покупки, не пользуясь картой лояльности.

ФГ «Финам»

Важный показатель эффективности, сопоставимые продажи (LFL Sales), выросли на 3,7% (г/г) у главного сегмента компании – «Пятерочки» (трафик стал выше на 13%, в то время как средний чек упал на 8,3%). Это неплохой результат, особенно учитывая высокую базу прошлого года (рост LFL сегмента на 6,5% за 2 квартал 2020 года и рост на 4,8% за сопоставимый период в 2019 году).

Самый высокий рост основных финансовых метрик продемонстрировал «Перекресток». Отчасти это результат переориентации Х5 Retail Group от гипермаркетов и передачи ряда магазинов «Карусель» «Перекрестку». Во многом успешным результатам сегмента способствовало восстановление работы магазинов в торговых центрах (почти половина всех супермаркетов «Перекресток» расположены в ТЦ), многие из них были временно закрыты год назад. Чистая выручка «Перекрестка» по итогам 2 квартала выросла на 17,4% (г/г), показатель LFL показал рост на 7,3% с впечатляющим скачком трафика на 31,9%. Наконец, количество покупателей за 2 квартал 2021 года достигло 162,8 млн человек, что соответствует росту показателя на 49,9%(г/г).

Как и ожидалось, аутсайдером стал сегмент гипермаркетов «Карусель». Это связано, главным образом, со стратегией компании по трансформации и сокращению магазинов этого формата. В частности, 19 гипермаркетов «Карусель» были переданы «Перекрестку». По состоянию на 30 июня 2021 года осталось всего 40 «Каруселей». Для сравнения: магазинов «Пятерочка» – 17 268 (рост по итогам за 2 квартал на 7,3% (г/г)), «Перекресток» – 968 (рост 12,3% (г/г)). Торговые площади гипермаркетов упали более чем на треть год к году (34,9%). На фоне этого отрицательную динамику показали и остальные метрики (г/г): чистая выручка (-38,9%), LFL-продажи (-7,4%) и, конечно, количество покупателей (-30,5%).

Что касается планов по экспансии компании, то она следует своей стратегии. Цель на 2021 год – открытие новых 1 400 магазинов (без учета закрытий). Во 2 квартале было открыто 354 новых магазина. Напомним, что за 1 квартал 2021 года компания добавила 252 магазина.

Также продолжается трансформация магазинов под новую концепцию. Они отличаются повышенными метриками сопоставимых продаж (выше на 5% для «Пятерочки» и на 12% – для «Перекрестка»). На данный момент около 21% от всего сегмента «Пятерочек» — это магазины нового формата. Показатель у «Перекрестка» чуть ниже – 17%. Во 2 квартале 2021 года было открыто 2 новых распределительных центра – в Курской области (36 тыс. кв. м.) и в Красноярском крае (35 тыс. кв. м.).

Отдельно стоит отметить достаточно успешную политику лояльности компании. Так, активных пользователей карт лояльности системы магазинов Х5 Retail Group стало на 12,9% больше, чем годом ранее, их количество достигло 62,9 млн человек. Проникновение по сегментам: «Пятерочка» – 79%, «Перекресток» – 83%, «Карусель» – 94%. Как сообщает Х5 Retail Group, во 2 квартале 2021 года средний чек покупателей, участвующих в программе лояльности «Пятерочки», был в 2 раза больше, чем у тех, кто совершал покупки, не пользуясь картой лояльности.

Мы придерживаемся нашей рекомендации «Покупать» бумаги Х5 Retail Group с целевой ценой 2 735 руб. за акцию на горизонте следующих 9 месяцев, что соответствует апсайду от текущих ценовых уровней в размере 13,5%.Шамшуков Артемий

ФГ «Финам»

Новости рынков |Большой free float будет способствовать высокой ликвидности расписок EMC - Арикапитал

- 16 июля 2021, 18:17

- |

IPO «Европейского медицинского центра» состоялось, и его можно назвать вполне успешным — со слов СЕО компании, книга была почти собрана уже в конце прошлой недели. Компания, видимо, не стала идти по пути «продавливания» более высокой цены размещения, чтобы и дать заработать инвесторам, и обеспечить себе более широкий пул инвестиционных фондов и частных лиц-акционеров.

Новичок первый день на бирже провел достаточно уверенно — цена в течение дня доходила до 940 руб. при цене размещения 928,19 руб., и под давлением внешних рынков по итогам дня составила 926 руб., то есть всего -0,2% за день, при том, что индекс Мосбиржи снизился на 0,8%, а бумаги другого представителя медицинского сектора MDMG провалились почти на 3%.

Примечательно, что по объему торгов на основной сессии ЕМС был 13 среди всех публичных компаний — 1,7 млрд руб. против 78 млн руб. у MDMG, обогнав такие компании как «Яндекс» (1,6 млрд руб), «Полиметалл» (1,3 млрд руб), «Магнит» (1,1 млрд).

УК «Арикапитал»

Сейчас на российский рынок влияют две волнительные темы — недоговороспособность ОПЕК+, хотя мы думаем, что компромисс по будущей сделке все же будет достигнут, иначе нефть будет стоить 30 долл. за баррель, и мировая инфляция, делающая практически невозможной сохранение прежних объемов стимулов. И хотя, согласно опросам, 70% инвесторов, как в принципе и ФРС, считают всплеск инфляции временным явлением, возможно, они слишком оптимистично смотрят на вещи. Инфляция, конечно, это больше зло для рынка облигаций, чем для рынка акций, но к серьёзному росту волатильности котировок стоит подготовиться и запастись терпением.

Новичок первый день на бирже провел достаточно уверенно — цена в течение дня доходила до 940 руб. при цене размещения 928,19 руб., и под давлением внешних рынков по итогам дня составила 926 руб., то есть всего -0,2% за день, при том, что индекс Мосбиржи снизился на 0,8%, а бумаги другого представителя медицинского сектора MDMG провалились почти на 3%.

Примечательно, что по объему торгов на основной сессии ЕМС был 13 среди всех публичных компаний — 1,7 млрд руб. против 78 млн руб. у MDMG, обогнав такие компании как «Яндекс» (1,6 млрд руб), «Полиметалл» (1,3 млрд руб), «Магнит» (1,1 млрд).

Достаточно большой free float 44% должен стать сильным аргументов «за» относительно высокой ликвидности расписок EMC и в будущем. Важно, и это показал вчерашний день, что EMC не будет столь сильно зависеть об общей конъюнктуры рынка, как сырьевые бумаги, составляющие ядро российских биржевых индексов. Бизнес у EMC устойчивый с одним из самых высоких уровней маржинальности в отрасли глобально, а цены за услуги фиксируются в евро, что защищает от рисков девальвации рубля, происходящей время от времени. Хотя полностью избежать влияния общерыночных факторов не сможет и EMC.Суверов Сергей

УК «Арикапитал»

Сейчас на российский рынок влияют две волнительные темы — недоговороспособность ОПЕК+, хотя мы думаем, что компромисс по будущей сделке все же будет достигнут, иначе нефть будет стоить 30 долл. за баррель, и мировая инфляция, делающая практически невозможной сохранение прежних объемов стимулов. И хотя, согласно опросам, 70% инвесторов, как в принципе и ФРС, считают всплеск инфляции временным явлением, возможно, они слишком оптимистично смотрят на вещи. Инфляция, конечно, это больше зло для рынка облигаций, чем для рынка акций, но к серьёзному росту волатильности котировок стоит подготовиться и запастись терпением.

Новости рынков |Детский мир показывает уникальную устойчивость к спаду - Sberbank CIB

- 16 июля 2021, 14:52

- |

«Детский мир» вчера опубликовал операционные показатели за второй квартал 2021 года. Выручка увеличилась на 29,6% с уровня 2К20 и достигла 37,4 млрд руб. Это больше, чем рост на 14,9% в первом квартале, и объясняется главным образом нормализацией трафика и активизацией онлайн-продаж. Сопоставимые продажи повысились на 13,5% при увеличении сопоставимого трафика на 24,9% и снижении суммы среднего чека на 9,1% (в связи с эффектом базы). Онлайн-продажи выросли на 21,6% с уровня 2К20, составив 10,6 млрд руб., или 28,3% совокупной выручки. Темпы роста выручки компании превысили наш прогноз, при этом существенно опережая ожидаемые аналогичные показатели публичных продовольственных ритейлеров.

Число магазинов компании в отчетном квартале увеличилось на 49 (с учетом закрытий), включая 27 магазинов небольшого формата и 3 магазина «Зоозавр». Таким образом, общее число магазинов достигло 929.

Также менеджмент прокомментировал в пресс-релизе ожидаемые финансовые показатели компании. По словам главы компании Марии Давыдовой, скорректированная EBITDA по итогам 1П21 должна быть как минимум на 25% выше, чем за первую половину прошлого года. Это предполагает скорректированную EBITDA за 2К21 не менее 4,2 млрд руб. при скорректированной рентабельности 11,2% за апрель-июнь (10,0% за 1П21 против 9,7% за 1П20).

Мельникова Людмила

Sberbank CIB

Число магазинов компании в отчетном квартале увеличилось на 49 (с учетом закрытий), включая 27 магазинов небольшого формата и 3 магазина «Зоозавр». Таким образом, общее число магазинов достигло 929.

Также менеджмент прокомментировал в пресс-релизе ожидаемые финансовые показатели компании. По словам главы компании Марии Давыдовой, скорректированная EBITDA по итогам 1П21 должна быть как минимум на 25% выше, чем за первую половину прошлого года. Это предполагает скорректированную EBITDA за 2К21 не менее 4,2 млрд руб. при скорректированной рентабельности 11,2% за апрель-июнь (10,0% за 1П21 против 9,7% за 1П20).

Опубликованные результаты превысили наши прогнозы, что само по себе позитивно. Компания показывает уникальную устойчивость к спаду, продолжив завоевывать долю на рынке. Одновременно с этим наблюдается прогресс и в развитии других проектов (зоомагазины, магазины небольшого формата, маркетплейсы и онлайн-продажи). Мы полагаем, что сильные результаты подчеркивают инвестиционную привлекательность компании, поскольку у Детского мира не только одни из самых высоких темпов роста продаж в розничном секторе, но высокая дивидендная доходность — на уровне 9,3% в 2021 году. Дополнительный потенциал роста могут обеспечить новые проекты и государственная поддержка, включая выплаты семьям с детьми школьного возраста в августе-ноябре (10 тыс. руб. на каждого школьника). Мы подтверждаем рекомендацию ПОКУПАТЬ акции Детского мира.Красноперов Михаил

Мельникова Людмила

Sberbank CIB

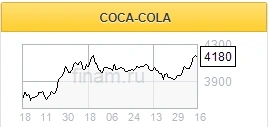

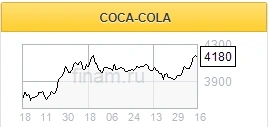

Новости рынков |Активным инвесторам логично зафиксировать прибыль перед отчетом Coca-Cola - Финам

- 16 июля 2021, 14:38

- |

С момента нашей рекомендации от 12 февраля акции Coca-Cola выросли на 13,8% и превысили нашу целевую цену, равную $56,2. Кроме того, компания выплатила два дивиденда размером $0,42 каждый.

На момент нашей рекомендации акции Coca-Cola отстали от рынка на фоне налоговых разбирательств и карантинных ограничений, которые продолжали давить на финансовые результаты компании. Однако на тот момент негативные факторы уже были учтены в оценке компании, и инвесторы сфокусировались на позитивных моментах – стабильно растущей высокой дивидендной доходности и восстановлении финансовых результатов по мере открытия экономики, что и привело к росту акций. Кроме того, недавно лучше прогнозов аналитиков отчитался ближайший аналог Coca-Cola компания PepsiCo, что также оказало позитивное влияние на акции производителя безалкогольных напитков.

21 июля Coca-Cola опубликует финансовые результаты за 2-й квартал 2021 года. Консенсус ожидает, что выручка производителя напитков вырастет на 28,3% г/г, а чистая прибыль на акцию – на 32,2%. Впечатляющая годовая динамика, конечно, связана с эффектом низкой базы прошлого года. Coca-Cola значительно пострадала от карантинных ограничений, так как около половины выручки компания получает от сегмента “вне дома”, и сейчас завершается период восстановления компании от этого эффекта. На наш взгляд, потенциальный позитив от сильных финансовых результатов уже учтен рынком после публикации отчетности PepsiCo.

ФГ «Финам»

На момент нашей рекомендации акции Coca-Cola отстали от рынка на фоне налоговых разбирательств и карантинных ограничений, которые продолжали давить на финансовые результаты компании. Однако на тот момент негативные факторы уже были учтены в оценке компании, и инвесторы сфокусировались на позитивных моментах – стабильно растущей высокой дивидендной доходности и восстановлении финансовых результатов по мере открытия экономики, что и привело к росту акций. Кроме того, недавно лучше прогнозов аналитиков отчитался ближайший аналог Coca-Cola компания PepsiCo, что также оказало позитивное влияние на акции производителя безалкогольных напитков.

21 июля Coca-Cola опубликует финансовые результаты за 2-й квартал 2021 года. Консенсус ожидает, что выручка производителя напитков вырастет на 28,3% г/г, а чистая прибыль на акцию – на 32,2%. Впечатляющая годовая динамика, конечно, связана с эффектом низкой базы прошлого года. Coca-Cola значительно пострадала от карантинных ограничений, так как около половины выручки компания получает от сегмента “вне дома”, и сейчас завершается период восстановления компании от этого эффекта. На наш взгляд, потенциальный позитив от сильных финансовых результатов уже учтен рынком после публикации отчетности PepsiCo.

После реализации потенциала мы ставим рекомендацию по акциям Coca-Cola на пересмотр. После выхода отчетности мы планируем учесть ее в нашей целевой цене и обновить рекомендацию по акциям Coca-Cola. При этом активным инвесторам перед отчетностью можно зафиксировать прибыль, чтобы не брать на себя лишний риск.Кауфман Сергей

ФГ «Финам»

Новости рынков |Рынок должен позитивно оценить одобрение ФАС покупки Дикси Магнитом - Газпромбанк

- 16 июля 2021, 14:27

- |

ФАС дала «Магниту» разрешение на покупку сети магазинов «Дикси».

Эффект на компанию. Объединение двух сетей создаст целый ряд синергий, которые должны позитивно сказаться на возврате на капитал и, соответственно, создать дополнительную стоимость для акционеров Магнита. Требование об обнулении наценки на социально значимые товары также не является критичным, на наш взгляд, т.к. торговая сеть и так устанавливает минимальную наценку на эти товары, которые считаются важными с точки зрения ценового позиционирования сети и наращивания трафика.

«Газпромбанк»

Эффект на компанию. Объединение двух сетей создаст целый ряд синергий, которые должны позитивно сказаться на возврате на капитал и, соответственно, создать дополнительную стоимость для акционеров Магнита. Требование об обнулении наценки на социально значимые товары также не является критичным, на наш взгляд, т.к. торговая сеть и так устанавливает минимальную наценку на эти товары, которые считаются важными с точки зрения ценового позиционирования сети и наращивания трафика.

Эффект на акцию. Мы полагаем, что рынок должен позитивно оценить новость об одобрении ФАС покупки «ДИКСИ», поскольку новость о намерении «Магнита» приобрести торговую сеть никак не отразилась на котировках его акций, что, на наш взгляд, свидетельствует о том, что инвесторы достаточно низко оценили вероятность одобрения этой сделки со стороны ФАС, а также в целом позитивный эффект от приобретения на фундаментальную стоимость акций.Ибрагимов Марат

«Газпромбанк»

Новости рынков |Северному потоку-2 продолжат вставлять палки в колеса - Солид

- 16 июля 2021, 14:19

- |

Байден и Меркель заявили о разных позициях по «Северному потоку-2». Они констатировали, что у сторон разные позиции по «Северному потоку-2». Меркель отметила, что проект не отменяет транзита газа через Украину.

ИФК «Солид»

Мы считаем, что останавливать «Северный поток-2» уже не будут, однако «палки в колёса» ещё могут вставлять как США, так и некоторые европейские страны. Поэтому, даже после ввода в эксплуатацию газопровода, возможно, будут возникать проблемы у РФ и «Газпрома» в частности.Донецкий Дмитрий

ИФК «Солид»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс