SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Газпром нефть отчитается завтра, 29 мая и проведет телеконференцию

- 28 мая 2018, 10:37

- |

Аналитики Атона прогнозируют чистую прибыль на уровне 67,1 млрд руб.:

Газпром нефть должна опубликовать финансовые результаты за 1К18 завтра (29 мая). Мы ожидаем в целом НЕЙТРАЛЬНЫХ результатов, поскольку положительный эффект от благоприятной макроэкономической конъюнктуры в 1К18 (Brent +9% кв/кв до $66.8/барр.) был нейтрализован снижением добычи (нефть и нефтепродукты -2% кв/кв до 947 тыс барр. в сутки, газ -2% кв/кв до 8.9 млрд куб м) и неизменными объемами переработки на фоне снижения ее рентабельности. Последнее особенно важно для Газпром нефти, которая имеет одну из самых высоких долей в сегменте переработки среди крупных российских интегрированных нефтяных компаний. По нашим прогнозам, выручка в 1К18 должна остаться практически неизменной кв/кв на уровне 538.3 млрд руб. (+15% г/г), в то время как показатель EBITDA должен вырасти всего на 1% кв/кв до 121.0 млрд руб. (+30% г/г) благодаря нормализации статей затрат после резкого роста в 4К17. Чистая прибыль должна составить 67.1 млрд руб. (+4% кв/кв, +8% г/г) в основном за счет снижения убытка от курсовых разниц (минус 3.5 млрд руб. в 1К18П против огромной суммы в 8.2 млрд руб.). На телеконференции, намеченной на 17:00 по московскому времени в тот же день (29 мая), мы ожидаем услышать обновленную информацию по планам добычи и капзатратам в 2018, в частности, в контексте возможного сокращения обязательств по соглашению ОПЕК+. Также будет интересно узнать о планах инвестиций в переработку, учитывая планы отменить экспортную пошлину к 2024.

- комментировать

- Комментарии ( 0 )

Новости рынков |Более низкие ставки акцизов являются позитивными для российских нефтяных компаний

- 23 мая 2018, 10:30

- |

Правительство может снизить ставки акцизов с 1 июля

Ведомости сообщают, что правительство рассматривает снижение ставок акцизов, взимаемых с продаж моторного топлива на внутреннем рынке, с 1 июля 2018 года. Ставка акциза на бензин может быть снижена на 3 000 руб. на тонну, а на дизельное топливо — на 2 000 руб. на тонну. Эта мера нацелена на сдерживание резкого роста цен на моторные топлива, наблюдаемого этой весной. Последний стал следствием повышения ставок акцизов (на акцизы приходится около 65% в цене моторного топлива для конечных потребителей в России) и ралли в нефти на фоне слабого рубля, что привело к росту паритета экспортного нетбэка для нефтепродуктов.

Ведомости сообщают, что правительство рассматривает снижение ставок акцизов, взимаемых с продаж моторного топлива на внутреннем рынке, с 1 июля 2018 года. Ставка акциза на бензин может быть снижена на 3 000 руб. на тонну, а на дизельное топливо — на 2 000 руб. на тонну. Эта мера нацелена на сдерживание резкого роста цен на моторные топлива, наблюдаемого этой весной. Последний стал следствием повышения ставок акцизов (на акцизы приходится около 65% в цене моторного топлива для конечных потребителей в России) и ралли в нефти на фоне слабого рубля, что привело к росту паритета экспортного нетбэка для нефтепродуктов.

Более низкие ставки акцизов являются ПОЗИТИВНЫМИ для российских нефтяных компаний, которые, как правило, перекладывают рост акцизов на покупателей через повышение цен постепенно, с временным лагом. Снижение ставок акцизов особенно чувствительно для нефтяных компаний, имеющих значительный объем переработки в России — Газпром нефти, ЛУКОЙЛа и Башнефти.АТОН

Новости рынков |Дивидендная доходность по акциям Газпром нефти оценивается в 5%

- 23 апреля 2018, 12:48

- |

Совет директоров Газпром нефти рекомендовал дивиденды по итогам 2017г 15 руб. на акцию

Совет директоров Газпром нефти рекомендовал акционерам на годовом собрании утвердить дивиденды по итогам 2017 года 15 руб. на акцию (с учетом промежуточных дивидендов за 9 месяцев в 10 руб./ао), говорится в сообщении компании. Годовое собрание акционеров компании состоится 9 июня в Санкт-Петербурге. Датой составления списка лиц, имеющих право на получение дивидендов, определено 26 июня.

Совет директоров Газпром нефти рекомендовал акционерам на годовом собрании утвердить дивиденды по итогам 2017 года 15 руб. на акцию (с учетом промежуточных дивидендов за 9 месяцев в 10 руб./ао), говорится в сообщении компании. Годовое собрание акционеров компании состоится 9 июня в Санкт-Петербурге. Датой составления списка лиц, имеющих право на получение дивидендов, определено 26 июня.

Согласно дивидендной политике, Газпром нефть платит большую из величин — 25% прибыли по РСБУ либо 15% прибыли по МСФО. Однако последние три года дивиденды компании выплачиваются на уровне 25% прибыли по МСФО. Правда, по итогам 2017 года, озвученные дивиденды соответствуют порядка 28% от чистой прибыли компании. Исходя из текущей стоимости акций Газпром нефти, дивидендная доходность по ним оценивается в 5%.Промсвязьбанк

Новости рынков |Акции Газпром нефти могут протестировать максимумы апреля

- 16 апреля 2018, 17:25

- |

К середине торгового дня понедельника российские фондовые индексы немного ускорили темпы падения. Реакция рынка на военные атаки Запада в Сирии была сдержанной, а инвесторы теперь ждут возможного объявления новых санкций в отношении России. Рубль к середине дня перешел к снижению против доллара и евро. Доллар находился выше отметки 62 руб., а евро приближался к 77 руб.

Эмитенты

В лидерах роста к середине дня пребывали привилегированные акции «Татнефти» (+3,37%) и бумаги «Газпром нефти» (+1,79%). В лидерах падения были котировки Polymetal (-4,49%), а также ГМК «Норильский никель» (-4,02%).

ИК «Велес Капитал»

Эмитенты

В лидерах роста к середине дня пребывали привилегированные акции «Татнефти» (+3,37%) и бумаги «Газпром нефти» (+1,79%). В лидерах падения были котировки Polymetal (-4,49%), а также ГМК «Норильский никель» (-4,02%).

Акции «Газпром нефти» сохраняют относительную стабильность и продолжают среднесрочный рост. В понедельник котировки поднялись выше средней полосы Боллинжера дневного графика (район 297 руб.) Если акциям по итогам дня удастся удержать указанное значение, и в особенности остаться выше 300 руб., можно ожидать тестирования максимумов апреля, расположенных в районе 316 руб.Кожухова Елена

ИК «Велес Капитал»

Новости рынков |Сделка ОПЕК+ ограничивает потенциал добычи Газпром нефти

- 06 апреля 2018, 22:03

- |

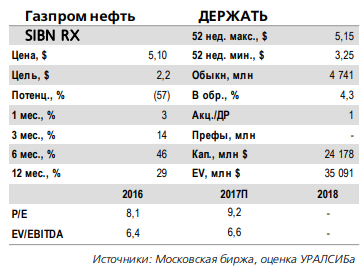

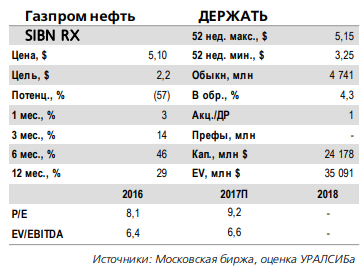

«Газпром нефть» является одной из самых динамично развивающихся компаний в российском нефтегазовом секторе.

Компания вышла на третье место по добыче нефти в России. Добыча нефти «Газпром нефти» в 2017 г. Выросла на 4% за счет новых месторождений в условиях соглашения ОПЕК+ и санкций западных стран. Это позволило компании обогнать «Сургутнефтегаз», операционные показатели которого стагнируют долгие годы, и выйти на третье место по добыче нефти в России.

Приемлемый уровень долговой нагрузки. «Газпром нефть» является финансово устойчивой компанией. Чистый долг на конец 2017 г. составил 584 млрд руб., соотношение «Чистый долг/EBITDA» снизилось за 12 месяцев с 1,7 до 1,3.

Влияние санкций оказалось переоцененным.

( Читать дальше )

Группа выделяется высоким темпом роста добычи, сильными финансовыми показателями благодаря налоговым льготам и развитой нефтепереработке, а также умеренно привлекательной дивидендной доходностью акций. Мы считаем, что компанию ждут светлые перспективы и присваиваем ее акциям рекомендацию «покупать» с целевой ценой в размере 395 руб. за акцию.Текущее положение

Компания вышла на третье место по добыче нефти в России. Добыча нефти «Газпром нефти» в 2017 г. Выросла на 4% за счет новых месторождений в условиях соглашения ОПЕК+ и санкций западных стран. Это позволило компании обогнать «Сургутнефтегаз», операционные показатели которого стагнируют долгие годы, и выйти на третье место по добыче нефти в России.

Приемлемый уровень долговой нагрузки. «Газпром нефть» является финансово устойчивой компанией. Чистый долг на конец 2017 г. составил 584 млрд руб., соотношение «Чистый долг/EBITDA» снизилось за 12 месяцев с 1,7 до 1,3.

Влияние санкций оказалось переоцененным.

( Читать дальше )

Новости рынков |Российские нефтяники вряд ли выплатят дивиденды в размере 50% от чистой прибыли

- 06 апреля 2018, 14:22

- |

Как сообщает газета «Ведомости», Росимущество направило госкомпаниям письмо, в котором рекомендует выплачивать в качестве дивидендов не менее 50% от чистой прибыли, однако в письме не уточняется, идет ли речь о прибыли по МСФО, или же по РСБУ.

Мы отмечаем, что из нефтяных, газовых и работающих в этих отраслях сервисных госкомпаний только «Роснефть» выплачивает в качестве дивидендов 50% от чистой прибыли по МСФО. Мы полагаем, что «Газпром» выплатит дивиденды на уровне прошлого года – 8,04 руб./акц. (в соответствии с прогнозом руководства), что предполагает коэффициент дивидендных выплат на уровне 29% от чистой прибыли по МСФО (чистая прибыль за вычетом зарезервированных 4,6 млрд долл. в связи с делом «Нафтогаза») и дивидендную доходность в 5,7%.ВТБ Капитал

Между тем «Газпром нефть», по нашим оценкам, в качестве дивидендов за 2017 г. может выплатить 14 руб./акц. (коэффициент дивидендных выплат около 26%, дивидендная доходность – 4,5%). «Транснефть» может выплатить дивиденды в размере 25% от нормализованной чистой прибыли по МСФО (исходя из этого, дивиденды за весь год, по нашим оценкам, могут составить 5,832 руб./акц., дивидендная доходность – 3,3%).

Теоретически переход к коэффициенту дивидендных выплат в 50% мог бы почти удвоить дивидендную доходность обозначенных выше компаний, и, следовательно, способствовать росту котировок их бумаг. Тем не менее мы не рассматриваем это в качестве нашего базового сценария, поэтому считаем новость нейтральной.

Новости рынков |Газпром нефть - следуя за баррелем

- 26 марта 2018, 11:56

- |

Положением о дивидендной политике закреплен минимальный размер годовых дивидендов по акциям «Газпром нефти» – этот размер не должен быть менее большего из следующих показателей: 15% от консолидированного финансового результата Группы «Газпром нефть», определяемой в соответствии с МСФО, или 25% от чистой прибыли Компании, определяемой в соответствии с РСБУ. Поскольку компания не контролируется государством непосредственно, а через «Газпром», на нее формально не распространяется требование правительства направлять на дивиденды 50% прибыли по МСФО.

По итогам 2016 года «Газпром нефть» направила на дивиденды 25,3% от чистой прибыли группы по МСФО или 50,64 млрд рублей. Размер дивидендов составил 10,68 рублей на одну обыкновенную акцию.

ГК «Финам»

По итогам 2016 года «Газпром нефть» направила на дивиденды 25,3% от чистой прибыли группы по МСФО или 50,64 млрд рублей. Размер дивидендов составил 10,68 рублей на одну обыкновенную акцию.

У «Газпром нефти» достаточно комфортный размер чистого долга и относительно невысокий для отрасли показатель EV/EBITDA, что свидетельствует о некоторой недооценке компании относительно конкурентов.Калачев Алексей

В 2017 году компания вернулась к практике выплаты промежуточных дивидендов. За 9 месяцев 2017 было принято дивиденды в размере 10 рублей на одну обыкновенную акцию. Исходя из данных по чистой прибыли, общий размер дивидендов за 2017 год может составить порядка 14 рублей на акцию. Ранее сообщалось, что «Газпром нефть» допускает в перспективе увеличение дивидендных выплат до 20 руб. на акцию.

ГК «Финам»

Новости рынков |В фокусе внимания инвесторов реакция Запада на конфликт "Газпрома" и "Нафтогаза"

- 05 марта 2018, 12:08

- |

«Газпром» вынужден немедленно начать процедуру расторжения контрактов с НАК «Нафтогаз Украины» на поставку и транзит газа в Стокгольмском арбитраже. Об этом сообщила компания.

Сегодня в пользу роста стоимости нефти будет играть приостановка с воскресенья добычи сырья на месторождении «Шарара» в Ливии. Пока нет информации с чем это связано и как долго это месторождение не будет давать нефть на внешний рынок.

При таком раскладе сегодня оправданы спекулятивные покупки «нефтянки»: прежде всего «Роснефти», «ЛУКОЙЛа» и «Газпромнефти».

«Алор Брокер»

Сегодня в пользу роста стоимости нефти будет играть приостановка с воскресенья добычи сырья на месторождении «Шарара» в Ливии. Пока нет информации с чем это связано и как долго это месторождение не будет давать нефть на внешний рынок.

При таком раскладе сегодня оправданы спекулятивные покупки «нефтянки»: прежде всего «Роснефти», «ЛУКОЙЛа» и «Газпромнефти».

В ближайшие дни надо внимательно следить за реакцией Запада на намерение «Газпрома» разорвать все контракты с украинским «Нафтогазом». Пока резких заявлений по этому поводу не было. В последнее время складывается впечатление, что проблемы бывшей советской республики уже не так сильно волнуют мир. Но не исключено, что Штаты и Европа вновь захотят «разыграть украинскую карту»: первые будут добиваться дискредитации «Газпрома» для увеличения поставок более дорогого сжиженного газа в ЕС, а Европа, в свою очередь, будет стремиться «отжать» «Газпром» по цене на поставляемый газ. Внешний негатив может усилить «медвежьи» настроения на российском фондовом рынке, который пока не знает, в какую сторону ему двинуться.Антонов Алексей

«Алор Брокер»

Новости рынков |Российские нефтяные компании

- 02 марта 2018, 14:25

- |

Территория роста

( Читать дальше )

У российского нефтяного сектора есть все предпосылки, чтобы продемонстрировать достойный рост финансовых показателей и денежных потоков в этом году, благодаря благоприятным ценам на нефть, поддерживаемым соглашением ОПЕК+, и стабильному рублю. После обновления наших моделей с учетом более оптимистичных прогнозов по ценам на нефть (в частности, $63/барр. Brent в 2018 году против $55/барр.) Роснефть, ЛУКОЙЛ и Газпром нефть – наши основные фавориты с рекомендацией ПОКУПАТЬ.Сильные фундаментальные факторы поддерживают высокие цены на нефть…

Ралли в ценах на нефть в начале года, которое удивило многих, подкреплено сильными фундаментальными факторами. Удовлетворительное соблюдение условий соглашения ОПЕК+ о сокращении добычи, сильная динамика спроса, заметное снижение товарных запасов сырой нефти в условиях растущей геополитической напряженности на Ближнем Востоке и резкое ослабление доллара США – основные причины, почему мы ожидаем, что цены на нефть останутся вблизи текущих уровней. Мы повысили прогноз по ценам на нефть, который является ключевым параметром в наших моделях для нефтяных компаний, причем наиболее заметные изменения имели место в прогнозе на 2018 – мы повысили наш прогноз по цене Brent до $63/барр. в среднем. Наш предыдущий прогноз в $55/барр. выглядел очень консервативным с учетом текущей рыночной конъюнктуры.

( Читать дальше )

Новости рынков |Газпром нефть - доходность дивидендных выплат за текущий год может приблизиться к 6%.

- 01 марта 2018, 12:13

- |

Полные результаты по МСФО за 4 кв. 2017 г.: OIBDA выросла на 14% год к году, операционный денежный поток – на 12%

Рост OIBDA в долларах — 23% год к году. Вчера Газпром нефть опубликовала полную финансовую отчетность по МСФО за 4 кв. и весь 2017 г. Выручка возросла на 15% год к году и на 6% квартал к кварталу до 547 млрд руб. (9,36 млрд долл.). Рассчитанный компанией показатель EBITDA является суммой OIBDA и доли в прибыли зависимых компаний, что не было учтено нами в анализе предварительных результатов. EBITDA по расчету Газпром нефти выросла на 17% год к году и снизилась на 2% квартал к кварталу до 134 млрд руб. (2,29 млрд долл.). OIBDA возросла на 14% год к году и снизилась на 4% квартал к кварталу до 120 млрд руб. (2,05 млрд долл.). Чистая прибыль увеличилась на 21% год к году, но снизилась на 18% квартал к кварталу до 64 млрд руб. (1,1 млрд долл.).

Отрицательный СДП – результат сезонного роста капзатрат. Операционный денежный поток (ОДП) в 4 кв. сократился на 34% квартал к кварталу до 96 млрд руб. (1,64 млрд долл.), однако увеличился год к году на 12%. Столь значительное снижение квартал к кварталу объясняется движением оборотного капитала. Без его учета ОДП вырос на 11% год к году и снизился лишь на 9% год к году до 98 млрд руб.(1,67 млрд долл.), что приблизительно соответствует динамике OIBDA. Капитальные затраты уменьшились на 4% год к году, однако выросли на 30% квартал к кварталу до 114 млрд руб. (1,96 млрд долл.). Как правило, у российских нефтяных компаний пик капзатрат приходится на 4 кв. Как следствие, СДП оказался отрицательным – минус 18 млрд руб. (0,3 млрд долл.). В 4 кв. 2017 г. СДП составил минус 33 млрд руб. (0,5 млрд долл.). Для сравнения, СДП в 3 кв. 2017 г. был равен 56,1 млрд руб., но без учета оборотного капитала – только 18,5 млрд руб. По словам менеджмента, снижение оборотного капитала в 2017 г. – результат ускорения возврата НДС и более эффективной работы с контрагентами, однако дальнейшего снижения в текущем году ждать не следует.

( Читать дальше )

Рост OIBDA в долларах — 23% год к году. Вчера Газпром нефть опубликовала полную финансовую отчетность по МСФО за 4 кв. и весь 2017 г. Выручка возросла на 15% год к году и на 6% квартал к кварталу до 547 млрд руб. (9,36 млрд долл.). Рассчитанный компанией показатель EBITDA является суммой OIBDA и доли в прибыли зависимых компаний, что не было учтено нами в анализе предварительных результатов. EBITDA по расчету Газпром нефти выросла на 17% год к году и снизилась на 2% квартал к кварталу до 134 млрд руб. (2,29 млрд долл.). OIBDA возросла на 14% год к году и снизилась на 4% квартал к кварталу до 120 млрд руб. (2,05 млрд долл.). Чистая прибыль увеличилась на 21% год к году, но снизилась на 18% квартал к кварталу до 64 млрд руб. (1,1 млрд долл.).

Отрицательный СДП – результат сезонного роста капзатрат. Операционный денежный поток (ОДП) в 4 кв. сократился на 34% квартал к кварталу до 96 млрд руб. (1,64 млрд долл.), однако увеличился год к году на 12%. Столь значительное снижение квартал к кварталу объясняется движением оборотного капитала. Без его учета ОДП вырос на 11% год к году и снизился лишь на 9% год к году до 98 млрд руб.(1,67 млрд долл.), что приблизительно соответствует динамике OIBDA. Капитальные затраты уменьшились на 4% год к году, однако выросли на 30% квартал к кварталу до 114 млрд руб. (1,96 млрд долл.). Как правило, у российских нефтяных компаний пик капзатрат приходится на 4 кв. Как следствие, СДП оказался отрицательным – минус 18 млрд руб. (0,3 млрд долл.). В 4 кв. 2017 г. СДП составил минус 33 млрд руб. (0,5 млрд долл.). Для сравнения, СДП в 3 кв. 2017 г. был равен 56,1 млрд руб., но без учета оборотного капитала – только 18,5 млрд руб. По словам менеджмента, снижение оборотного капитала в 2017 г. – результат ускорения возврата НДС и более эффективной работы с контрагентами, однако дальнейшего снижения в текущем году ждать не следует.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс