Блог им. sng |Записал 1490 покупок за последний год на сумму 2,34 млн рублей - узнал много нового о себе

- 05 декабря 2024, 11:33

- |

Уже несколько лет я веду детальный учёт наших семейных расходов. Делаю я это в первую очередь для того, чтобы для себя самого ответить на ряд вопросов: А сколько мы в действительности тратим денег в разрезе разных категорий? Какова динамика этих расходов во времени? И самое главное — какова наша личная инфляция?

О себе

Мне 35 лет. Я живу в Санкт-Петербурге.

Состав семьи: Двое взрослых и двое детей (1 класс).

О расходах: Среднемесячный показатель базовых расходов составил 165 800 ₽. А если брать средние расходы с учётом необязательных, то вышло аж 195 000 ₽/мес в среднем. Что это за обязательные и необязательные расходы — расскажу ниже.

О доходах: Сейчас я работаю аналитиком в IT и занимаюсь скромным блогом (который тоже приносит деньги). Доходы перекрыли расходы, и даже получилось сформировать существенные сбережения. Об этом тоже немного напишу, но пост всё-таки о расходах.

Динамика расходов: В 2024 году расходы выросли на 1,3% в сравнении с 2023 годом. Но это не означает, что мы не испытываем груз инфляции. Структура потребления в сравнении с предыдущим годом существенно изменилась, и цель этой публикации — разобраться в семейном бюджете и постараться наиболее точно вычислить личный показатель инфляции.

( Читать дальше )

- комментировать

- ★11

- Комментарии ( 116 )

Блог им. sng |Как инвестируют регионы

- 27 июня 2024, 13:01

- |

Наткнулся на статистику Банка России (https://www.cbr.ru/Collection/Collection/File/49257/client_assets_1_2024.xlsx) по рынку ценных бумаг в разрезе регионов. И решил сопоставить эти данные со статистикой по численности населения и демографией.

Вот что получилось:

▪️ Самый инвестирующий регион — ПЕРМСКИЙ КРАЙ.

Брокерские счета имеет 36,6% от всего населения (или 47,5% среди жителей от 20 лет и старше). Правда, средний брокерский счёт там невелик — 136,4 тыс. рублей. Следует также помнить, что порядка 2/3 брокерских счетов сейчас являются пустыми. (https://www.cbr.ru/Collection/Collection/File/49214/review_broker_Q1_2024.pdf)

В пятёрку самых инвестирующих входят Респ. Коми (34,9%), Мурманская обл. (34,6%), Удмуртия (34,3%), Иркутская обл. (33,6%).

▪️ Самый богатый регион — МОСКВА.

Впрочем, неудивительно. Средний брокерский счёт в Москве — 1,11 млн рублей. Без учёта пустых счетов, средний брокерский счёт москвича может составлять около 3,3 млн рублей.

В пятёрку самых богатых на фондовом рынке (без учёта пустых счетов) входят Санкт-Петербург (1,21 млн ₽), Московская область (1,06 млн ₽), Магаданская обл. (968 тыс. ₽), Татарстан (599 тыс. ₽).

( Читать дальше )

Блог им. sng |Будет ли пенсия у родившихся в восьмидесятых?

- 14 февраля 2024, 17:02

- |

Сразу прошу прощения за огромное полотно текста и расчетов. Но тема сложная и важная, так что по-другому никак. Для ленивых я специально сделал выжимку в самом конце поста, уместив весь смысл в 6 предложений.

1). Текущее положение дел

За основу для данной публикации взяты цифры по состоянию на 01.01.2023. Все ссылки есть в конце поста, здесь и далее использованы официальные источники. Конечно, данные годовалой давности могут показаться устаревшими, но статистика за полный 2023 год выйдет ближе к лету 2024, а важные для нас метрики не меняются очень быстро. Можно предположить, что актуальные данные не будут отличаться более чем на 1-1,5%.Взносы в Социальный фонд России

Если говорить о стандартном тарифе, то взносы в СФР сегодня составляют 30% от дохода работника. Совсем недавно фонды пенсионного и социального страхования объединили, но ставка (ранее разделявшаяся на три составляющие: пенсия, соцстрах, медстрах) не изменилась. Такая базовая ставка действует для доходов, составляющих в сумме 1,917 млн рублей в год на каждого работника. Со всего, что выше взносы взимаются по пониженной ставке — 15,1%.

( Читать дальше )

Блог им. sng |2003-2007: Безопасная ставка изъятия на российском фондовом рынке

- 11 февраля 2022, 11:40

- |

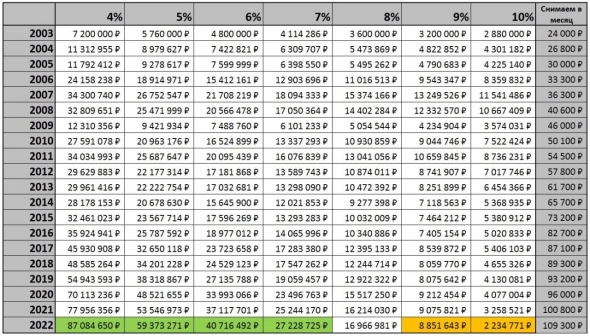

Есть предположение, что в случае с российскими акциями безопасная ставка изъятия из портфеля (SWR) гораздо выше 4%. Может быть, 6-8%. Высокие дивиденды можно снимать — на них и жить, а сами акции будут расти. Я взял Индекс Мосбиржи с учетом дивидендных выплат, но за вычетом налога на дивиденды (MCFTRR) с февраля 2003 по февраль 2022. И решил проверить, какая ставка изъятия приводила к уничтожению портфеля за короткий срок, а какая — была безопасной?

Я подготовил отчеты с началом жизни на пассивный доход в разные годы — с 2003 по 2007.

2003 год

7 инвесторов начали изымать из своего капитала 24'000₽/мес., начиная с 1 февраля 2003 года. Каждый год они индексируют размер своих изъятий на инфляцию. Инфляция была разной — варьировалась от 13,3% в 2008 году до 2,5% в 2017 году. Так что 1 февраля 2022 они пришли к тому, что им нужно 109'300₽ в месяц для того чтобы поддержать тот же уровень жизни.

( Читать дальше )

Блог им. sng |Российские IPO - есть ли смысл в них участвовать?

- 21 июля 2021, 12:23

- |

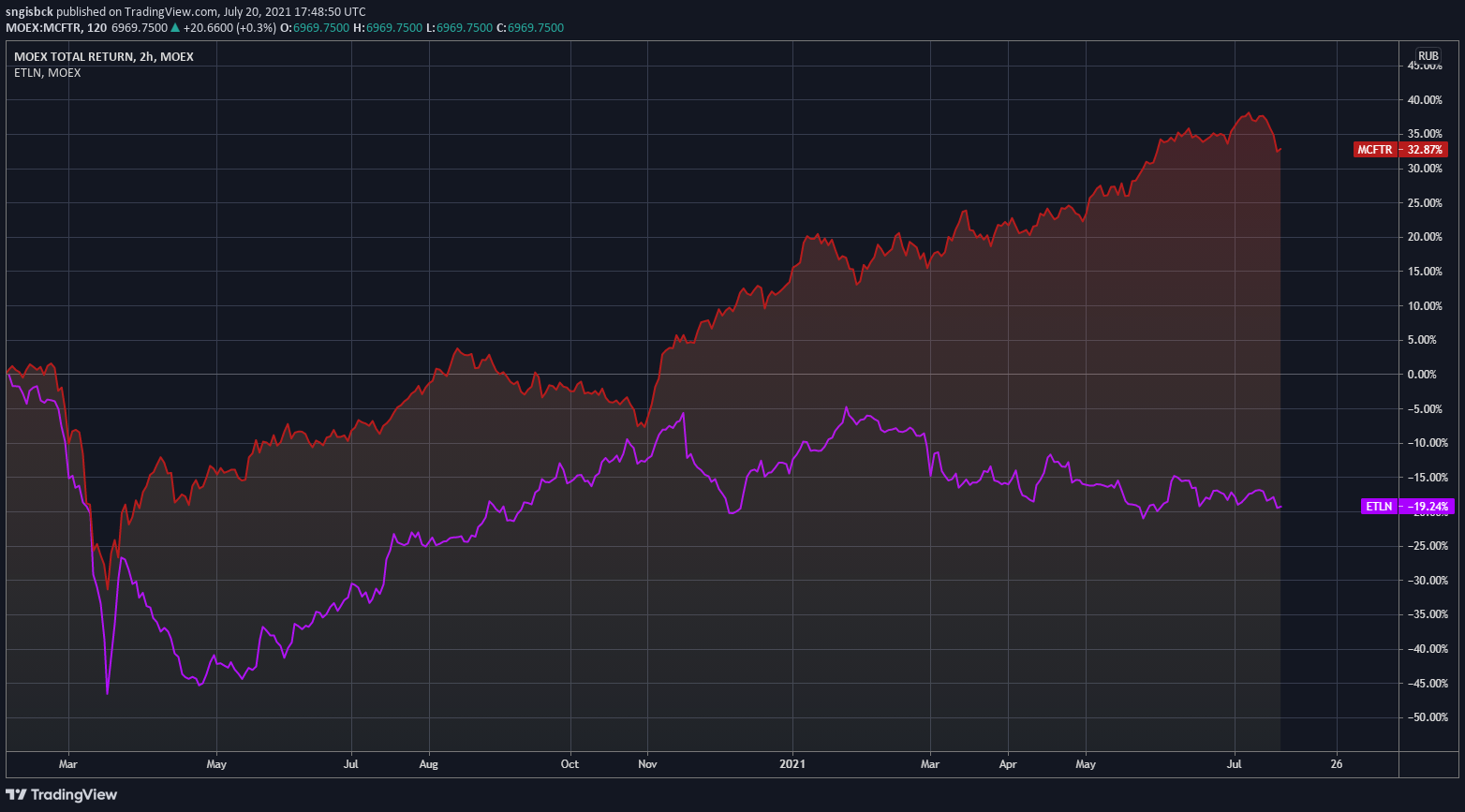

Одним из последствий массового прихода российских граждан на фондовый рынок стал интерес компаний к тому, чтобы выйти на наш фондовый рынок. Ряд компаний решились на это впервые, сделав первичное публичное размещение (IPO), а некоторые российские компании, которые размещены уже давно на иностранных биржах (чаще всего, это Лондонская биржи или американский Nasdaq), решили вернуться в «родную гавань».

Существует устоявшееся мнение, что участие в таких публичных размещениях в качестве акционера, покупающего акции на самом старте, — дело убыточное. Мол, российские компании проводят активную кампанию, привлекают большое количество неопытных хомяков, распродаются дороже, чем они стоят в действительности, а затем падают в цене.

Я решил проанализировать все громкие размещения 2020 и 2021 годов, дабы понять, выгодно ли было это?

1). Эталон — строительство

Компания занимается строительством человейников в Санкт-Петербурге и Москве. В Санкт-Петербурге известна также под названием «ЛенСпецСМУ». Зарегистрирована на Кипре, и с 2011 года размещена на Лондонской бирже. Правда, с момента размещения, вот уже более 10 лет, торгуется в минусе в фунтах стерлингов, снизившись в цене в 3,5 раза к моменту размещения на Мосбирже. Но кого это когда-либо останавливало! Как итог, размещенные на Мосбирже депозитарные расписки с начала февраля 2020 года, сейчас в заметном минусе, и так ни разу не достигли цены размещения 149₽. Справедливости ради, компания заплатила осенью 2020 года дивиденды в размере 12₽.

( Читать дальше )

Блог им. sng |Я всё посчитал! Пенсий не будет, расходимся

- 09 июля 2021, 13:09

- |

Проблема пенсий в России — очень больная. Кажется, что проблему невозможно решить, пенсионная система РФ будто проклята. Сразу скажу, чтобы не питать вас надеждой — я в этом посте тоже не найду способа решения и не предложу ничего нового.

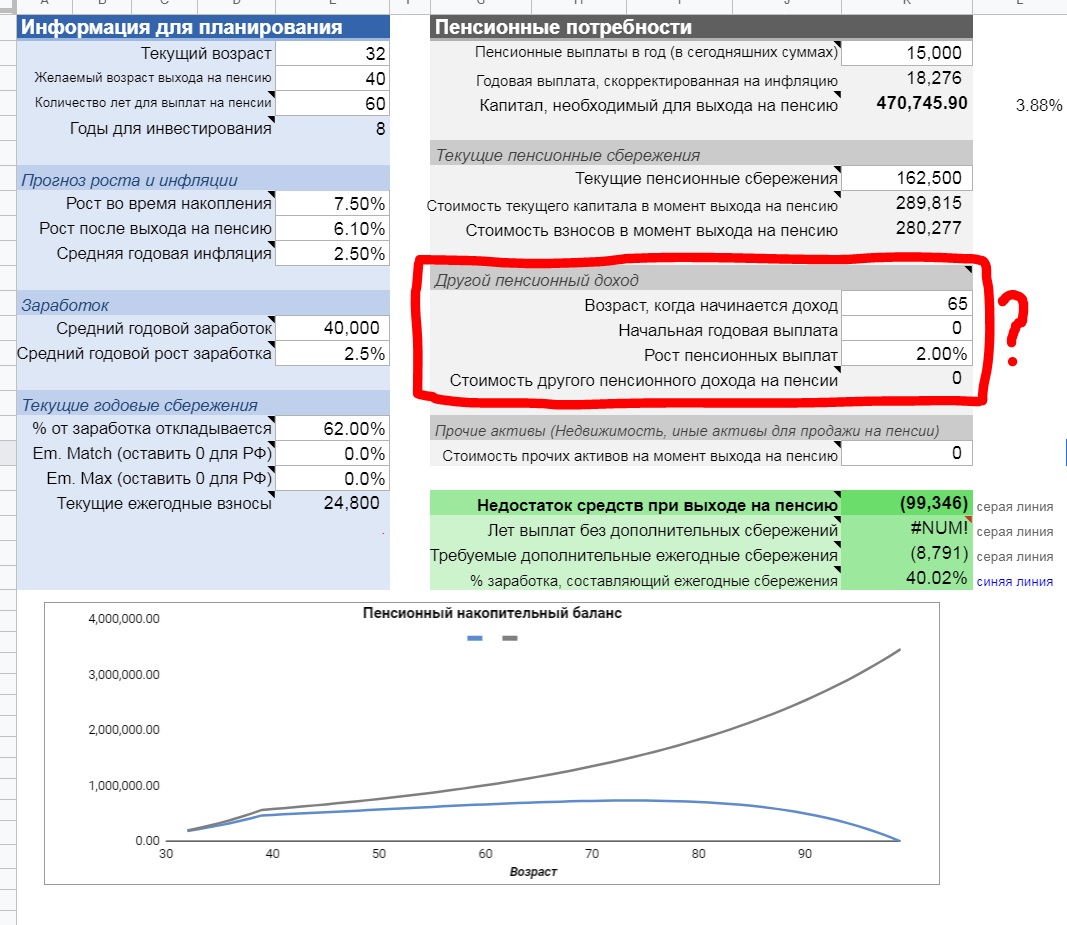

Я родился в 1988 году, мне сейчас 32 года. По нынешним правилам, мой пенсионный возраст наступит в 65 лет или в 2053 году. Возможно, я переигрываю с финансовым планированием — это справедливое утверждение (как будто бы это что-то плохое). Но я нашёл тысячи единомышленников, и нам с ними вполне ОК живётся — подавляющее большинство этих «помешанных на циферках» людей очень хорошо себя чувствуют в финансовом плане — то ли это причина, то ли следствие...

Так вот, есть одна труднопрогнозируемая переменная, которую я не понимаю как считать — страховая пенсия. Страховая — это та самая «стандартная» в нашем понимании — та, что 15000₽/месяц или сколько там сейчас.

На скрине — мой калькулятор для расчёта «ранней пенсии» — это не совсем пенсия в классическом российском понимании, ну да не суть. Здесь все расчеты в долларах, и один блок — про страховую гос.пенсию — я не могу заполнить для более точного расчёта.

( Читать дальше )

Блог им. sng |Сколько лет копить на пенсию?

- 17 декабря 2020, 14:48

- |

Сколько лет копить на пенсию?

Подготовил такую таблицу для вас. Расчет: Vertex42 Retirement Calculator

Зелёным (в столбик) — доля дохода, которую вы готовы направлять в пенсионный портфель. Для меня это 50% план, 50-60% факт.

Фиолетовым (в строку) — % от сегодняшнего дохода, который вы готовы получать в виде ренты на «пенсии». Для меня это 60%.

Базовый вариант предполагает, что вы стартуете с нулевыми накоплениями.

Если вы готовы откладывать 10-20%, то о «ранней пенсии» говорить сложно. Вам должно очень сильно повезти — с высокой реальной доходностью портфеля например. Скорее можно говорить о хорошей прибавке к государственной пенсии.

Именно о быстром выходе на пенсию можно говорить только при готовности откладывать от 40% своего текущего дохода.

Источник

Блог им. sng |ЦБ РФ опубликовал статистику по фондовому рынку за 3 кв. 2020

- 26 ноября 2020, 13:20

- |

Цифра в 7,6 млн чел. — преувеличена: открывали второй ИИС в семье, человек пришел на фондовый рынок и открыл по пути 3 счёта: ИИС+БС в ВТБ + ещё один БС в Тинькофф. Итог: 1 человек = 3 записи в базе данных.

ИИС — наиболее показательная вещь: два ИИС держать категорически нельзя. Т.е., можно говорить как минимум о 3 млн частных инвесторов. К ИИС, как правило открывают пустой брокерский счёт. Мне кажется, сейчас такое правило у всех.

Ещё ± миллион сидит без ИИС.

Здесь не учтены люди со счетами у иностранных брокеров: распространённая среди россиян практика, но вряд ли мы узнаем точные цифры когда-либо.

P.S.: Эльвира Сахипзадовна, за 5000₽ подарю вам исключительное право на эту инфографику. Для вас копейки, а мне на пенсию ещё 10 лет копить.

Источник

Блог им. sng |Трамп раздул пузырь

- 14 октября 2020, 10:09

- |

Часто слышу утверждение: «Трамп разогнал фондовый рынок! При Трампе раздулся пузырь каких свет не видел!» — и всё в этом духе.

Что ж — на этой картинке сухие цифры, можете её использовать как железобетонный аргумент в спорах на тему «Трамп раздул пузырь».

Это усреднённые годовые результаты S&P500 без учёта дивидендов от начала президентского срока до его конца. По Трампу за конечную точку в расчёте взято значение 3512 пунктов (цена закрытия 13.10.2020).

Что это всё значит? Да ничего не значит. Не давайте ушлым армагеддонщикам сбить вас с пути. В инвестициях полезен холодный расчёт и вредны горячие эмоции.

Блог им. sng |Автомобиль или акции - цена одного решения

- 28 сентября 2020, 13:21

- |

Потребление или накопление? Вечная дилемма, и сегодня я вновь вероломно и без объявления войны нападаю на лагерь «потребления»!

Задался вопросом: а могла ли инвестиция сравнительно небольшого количества денег в 1990-х в акции какой-то крупной компании прокормить этого рискнувшего человека в 2020-х годах? Я понимаю, что купить акции на фондовом рынке тогда выглядело как нечто невозможное, но почему бы не посчитать.

Я взял для примера компанию Лукойл: на сайте Лукойла в разделе для инвесторов есть хороший калькулятор, в который заложены данные о цене на 1 акцию начиная с 1997 года. Сразу стало ясно одно: внушительного результата из пары средних на тот момент зарплат, вложенных в акции не получилось. Уж точно такая скромная инвестиция не смогла бы кормить инвестора в будущем. И поэтому для сравнения я взял всем понятные и дорогие вещи — автомобили.

Я нашёл данные по стоимости автомобилей в 1998 году — здесь помогли архивные сканы журнала «За рулём». За день принятия решения я взял 13 августа 1998 года — прямо перед дефолтом, доллар стоит 6 рублей 20 копеек. Было бы «читерством» в пользу Лукойла брать после-дефолтные даты (авто оценивались в $, а Лукойл — в ₽).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс