SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. ruh666 |S&P 500 - Волны Эллиотта опередили панику из-за Коронавируса

- 28 февраля 2020, 19:35

- |

Это была кровавая неделя для фондовых инвесторов. Рынки рушатся по всему миру из-за опасений, что вспышка коронавируса, которая возникла в Ухане, Китай, станет глобальной пандемией. DJIA и S & P 500 потеряли 10,8% и 10,7% за последние четыре дня соответственно. На момент написания статьи рынок фьючерсов указывает на большую слабость сегодня. И хотя вспышка коронавируса была совершенно непредсказуемой, обвал, который она «вызвала», был. График S&P 500 ниже, отправленный нашим подписчикам до открытия рынка 24 февраля, подтверждает это.

Наш анализ волн Эллиотта на 4-часовом графике S & P 500 показал четкую картину. Восстановление снизу в декабре 2018 года выглядело как идеальная (a) — (b) — © зигзагообразная коррекция. Обе волны (а) и © развивались как пятиволновой импульс, а волна (b) была треугольником. Теоретически, треугольники предшествуют финальной волне большей последовательности. На практике, когда волна © закончилась, должен был произойти заметный медвежий разворот. И это произошло, как показывает обновленный график ниже.

Наш анализ волн Эллиотта на 4-часовом графике S & P 500 показал четкую картину. Восстановление снизу в декабре 2018 года выглядело как идеальная (a) — (b) — © зигзагообразная коррекция. Обе волны (а) и © развивались как пятиволновой импульс, а волна (b) была треугольником. Теоретически, треугольники предшествуют финальной волне большей последовательности. На практике, когда волна © закончилась, должен был произойти заметный медвежий разворот. И это произошло, как показывает обновленный график ниже.

( Читать дальше )

Наш анализ волн Эллиотта на 4-часовом графике S & P 500 показал четкую картину. Восстановление снизу в декабре 2018 года выглядело как идеальная (a) — (b) — © зигзагообразная коррекция. Обе волны (а) и © развивались как пятиволновой импульс, а волна (b) была треугольником. Теоретически, треугольники предшествуют финальной волне большей последовательности. На практике, когда волна © закончилась, должен был произойти заметный медвежий разворот. И это произошло, как показывает обновленный график ниже.

Наш анализ волн Эллиотта на 4-часовом графике S & P 500 показал четкую картину. Восстановление снизу в декабре 2018 года выглядело как идеальная (a) — (b) — © зигзагообразная коррекция. Обе волны (а) и © развивались как пятиволновой импульс, а волна (b) была треугольником. Теоретически, треугольники предшествуют финальной волне большей последовательности. На практике, когда волна © закончилась, должен был произойти заметный медвежий разворот. И это произошло, как показывает обновленный график ниже.( Читать дальше )

- комментировать

- Комментарии ( 18 )

Блог им. ruh666 |Золото: учитесь на действиях «самых умных на Уолл-стрит» (перевод с elliottwave com)

- 28 февраля 2020, 15:17

- |

Богатые спекулянты пропускают большие повороты — но вам не нужно

Менеджеры хедж-фондов считаются одними из самых умных людей на Уолл-стрит.

По иронии судьбы, как группа, они печально известны тем, что постоянно находятся на неправильной стороне основных разворотов на рынках, которыми они торгуют. Напротив, группа инсайдеров, называемая Commercials, обычно находится на правильной стороне крупных рыночных разворотов.

Имея это в виду, рассмотрите этот комментарий к августовскому финансовому прогнозу Elliott Wave 2015 года и учтите, что управляющие хедж-фондами являются синонимом термина «крупные спекулянты»: Крупные спекулянты и коммерческие компании держат размер чистой позиции, который является многолетним экстремумом, и он противоположен размеру позиции, удерживаемому за несколько недель до исторического максимума золота в 1921,50 долл. США в сентябре 2011 года и на пике золота в октябре 2012 года.… настроение, которое соответствует ралли золота. Несмотря на возможность краткосрочного снижения, мы все еще ожидаем, что рост, когда он начнется, продлится несколько месяцев.

Крупные спекулянты и коммерческие компании держат размер чистой позиции, который является многолетним экстремумом, и он противоположен размеру позиции, удерживаемому за несколько недель до исторического максимума золота в 1921,50 долл. США в сентябре 2011 года и на пике золота в октябре 2012 года.… настроение, которое соответствует ралли золота. Несмотря на возможность краткосрочного снижения, мы все еще ожидаем, что рост, когда он начнется, продлится несколько месяцев.

Действительно, в декабре 2015 года золото достигло минимума в 1046,20 долл., а затем выросло до 1375,53 долл. 6 июля 2016 года, увеличившись на 31%.

Затем последовал разворот, после которого цена на золото достигла минимума 15 декабря 2016 года в 1122,98 доллара.

В то время, как вы уже догадались, настроения снова стали явно медвежьими.

Вот заголовок Marketwatch от 29 декабря 2016 года:

2017 год — золото упадёт ниже 1000 долларов

Однако вместо этого золото начало еще один подъем. К 25 января 2018 года цена достигла $ 1366,38, Daily Sentiment Index показал 91% быков.

Но, опять же, большинство крупных игроков оказались не на той стороне, поскольку золото начало очередное понижение.

К 16 августа 2018 года золото достигло минимума в 1160,24 доллара. После закрытия рынка в эту дату наше краткосрочное обновление в США гласило:

Крупные спекулянты в настоящее время [держат] свои вторые наименьшие чистые длинные позиции за 16 лет на уровне 3,5%

Другими словами, 96,5% богатых спекулянтов сделали ставку на то, что цена на золото будет продолжать снижаться.

Но, если вы наблюдали за рынком золота, вы знаете, что цена золота с тех пор не возвращалось к этим уровням.

перевод отсюда

( Читать дальше )

Менеджеры хедж-фондов считаются одними из самых умных людей на Уолл-стрит.

По иронии судьбы, как группа, они печально известны тем, что постоянно находятся на неправильной стороне основных разворотов на рынках, которыми они торгуют. Напротив, группа инсайдеров, называемая Commercials, обычно находится на правильной стороне крупных рыночных разворотов.

Имея это в виду, рассмотрите этот комментарий к августовскому финансовому прогнозу Elliott Wave 2015 года и учтите, что управляющие хедж-фондами являются синонимом термина «крупные спекулянты»:

Крупные спекулянты и коммерческие компании держат размер чистой позиции, который является многолетним экстремумом, и он противоположен размеру позиции, удерживаемому за несколько недель до исторического максимума золота в 1921,50 долл. США в сентябре 2011 года и на пике золота в октябре 2012 года.… настроение, которое соответствует ралли золота. Несмотря на возможность краткосрочного снижения, мы все еще ожидаем, что рост, когда он начнется, продлится несколько месяцев.

Крупные спекулянты и коммерческие компании держат размер чистой позиции, который является многолетним экстремумом, и он противоположен размеру позиции, удерживаемому за несколько недель до исторического максимума золота в 1921,50 долл. США в сентябре 2011 года и на пике золота в октябре 2012 года.… настроение, которое соответствует ралли золота. Несмотря на возможность краткосрочного снижения, мы все еще ожидаем, что рост, когда он начнется, продлится несколько месяцев.Действительно, в декабре 2015 года золото достигло минимума в 1046,20 долл., а затем выросло до 1375,53 долл. 6 июля 2016 года, увеличившись на 31%.

Затем последовал разворот, после которого цена на золото достигла минимума 15 декабря 2016 года в 1122,98 доллара.

В то время, как вы уже догадались, настроения снова стали явно медвежьими.

Вот заголовок Marketwatch от 29 декабря 2016 года:

2017 год — золото упадёт ниже 1000 долларов

Однако вместо этого золото начало еще один подъем. К 25 января 2018 года цена достигла $ 1366,38, Daily Sentiment Index показал 91% быков.

Но, опять же, большинство крупных игроков оказались не на той стороне, поскольку золото начало очередное понижение.

К 16 августа 2018 года золото достигло минимума в 1160,24 доллара. После закрытия рынка в эту дату наше краткосрочное обновление в США гласило:

Крупные спекулянты в настоящее время [держат] свои вторые наименьшие чистые длинные позиции за 16 лет на уровне 3,5%

Другими словами, 96,5% богатых спекулянтов сделали ставку на то, что цена на золото будет продолжать снижаться.

Но, если вы наблюдали за рынком золота, вы знаете, что цена золота с тех пор не возвращалось к этим уровням.

перевод отсюда

( Читать дальше )

Блог им. ruh666 |Индекс S&P 500. Прошли 3000, следующей целью может быть 2760

- 28 февраля 2020, 00:04

- |

Сегодня прошли уровень 3006 (по фьючерсу), что соответствует С=0.618А (разметка в видосике ниже). По идее, отсюда вероятен отскок, однако при закреплении ниже этого уровня следующей целью движения будет 2760 (С=А). По времени пока сложно сказать, если будем падать также, практически по прямой, вполне вероятно, что, какой бы ни была конечная точка падения (а это вплоть до 1750), можем успеть до конца марта, как изначально и предполагалось.

( Читать дальше )

( Читать дальше )

Блог им. ruh666 |Является ли Коронавирус Черным лебедем, провалившим Dow Jones?

- 27 февраля 2020, 15:50

- |

Акции по всему миру распродавались в понедельник из-за опасений, что коронавирус выйдет из-под контроля. Вирус, похоже, распространяется из Азии в Европу, так как Италия объявила, что ставит на карантин 12 городов. Dow Jones упал на 3,56% в ответ на новости, в то время как S & P 500 потерял 3,35%. Теперь все задаются вопросом, является ли это началом более значительного падения акций или возможности покупки. Мы поделились своим мнением по этому вопросу еще в октябре 2019 года, когда коронавирус был далек от заголовков. Вместо этого мы основывали нашу логику на анализе волн Эллиотта на 4-часовом графике ниже.

4-часовой график Доу-Джонса показал, что восстановление рынка с 21 713 носит корректирующий характер. Это выглядело как простая (a) — (b) — © зигзагообразная коррекция с треугольником в волне (b). Это означало, что в среднесрочной перспективе можно ожидать более высоких уровней. С другой стороны, треугольники предшествуют заключительной волне большей последовательности. Следовательно, эта модель также означала, что «длинная позиция в DJIA выше 28 000 не стоит риска». Как только волна © закончилась, должен был произойти заметный медвежий разворот. Доу Джонс достиг 29 569 ранее в этом месяце, но теперь вернулся ниже отметки 28 тыс. Обновленный график ниже показывает, что коронавирус действительно может быть катализатором, которого так долго ждали медведи.

4-часовой график Доу-Джонса показал, что восстановление рынка с 21 713 носит корректирующий характер. Это выглядело как простая (a) — (b) — © зигзагообразная коррекция с треугольником в волне (b). Это означало, что в среднесрочной перспективе можно ожидать более высоких уровней. С другой стороны, треугольники предшествуют заключительной волне большей последовательности. Следовательно, эта модель также означала, что «длинная позиция в DJIA выше 28 000 не стоит риска». Как только волна © закончилась, должен был произойти заметный медвежий разворот. Доу Джонс достиг 29 569 ранее в этом месяце, но теперь вернулся ниже отметки 28 тыс. Обновленный график ниже показывает, что коронавирус действительно может быть катализатором, которого так долго ждали медведи.

( Читать дальше )

4-часовой график Доу-Джонса показал, что восстановление рынка с 21 713 носит корректирующий характер. Это выглядело как простая (a) — (b) — © зигзагообразная коррекция с треугольником в волне (b). Это означало, что в среднесрочной перспективе можно ожидать более высоких уровней. С другой стороны, треугольники предшествуют заключительной волне большей последовательности. Следовательно, эта модель также означала, что «длинная позиция в DJIA выше 28 000 не стоит риска». Как только волна © закончилась, должен был произойти заметный медвежий разворот. Доу Джонс достиг 29 569 ранее в этом месяце, но теперь вернулся ниже отметки 28 тыс. Обновленный график ниже показывает, что коронавирус действительно может быть катализатором, которого так долго ждали медведи.

4-часовой график Доу-Джонса показал, что восстановление рынка с 21 713 носит корректирующий характер. Это выглядело как простая (a) — (b) — © зигзагообразная коррекция с треугольником в волне (b). Это означало, что в среднесрочной перспективе можно ожидать более высоких уровней. С другой стороны, треугольники предшествуют заключительной волне большей последовательности. Следовательно, эта модель также означала, что «длинная позиция в DJIA выше 28 000 не стоит риска». Как только волна © закончилась, должен был произойти заметный медвежий разворот. Доу Джонс достиг 29 569 ранее в этом месяце, но теперь вернулся ниже отметки 28 тыс. Обновленный график ниже показывает, что коронавирус действительно может быть катализатором, которого так долго ждали медведи.( Читать дальше )

Блог им. ruh666 |«DOW упал на 1000 пунктов» Узнайте, почему Коронавирус НЕ виноват в этом (перевод с elliottwave com)

- 26 февраля 2020, 19:28

- |

Коронавирус убивал людей по всему миру в январе и феврале.

Этот период действительно показал пару резких реакций на «плохие» новости о его вспышке. Тем не менее, фондовый рынок продолжал приходить к новым рекордным максимумам почти все время. (Для вас это звучит как «медвежий рынок, вызванный вирусом»?)

И теперь инвесторы вдруг, похоже, «поняли»?

Ну, это общепринятый взгляд.

Вы верите в эту историю? Если нет… то правильно.

Да, «логика» истории очень соблазнительна, в поверхностном смысле: «А вызывает Б.»

Но спросите основных аналитиков:

«Почему только сейчас? Почему «А» не вызвало «Б» неделю назад? Две недели назад? Три?

«Почему инвесторы игнорировали недели страшных предупреждений о коронавирусе — от CDC, ВОЗ, даже ФРС?»

Вы не услышите удовлетворительного ответа. Просто больше попыток выстроить круг.

Итак, позвольте нам дать вам ответ, на который вы можете полагаться.

( Читать дальше )

Этот период действительно показал пару резких реакций на «плохие» новости о его вспышке. Тем не менее, фондовый рынок продолжал приходить к новым рекордным максимумам почти все время. (Для вас это звучит как «медвежий рынок, вызванный вирусом»?)

И теперь инвесторы вдруг, похоже, «поняли»?

Ну, это общепринятый взгляд.

Вы верите в эту историю? Если нет… то правильно.

Да, «логика» истории очень соблазнительна, в поверхностном смысле: «А вызывает Б.»

Но спросите основных аналитиков:

«Почему только сейчас? Почему «А» не вызвало «Б» неделю назад? Две недели назад? Три?

«Почему инвесторы игнорировали недели страшных предупреждений о коронавирусе — от CDC, ВОЗ, даже ФРС?»

Вы не услышите удовлетворительного ответа. Просто больше попыток выстроить круг.

Итак, позвольте нам дать вам ответ, на который вы можете полагаться.

( Читать дальше )

Блог им. ruh666 |S&P 500: прагматичный взгляд на падение в 120 пунктов (перевод с elliottwave com)

- 25 февраля 2020, 20:41

- |

В прошлом посте писал о том, что в сипи всё очень похоже на разворот. Спрашивали разметку, вот она (сегодняшний тычок вниз — v, завершение импульса).

Вы когда-нибудь смотрели на график и думали: «Если бы я знал заранее, я бы нажал на курок»?

Внезапное падение S & P 500 в понедельник (24 февраля) на 120 пунктов оставило большинство трейдеров именно с такой реакцией.

Однако, если вы подпишетесь на нашу услугу внутридневной торговли акциями в США, у вас может возникнуть противоположное чувство.

Однако, если вы подпишетесь на нашу услугу внутридневной торговли акциями в США, у вас может возникнуть противоположное чувство.

За один торговый день до распродажи — в пятницу, 21 февраля, редактор Роберт Келли сказал подписчикам: Ожидайте «ускорение снижения в 3-й волне».

Возможно, вы знаете, что волна 3 сильная и быстрая.

Вот пятничный прогноз и график (некоторые ярлыки и аналитика зарезервированы для подписчиков):

( Читать дальше )

Вы когда-нибудь смотрели на график и думали: «Если бы я знал заранее, я бы нажал на курок»?

Внезапное падение S & P 500 в понедельник (24 февраля) на 120 пунктов оставило большинство трейдеров именно с такой реакцией.

Однако, если вы подпишетесь на нашу услугу внутридневной торговли акциями в США, у вас может возникнуть противоположное чувство.

Однако, если вы подпишетесь на нашу услугу внутридневной торговли акциями в США, у вас может возникнуть противоположное чувство.За один торговый день до распродажи — в пятницу, 21 февраля, редактор Роберт Келли сказал подписчикам: Ожидайте «ускорение снижения в 3-й волне».

Возможно, вы знаете, что волна 3 сильная и быстрая.

Вот пятничный прогноз и график (некоторые ярлыки и аналитика зарезервированы для подписчиков):

( Читать дальше )

Блог им. ruh666 |Экономический дайджест 23.02.2020

- 23 февраля 2020, 20:08

- |

Пара доллар/рубль на прошедшей неделе выросла и закрылась на уровне 64.0725. Среднесрочно пара, скорее всего, закончила волну С волны 2 конечного диагонального треугольника с 86, которая является плоской (разметка здесь), и уже находится в волне 3. Варианты долгосрочных разметок здесь. Чистая длинная спекулятивная позиция во фьючерсе на рубль выросла на 100 с 26 900 до 27 000. Индекс РТС снизился и закрылся на уровне 1524.71 (долгосрочная разметка здесь, среднесрочная - здесь). Индекс российских государственных облигаций (RGBI-tr) вырос, установил новый исторический максимум (588.32) и закрылся на уровне 586.56. Подробнее смотрите в программе «Итоги недели».

Мировые рынки

( Читать дальше )

Блог им. ruh666 |GBPUSD завершает паттерн, восходящий тренд может возобновиться

- 21 февраля 2020, 15:55

- |

Когда мы в последний раз писали о GBPUSD, Британия все еще была членом ЕС. Сегодня это уже не так, поскольку страна вышла из Союза 31 января. С другой стороны, пара практически не изменилась и в настоящее время колеблется около 1.2900. Фактически, GBPUSD следует классическому паттерну волн Эллиотта. Посмотрите на это на графике ниже, опубликованном два месяца назад.

19 декабря мы определили пятиволновый импульс вверх от 1.1959 до 1.3515. Каждый импульс сопровождается трехволновой коррекцией. Это то, что, как мы думали, произойдёт, когда мы делились этим графиком с нашими читателями. Падение от 1.3515 должно было быть волной «a» более крупного зигзага a-b-c. Поэтому имело смысл ожидать восстановления в волне «b», за которой последует еще большее ослабление в волне «c». Сегодня два месяца спустя, вот как все прошло.

19 декабря мы определили пятиволновый импульс вверх от 1.1959 до 1.3515. Каждый импульс сопровождается трехволновой коррекцией. Это то, что, как мы думали, произойдёт, когда мы делились этим графиком с нашими читателями. Падение от 1.3515 должно было быть волной «a» более крупного зигзага a-b-c. Поэтому имело смысл ожидать восстановления в волне «b», за которой последует еще большее ослабление в волне «c». Сегодня два месяца спустя, вот как все прошло.

( Читать дальше )

19 декабря мы определили пятиволновый импульс вверх от 1.1959 до 1.3515. Каждый импульс сопровождается трехволновой коррекцией. Это то, что, как мы думали, произойдёт, когда мы делились этим графиком с нашими читателями. Падение от 1.3515 должно было быть волной «a» более крупного зигзага a-b-c. Поэтому имело смысл ожидать восстановления в волне «b», за которой последует еще большее ослабление в волне «c». Сегодня два месяца спустя, вот как все прошло.

19 декабря мы определили пятиволновый импульс вверх от 1.1959 до 1.3515. Каждый импульс сопровождается трехволновой коррекцией. Это то, что, как мы думали, произойдёт, когда мы делились этим графиком с нашими читателями. Падение от 1.3515 должно было быть волной «a» более крупного зигзага a-b-c. Поэтому имело смысл ожидать восстановления в волне «b», за которой последует еще большее ослабление в волне «c». Сегодня два месяца спустя, вот как все прошло.

( Читать дальше )

Блог им. ruh666 |Индекс РТС. Что раньше, 1487.82 или перехай года?

- 17 февраля 2020, 19:11

- |

Индекс РТС. Что раньше, 1487.82 или перехай года?

Теперь настольную книгу волновиков «Волновой принцип Эллиотта» можно найти в бесплатном доступе здесь

И не забывайте подписываться на мой телеграм-канал и YouTube-канал

Блог им. ruh666 |Мусорные облигации: 2 «золотых» поворотных момента (перевод с elliottwave com)

- 17 февраля 2020, 15:06

- |

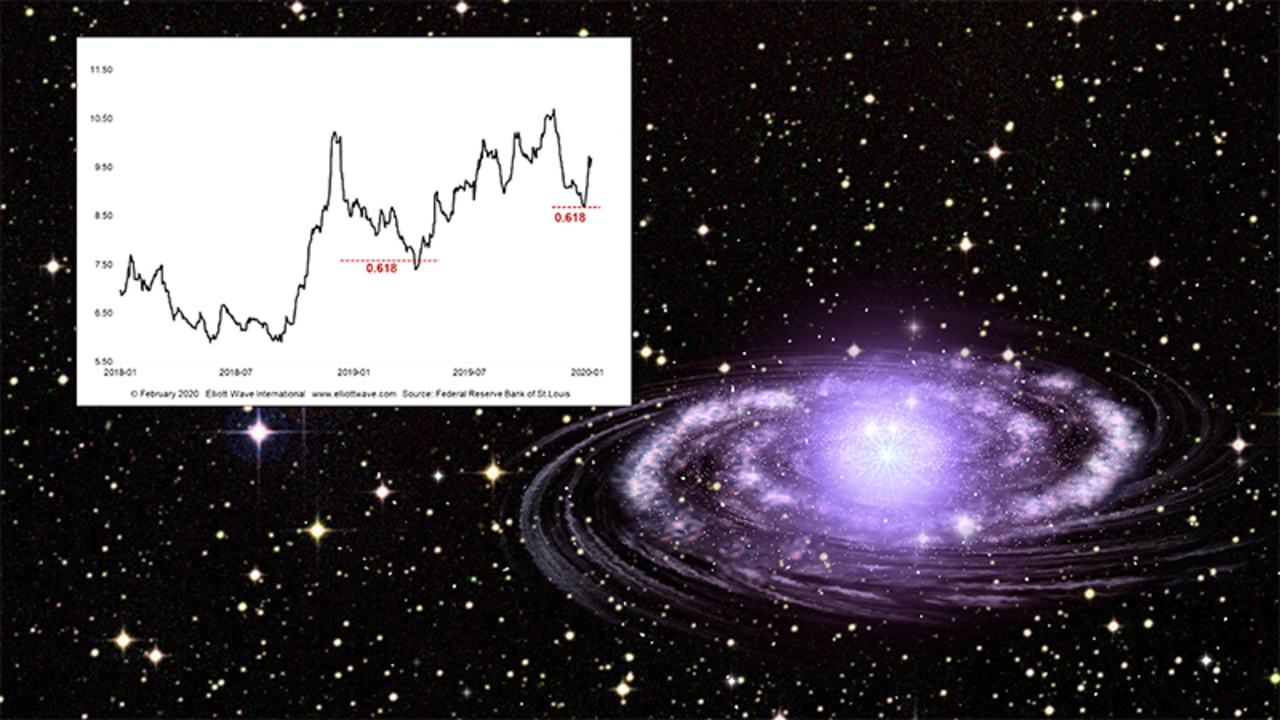

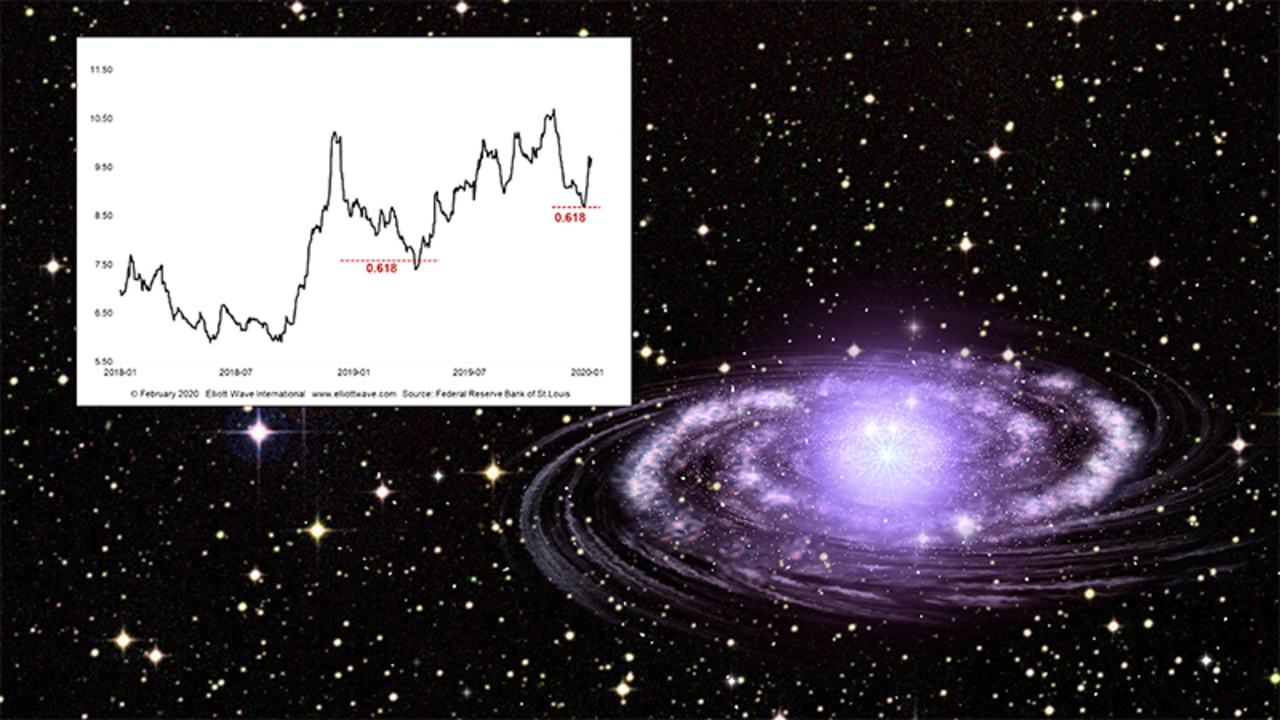

Недавний минимум на графике «Доходность ССС минус доходность ААА» произошел очень близко к ключевому уровню Фибоначчи

Золотое сечение — 1,618 или 0,618 — вездесуще по всей природе.

Золотое сечение — 1,618 или 0,618 — вездесуще по всей природе.

Вы найдете эту математическую пропорцию в форме галактик, морских коньков, сосновых шишек, расположения семян на подсолнухе и многих других природных явлений… в том числе на графиках финансовых рынков.

Да, графические модели финансовых рынков также являются частью природы, потому что они созданы взаимодействием людей.

Кроме того, Золотое сечение очень полезно для установления ценовых целей и прогнозирования ключевых моментов в этих ценовых графиках.

Действительно, Мюррей Ганн, глава отдела глобальных исследований в Elliott Wave International, упомянул Золотое сечение в своем анализе рынка мусорных облигаций в нашей февральской перспективе глобального рынка. Вот график и комментарий:

( Читать дальше )

Золотое сечение — 1,618 или 0,618 — вездесуще по всей природе.

Золотое сечение — 1,618 или 0,618 — вездесуще по всей природе.Вы найдете эту математическую пропорцию в форме галактик, морских коньков, сосновых шишек, расположения семян на подсолнухе и многих других природных явлений… в том числе на графиках финансовых рынков.

Да, графические модели финансовых рынков также являются частью природы, потому что они созданы взаимодействием людей.

Кроме того, Золотое сечение очень полезно для установления ценовых целей и прогнозирования ключевых моментов в этих ценовых графиках.

Действительно, Мюррей Ганн, глава отдела глобальных исследований в Elliott Wave International, упомянул Золотое сечение в своем анализе рынка мусорных облигаций в нашей февральской перспективе глобального рынка. Вот график и комментарий:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс