SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. ruh666 |Золото/серебро: что может означать это «серьезное неподтверждение» (перевод с elliottwave com)

- 10 февраля 2021, 12:11

- |

«Надломленные тренды часто неустойчивы»

Когда тренд сильный, связанные рынки имеют тенденцию двигаться в унисон. Однако, когда тренд близок к истощению — будь то бычий или медвежий — часто случаются «неподтверждения». Это когда один рынок продолжает расти (или падать), а связанный рынок — нет. В качестве примера, в нашем краткосрочном отчете США от 3 февраля обсуждались детали неподтверждения цен на золото и серебро. Вот график и комментарий:

Когда тренд сильный, связанные рынки имеют тенденцию двигаться в унисон. Однако, когда тренд близок к истощению — будь то бычий или медвежий — часто случаются «неподтверждения». Это когда один рынок продолжает расти (или падать), а связанный рынок — нет. В качестве примера, в нашем краткосрочном отчете США от 3 февраля обсуждались детали неподтверждения цен на золото и серебро. Вот график и комментарий:

( Читать дальше )

Когда тренд сильный, связанные рынки имеют тенденцию двигаться в унисон. Однако, когда тренд близок к истощению — будь то бычий или медвежий — часто случаются «неподтверждения». Это когда один рынок продолжает расти (или падать), а связанный рынок — нет. В качестве примера, в нашем краткосрочном отчете США от 3 февраля обсуждались детали неподтверждения цен на золото и серебро. Вот график и комментарий:

Когда тренд сильный, связанные рынки имеют тенденцию двигаться в унисон. Однако, когда тренд близок к истощению — будь то бычий или медвежий — часто случаются «неподтверждения». Это когда один рынок продолжает расти (или падать), а связанный рынок — нет. В качестве примера, в нашем краткосрочном отчете США от 3 февраля обсуждались детали неподтверждения цен на золото и серебро. Вот график и комментарий:

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 19 )

Блог им. ruh666 |Золото: посмотрите, что это соотношение Фибоначчи говорит о тренде (перевод с elliottwave com)

- 14 августа 2020, 15:12

- |

Уровень коррекции Фибоначчи 0,618 — это обычная точка разворота на рынках.

Числа Фибоначчи следуют последовательности, которая начинается с 0 и 1, и каждое последующее число представляет собой сумму двух предыдущих (0, 1, 1, 2, 3, 5, 8, 13, 21, 34 и т. Д.). После нескольких первых чисел в последовательности отношение любого числа к следующему, более высокому, составляет примерно 0,618 к 1; его отношение к следующему меньшему числу составляет примерно 1,618 к 1. Отношения Фибоначчи встречаются повсюду в природе, от формы галактик и ракушек до молекул и даже человеческого тела.

( Читать дальше )

Числа Фибоначчи следуют последовательности, которая начинается с 0 и 1, и каждое последующее число представляет собой сумму двух предыдущих (0, 1, 1, 2, 3, 5, 8, 13, 21, 34 и т. Д.). После нескольких первых чисел в последовательности отношение любого числа к следующему, более высокому, составляет примерно 0,618 к 1; его отношение к следующему меньшему числу составляет примерно 1,618 к 1. Отношения Фибоначчи встречаются повсюду в природе, от формы галактик и ракушек до молекул и даже человеческого тела.

( Читать дальше )

Блог им. ruh666 |Золото и серебро. Долгосрочные разметки от elliottwave com

- 13 августа 2020, 17:40

- |

Золото, возможно, завершило волну B (в кружке) расширенного флэта на 2089.20 и сейчас начинает снижаться в волне C (в кружке). Однако остается шанс, что волна (Y) продолжит развиваться, по крайней мере, пока цена держится выше 1813,20.

Серебро, возможно, завершило волну X (в кружке) на уровне 29,91 и сейчас начинает снижаться в волне Y (в кружке), развивающуюся как зигзаг.

Серебро, возможно, завершило волну X (в кружке) на уровне 29,91 и сейчас начинает снижаться в волне Y (в кружке), развивающуюся как зигзаг.

( Читать дальше )

Серебро, возможно, завершило волну X (в кружке) на уровне 29,91 и сейчас начинает снижаться в волне Y (в кружке), развивающуюся как зигзаг.

Серебро, возможно, завершило волну X (в кружке) на уровне 29,91 и сейчас начинает снижаться в волне Y (в кружке), развивающуюся как зигзаг.

( Читать дальше )

Блог им. ruh666 |Миллениалы ломанулись в драгоценные металлы: золото - следующая Тесла?

- 24 июля 2020, 17:22

- |

Поскольку в последние несколько дней драгоценные металлы росли быстрее, мы пошутили (вроде) в Твиттере, что скачок импульса скоро станет магнитом для новых торговых гуру, торгующих из дома — будь то в Китае или в китайском квартале — и отправит их на новые исторические максимумы. Через день это произошло, когда пользователи Robinhood ломанулись в золотые и серебряные ETF. Что касается SLV, число пользователей RH, имеющих ETF, за последние несколько дней выросло с примерно 15 000 до 20 000 ...

… сделав его 16-м самым популярным выбором на Robinhood за последние 24 часа.

… сделав его 16-м самым популярным выбором на Robinhood за последние 24 часа.

( Читать дальше )

… сделав его 16-м самым популярным выбором на Robinhood за последние 24 часа.

… сделав его 16-м самым популярным выбором на Robinhood за последние 24 часа.

( Читать дальше )

Блог им. ruh666 |Центральные банки купили еще 40 тонн золота в мае

- 15 июля 2020, 20:45

- |

Центральные банки добавили в мае 39,8 тонны золота, согласно последним данным Всемирного совета по золоту. Майские закупки сохраняли темпы, которые мы наблюдали в течение первых четырех месяцев года, и были немного выше четырехмесячного среднего показателя в 35 тонн.

До сих пор в 2020 году центральные банки добавили в свои резервы нетто 181 тонны золота. Это примерно на 31% ниже, чем за аналогичный период прошлого года. Более низкий уровень покупок в 2020 году полностью ожидался, учитывая силу покупок центральных банков как в 2018, так и в 2019 году.

До сих пор в 2020 году центральные банки добавили в свои резервы нетто 181 тонны золота. Это примерно на 31% ниже, чем за аналогичный период прошлого года. Более низкий уровень покупок в 2020 году полностью ожидался, учитывая силу покупок центральных банков как в 2018, так и в 2019 году.

Спрос центральных банков в прошлом году составил 650,3 тонны. Это был второй по величине уровень ежегодных закупок за 50 лет, чуть ниже чистых закупок в 2018 году в 656,2 тонны. По данным WGC, 2018 год отмечен самым высоким уровнем ежегодных чистых покупок золота центральными банками с момента приостановления конвертируемости доллара в золото в 1971 году и вторым по величине годовым итогом за всю историю наблюдений.

Всемирный совет по золоту основывает свои данные на информации, представленной в Международный валютный фонд.

( Читать дальше )

До сих пор в 2020 году центральные банки добавили в свои резервы нетто 181 тонны золота. Это примерно на 31% ниже, чем за аналогичный период прошлого года. Более низкий уровень покупок в 2020 году полностью ожидался, учитывая силу покупок центральных банков как в 2018, так и в 2019 году.

До сих пор в 2020 году центральные банки добавили в свои резервы нетто 181 тонны золота. Это примерно на 31% ниже, чем за аналогичный период прошлого года. Более низкий уровень покупок в 2020 году полностью ожидался, учитывая силу покупок центральных банков как в 2018, так и в 2019 году.Спрос центральных банков в прошлом году составил 650,3 тонны. Это был второй по величине уровень ежегодных закупок за 50 лет, чуть ниже чистых закупок в 2018 году в 656,2 тонны. По данным WGC, 2018 год отмечен самым высоким уровнем ежегодных чистых покупок золота центральными банками с момента приостановления конвертируемости доллара в золото в 1971 году и вторым по величине годовым итогом за всю историю наблюдений.

Всемирный совет по золоту основывает свои данные на информации, представленной в Международный валютный фонд.

( Читать дальше )

Блог им. ruh666 |Почему хедж-фонды покупают золото во времена кризиса

- 14 июля 2020, 17:10

- |

Даже когда в распоряжении хедж-фондов есть целый ряд продуктов для защиты от рисков, таких как короткая позиция по S&P 500 или лонг волатильности, многие все еще покупают золото. Зачем? Потому что он предлагает широкую защиту от неизвестных, а не целевую страховку от выявленных рисков.

В самые мрачные дни марта предлагаемый металлический рынок упал вместе с акциями и другими рискованными активами, поскольку инвесторы ринулись к ликвидности краткосрочных казначейских обязательств. Даже если простить эту неудачу, это тупой инструмент по сравнению с другими формами страхования портфеля.

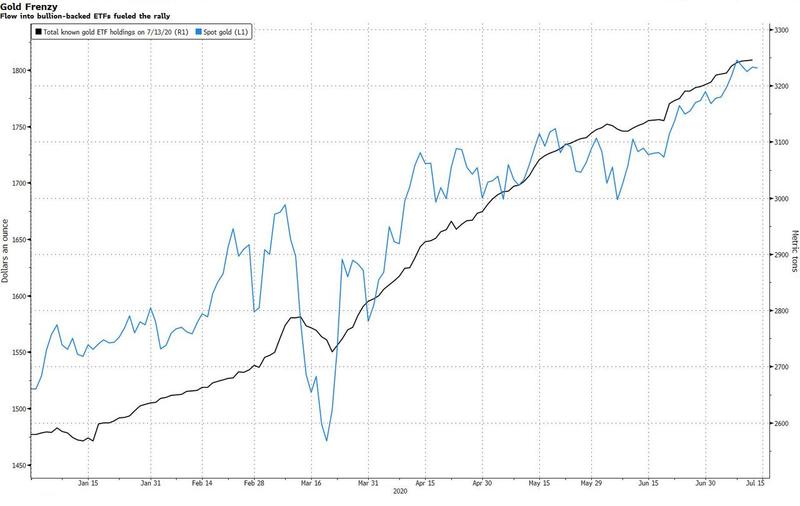

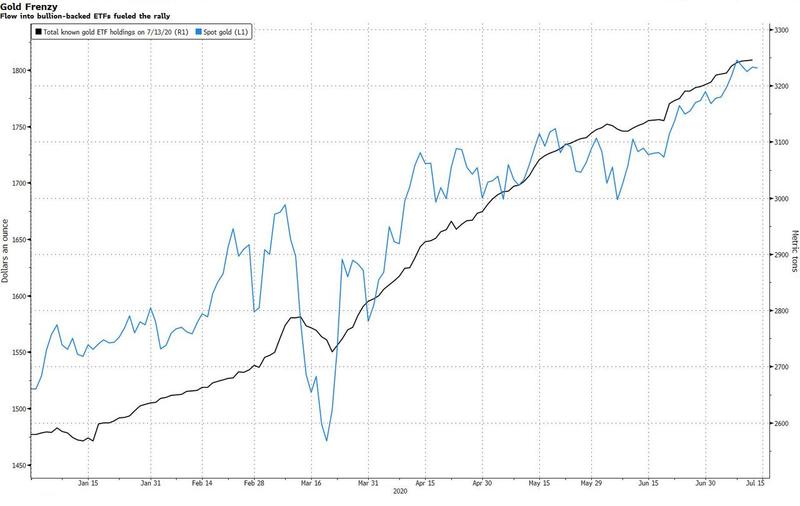

Тем не менее, цена на золото достигла восьмилетнего максимума выше 1800 долларов за унцию. Инвесторы в биржевые фонды создали запас, достаточно большой, чтобы обеспечить глобальный спрос на золото в течение трех четвертей года. И такие знаменитости, как Пол Сингер, Дэвид Эйнхорн и Криспин Оди, сказали последователям, что они бычьи.

Первой причиной обычно является обратная связь с реальными ставками. Как не приносящий доход актив с предполагаемыми качествами защиты от инфляции, золото имеет тенденцию преуспевать, когда центральные банки становятся голубиными перед лицом медленного роста. Но есть более точные способы достижения этого, например, с помощью инфляционных свопов.

Первой причиной обычно является обратная связь с реальными ставками. Как не приносящий доход актив с предполагаемыми качествами защиты от инфляции, золото имеет тенденцию преуспевать, когда центральные банки становятся голубиными перед лицом медленного роста. Но есть более точные способы достижения этого, например, с помощью инфляционных свопов.

( Читать дальше )

В самые мрачные дни марта предлагаемый металлический рынок упал вместе с акциями и другими рискованными активами, поскольку инвесторы ринулись к ликвидности краткосрочных казначейских обязательств. Даже если простить эту неудачу, это тупой инструмент по сравнению с другими формами страхования портфеля.

Тем не менее, цена на золото достигла восьмилетнего максимума выше 1800 долларов за унцию. Инвесторы в биржевые фонды создали запас, достаточно большой, чтобы обеспечить глобальный спрос на золото в течение трех четвертей года. И такие знаменитости, как Пол Сингер, Дэвид Эйнхорн и Криспин Оди, сказали последователям, что они бычьи.

Первой причиной обычно является обратная связь с реальными ставками. Как не приносящий доход актив с предполагаемыми качествами защиты от инфляции, золото имеет тенденцию преуспевать, когда центральные банки становятся голубиными перед лицом медленного роста. Но есть более точные способы достижения этого, например, с помощью инфляционных свопов.

Первой причиной обычно является обратная связь с реальными ставками. Как не приносящий доход актив с предполагаемыми качествами защиты от инфляции, золото имеет тенденцию преуспевать, когда центральные банки становятся голубиными перед лицом медленного роста. Но есть более точные способы достижения этого, например, с помощью инфляционных свопов.( Читать дальше )

Блог им. ruh666 |Цена на серебро собирается на 19 долларов перед коррекцией до 16

- 22 июня 2020, 17:13

- |

Цена на серебро, также известное как актив-убежище наряду с золотом, резко упала, когда паника коронавируса охватила рынки акций. 18 марта XAGUSD упал до $ 11,64. Но драгоценный металл значительно вырос с глубины распродажи. На момент написания статьи серебро колебалось около 17,535 долларов за унцию после достижения 18,39 долларов 1 июня. Теперь мы думаем, что пришло время взглянуть на это восстановление с точки зрения волн Эллиотта. График ниже показывает, что может произойти дальше.

4-часовой график серебра показывает, что восстановление с $ 11,64 является почти полным пятиволновым импульсом. «Почти», потому что пока у нас есть волны с 1 по 4, волна 5 по-прежнему отсутствует. Пять подволнов третьей волны также видны. Волновая теория Эллиотта утверждает, что трехволновая коррекция следует за каждым импульсом. Если приведенное выше значение верное, мы можем ожидать еще один толчок в волне 5, прежде чем медведи вернутся. $ 19 за унцию кажется разумной целью для роста, в то время как $ 16 имеет смысл, когда начнется коррекция.

4-часовой график серебра показывает, что восстановление с $ 11,64 является почти полным пятиволновым импульсом. «Почти», потому что пока у нас есть волны с 1 по 4, волна 5 по-прежнему отсутствует. Пять подволнов третьей волны также видны. Волновая теория Эллиотта утверждает, что трехволновая коррекция следует за каждым импульсом. Если приведенное выше значение верное, мы можем ожидать еще один толчок в волне 5, прежде чем медведи вернутся. $ 19 за унцию кажется разумной целью для роста, в то время как $ 16 имеет смысл, когда начнется коррекция.

перевод отсюда

( Читать дальше )

4-часовой график серебра показывает, что восстановление с $ 11,64 является почти полным пятиволновым импульсом. «Почти», потому что пока у нас есть волны с 1 по 4, волна 5 по-прежнему отсутствует. Пять подволнов третьей волны также видны. Волновая теория Эллиотта утверждает, что трехволновая коррекция следует за каждым импульсом. Если приведенное выше значение верное, мы можем ожидать еще один толчок в волне 5, прежде чем медведи вернутся. $ 19 за унцию кажется разумной целью для роста, в то время как $ 16 имеет смысл, когда начнется коррекция.

4-часовой график серебра показывает, что восстановление с $ 11,64 является почти полным пятиволновым импульсом. «Почти», потому что пока у нас есть волны с 1 по 4, волна 5 по-прежнему отсутствует. Пять подволнов третьей волны также видны. Волновая теория Эллиотта утверждает, что трехволновая коррекция следует за каждым импульсом. Если приведенное выше значение верное, мы можем ожидать еще один толчок в волне 5, прежде чем медведи вернутся. $ 19 за унцию кажется разумной целью для роста, в то время как $ 16 имеет смысл, когда начнется коррекция.перевод отсюда

( Читать дальше )

Блог им. ruh666 |Золото и серебро: перспектива «расхождения» длиной в год (перевод с elliottwave com)

- 19 июня 2020, 13:33

- |

Вот когда цены на золото и серебро начали расходиться

Ранее на этих страницах мы отмечали расхождение в графиках цен на золото и серебро и цитировали наше краткосрочное обновление США от 27 апреля:

Что ж, вот обновление: это неподтверждение между золотом и серебром растянулось на год.

Что ж, вот обновление: это неподтверждение между золотом и серебром растянулось на год.Наше краткосрочное обновление от 12 июня в США показало этот график и сказало:

( Читать дальше )

Блог им. ruh666 |Цены на золото имели 2,5 миллиона причин для падения. Но вместо этого они росли всю неделю

- 17 июня 2020, 16:42

- |

Этот график цен на золото показывает, почему 12 июня Kitco назвал период с 7 по 12 июня «хорошей неделей для золотых быков» с желтым металлом, добавившим 43 доллара за унцию за это время.

Для трейдеров, однако, неделя настолько же хороша, как и способность заранее предвидеть тренд. Возникает вопрос, по какой причине у золотых быков должно быть всё хорошо?

Бычий? Фактически, 5 июня у золотых быков было ровно 2,5 миллиона причин полагать, что предстоящая неделя будет совсем не хорошей. В тот день Министерство труда США сбросило бомбу с положительным зарядом, сообщив о 2,5 млн. РОСТЕ в несельскохозяйственных рабочих местах — ПРОТИВ — безумного ожидаемого рынком 8 миллионов — СНИЖЕНИЯ рабочих мест. Это вызвало парад позитивных заголовков, которые подняли бокал с цитатой «Признаки выздоровления». И обновленный «Апетит к риску». Все это привело к снижению цен на золото до двухмесячного минимума, что стало самым большим недельным падением с марта.

( Читать дальше )

Для трейдеров, однако, неделя настолько же хороша, как и способность заранее предвидеть тренд. Возникает вопрос, по какой причине у золотых быков должно быть всё хорошо?

Бычий? Фактически, 5 июня у золотых быков было ровно 2,5 миллиона причин полагать, что предстоящая неделя будет совсем не хорошей. В тот день Министерство труда США сбросило бомбу с положительным зарядом, сообщив о 2,5 млн. РОСТЕ в несельскохозяйственных рабочих местах — ПРОТИВ — безумного ожидаемого рынком 8 миллионов — СНИЖЕНИЯ рабочих мест. Это вызвало парад позитивных заголовков, которые подняли бокал с цитатой «Признаки выздоровления». И обновленный «Апетит к риску». Все это привело к снижению цен на золото до двухмесячного минимума, что стало самым большим недельным падением с марта.

( Читать дальше )

Блог им. ruh666 |8-летний цикл золота - и почему «актив-убежище» не в ралли (перевод с elliottwave com)

- 18 мая 2020, 16:33

- |

15 августа 1971 года президент Ричард Никсон выступил с премьерным обращением к стране. Его тема была экономика — и его заголовок был следующим:

Общественность все больше недовольна ростом инфляции, которая в то время достигла колоссальных… пяти процентов. Тем не менее, еще одна новость, о которой Никсон также объявил, имела гораздо более долгосрочный эффект:

«Приостановить конвертируемость доллара в золото или другие резервные активы». Это решение было лишением доллара ценности золота. На протяжении всей истории США до тех пор американская валюта была на золотом стандарте. И да, Никсон действительно использовал слово «временно», но на самом деле август 1971 года стал практическим концом золотого стандарта.

«Приостановить конвертируемость доллара в золото или другие резервные активы». Это решение было лишением доллара ценности золота. На протяжении всей истории США до тех пор американская валюта была на золотом стандарте. И да, Никсон действительно использовал слово «временно», но на самом деле август 1971 года стал практическим концом золотого стандарта.

К январю 1975 года большинство мировых валют торговалось по плавающем курсам, и золотые слитки начали свободно торговаться.

Что приводит нас к… сегодня. Золото свободно торговалось в течение шести полных десятилетий.

( Читать дальше )

Общественность все больше недовольна ростом инфляции, которая в то время достигла колоссальных… пяти процентов. Тем не менее, еще одна новость, о которой Никсон также объявил, имела гораздо более долгосрочный эффект:

«Приостановить конвертируемость доллара в золото или другие резервные активы». Это решение было лишением доллара ценности золота. На протяжении всей истории США до тех пор американская валюта была на золотом стандарте. И да, Никсон действительно использовал слово «временно», но на самом деле август 1971 года стал практическим концом золотого стандарта.

«Приостановить конвертируемость доллара в золото или другие резервные активы». Это решение было лишением доллара ценности золота. На протяжении всей истории США до тех пор американская валюта была на золотом стандарте. И да, Никсон действительно использовал слово «временно», но на самом деле август 1971 года стал практическим концом золотого стандарта.К январю 1975 года большинство мировых валют торговалось по плавающем курсам, и золотые слитки начали свободно торговаться.

Что приводит нас к… сегодня. Золото свободно торговалось в течение шести полных десятилетий.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс