Блог им. pterodactylll |Изменения в долгосрочном портфеле

- 01 ноября 2025, 00:59

- |

Увеличил долю акций на 5% — до 25% (прежде всего это Т-технологии и Яндекс).

Увеличил долю длинных ОФЗ также на 5% (теперь доля облигаций с постоянным купоном 25%) в преддверии погашения почти на 500 млрд. руб. России 26229.

Увеличения произвел за счет уменьшения доли облигаций с плавающим купоном и денежного рынка. Теперь их доля соответственно 5% и 5%.

Основные причины:

Геополитика, судя по премии уже максимально в цене акций.

Также, как для акций, так и для облигаций может в дальнейшем на руку играть постепенное, но все-таки снижение ключевой ставки Банком России. Здесь появились определенные предпосылки несколько большей мягкости ЦБ в будущем, чем предполагалось ранее.

В частности это данные по кредитованию: Рост кредитов экономике в сентябре замедлился до 0,7% м/м с 1,8% месяцем ранее. Корпоративное кредитование — с 2,1% до 0,4%. Годовой прирост кредита — минимум за 5 лет (9,3%).

В качестве локального позитива для акций и облигаций РФ стоит отметить также, что на этой неделе правительство утвердило возможность вкладывать собственные средства в акции и облигации госкомпаниями. Пусть не сразу, но это может позитивно сказаться на фондовых активах.

( Читать дальше )

- комментировать

- 422

- Комментарии ( 0 )

Блог им. pterodactylll |Грусть российского инвестора 2025

- 30 октября 2025, 15:00

- |

Был солнечный день, и инвестировать было не лень —

Индекс Мосбиржи пробивает три тысячи… какое число, эх, блажень!

Купил себе Яндекс, Лукойл и Роснефть. А на остаток взял Позитива и валютных бондов для истинного креатива.

Все аналитики хором твердят, что доллары могут быть 100 а может и 150.

Жду прибылей я миллионы, уж в этом году оттянусь. Куплю жене шубу, а может быть даже в недвигу вложусь.

Но вот уж прошел почти год — на счете все наоборот.

Рубль пошел укрепляться, а акции не стали отжиматься.

Дядька в красной кепке уже не наш слоняра, и новых налогов подкинул Минфин, похоже страдать буду я не один.

Неделю уж ем доширак, - отложил еще пятак. Но рынку его не отдам, уж лучше пропью его сам ).

Визуализация и прочтение:

Блог им. pterodactylll |Бессмертный портфель на фондовом рынке РФ

- 20 октября 2025, 22:28

- |

Сейчас на рынках краткосрочно оптимизм на геополитике. Самое время рассказать про мой долгосрочный портфель.

Структура Портфеля

— 20% — Акции: Драйвер роста капитала.

— 60% — Облигации: Защита от волатильности.

— 25% — с постоянным купоном

— 25% — замещающие

— 10% — с переменным купоном

— 10% — Золото: Хеджирование рисков.

— 10% — Ликвидные активы: Оперативная гибкость.

Детали Облигаций (60%)

— 25% — Постоянный купон. Преимущественно с дюрацию более 3хлет. Наращиваю дополнительно долю перед погашением госвыпуска (500 млрд руб.) в ноябре 2025 (доп. спрос). Также жду смягчения риторики ЦБ к началу 2026го

— 25% — Замещающие облигации: Защита от переоценённого рубля. По всем моделям аналитиков рубль сейчас дороже на 15–18%, чем должен быть. Плюс правительство, судя по новым налогам, ищет дополнительные средства — обесценивание рубля может стать таким средством.

— 10% — Переменный купон: Кракткосрочно ключ останется, скорее всего, на том же уровне, а отдельные выпуски дают сейчас ключ+1.5-2%, что очень неплохо.

( Читать дальше )

Блог им. pterodactylll |Магия круглых чисел

- 13 февраля 2024, 23:16

- |

На рынках акций психология в краткосрочном периоде зачастую играет даже более важную роль, чем фундаментальные факторы. Здесь хотелось бы отдельно выделить круглые числа. Думаю, многие, кто хотя бы несколько месяцев торгуют на фондовом рынке, сталкивались с тем, что если цена на какой-либо актив приближается к круглым числам, например, 10, 40, 5 тысяч, то она непременно туда дойдет. Очень часто такие значения становится знаковыми. Т.е. от них начинаются новые краткосрочные тренды: или пробой после ускорения, или коррекция.

Буквально вчера индекс S&P 500 стоил 5 тысяч, индекс развивающихся рынков MSCI Emerging Markets — 40, а биткоин — 50 тысяч $. Сегодня во всех этих трех инструментах началась коррекция на статистике по инфляции в США. Потребительская инфляция в годовом выражении за январь выросла на 3,9% при ожиданиях на уровне 3,7%.

Данный момент отдалил снижение ставок в стране минимум до лета, что вполне может стать триггером для краткосрочной коррекции ключевых мировых индексов. Особенно учитывая, что первая попытка закрепиться выше значимых круглых чисел оказалась неудачной.

Блог им. pterodactylll |Тактическая расстановка

- 19 октября 2023, 22:07

- |

1. Ситуация на Ближнем Востоке увеличивает привлекательность нефти, газа и золота. При этом в базовом сценарии не жду скорого окончания данной истории, а скорее думаю, что возможно дальнейшее вовлечение других стран в конфликт. Если такой сценарий реализуется, то все перечисленные выше активы могут стать заметно выше.

Из акций РФ в этом ключе можно выделить: Роснефть, Татнефть, Лукойл, Новатэк и Полюс. Для нефти дополнительный плюс, разумеется, дефицит и рекордно низкие мировые запасы. Единственное, чего опасаюсь в контексте удержания нефтегазовых компаний на текущий момент — это возможная рецессия в мире❗️ Поэтому сейчас держу в акциях всего 30% от портфеля.

2. Золото.

Данный актив хотел бы выделить отдельно, т.к. кроме геополитики, есть высокие риски приостановки работы федерального правительства в США после 17 ноября. Спикера Палаты представителей до сих пор нет (с первой попытки не получилось избрать), а законов нужно утвердить массу. Также возможно замедление мировой экономики в целом (в ближайшие полгода). Существенный рост цен на энергоносители может больно ударить по и без того слабой Европе. А высокие ставки будут способствовать увеличению количества банкротств, которых в сентябре и так было максимально много за последние месяцы. ( См. график ниже)

( Читать дальше )

Блог им. pterodactylll |Большая ставка на девальвацию рубля

- 28 апреля 2021, 20:11

- |

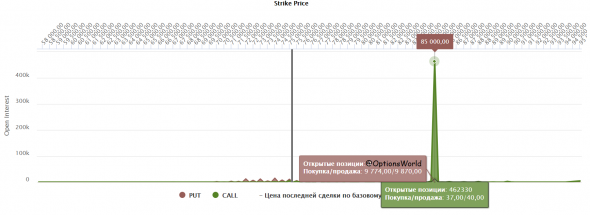

Интересная ситуация происходит с открытыми позициями на рубль. Кто-то уже несколько недель открывает большие позиции в опционах на доллар/рубль, делая ставку на обесценение рубля. Причем делал он это сначала на июньской экспирации, а потом перешел на майскую.

Сейчас на майской экспирации (20.05.21) открыто 463330 опционов колл с 85000 страйком, а на июньской 420746 опционов колл с 100000 страйком.

Если предполагать, что это чьи-то покупки об маркетмейкера, то куплено на сумму 18.5 млн. майских и 9.2 млн. июньских, а с продающей стороны это 2.3 млрд. майских и чуть менее 1.9 млрд июньский, т.к. при продаже ГО по опционам стремится к ГО по фьючерсу лежащему в его основе. Данный момент дает основание предполагать, что продающая сторона это все-таки маркетмейкер, а покупатель, некто делающий ставку на черного лебедя по рублю.

( Читать дальше )

Блог им. pterodactylll |О главном на финансовых рынках на текущей неделе

- 16 декабря 2019, 13:32

- |

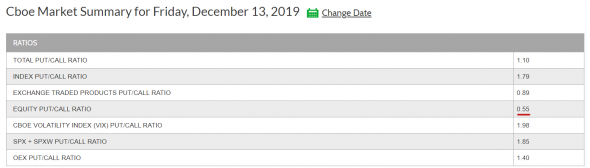

В текущий момент тренд растущий и сила покупателей видна невооруженным взглядом. Но есть и нюансы....

В частности российский рынок на пиках, как по отношению к сырьевым активам (нефть, медь), так и к ключевой растущей истории в виде S&P500.

РТС/SP500

При этом настроения на американском рынке — крайне бычьи, что обычно ничего хорошего не сулит (скорее коррекцию горизонтальную или вертикальную) за базовый сценарий беру горизонтальную.

( Читать дальше )

Блог им. pterodactylll |Что надо поправить трейдеру/инвестору чтобы зарабатывать

- 24 апреля 2019, 13:43

- |

Как известно большинство, особенно новичков теряют все свои деньги на бирже. Чтобы этого не произошло выделил ключевые факторы на которые необходимо обратить свое внимание, чтобы не терять (всего 1.5 минуты).

( Читать дальше )

Блог им. pterodactylll |Почему трейдинг оборачивается потерями для абсолютного большинства

- 21 мая 2018, 10:51

- |

Записал небольшое видео (3 минуты) на данную тему:

( Читать дальше )

Блог им. pterodactylll |Советы начинающим трейдерам. Психология

- 16 июня 2013, 17:31

- |

Как показывает практика, первоначальные ожидания очень часто разбиваются о скалы суровой действительности.

По мнению большинства так называемых новичков торговля – это самый простой и быстрый способ заработка. Только вот здесь не учитывается один момент: Заработать действительно просто, но еще проще потерять. Между тем, чтобы зарабатывать долго и постоянно, нужно очень много работать. Да первый и очень важный момент:к торговле надо относиться, как к работе и много времени тратить на изучение поведения рынков и анализ ситуации. Везение может быть очень скоротечным, а потерянные деньги и контроль над собой порой ведут к трагичным последствиям. (к людям который пришли на рынок после закрытия казино, чтобы просто поиграть эта статья не относится).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс