Блог им. proton |Добыча нефти в США. Данные EIA свидетельствуют о приближении максимума.

- 27 января 2020, 12:43

- |

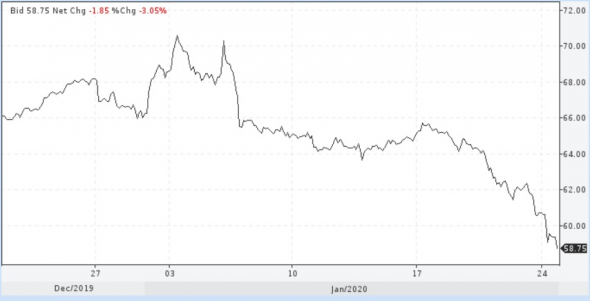

Цены нефти начали год подскоком во время январского обострения отношений между США и Ираном. Но после снятия возникшей остроты проблемы они снижаются большую часть января. Подписание первой фазы торгового соглашения между США и Китаем способствовало лишь кратковременному подрастанию цены нефти в средине месяца. А вот вспышка вируса в Китае и связанные с этим угрозы экономике Поднебесной стали серьезным угнетающим фактором для цен. В результате откат от пиков начала января уже превысил 15%. Краткосрочные факторы и далее будут влиять на цены нефти, и тут в первую очередь нужно следить за развитием паники в Китае и стабильностью на ведущих финансовых рынках.

Тренды основных параметров, влияющих на баланс спроса и предложения, тоже претерпевают заметные изменения. Здесь стоит вспомнить об обещанном ОПЕК+ дополнительном сокращении добычи с начала текущего года. И скоро мы узнаем первые результаты их стараний. Что касается наиболее динамичного параметра, влияющего на баланс спроса и предложения, то здесь угрозы для динамики цен немного ослабевают. Хотя США и начинают 2020 год с рекордным темпом добычи нефти на уровне 13 Мб/д, но появляется все больше признаков приближения добычи к своему максимуму.

( Читать дальше )

- комментировать

- 3.7К

- Комментарии ( 6 )

Блог им. proton |Permian в США как кость планам ОПЕК+ помочь миру поглотить лишнюю добычу нефти

- 21 июля 2017, 12:46

- |

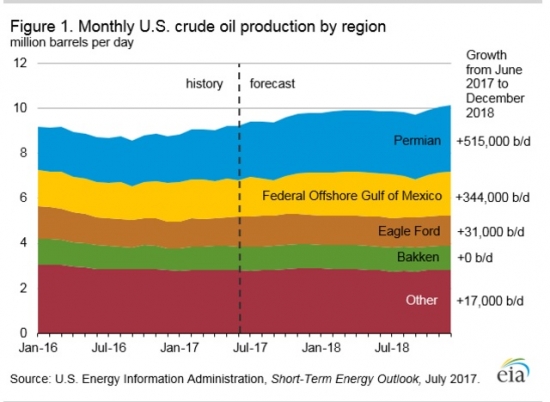

Задумки ОПЕК+ по стабилизации добычи и снижению навеса излишнего предложения нефти наталкиваются на амбициозные планы США. Минэнерго США в очередном своем обзоре представило прогноз роста нефтедобычи в стране. EIA полагает, что общая добыча сырой нефти в США в 2017 году составит в среднем 9,3. mb/d. Планы на 2018 еще более впечатляют: добыча в среднем должна составить 9,9 mb/d. Тем самым даже средние уровни добычи должны превысить зафиксированные максимальные отметки 9,6 mb/d. Большая часть роста добычи нефти в США с июня 2017 года по конец следующего года будет поступать из плотных горных пород в пределах Пермского региона в Техасе (Permian), а также из Мексиканского залива.

Динамика, связанная с бурением в Мексиканском заливе отличается от динамики бурения на континенте. Из-за продолжительности времени, необходимого для завершения крупных оффшорных проектов, добыча нефти в Мексиканском заливе менее чувствительна к краткосрочным изменениям цен на нефть и определяется динамикой запуска долгосрочных проектов. В 2016 году там вошли в строй восемь зон, способствующих росту добычи. Ожидается, что еще семь проектов поступят к работе к концу 2018 года. В результате прогнозируется, что добыча сырой нефти в Мексиканском заливе будет расти в среднем до 1,7 mb/d в 2017 году и до 1,9 mb/d в 2018 году.

( Читать дальше )

Блог им. proton |ОПЕК увеличила добычу нефти в июне на 0,393 mb/d

- 12 июля 2017, 14:15

- |

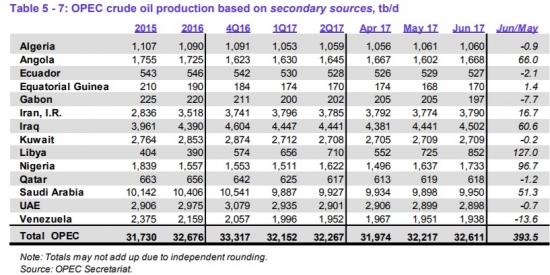

ОПЕК выпустила очередной (июльский) ежемесячный бюллетень. В нем проводится анализ состояния спроса и предложения нефти за прошедший месяц. Традиционно наибольший интерес представляет представляемая ОПЕК итоговая таблица по объемам добычи нефти (основанная на данных из вторичных источников). В качестве вторичных источников ОПЕК использует данные Международного энергетического агентства, данные агентств Platts и Argus, Управления энергетической информацией США, консалтинговой компании Cambridge Energy Research Associates (CERA) и отраслевого еженедельника Petroleum Intelligence Weekly (PIW).

Указанная таблица за июнь выглядит следующим образом.

Как видим, ОПЕК увеличила добычу нефти в июне на 393 tb/d. Основной рост добычи пришелся на Ливию, Нигерию, Анголу, Ирак и СА.

Мировой спрос на нефть в 2018 году оценивается в 97,65 mb/d (+1,26 mb/d), что немного меньше роста в текущем году, но в целом соответствует среднему росту за последние пять лет. Ожидается, что потребление ОЭСР увеличится примерно на 0,19 мб / д в 2018 году. Потребление, не связанное с ОЭСР, как ожидается, увеличится на 1,07 мб / д. Китай и Индия станут основными странами повышающими спрос на нефть.

( Читать дальше )

Блог им. proton |США: запасы и добыча нефти вниз, а цены вверх

- 16 сентября 2015, 17:42

- |

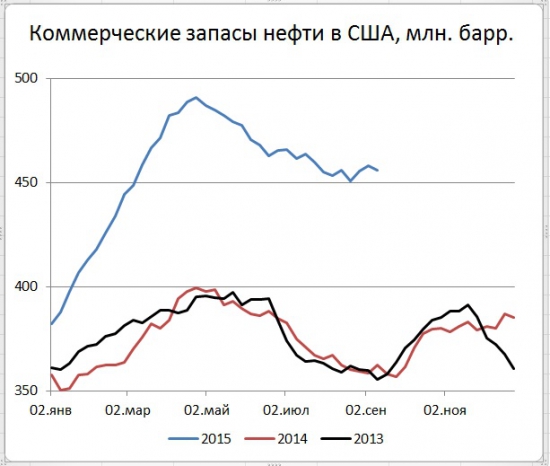

EIA опубликовало недельные данные по запасам и добыче нефти. За неделю, закончившуюся 11 сентября, коммерческие запасы нефти в США снизились на 2,1 млн. баррелей до 455,894 млн. баррелей.

Начатый более 4 месяцев назад тренд на снижение запасов подтвержден вышедшими недельными изменениями. На последнюю дату (11.09) объем запасов на 35 млн. баррелей ниже, чем в максимумах от 24 апреля. Но, судя по динамике прошлых лет, уже довольно скоро можно ждать начала сезонного роста запасов.

Согласно недельным оценкам среднедневные объемы добычи снизились еще на 18 тыс. баррелей в сутки и составили 9,117 mb/d. Недельное уменьшение добычи несущественно, однако оно продолжает формируемый последние два месяца весьма впечатляющий тренд – за два месяца снижение добычи составило 0,49 mb/d.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс