Блог им. prostushka |Корпоративные события на следующей неделе, календарь

- 30 сентября 2023, 14:37

- |

02.10.2023 — ПОНЕДЕЛЬНИК

События, новости по которым ожидались ранее:

$ALRS: ВОСА АЛРОСА, В повестке вопрос утверждения дивидендов (Ранее СД рекомендовал дивиденды в размере 3,77 руб. на одну акцию)

$PHOR: ВОСА Фосагро, В повестке вопрос утверждения дивидендов (Ранее СД рекомендовал дивиденды в размере 126 руб. на каждый тип акций)

$DZRD: ВОСА ДЗРД, в повестке вопрос утверждения дивидендов

03.10.2023 — ВТОРНИК

$MOEX: Мосбиржа, Публикация объемов торгов за сентябрь

04.10.2023 — СРЕДА

$GAZP: Газпром, О выполнении поручений Президента РФ в 1 полугодии 2023 года

05.10.2023 — ЧЕТВЕРГ

Минфин опубликует отчет по нефтегазовым доходам в сентябре и укажет сумму валютных операций по бюджетному правилу

$MOEX: Мосбиржа, Начало конкурса «Лучший частный инвестор 2023»

06.10.2023 — ПЯТНИЦА

$BSPB: Банк Санкт-Петербург, последний день для попадания в реестр акционеров, имеющих право на получение дивидендов за I полугодие 2023 г.

$AMEZ: ВОСА «Ашинского МЗ». В повестке дня вопрос досрочного прекращения полномочий действующего состава совета директоров компании. В том числе акционеры изберут новых членов СД.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Блог им. prostushka |Все худшее впереди - покупаем акции. И продолжаем путешществовать и отдыхать, пока экономика растет, и дает дивиденды

- 30 сентября 2023, 11:27

- |

Друзья, сегодня у меня для вас отличные новости о российском рынке акций, которые просто радуют! Мы с вами успешно выкупили всю коррекцию по рынку, с чем я вас поздравляю, перечитайте мои прогнозы еще раз, ни одного убыточного, мы заработали +22% на хороший капитал, даже ничего не делая. Но что будет дальше, и на что обратить внимание?

Теперь очевидно, что мы можем ожидать рост до уровня 4300 пунктов в ближайший год.

Что же подтолкнуло экспертов к таким оптимистичным прогнозам? Рост цен на нефть и ослабление рубля сделали свое дело. В третьем квартале рынок акций показал отличные результаты, прибавив 9% по индексу Мосбиржи в рублях, несмотря на рост цен на нефть Brent и ослабление рубля. Эти два фактора, которые обычно двигаются в разные стороны, на этот раз поддерживают рынок и помогают российской экономике.

Основным двигателем роста акций в четвертом квартале 2023 года эксперты видят повышение рентабельности экспортоориентированных секторов при ослаблении рубля и росте цен на сырьевые товары, особенно на нефть.

( Читать дальше )

Блог им. prostushka |Греф не угадал, ставку подняли, но я покупаю!

- 15 сентября 2023, 14:43

- |

А что по рынку? Мне абсолютно пофиг на ставку Центрального Банка и коррекцию.

Мой подход к рынку прост и эффективен. Средний горизонт идей в моем среднесрочном портфеле — 6 месяцев. И большинство моих идей связано с оценкой акций компаний, которые собираются объявить дивиденды только в конце весны. А пока Лукойл, Сургут, Татнефть продолжают добывать нефть, Совкомфлот успешно перевозит ее, Сбер активно выдает кредиты. Каждый день эти компании максимально эффективно работают, создавая основу для будущих дивидендов, которые они выплатят в конце года, и благодаря которым их акции вырастут еще сильнее!

Если Лукойл объявит о 1000₽ (16%) дивидендах, Сбер о 33₽ (13%), Сургут о 9-15₽ (20-30%), а Роснефть о 50₽ (10%), то вашей радости не будет предела!

Так что держим все свои позиции.А теперь анекдот от Набиуллиной. Смотрите видео. Не дипфейк.

Блог им. prostushka |Сбербанк - приплыли, но еще гребем

- 14 сентября 2023, 15:00

- |

Давайте проанализируем компанию Сбербанк, тремя ключевыми методами: фундаментальный анализ, системный и объемный. Сразу скажут, что в фундаментале там все хорошо, но компанию я продаю. Продаю акции и уже не первый день, и делаю это не только я, чилльный аналитик — трейдер со стажем, видит продажи уже второй месяц подряд, у него в тг можете глянуть ужасающий график из-за которого я продаю, сюда он не разрешил выложить.

Но это среднесрочно. Если вы долгосрочный инвестор, то какие плюсы есть в Сбере?

ФУНДАМЕНТАЛЬНО

Сбербанк опубликовал финансовые результаты по РПБУ по итогам 8 месяцев 2023 года.— Чистая прибыль: ₽999,1 млрд

— Чистая прибыль за август: ₽140,9 млрд

( Читать дальше )

Блог им. prostushka |Не продавайте третий эшелон! И не называйте шлаком компании с рекордной чистой прибылью в 2023 году, пожалуйста

- 14 сентября 2023, 14:43

- |

Сейчас падает ОВК и хомячки думают, что теперь все рынки должны упасть, поэтому льют третий эшелон, падают и хорошие компании.

Не поддавайтесь панике, покупайте их.

И я не шучу.

Почитайте мои посты, все отработано в плюс.

А если хотите смотреть объемы крупняка то зайдите в телеграм к чилльному аналитику.

Крупные игроки выкупают третий эшелон, а вот Сбербанк серьезно продают.

Так что я предупредила, дальше сами смотрите (но напомню, пока мои советы были в плюс не от того что я позитивна по рынку, а за счет точной математики по расчету фундаментала компаний и объемному анализу, два этих фактора дают железобетонные входы на рынке).

Поверьте, есть сейчас те кто сделали хороший профит на продажах, и те, кто сделают его на покупках. Потому что это одни и те же люди.

Кто на рынке торгует на опыте.

А маленькие тинечки хомяечки сегодня, увы, опять в минусах. Но это постоянно же так, не правда ли?

P.S. а то что на главной смартлаба висит человек, который называет ДВМП или МРСК компании шлаком… Это говорит о том, что хомячков то у нас много. Называть компании с сильной отчетностью шлаком…

( Читать дальше )

Блог им. prostushka |Фосагро - насыпем дивов сколько сможем, а сможем не много

- 14 сентября 2023, 13:13

- |

Привет всем! Ну что, девчонки и парни, приготовьтесь, потому что у нас сегодня горячая тема — дивиденды от Фосагро за второй квартал!

Итак, совет директоров Фосагро недавно объявил, что рекомендует выплату дивидендов в размере 126 рублей. Звучит знакомо, верно? Да-да, это та самая сумма, которую они предлагали в 2021 году. Но давайте разберемся, что происходит с этой компанией и ее дивидендами.

В первом полугодии выручка Фосагро упала на целых 37% по сравнению с прошлым годом и составила 212.8 млрд рублей. Да, это не так радужно, как хотелось бы, но нам уже не раз рассказывали, что цены на продукцию стремительно снижаются, так что не такая это уж и неожиданность. Скорректированная прибыль до вычета процентов, налогов и амортизации (EBITDA) упала вдвое и составила 82.8 млрд рублей. Это также не самый лучший показатель. А чистая прибыль сократилась на целых 68% до 41.5 млрд рублей. А еще курсовые разницы увеличили долг компании, потому что 75% займов у Фосагро в валюте. Это приводит к показателю Net Debt/Ebitda в размере 1.1, что, на самом деле, влияет на дивидендную политику.

( Читать дальше )

Блог им. prostushka |Жду иксы по Совкомфлоту - скриньте

- 07 сентября 2023, 14:15

- |

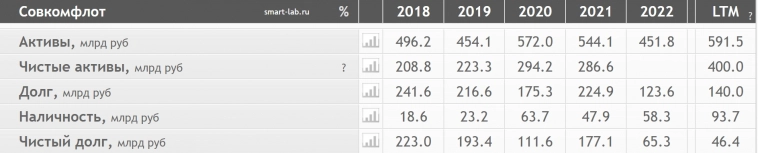

На ваших экранах представлена удивительная динамика долга Совкомфлота на протяжении нескольких лет.

С 2018 по 2021 год, мы видели, как долг компании колебался в больших значениях. Однако, в 2022 году произошло интересное изменение — долг резко сократился, и в настоящее время упал еще больше.

Причина этой положительной тенденции заключается в том, что компания планировала затраты в размере 1,5 миллиарда долларов на капитальные вложения, но уложились в 300 млн долларов. Остальные средства будут направлены на погашение долга.

С такими темпами, долг будет полностью погашен уже к концу этого года, и будет создан значительный свободный денежный поток, достигающий 100 миллионов долларов в квартал.

Есть еще одна сильнейшая новость, о ней написал чильный аналитик, но мне кажется о ней пока рано говорить, иначе будет памп.Блог им. prostushka |Вы уже купили Магнит? Нет? Тогда мы идем к вам!

- 01 сентября 2023, 17:47

- |

Что мы видим в отчете за первое полугодие 2023:

Открыли почти 1000 новых магазинов.

Чистая прибыль 22 млрд, +3,7%

Магнит просто в шоколаде, на фоне убытков Ленты и Окея.

И что нам дает выкуп своих акций у нерезидентов? Правильно, возможность платить дивиденды.

Их давно не платили, так что выплатят, думаю, сытно. Либо в следующем году двойные, либо уже скоро в этом!

Мало кто об этом задумывается, а объемы покупок по бумаге говорят сами за себя!

Есть еще одна интересная компания, о ней в телеграме. Там могут быть иксы, сюда нет смысла выкладывать, а то запампят раньше времени.

Ставьте лайки, если хотите еще крупных акций-сапфиров на нашем рынке.

P.S. для нетерпеливых — по Башнефти хотят юнипро скупить, там выручка зашкаливает, а дивы тоже не платили. Так что будет очень сытно. А Р/Е по префкам всего 1.7.

Ну да ладно, уже и так много секретов слила.

В телеграме обсудим еще одно золотце.

Ну разве я не красотка? Такие бумажки вам подбираю. А до этого Лукойл заранее просигналила. И ведь все расчитано математически.

( Читать дальше )

Блог им. prostushka |Результаты отчетности Транснефти и других нефтянников

- 01 сентября 2023, 14:13

- |

Привет, дорогие мои! Сегодня хочу поделиться с вами интересной информацией о некоторых компаниях на рынке.

Обратим внимание на результаты «Транснефти». Удивительно, но рост тарифов в компании опережает рост издержек, что приносит хорошую прибыль. Так что к концу года мы можем ожидать даже более 18 000 рублей дивидендов на акцию, что соответствует примерно 14% доходности. К тому же обсуждается сплит акций, что тоже может поддержать котировки «Транснефти» в будущем.

Еще одной интересной компанией для инвесторов может быть «Роснефть». У компании долгосрочные отношения с Китаем и большие поставки нефти туда. К тому же нефть марки ESPO имеет меньший дисконт к Brent, чем Urals. А еще впечатляющим драйвером роста может стать проект «Восток Ойл», который может удвоить капитализацию компании. Кроме того, «Роснефть» радует дивидендной политикой и высокой дивидендной доходностью акций. Не забываем, что компания также стала крупнейшим независимым производителем газа.

( Читать дальше )

Блог им. prostushka |Лукойл. Я единственная кто верил

- 30 августа 2023, 13:04

- |

Как помните,на днях только писала, что надо покупать Луку, и что я единственная кто верит в этот рынок, и что надо его просчитывать как учит инвестор на чилле — все просчеты брала от него.

Я даже Тимофея поругала что он вышел с рынка из-за интуиции, и что на рынке нет месту интуиции, только холодный расчет. За это я была забанена, так что беру свои слова обратно, интуиции на рынке — БЫТЬ!

А теперь о непосредственно Лукойле.

Лукойл: лучшее в истории финансовое положение. Есть возможность платить дивиденды по-максимуму. #аналитика

Чистый долг Лукойла за 1 полугодие 2023 года стал отрицательным и составил -632 млрд рублей.

За 1 полугодие 2023 года:

Кэш 1020 млрд руб.

Долг 388 млрд руб.

Чистый долг -632 млрд руб.

За 2021 год:

Кэш 677 млрд руб.

Долг 758 млрд руб.

Чистый долг 87 млрд руб.

А еще у нас много кеша на счетах, и возможный жирный байбек, но об этом тссс, я никому не говорила!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс