Блог им. mihaylets |Фондовый рынок во время войны - проигравшие и победители

- 03 марта 2022, 08:42

- |

В статье у Далио, которую обозревал вчера, есть еще один очень интересный график. Этот график показывает динамику фондовых рынков стран участвующих в войне. И как видно, в какой-то точке общая динамика разошлась, где одни страны продолжили рост, а вторые упали на десятки процентов и оставались там длительное время.

Что отличало эти страны? Страны, которые продолжили рост, вышли победителями, а страны, чьи рынки упали, войну проиграли.

Несмотря на исход войны в Украине, Россия, с экономической точки зрения, не получит никаких преимуществ, а лишь наоборот, откинет экономику на 20 лет назад. Дипломатические отношения разорваны на года, если не на десятилетия. Экономические отношения тоже. А это значит, что с экономической точки зрения, независимо от исхода фактической войны, Россия войну уже проиграла.

В целом то, что рынки России закрыты, а акции российских компаний на западе упали в некоторых случаях до 0, уже является подтверждающим фактом этого тезиса.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 8 )

Блог им. mihaylets |Почему повышение ставок для рынка нестрашно в долгосрочной перспективе?

- 20 февраля 2022, 17:38

- |

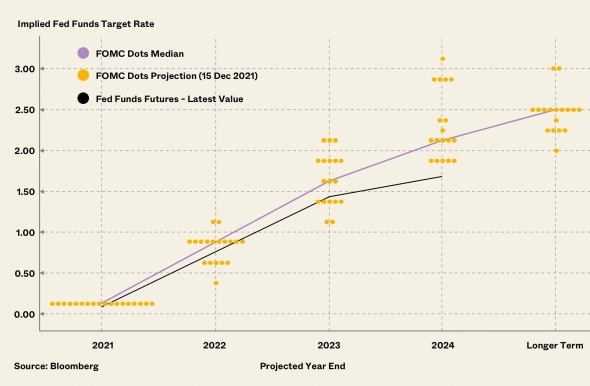

Всех пугают страшными ЦБ, что вот повысят ставки, заберут деньги, и все, пока-пока позитивный прирост капитала. Отчасти так и есть, но надо разделять горизонты влияния этого процесса.

В краткосрочном плане эти опасения справедливы, это негативный новостной фон + фактическое сжатие ликвидности. Но в долгосрочном плане не все так однозначно. Дело в том, что действия ЦБ — действия реактивные в большинстве случаев. Что это значит? Что вначале что-то происходит в экономике, а затем на это реагируют ЦБ. Например, мы видим замедление экономики и рост риска рецессии, ЦБ на это реагируют новыми денежными вливаниями в систему и удешевлением денег. Похожая история с перегревом экономики и растущей инфляцией, только действия ЦБ обратные.

Это означает, что для того, чтобы увидеть длинный цикл ужесточения монетарной политики, мы должны видеть все это время растущую экономику с растущей инфляцией. А это означает рост финансовых показателей компаний и продолжение обесценивания денег. Что благоприятно для долгосрочного роста рынков.

Подписывайтесь на мой Telegram канал, чтобы не пропускать свежие публикации.

Блог им. mihaylets |Технологический сектор - время пришло

- 15 февраля 2022, 13:35

- |

Сегодня техи не пользуются спросом по причине той окружающей среды денежной системы, в которой мы живем. Растущая инфляция, растущие ставки и риск более жесткого ужесточения монетарной политики. Все это увеличивает ставки дисконтирования, и значительно бьет по оценочной стоимости компаний, чей чистый денежный поток сильно отсрочен по времени.

И в таких условиях самыми популярными идеями являются коммодитис и финансовый сектор, у которого растет маржинальность. А также ряд других идей, которые чувствуют себя лучше в такие периоды, например энергетика и индастриалс. Но как я показывал вчера в видео, многие из этих идей, что называется “overcrowded”, в них уже слишком много инвесторов, и вероятность того, что вы в них еще что-то заработаете, очень и очень мала.

Но что мы должны знать о текущем времени? Растущая инфляция и большие ставки — это временно. Никто не знает на сколько (признаюсь, я думал, что этот период будет короче), на несколько месяцев или на пару лет. Но что мы знаем точно — это не норма для той финансовой системы, которую мы имеем. Большие долги, развитие технологий и замедление темпов роста населения — это дефляционные тренды, которые рано или поздно вернут экономику к тем качественным параметрам, которые мы имели до 2020 года.

( Читать дальше )

Блог им. mihaylets |Мое большое упущение последних дней

- 10 февраля 2022, 09:05

- |

На рынке все объять невозможно, всегда будет какая-то идея, которую вы не заметили. Но идея, о которой пойдет речь, я считаю личным упущением. Почему? Сейчас объясню.

Речь идет про акции европейских банков, которые за последнее время показали выдающийся рост, и очень вероятно в ближайшее время продолжат расти. Почему же эта идея мое упущение? Ну, во-первых, почему они растут? Растут они потому, что в монетарной политике ЕЦБ назрел долгожданный пивот и рынок начал прайсить рост ставок. Растущие ставки приводят к росту маржинальности банков, и в этом период банки растут лучше рынка. Во-вторых, почему же упущение? Да дело в том, что этот процесс я объяснял на последней трансляции, т.е. эта идея для меня вполне понятна. И несмотря на это, саму идею я, все же, упустил.

Век живи, век учись) А есть ли среди вас, кто успел закупиться европейскими банками? Пишите в комментариях.

Блог им. mihaylets |Кризисы 1929, 2000, 2008 и 2022 - чем отличаются эти периоды?

- 08 февраля 2022, 15:53

- |

В комментариях на ютубе появилось одно очень интересно замечание, что вот есть периоды, когда рынки падали на 50% и выше, что же мешает им упасть так сейчас.

Ответ находится на графике ниже. Синяя линия это реальная процентная ставка, красная инфляция, а черная ставка по 10 летним бондам. Так вот, как вы можете видеть, эти указанные периоды характеризовались положительными или слегка отрицательными реальными процентными ставками. Т.е. у инвесторов была альтернатива, они могли сказать — все, я не хочу этих рисковых акций, пойду куплю бонд с фиксированной доходностью, и буду по чуть-чуть прирастать или минимально терять, как в 2008.

Сейчас же мы видим, что реальные процентные ставки в глубоком минусе, и если сравнить текущий период, например, с 70-ми, то в тот же период времени, несмотря на большую волатильность, в общем и целом акции росли (но только в номинале, смотрите предыдущий пост). Почему? Потому, что продав акции, у вас не было альтернативы, где и как сохранить их покупательскую способность. И рано или поздно эти деньги вновь возвращались на рынок акций.

( Читать дальше )

Блог им. mihaylets |100X за 1 сделку! $1.2 миллиарда в акции Netflix. Инвестиционный портфель на 2022 из 7 акций

- 01 февраля 2022, 14:21

- |

Блог им. mihaylets |В 20.00МСК “Как найти мощный тренд в - акциях/ETF/индексах/валютах и т.д. ТОП 4 практических инструмента”

- 27 декабря 2021, 19:57

- |

Подготовил для вас очень крутое практическое руководство, с помощью которого можно искать идеи, способные принести высокую доходность. Три практических техники, с примерами, с пояснениями, а также со ссылками на специальные сайты( бесплатные), от куда можно черпать информацию.

Техники будут идти от простого к сложному, причем некоторые рыночные паттерны мало кому известны и для большинства будут открытием (как находить ситуации, где публика теряет деньги и многое другое).

Также расскажу про более сложный концепт работы с использованием фундаментального анализа и упрощением всей информации до 2-5 ключевых тезисов. В общем, видео получилось крайне полезным и интересным. И премьера состоится сегодня в 20.00МСК. Поэтому, освобождайте время, готовьте листочки и ручки для пометок и заходите на канал в 20.00МСК, а лучше за несколько минут до начала, т.к. вступления никакого не будет, сразу, что называется, в бой. Ссылка будет продублирована тут. До встречи в эфире)

Блог им. mihaylets |Этика в инвестициях и бизнесе - залог долгосрочного роста

- 24 декабря 2021, 13:24

- |

Есть одна компания, о которой я когда-то говорил, что если бы я что-либо хотел зашортить, это был бы Robinhood. Почему? Потому, что их бизнес далек от канонов этики. Что они продают клиентам? Они “продают” условно бесплатный сервис, за который потом берут больше, чем другие.

Как работает их бизнес? Они дают клиентам 0 комиссионные, а затем продают поток ордеров хедж фондам, которые просто апфронтят эти заявки. Грубо, вы отправляете маркет ордер или даже выставляете лимит. Но прежде, чем он попадет на биржу, он попадает в хедж фонд. Например, вы хотите купить, отправляете заявку, хедж фонд покупает эти акции, а потом продает вам с небольшой разницей. А получаемой прибылью просто делится с Robinhood. Вот и вся “хитрая” схема этой компании, и вот вам бесплатный сыр, в виде 0 комиссий.

И такая бизнес модель не может быть долговечной. Во-первых, люди не любят, когда их обманывают, это негативно сказывается на общем бренде. Во-вторых, общество всегда стремиться к тому, чтобы эффективно использовать ресурсы. И если компания получает ресурсы не генерируя реальной ценности, то рано или поздно придут другие компании, которые изменят эту ситуацию. Бизнес модели брокеров могут строиться по-разному, они могут зарабатывать на плечах, выдаваемых клиентам, могут зарабатывать на одалживании бумаг в долг для шорта. Можно вообще сделать подписную модель и т.д.

( Читать дальше )

Блог им. mihaylets |Решаемые и нерешаемые задачи на рынке

- 23 декабря 2021, 09:22

- |

Через сколько бессонных ночей и разочарований пришлось мне пройти, чтобы понять то, о чем я хочу вам рассказать. И чем скорее вы примете для себя следующие постулаты, тем приятнее (и главное доходнее) будет ваша работа на рынке.

Есть задачи нерешаемые и решаемые. Что это значит? Это значит, что если вы концентрируетесь на первых, то вы тратите время, силы, энергию и деньги впустую. А чтобы получить результаты, вы должны тратить свои ресурсы только на те задачи, где потенциально существует решение. Итак, небольшой список нерешаемы и решаемых задач в инвестициях.

Нерешаемые

• Купить на дне

• Купить так, чтобы сразу начало расти

• Все продать на хае/чтобы дальше уже не росло

• Поймать момент, когда надо все продать (вообще все и получить 100% кэша)

• Найти 1-3-5-n компаний, которые принесут Х’ы

• Гарантированно зарабатывать каждый год 10-100-∞ процентов

• Найти Грааль в любом его проявлении — чудо индикатор, “проверенный” чат сигналов и прочее

( Читать дальше )

Блог им. mihaylets |Главный фактор, определяющий доход вашего портфеля. Используйте это правильно!

- 22 декабря 2021, 12:24

- |

Статистика вещь скучная и неоднозначная, и сильно зависящая от выборки, которую вы берете за основу. Тем ни менее, на рынке есть несколько статистических выводов, с которыми крайне трудно спорить.

Что большинство инвесторов пытается делать каждый день? Выбрать “правильную” акцию, и угадать “точный” вход в рынок. Это имеет место быть, и это важные параметры нашей работы. Но они способны приносить пользу только после того, как выполнен самый важный критерий, который определяет более 90% результатов всего вашего портфеля — правильная аллокация капитала по классам активов. И своих студентов я учу тому, что это пункт номер 0, без выполнения которого все остальное просто не имеет смысла.

Как это работает? Предположим, вы купили 10 американских акций. Статистически, 9 из 10 будут двигаться вместе с широким рынок. Если американский рынок акций будет расти, то 9 из 10 компаний будут расти вместе с ним, если рынок падать, то и 9 из 10 акций будут падать. Ярким примером уходящего года может служить Китай. Какие бы хорошие китайские компании вы бы не купили, большая часть из них все равно упала в цене, вслед за общим трендом китайского рынка.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс