Блог им. mihaylets |Очередной бум на китайском фондовом рынке. Стоит ли инвестировать в акции китайских компаний?

- 06 июля 2020, 17:17

- |

Многие сейчас активно интересуются китайским рынком. Это и понятно, развивающиеся рынки стоят дорого, а роста экономики там пока не наблюдается. Китайский фондовый рынок в моменте сильно пиарят в СМИ, и это выливается во все новый приток спекулянтов, и как следствие, в стремительный рост котировок. Но стоит ли сейчас инвестировать в акции китайских компаний, и какие интересные инструменты существуют для частного инвестора? Обо всем этом, поговорим в этом видео.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. mihaylets |Что выбрать, акции или облигации?

- 03 июля 2020, 16:43

- |

И тут я хотел бы поговорить не об основах портфельного инвестирования, где правильным ответом будет и то и то, а о текущих тенденциях.

Все забыли, что когда-то, существовал цикл перетока капитала из облигаций в акции, и назад. Инвесторы всегда выбирали, что им покупать, где лучшие на текущий момент риск премии. С приходом на рынок ЦБ, эта закономерность отчасти ушла, и мы видели одновременный рост и облигаций и акций.

Что мы должны понимать о текущей ситуации? В качественных долгах сейчас околонулевая, а порой и отрицательная реальная доходность. Если хотите больше, то придется показать высокий уровень экспертизы, и идти на поле high yield bonds. Либо идти на фондовый рынок.

Если посмотреть на относительную стоимость фондового рынка США к стоимости гособлигаций США, то мы увидим, что существует тренд, в котором акции растут быстрее, чем гособлигации. И продолжится так до тех пор, пока не изменится ситуация с ключевой процентной ставкой (а она, как мы знаем, меняться пока не собирается).

( Читать дальше )

Блог им. mihaylets |Акции роста VS Акции стоимости. Почему Баффет проигрывает рынку? Что не так с Value Investing?

- 04 июня 2020, 17:53

- |

Почему Уорен Баффет проигрывает рынку? И почему акции роста уже более 10 лет опережают акции стоимости?

Ответ на первый вопрос многогранен. Кто-то говорит, что Баффет уже «не торт», кто-то отмечает огромные размеры его фонда, кто-то говорит, что нет инсайда. На мой взгляд, одного ответа нет, это целый комплекс факторов, о которых мы поговорим в этом видео.

Но если проблемы Баффета нас практически не касаются, то вопрос разницы в динамике акций роста и акций стоимости, является насущным. Ведь от выбора долей этих инструментов у себя в портфеле, будет зависеть его будущая доходность. И если говорить о доходности, то за последние 10 лет акции роста выросли в два раза больше, чем акции стоимости, что может указывать на их перекупленность. И если посмотреть на исторические значения, то такого разрыва по истории не было никогда.

Но статистика на то и статистика, если ей пользоваться в лоб, ничего хорошего не получится. Тут есть очень тонкие нюансы и процессы, понимание которых и дает ответ на вопрос, когда же стоит начинать увеличивать долю акций стоимости, против акций роста, и об этом мы так же поговорим в этом видео. А так же о ставки дисконтирования, о DCF, и о многом другом.

Блог им. mihaylets |Недооцененнные инструменты на фондовом рынке США

- 01 июня 2020, 08:02

- |

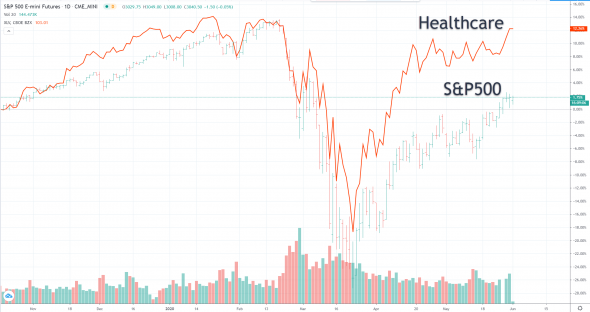

Все мы хотим купить дешево, но не всегда то, что дешево, в будущем будет лучше расти. Кроме дешевизны нужно иметь фундаментальные драйверы, которые смогут принести более высокую доходность, чем широкий рынок. В октябре прошлого года, в одном из видео, я показывал недооцененный на тот момент сектор здравоохранения, а также показывал факторы, почему этот сектор будет расти лучше, чем широкий рынок:

В этом видео я расскажу про секторы и отдельные акции, которые потенциально смогут принести лучшую доходность на текущий момент:

( Читать дальше )

Блог им. mihaylets |Как не пропустить рост фондовых рынков? Когда нужно покупать акции?

- 29 мая 2020, 14:37

- |

Один из наиболее частных вопросов, которые мне задают последнее время – будет ли второе дно и когда покупать акции? Это хороший вопрос, и люди ждут на него прямого ответа, из серии «да, 28 июня», или «нет, 30 мая». Как не трудно догадаться, таких ответов на эти вопросы получить нельзя. Но решение все же есть.

Расскажу небольшую историю, несколько лет назад ко мне пришел достаточно крупный инвестор на ДУ на фондовом рынке. Доверительное управление на фондовом рынке только зарождалась как услуга, до этого я брал деньги в управление только на продажу опционов, как рыночнонейтральную стратегию с абсолютным доходом. Сама стратегия работы на фондовом рынке на тот момент была больше трейдерская, чем инвестиционная, но тем ни менее, была ориентирована на достаточно длинные временные горизонты, т.к. на фондовом рынке мы говорим не про абсолютную, а про относительную (относительно индекса) доходность.

И момент прихода этого инвестора совпал с началом сильного движения вверх на фондовом рынке. Когда идет импульс, очень сложно находить компании с хорошей точкой входа, как правило, большая часть компаний в эти периоды также растет. И получилось так, что я очень сильно недобрал по портфелю, и, несмотря на то, что почти все акции, что я успел купить, росли лучше рынка, из-за того, что основная часть капитала осталась в кэше, я вчистую проиграл рынку по доходности.

( Читать дальше )

Блог им. mihaylets |Как заработать на падении рынка? Три акции с большим потенциалом снижения

- 22 мая 2020, 17:58

- |

Многие из вас, возможно, слышали, а возможно и нет, о такой аналитической компании как Citron. Она достаточно популярна в Америке, и последние 17 лет специализируется на поиске и выявлении компаний, стоимость которых, по различным причинам, оторвана от справедливых значений. На сегодняшний день, когда рынки чрезмерно позитивны, а в экономике маячит череда крупных банкротств, логично присмотреться к коротким продажам, чтобы в случае очередной волны снижения, было на чем заработать.

Я отобрал три компании, на которых Citron акцентирует внимание и которые все еще актуальны для того, чтобы занять по ним короткую позицию. Одна из них, это китайская компания, которая по аналогии с Luckin Coffee, дурит SEC так, как только хочет (к слову, у них один и тот же аудитор Deloitte). Две других не менее интересны. Разбор фундаментальных причин, по которым стоимость этих компаний значительно переоценена, а также тактические решения по занятию позиции, в этом видеоролике.

Блог им. mihaylets |Лекарство от вируса почти готово? Что не так с этой новостью. Анализ компании Gilead (GILD)

- 17 апреля 2020, 16:40

- |

Вчера появилась новость о том, что в ближайшее время лекарство от коронавируса будет готово. Это очень позитивная новость, если бы не одно НО. К сожалению, не все так гладко с этой новостью, и есть один фактор, который ее очень сильно омрачает и ставит под сомнение всю достоверность и объективность этого события. Что не так с этой новостью? И стоит ли покупать акции компании Gilead (GILD) рассказал в этом видео.

( Читать дальше )

Блог им. mihaylets |Как долго будет расти фондовый рынок и что интересно прямо сейчас?

- 15 июля 2019, 18:40

- |

Все очевидно бывает только задним числом, когда на истории можно сказать «тут 100% надо было покупать (продавать)». Сильно сложнее распознать правильные действия в настоящем моменте. Предлагаю рассмотреть несколько ключевых факторов в текущей ситуации, на которые можно опереться при принятии решений.

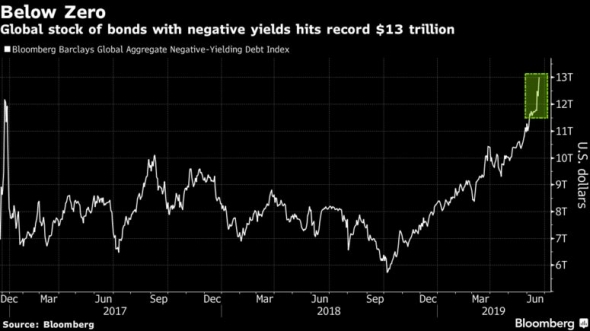

Монетарная политика. ФРС вероятно понизит ставку на 25бп в этом году, рынок закладывает 50, но судя по последней статистике, этот сценарий менее вероятен. ЕЦБ готова вновь включить станок, а Япония его даже не выключала. Все это приводит к тому, что сейчас в системе находится долговых инструментов на более чем 13 триллионов$ с отрицательной доходностью, и, судя по монетарной политике, этот объем продолжит расти:

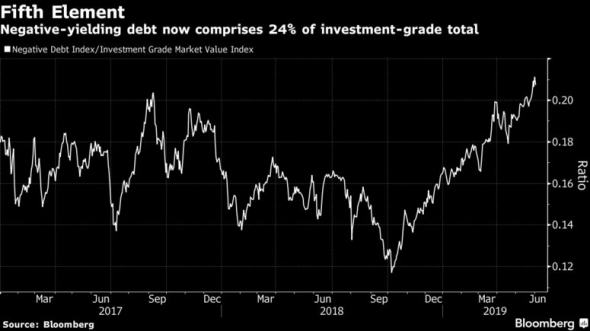

Чтобы понять, насколько это много, стоит сравнить этот объем со всем рынком бондов инвестиционного рейтинга. Так вот, текущие уровни являются рекордными, и долг с отрицательной доходностью занимает 24% от всего рынка investment grade:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс