Блог им. mihaylets |Как увеличить доходность своих инвестиций? Простой и надежный способ - продажа покрытых опционов

- 21 августа 2020, 16:56

- |

Если говорить про фондовый рынок, то сейчас у всех примерно один консенсус – на горизонте 3-5 лет акции будут стоить дороже. Но вот на ближайший год, все очень и очень не определенно.

Что делать? Как генерировать доходность в этот период времени? Одним из возможных решений является продажа покрытых опционов. Вэтом видео я расскажу, что это за метод, какие плюсы и минусы он имеет, а также покажу возможности с доходностью более 250% годовых, которые существуют на сегодняшнем рынке.

( Читать дальше )

- комментировать

- 646

- Комментарии ( 0 )

Блог им. mihaylets |Что осталось у ФРС для стимулирования экономики? Смотрим на шаг вперед | Идеи по продаже опционов

- 31 июля 2020, 15:40

- |

00:00 – заседание ФРС, о чем будет видео

00:45 – основной тезис заседания ФРС

01:30 – изменение таргета по инфляции

02:13 – структура баланса ФРС, что еще можно выкупить?

02:48 – цитата от Namura, чего больше всего боится ФРС

04:24 – операция Twist, первая оставшаяся опция для стимулирования экономики

04:55 – кривая доходности гособлигаций США

05:38 – отрицательные процентные ставки уже в 2021 году, почему это убивает банковскую систему и убивает капитализм

( Читать дальше )

Блог им. mihaylets |Философия экстраординарных результатов на рынке

- 17 июля 2020, 11:56

- |

Показывать результаты выше средних всегда было проблематично. Но если раньше «средние» были в районе 6-10% годовых, то сейчас это 0-4%. Раньше можно было просто держать деньги в банке, получать свои проценты, и в целом не особо озадачиваться на тему инвестиций. Но сейчас такой опции нет. Хотите положительную реальную доходность, велком в мир инвестирования.

Почему произошло такое снижение? Доходность инвестиций считается как безрисковая ставка + премия за риск. Когда безрисковая ставка была 3-5%, то инвестиционные инструменты давали 6-10%. Когда ставка стала ноль, фактическая доходность всех инвестиционных инструментов упала вслед за ней.

Впрочем, философия экстраординарных результатов осталась неизменной и заключается она в следующем. Если вы хотите результаты, не такие как у других, вы должны делать то, что не делают другие. Вы должны идти против общего консенсуса. Если все считают, что акции конкретной компании отличные инвестиции, то очень вероятно, вы уже вряд ли в них заработаете, т.к. цена будет сильно завышена. Чтобы получить результаты лучше остальных, вы должны покупать акции, которые никто не хочет покупать, вы должны покупать облигации, по которым высок риск дефолта и т.д.

( Читать дальше )

Блог им. mihaylets |Актуальные торговые идеи по продаже опционов. Трансляция в 19.00МСК

- 15 июля 2020, 18:51

- |

В период рыночной неопределенности, одним из лучших решений являются рыночнонейтральные стратегии, одной из которых является продажа опционов. На этой трансляции мы поговорим про торговые идеи, актуальные на текущий момент. Рассмотрим следующие рынки:

- Валюты

- Драгоценные металлы

- Энергетика

- Зерновые

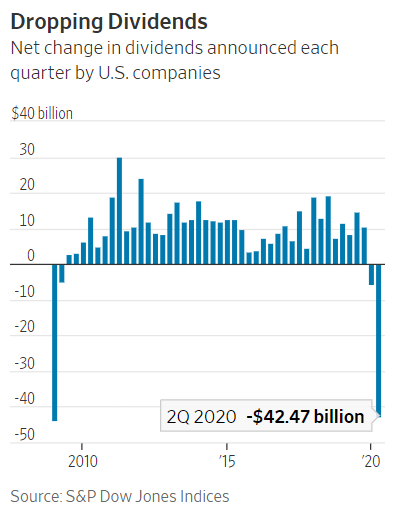

Блог им. mihaylets |В США рекордное сокращение дивидендов. Где брать положительный кэш флоу?

- 09 июля 2020, 13:22

- |

дивидендов. Где брать положительный кэш флоу?" title="В США рекордное сокращение дивидендов. Где брать положительный кэш флоу?" />

дивидендов. Где брать положительный кэш флоу?" title="В США рекордное сокращение дивидендов. Где брать положительный кэш флоу?" />

Нельзя сказать, что этот процесс является неожиданным, но сами размеры сокращения для многих стали неприятной новостью, особенно для тех, кто стремился за счет акций получать положительный кэш флоу.

Сокращения находятся на уровнях кризиса 2008 года, и если тогда мы увидели постепенный возврат к предыдущим отметкам, то сейчас этот процесс очень вероятно займет значительно больше времени, ведь у многих компаний выросла долговая нагрузка, которую придется обслуживать. Подробнее об этом процессе писал еще в мае (https://t.me/veneracapital/45).

Доходности по бондам упали, дивиденды сократились, где брать положительный кэш флоу? Неужели придется «проедать» свой портфель, продавая частично имеющиеся позиции? Для большинства это единственный вариант. Даже если рассматривать развивающиеся рынки, например Россию, где дивиденды порядка 7%, то не стоит обольщаться. Такая доходность предвестник снижения размера дивидендов в будущем.

( Читать дальше )

Блог им. mihaylets |Запись трансляции «Торговля опционами, от теории к практике на конкретных примерах»

- 15 июня 2020, 20:17

- |

Если вы хотите расширить свой арсенал возможностей на финансовых рынках, то эта трансляция точно для вас. Опцион, это крайне гибкий инструмент, дающий такие возможности, которые нельзя получить больше нигде. А именно:

• Кратное увеличение капитала

• Хеджирование рисков

• Нейтральные к рынку стратегии — одновременный заработок как на росте, так и на падение

• Заработок на времени — время, единственный необратимый процесс

На этой трансляции мы разберем как саму теорию, что такое опцион и базовые понятия, а также рассмотрим каждую из вышеприведенных стратегий на конкретных примерах, разберем преимущества и недостатки каждой из них.

( Читать дальше )

Блог им. mihaylets |Встреча ОПЕК+ отменяется. Китай скупает восточную нефть. Актуальные торговые идеи по опционам.

- 03 июня 2020, 18:50

- |

Блог им. mihaylets |Что будет с TESLA и как на этом заработать? Тонкости продажи опционов.

- 21 февраля 2020, 15:51

- |

Блог им. mihaylets |Когда утюг сказал покупать золото, я задумался…

- 11 февраля 2020, 11:01

- |

И в первую очередь о том, что пора бы отдохнуть)). А если серьезно, то сейчас даже таксисты (при всем уважении к профессии, люди далекие от инвестиций) говорят о том, что надо покупать золото. И все мы прекрасно знаем причины:

- Короновирус (ну куда же без него, да, страшно, но уже что то не то, видимо, приелись рецепторы страха)

- Нескончаемые QE

- Политические риски

- Отсутствие защитных активов, а точнее их дороговизна. Главный инструмент для инвесторов в трудные времена, а именно гособлигации, сейчас выглядят как очередной пузырь

Со всем этим трудно спорить, и если говорить про горизонт в несколько лет, все эти факторы, скорее всего, двинут цену на золото выше, и если вы долгосрочный инвестор, то этот инструмент заслуживает место в вашем портфеле.

Но вот если мерить горизонтами несколько месяцев, то тут не все так однозначно, и с «утюгом» можно поспорить. Дело в том, что рынок, это как игра со стульями, где стульев четыре, а игроков пять, и кому то стула точно не хватит. Для того чтобы цена росла, на рынок должны приходить новые покупатели. Но что происходит, когда все, кто хотел, купили? Те, кто покупал раньше всех, начинают фиксировать прибыль, и мы получаем дисбаланс уже в строну продавцов, и цены начинают корректироваться, стимулируя принять убыток тех, кто покупал в самом конце. И это превращается в снежный ком, который иногда падает очень быстро (спайки, с быстрым возвратом на прежнюю траекторию), а иногда в выматывающую для покупателей нисходящую пилу.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс