Блог им. kachanov |Опционы на Мосбирже, мнение

- 11 сентября 2020, 15:25

- |

Точней про ту часть, что важней маркет-мейкеры или клиенты и откуда взять ликвидность в опционах.

В этом вопросе я склоняюсь на сторону Мосбиржи, клиенты все-таки важней, потребность в маркет-мейкерах появляется когда этим клиентам не хватает ликвидности. А вот если нет клиентов, то поставь ты хоть 100 ММ ничего не изменится. Просто ММ потолкаются между собой некоторое время и разойдутся по домам. Продавцу нужен поток покупателей. Он может в тестовом режиме открыть точку, посмотреть как дальше будет, но окончательное решение будет зависеть от того есть в этом месте прибыль или нет.

Что в сущности мы и наблюдаем на протяжении нескольких последних лет на срочном рынке. Объявляются программы, стакан на некоторое время оживает и по истечении времени все возвращается на круги своя. Сейчас вот с медью тема затевается.

Это примерно как в чистом поле отгрохать торговый центр, доплатить продавцам, чтобы они завезли товар и ждать что клиент попрет. Ну да, навестят эти точки особо любопытные. Продавцы что-то друг-другу продадут. Но если у конечного клиента не будет интереса приходить за товаром по любым причинам (сам товар не нужен, цены плохие и т.п.), то такой центр благополучно закроют.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 41 )

Блог им. kachanov |иГРЫрАЗУМа 2019. kachanov. Итоги

- 24 декабря 2019, 15:57

- |

Искренне поздравляю победителя. Это было сильно, красиво, я бы даже сказал феерично.

Поздравляю всех участников. Каждый из нас что-то приобрел, даже если на первый взгляд кажется, что это не так.

Картинки с позициями отложу в сторону и подведу свои итоги конкурса

Финансовые. Очень плохо. Несмотря, на то, что счет изначально был тестовым и присутствовала готовность потерять его полностью, любые потери — это потери. А похудание счета на 32% за полгода — это серьезно. Для меня. Я не стану списывать это на отсутствие опыта, или, наоборот, записывать это в траты на обучение. С точки зрения финансов все гораздо проще, прибыль есть или её нет.

Тактические. Вступая в ряды конкурсантов, я имел небольшую теоретическую подготовку, во всяком случае точно знал, чем колл отличается от пута и как превратить одно в другое. Эта подготовка и здравый смысл подсказывал несколько способов извлечения дохода с использованием опционов.

Я разделил их на такие группы (тактики). Деление естественно условно и отражает исключительно мое понимание возможностей торговли опционами.

- Торговля на основе движения базового актива. Мы не заморачиваемся волатильностью, греками, а просто реализуем свой прогноз движения цены БА покупкой/продажей опционов.

- Собрать временную стоимость. Все что требуется – это прогноз диапазона цены на экспирацию. Сделать такой прогноз задача нетривиальная, поэтому возможно будет проще исполнять постоянную подстройку конструкции, чтобы кривая на экспирацию имела плюс в определенном диапазоне страйков. Тогда мы отказываемся от прогноза и просто реагируем на изменение цены.

- Торговля текущей недооценкой/переоценкой. Мы имеем в наличии некую модель, которая в любой момент времени позволяет оценить цену опциона. Соответственно, дорогие продаем, дешевые покупаем. Для результата достаточно, чтобы дисбаланс цен возникал регулярно.

- Торговля аномалиями волатильности. Влияние волатильности на цену опционов огромно, и такие аномалии будут иметь хорошую возможность арбитража. Начиная с календарной разницы и заканчивая отклонениями в отдельных страйках.

( Читать дальше )

Блог им. kachanov |иГРЫрАЗУМа 2019. kachanov. Август-19

- 15 августа 2019, 23:41

- |

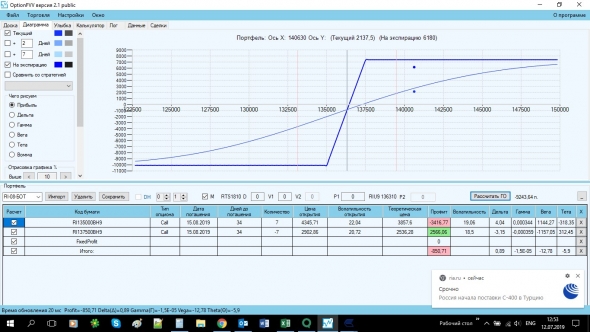

В этом месяце я решил работать спрэдами строго по направлению показаний индикатора. Поскольку позицию июля закрыл раньше, то и позицию на август открыл пораньше с расчетом на то, что времени больше, а значит и премии накапает побольше.

Начальная позиция – бычий спрэд. По индикатору движение скорее вверх, чем вниз. Со страйками мудрить не стал, какая была цена, на том страйке и продал. Начинал открывать вечером, планируемый объем добрал только утром. Обычно ставлю в середину спрэда в стакане, но что-то никто забирал. Получилось вот так

В таком состоянии позиция пробыла до 19/07, когда индикатор «поведал» что рост видимо прекратился. По начальной задумке мне следовало перевернуться. Достаточно радикальный шаг, который к тому же непонятно как реализовать. Все закрыть и создать новый медвежий 135-135,7 спрэд? Или откупить 135 и продать 132,5? Взвесив все обстоятельства, в том числе тот факт, что индикатор, строго говоря, никаких тестов в связке с опционами не проходил, я принял временное решение. Продал по 1шт колов 140 и 137,5 на всякий случай купил 145 колл.

( Читать дальше )

Блог им. kachanov |Конкурс «худшей» торговой системы. Теория

- 12 августа 2019, 19:00

- |

Уважаемый Мальчик Buybuy вошел во вкус и объявил новый конкурс, теперь уже трейдерской тематики

Подробно тут https://smart-lab.ru/blog/555201.php

Если кратко: Система всегда в рынке. ЗАДАЧА: Найти ТС с минимальным уклонением от 0. Инструмент EURUSD.

Важное дополнение: Комиссии и проскальзывания отсутствуют

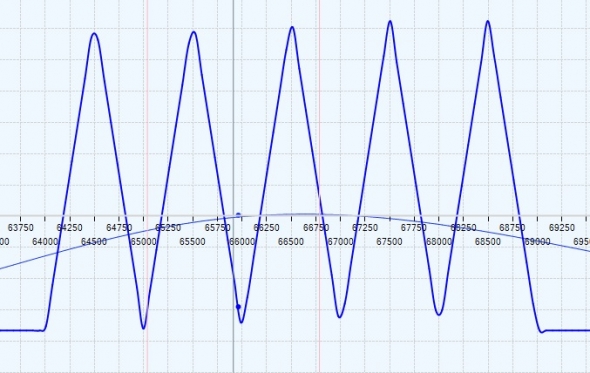

Собственно, именно последнее условие позволяет мне выдвинуть теоретически простое решение этой задачи

Для этого мы вспомним опционы. Если нам не хочется получить денег с рынка, то в этом поможет примерно вот такая конструкция (чисто для примера на Si).

Лот у нас один, но для подобной конструкции хватит и его. Что делать думаю всем понятно.

Выбираем некий шаг. Заходим произвольным образом в любую сторону. По проходе цены в любую сторону на величину шага переворачиваемся в обратную сторону. Процесс повторяем до скончания заданного по времени диапазона. Таким нехитрым образом мы эмулируем вышеприведенную конструкцию.

( Читать дальше )

Блог им. kachanov |иГРЫрАЗУМа 2019. kachanov. Июль-19

- 19 июля 2019, 00:44

- |

Немного о себе. Первый брокерский счет я открыл в 2013 году. Торговал в основном акции, без плечей и только в лонг. Возможно поэтому рассказывать про эпичные заработки и более эпичные сливы нечего. Времени на это занятие практически не было, сделки нечастые. Все потрясения того времени типа марта 2014 прошли стороной. К более регулярной работе на рынке я приступил только в 2017 году.

Опыта торговли опционами у меня мало, поэтому отчеты будут сомнительного качества и полезности, но, согласно условиям конкурса, они должны быть.

Это отчет по экспирации июльской серии

Для практики я буду использовать опционы RI c ежемесячной экспирацией. Основная конструкция – спрэд. Комфортное количество, учитывая скромный размер моего счета, составляет 6 штук на каждую сторону. Допускаю, что в некоторых случаях я буду его увеличивать до 9. Счет выделен для опционной практики, пополнять его я не буду. Если деньги закончатся, значит опционами мне торговать не стоит. Положительным результатом буду считать доходность по итогам конкурса не менее 15% годовых.

( Читать дальше )

Блог им. kachanov |Опционный спрэд. О чем молчит профиль позиции

- 17 апреля 2019, 00:09

- |

Это развернутый ответ на вопрос заданный в топике https://smart-lab.ru/blog/533229.php

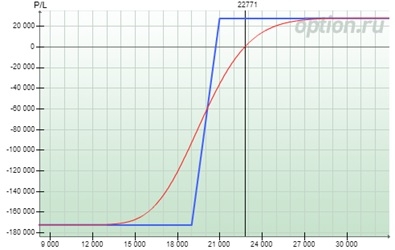

Вкратце перескажу. Автор озадачился относительно простым вопросом: опционы Сбербанка. Продаем 100 путов страйка 21000, покупаем 100 путов со страйком 19000 и больше ничего до экспирации не делаем.

Вопрос сколько требуется денег на счете, чтобы брокер принудительно не закрыл при любом развитии ситуации?

Воспользуемся калькулятором на http://www.option.ru и получим вот такую картинку. Дата экспирации взята 19/06/2019, цены на момент составления картинки.

На первый взгляд, риски закрыты и максимальные потери составляют не более 180 тыс.руб. Поэтому автор решает оставить для этой позиции 200 тыс.руб, а остальные деньги пустить на какие-то иные маневры.

Действительно, если мы с позицией ничего не делаем, то как бы не прыгали греки, будет меняться только текущее положение вещей (красная линия), а на экспирации мы должны получить результат, обозначенный синей линией. Теория говорит, что ГО в процессе не должно превысить максимального уровня убытков в -172,8 тыс.руб. При этом автор, как я понял убежден, что на экспирации получится результат, соответствующий синей линии, если не вмешаются злые духи в виде брокера или биржи.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс