SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. imabrain |Первичные размещения облигаций: план на неделю с 06.10 по 12.10.25 (часть 1/2)

- 07 октября 2025, 11:41

- |

🛢 Борец Капитал: A-, 2 выпуска – фикс на 2,5 года, флоатер на 2 года, общий объем 10 млрд.

Более, чем полугодовая эпопея со сменой собственника и ограничениями на выплату купонов можно считать, что разрешилась. Тем не менее, бумаги все еще торгуются с небольшой премией к рынку (я бы сказал, что недостаточно большой – формального повода закладывать риски как бы и нет, но пойти не так или хотя бы не совсем так, – всё ещё может что угодно)

Поэтому и в новых выпусках эта премия нужна. Эмитент держит интригу до последнего и до сих пор не озвучил параметры купонов/доходности. По части коммуникации с инвесторами у них ничего не поменялось в лучшую сторону, и это тоже далеко не лучшие практики. Посмотрим на цифры, когда они наконец появятся, без них сказать больше особо и нечего

🪨 Уральская Кузница CNY: A-, купон до 13% ежемес. (YTM до 13,8%), 3 года, 100 млн.

Говорим Кузница – держим в уме Мечел. Чуть более развернутое мнение по эмитенту здесь и здесь. Лично мне связки с главным долговым зомби нашего рынка достаточно, чтобы не трогать эти бумаги даже с повышенной YTM

( Читать дальше )

- комментировать

- 364

- Комментарии ( 4 )

Блог им. imabrain |Первичные размещения облигаций: план на неделю с 25.08 по 31.08.25 (часть 2/2)

- 27 августа 2025, 12:36

- |

⛓️ Уральская Сталь: A/A+, купон до 20% ежемес. (YTM до 21,94%), 2,5 года, 3 млрд.

Про ситуацию у эмитента писал тут. Выпуск напоминает бумаги Мечела/Кузницы и Кокса – у Стали тоже всё сложно, все про это знают, поэтому приходится давать явную премию к рынку. При этом, в табличке видно, что на своей длине выпуск будет конкурировать в основном с плюс-минус такими же неоднозначными эмитентами, а всё хоть сколько-то благополучное торгуется существенно ниже

( Читать дальше )

Блог им. imabrain |Первичные размещения облигаций: план на неделю с 09.06 по 15.06.25

- 09 июня 2025, 12:20

- |

🛴 Вуш: A-, купон до 22% ежемес. (YTM до 24,36%), 2 года, 2 млрд.

Подробный разбор тут. Выпуск нравится, но есть опасения, что на сборе уйдет слишком низко (это в целом актуально сейчас для всех свежих фиксов)

⛓️ Уральская сталь USD: A/A+, купон до 13% ежемес. (YTM до 13,81%), 2,5 года, 20 млн. USD

Подробный разбор эмитента тут. По вариантам финального купона: н а 12% будет паритет с ИКЦ RU000A10BQV8 (он на ступеньку рейтинга ниже, но еще толком не расторговался), на 11,5% – с Полипластом RU000A10B4J5 (тоже на ступеньку ниже). На 11% – будет близко к своему юаневому 1Р-03 RU000A107U81

( Читать дальше )

Блог им. imabrain |План по первичным размещениям облигаций на неделю с 19.02 по 25.02.24

- 19 февраля 2024, 11:47

- |

🚜Эконом Лизинг: BB+, купон квартальн. 20–18–16% (YTM~18,3%). 3 года, 100 млн.

Лесенка, первые две ступеньки купона по полгода. Символически лучше прошлого выпуска RU000A1078Y6 Проблема, что он так и не вышел из-под номинала, хотя параметры были вполне адекватные, и по кредитному качеству к Эконому вопросов нет: долговая нагрузка без экстрима, в апреле-24 погашение на 200 млн., но новый выпуск + денежная позиция на балансе его перекрывают

Из интересного, у них на балансе абсолютно всегда лежит кэш примерно на сумму годового запаса процентов к уплате. Что в этом хорошего для бизнеса – не представляю, но в плане платежеспособности тоже плюсик

( Читать дальше )

Блог им. imabrain |Юаневые облигации – что есть на рынке сейчас + новые размещения

- 18 февраля 2024, 18:53

- |

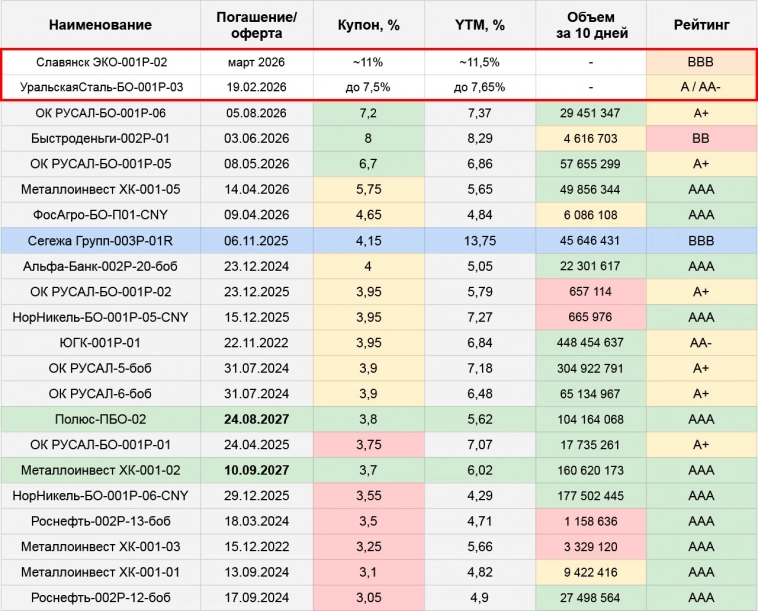

- Для себя их рассматриваю как парковку валютной позиции, поэтому приоритет отдаю купону: держать до погашения не планирую, бумаги спокойные, к скачкообразному раскрытию YTM не склонные

- На более длинный горизонт, что тоже стратегия (чем дольше, тем вероятнее ослабление рубля, а это основное, ради чего стоит идти в инструмент) – есть смысл ориентироваться именно на YTM

- Под ЛДВ сейчас подходят только Полюс RU000A1054W1 и Металлоинвест RU000A1057D4 (в табличке подсвечены зеленым)

- Ликвидность местами страдает, надо соотносить со своими объемами

Про новые выпуски:

🪨Уральская сталь: A/AA-, купон 7,25-7,5% квартальный (YTM~7,4-7,7%), 2 года, 300 млн. CNY. Сбор 19.02

Верхний рейтинг – НРА, нижний АКРА, но материнский ЗТЗ с АКРой больше не работает, поэтому не факт, что и тут будут продлевать. Рублевые бумаги Стали рынок прайсит вполне в диапазоне AA-, по совокупности можно считать ее качество плюс-минус сравнимым с Русалом или чуть лучше

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс