Новости рынков |Аналитики Т-Инвестиций видят целевую цену акций Астры на уровне 610 руб. (апсайд +35%) и считают, что цель по трехкратному увеличению выручки к 2025 году вполне достижима

- 25 декабря 2024, 11:20

- |

Отметим, что Астра, как и многие российские представители IT рынка, — это в первую очередь компания роста. В начале года компания установила для себя цель показать трехкратное увеличение выручки к 2025 году. Судя по результатам за девять месяцев этого года, аналитикам Т-Инвестиций задача кажется достижимой. Наша целевая цена — 610 рублей за акцию.

- комментировать

- Комментарии ( 0 )

Новости рынков |Нейтрально оцениваем перспективы инвестирования в акции Астры, несмотря на рост показателей, компания все еще выглядит дорого: прогнозная EV/EBITDA на 24 г. 21x, P/NIC на 24 г. — 21x - Market Power

- 19 ноября 2024, 12:54

- |

Разработчик ПО отчитался по МСФО за девять месяцев. Вместе с аналитиками Market Power разбираем результаты компании

Результаты:

— отгрузки: ₽10 млрд (+98%)

— выручка: ₽8,6 млрд (+84%)

— скорректированная EBITDA: ₽2,4 млрд (+97%)

— скорректированная чистая прибыль: ₽2,4 млрд (+68%)

— чистый долг/EBITDA: 0,34х

Отчет отличный.

Основным драйвером роста выручки стали продукты экосистемы (без ОС Astra Linux), доходы от которых увеличились более чем в четыре раза, а также доходы от сопровождения, выросшие более чем в два раза.

Бизнес Астры активно развивается и предлагает продукты, дополняющие её ОС Astra Linux, которая занимает большую долю в выручке.

В IV квартале ожидается еще больший рост из-за основных отгрузок компании. Однако существуют риски снижения продаж в случае изменения геополитической ситуации и снятия санкций на зарубежное ПО. Мы полагаем, что в базовом сценарии этого не произойдет, и риски остаются низкими.

Мы нейтрально оцениваем перспективы инвестирования в акции Астры. Несмотря на сильный рост показателей, компания все еще выглядит дорого по мультипликаторам: прогнозная EV/EBITDA на 2024 год составляет 21x, P/NIC на 2024 год — 21x.

( Читать дальше )

Новости рынков |ВТБ Мои Инвестиции представили топ-10 акций российского рынка: в список добавили акции Норникеля и исключили акции Полюса

- 11 ноября 2024, 14:09

- |

Новые позиции:

🔹Акции «Норникель»

Добавляем акции в ожидании объявления Китаем дополнительных мер стимулирования экономики. Сейчас компания торгуется с доходностью свободного денежного потока в 15%. При ожидаемом росте цен на производимые компанией металлы в 30-40%, доходность может вырасти до 35-40%. При таких параметрах высока вероятность возврата к выплатам дивидендов, — сообщил инвестиционный стратег брокера ВТБ Мои Инвестиции Станислав Клещев.

Исключённые позиции:

🔹Акции «Полюс»

Исключаем акции на фоне начавшейся коррекции на рынке золота после выборов в США. Ожидания снижения геополитических рисков может оказать давление на котировки золота в ближайшие месяцы.

Новости рынков |Верим, что Астра достигнет цели по трехкратному росту бизнеса к концу 2025 г. (чистая прибыль за год составит 11 млрд руб.) - ПСБ

- 14 октября 2024, 13:54

- |

Объем отгрузок компании по итогам 9 месяцев 2024 г. составил 10,1 млрд руб., что на 98% больше показателя прошлого года.

Традиционно больше всего компания зарабатывает в 4 квартале, однако развитие экосистемы импортонезависимых продуктов и наращивание клиентской базы позволяет Астре показывать неплохие результаты круглый год.

Ждем от компании сильной финансовой отчетности за 3 квартал в ноябре и ударных результатов за 4 квартал.

Верим, что Астра достигнет цели по трехкратному росту бизнеса к концу следующего года (чистая прибыль за год составит 11 млрд руб.).

Новости рынков |Мы сохраняем позитивный взгляд на Группу Астра, компания торгуется с привлекательным мультипликатором EV/EBITDAC за 25 г. на уровне 11,1х - Мои Инвестиции

- 23 августа 2024, 18:22

- |

Группа «Астра» 27 августа опубликует отчетность за II кв. 2024.

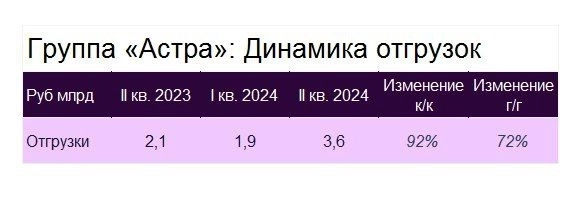

Ранее Группа «Астра» уже представила сильные показатели отгрузок за II кв. 2024, которые, несмотря на высокую базу прошлого года, увеличились на 72% г/г. По нашим оценкам, это могло способствовать росту выручки на 75% г/г до 3,2 млрд руб., в том числе за счет заметного увеличения продаж продуктов экосистемы.

Скорректированная EBITDA (уменьшенная на капитализированные расходы), по нашим расчетам, выросла на 12% г/г до 331 млн руб., а рентабельность снизилась до 10% против 16% годом ранее. Такая динамика во многом обусловлена активными инвестициями в разработку продуктов и усиление команды ИТ-специалистов.

Чистая прибыль, скорректированная на капитализированные расходы, как мы ожидаем, увеличилась на 18% г/г до 477 млн руб., в том числе благодаря росту финансовых доходов на фоне увеличения объема денежных средств на балансе. В результате рентабельность чистой прибыли, по нашим расчетам, составила 15% против 22% в II кв. 2023.

( Читать дальше )

Новости рынков |Перевод ГК АСТРА в 1-й уровень листинга добавит позитива акциям, следующим шагом может стать включение в состав индекса Мосбиржи - АТОН

- 08 августа 2024, 11:33

- |

Новость позитивная, хотя и ожидаемая — переход в первый уровень листинга стал возможным по итогам недавнего SPO, которое увеличило долю акций в свободном обращении компании с 5% до 15%. Следующим шагом может стать включение ГК «Астра» в состав индекса Мосбиржи. В целом мы сохраняем нейтральный взгляд на компанию, учитывая ее относительно высокую, на наш взгляд, оценку — по нашим расчетам на 2025 год, ГК «Астра» торгуется по мультипликатору EV/EBITDA 10x, с премией около 20% к медианной оценке российских ИТ-компаний.

Новости рынков |Альфа-Инвестиции рекомендуют к покупке акции Астры с целевой ценой 645 руб на срок 5 мес (апсайд 14%)

- 01 августа 2024, 16:47

- |

Акции Астры корректировались вместе с рынком и могут расти опережающими темпами, когда начнётся новая фаза роста. На этом можно заработать до 32% годовых.

В кейсе Астры позитивные факторы не изменились: компания всё ещё получает выгоду от ухода иностранных вендоров и поддержки государства. 12 июня управление по контролю за иностранными активами Минфина США запретило предоставлять IT-услуги любому лицу на территории России.

Астра занимается операционной системой и инфраструктурным программным обеспечением, то есть она бенефициар импортозамещения.

IT-разработчики имеют сезонную специфику: основная доля доходов приходится на конец года. В I полугодие Астра обычно зарабатывает не более 35% всей годовой выручки, а декабрь обеспечивает 50%.

По итогам II квартала 2024 года показатель отгрузок составил 3,64 млрд руб., продемонстрировав мощный рост — на 72% год к году. Это даёт основания полагать, что конец года будет ещё более сильным, учитывая обновление прайс-листа в начале года.

У компании почти нет долговой нагрузки, и она хорошо генерирует чистый денежный поток.

( Читать дальше )

Новости рынков |Группа Астра сохраняет высокий потенциал роста в долгосрочной перспективе, мультипликатор EV/EBITDAC 2025 г. на уровне 11,4х привлекателен на наш взгляд - Мои Инвестиции

- 29 июля 2024, 15:29

- |

Группа «Астра» представила сильные показатели отгрузок за II кв. и I пол. 2024 г. Результаты в целом согласуются с нашими ожиданиями по всему году и подтверждают наш позитивный взгляд на акции компании в долгосрочной перспективе.

По итогам I пол. 2024 г. отгрузки выросли на 64% г/г до 5,5 млрд руб. Несмотря на относительно высокую базу прошлого года, в II кв. 2024 г. рост отгрузок заметно ускорился до 72% г/г (+51% г/г в I кв. 2024 г.), в результате чего отгрузки составили 3,6 млрд руб.

Полную финансовую отчетность за I пол. 2024 г. компания планирует представить в конце августа.

Текущие темпы роста отгрузок в целом соответствуют нашим прогнозам – рост более чем на 70% г/г. Однако в силу сезонности бизнеса ключевым для компании будет четвертый квартал, на который традиционно приходится более половины отгрузок за весь год.

Позитивной динамике финансовых показателей в предстоящие кварталы также должен способствовать запуск продаж обновленной версии ОС.

( Читать дальше )

Новости рынков |Доходность по бумагам группы Астра на горизонте 12 месяцев составит 21% без учета дивидендов - Альфа-Инвестиции

- 08 июля 2024, 13:47

- |

В 2023 году выручка компании по МСФО выросла до 9,5 млрд руб., прибавив 77% по сравнению с предыдущим годом (г/г). EBITDA повысилась до 4,2 млрд руб. (+44% г/г), а рентабельность по EBITDA составила 43,5%. Чистая прибыль компании за 2023 год выросла на 18%, до 3,6 млрд руб.

Показатель отгрузок (передача права на использование лицензионного продукта клиенту или заключенные контракты на услуги) за 2023 год увеличился на 75%, до 11,2 млрд руб., количество клиентов выросло на 41%, до 22,5 тыс.

К 2025 году компания планирует повысить чистую прибыль в три раза. Для этого Астра масштабирует продуктовую линейку и развивает новые направления, в том числе благодаря сделкам M&A (слияние и поглощение). За последние несколько лет группа пополнила свой портфель перспективными проектами, которые обеспечили значительную синергию: Tantor, Termidesk, RuBackup.

Группа Астра работает на растущем рынке. По оценкам Strategy Partners, рынок инфраструктурного ПО в России в ближайшие 7 лет покажет кратное увеличение — до 270 млрд руб. (рост +15% в год). При этом существенная часть иностранного ПО будет замещаться отечественным. Согласно прогнозу Strategy Partners, доля российских вендоров на рынке инфраструктурного ПО увеличится до 90%, их бизнес будет расти на 25% в год.

( Читать дальше )

Новости рынков |Фонды денежного рынка, флоатеры и акции компаний внутреннего рынка наиболее перспективны для инвесторов в 3кв24 - Мои Инвестиции

- 02 июля 2024, 21:23

- |

По словам инвестиционного стратега брокера «ВТБ Мои Инвестиции» Алексея Корнилова, фонды денежного рынка защищают от волатильности и дают хорошую доходность при высокой ключевой ставке. Он также считает, что в портфель стоит добавить ОФЗ с плавающими купонами, так как в период жесткой монетарной политики они подстраиваются к текущим ставкам и устойчивы в цене.

Кроме того, мы ждем стабилизацию доходностей замещающих облигаций на фоне адаптации участников рынка к текущему курсу рубля и завершения замещений. Также на привлекательных уровнях находятся доходности наиболее ликвидных долговых инструментов в юанях — 8–9% при сроке погашения 2–2,5 годаНа рынке акций наиболее интересными в третьем квартале будут бумаги компаний из IT-, потребительского и финансового секторов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс