SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

dr-mart |Как правильно считать полную доходность акций с учетом дивидендов?

- 29 августа 2021, 12:59

- |

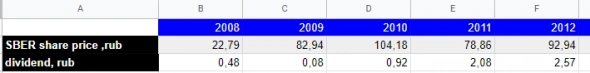

Господа инвесторы, возник вопрос. Вот есть у нас ценовой ряд изменения цены акции по годам и дивиденды по годам.

Как посчитать доходность цены акций очевидно, а вот как правильно включить дивиденды, чтобы посчитать полную и среднегодовую доходность акций Сбербанка?

Первое, что приходит на ум, посчитать див.доходность каждого года, взять среднее арифметическое по годам и прибавить к доходности акций...

Но ведь чтобы получить настоящий CAGR дивиденд по логике надо реинвестировать, что дает весьма ощутимую разницу со временем за счет как и прироста цены, так и дивидендов, полученных на дивиденд.

Сделал ценовой ряд, может кто покажет как:

https://docs.google.com/spreadsheets/d/1SRXQHkw6AQTs35Mhq2GuG5alf6MBPdnOLCa2soDY5y4

Как посчитать доходность цены акций очевидно, а вот как правильно включить дивиденды, чтобы посчитать полную и среднегодовую доходность акций Сбербанка?

Первое, что приходит на ум, посчитать див.доходность каждого года, взять среднее арифметическое по годам и прибавить к доходности акций...

Но ведь чтобы получить настоящий CAGR дивиденд по логике надо реинвестировать, что дает весьма ощутимую разницу со временем за счет как и прироста цены, так и дивидендов, полученных на дивиденд.

Сделал ценовой ряд, может кто покажет как:

https://docs.google.com/spreadsheets/d/1SRXQHkw6AQTs35Mhq2GuG5alf6MBPdnOLCa2soDY5y4

- комментировать

- ★6

- Комментарии ( 33 )

dr-mart |Почему Уоррен Баффет любил когда рынок падает?

- 19 августа 2021, 13:22

- |

Казалось бы, Баффет все время в лонгах, но при этом обожал, когда рынок обваливается. Как думаете почему?

Есть две причины.

Первая, вполне очевидная: при падении рынок дает возможность купить хорошие акции по более разумным ценам.

Вторая, менее очевидная.

( Читать дальше )

Есть две причины.

Первая, вполне очевидная: при падении рынок дает возможность купить хорошие акции по более разумным ценам.

Вторая, менее очевидная.

( Читать дальше )

dr-mart |Цена купленного автомобиля ошеломит любого разумного инвестора

- 14 августа 2021, 21:18

- |

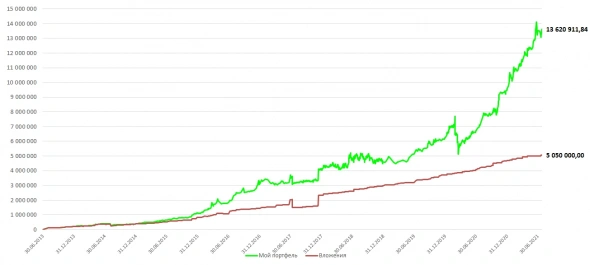

Заметил, что за последний год в районе 50% соседей обновили свои тачки. Да и чёрт с ними:) Разумный инвестор просто так не должен менять старую машину на новую и вот почему.

Например, если вы грамотный инвестор/управляющий, который способен генерировать в долгосрочке 20% годовых, то… 2 лимона, потраченных на автомобиль сегодня, это 12 миллионов рублей через 10 лет или 76 лимонов через 20 лет:) Его величество сложный процент, так сказать, в действии.

Дело за малым: научиться делать 20% годовых долгосрочно. Думаю, сегодняшним инвесторам, избалованным доходностями бычьего рынка должно казаться это довольно просто решаемой задачей:)

Чтобы не тратить бабки на крупные приобретения, надо быть достаточно уверенным в себе инвестором, который точно знает, что сможет сделать положительную доходность.

Вот чем мне нравится Шадрин? У чувака нет ни тачки ни квартиры, зато уже есть ~14 лимонов. И он уже много лет подряд пытается сделать сложный процент на инвестициях. Дай Бог повезет, станет русским Баффетом через 20 лет. Ведь если будет делать 20% годовых, его 14 лимонов через 20 лет станут пол ярда, а через 30 лет, это 3,3 ярда.

Конечно, такая способность удерживать цель в долгосрочном фокусе, — это настоящий стоицизм и очень достойно уважения.

Уверен, абсолютное большинство из нас на такое не способны. Ведь все мы хотим ездить на порше и жить в просторной квартире или большом загородном доме. Я, например, очень хочу😁

Например, если вы грамотный инвестор/управляющий, который способен генерировать в долгосрочке 20% годовых, то… 2 лимона, потраченных на автомобиль сегодня, это 12 миллионов рублей через 10 лет или 76 лимонов через 20 лет:) Его величество сложный процент, так сказать, в действии.

Дело за малым: научиться делать 20% годовых долгосрочно. Думаю, сегодняшним инвесторам, избалованным доходностями бычьего рынка должно казаться это довольно просто решаемой задачей:)

Чтобы не тратить бабки на крупные приобретения, надо быть достаточно уверенным в себе инвестором, который точно знает, что сможет сделать положительную доходность.

Вот чем мне нравится Шадрин? У чувака нет ни тачки ни квартиры, зато уже есть ~14 лимонов. И он уже много лет подряд пытается сделать сложный процент на инвестициях. Дай Бог повезет, станет русским Баффетом через 20 лет. Ведь если будет делать 20% годовых, его 14 лимонов через 20 лет станут пол ярда, а через 30 лет, это 3,3 ярда.

Конечно, такая способность удерживать цель в долгосрочном фокусе, — это настоящий стоицизм и очень достойно уважения.

Уверен, абсолютное большинство из нас на такое не способны. Ведь все мы хотим ездить на порше и жить в просторной квартире или большом загородном доме. Я, например, очень хочу😁

dr-mart |Бенджамин Грэм про инвестиции в IPO

- 12 августа 2021, 20:04

- |

Ни что не ново под луною. Манящая инвесторов быстрая мохнатая зеленая котлета в виде участия в IPO — феномен, который в истории уже проходили.

Итак, продолжаю читать книгу Разумный Инвестор, и что там вижу:

Инвесторы склонны обращать внимание на те IPO, которые показали впечатляющие результаты и игнорировать неудачные.

Статистика IPO:

В книге приведет один из примеров IPO — компании VA Linux

Общий посыл: инвесторы желающие во что бы то ни стало получить акции на IPO и после него могут поверить в какую угодно туфту, совершенно игнорируя стоимость бизнеса.

Интересно, какая сейчас статистика по динамике акций компаний США после IPO?

Хайп еще продолжается или уже закис?

Итак, продолжаю читать книгу Разумный Инвестор, и что там вижу:

Покупка акций в ходе IPO — один из самых опасных способов быстрого обогащения, которыми инвесторы забивали голову в 1990-е годы.

Инвесторы склонны обращать внимание на те IPO, которые показали впечатляющие результаты и игнорировать неудачные.

Все мы хотим купить новый Microsoft, вложения в акции которого выросли с $2,100 до $720,000 в период 1986-2003, при этом забываем, что большинство других IPO обернулись для покупателей катастрофическими убытками.

Статистика IPO:

Если в период с 1980 по 2001 покупать акции в первый день торгов после IPO и держать их в течение 3 лет, то годовая доходность инвестиций будет ниже рыночной на 23 процентных пункта.

В книге приведет один из примеров IPO — компании VA Linux

Общий посыл: инвесторы желающие во что бы то ни стало получить акции на IPO и после него могут поверить в какую угодно туфту, совершенно игнорируя стоимость бизнеса.

Интересно, какая сейчас статистика по динамике акций компаний США после IPO?

Хайп еще продолжается или уже закис?

dr-mart |Новички должны помнить: на бирже может случиться всё что угодно.

- 11 августа 2021, 18:07

- |

Продолжаю знакомить инвесторов-новичков с рисками. В прошлом посте я предложил вообразить, что будет с новичками и их депозитами, если случится невообразимое, например, постепенно обанкротится компания Apple. Многие начали спорить и т.п., но я лишь предложил вообразить, пофантазировать то есть. Не обязательно Apple, это может быть любая компания, обнуление которой сейчас невозможно себе представить.

Более того, отмечу, что если обнуление Apple это действительно маловероятное событие, то падение популярных акций на 50-80% не такое уж невероятное событие. Новички просто должны помнить, что на бирже может случиться всё что угодно, и к этому надо быть готовым. А то обычно, когда происходит что-то невероятное, у инвестора виноваты все — биржа, брокер, но только не он сам. И это реально постоянно повторяется из раза в раз.

Каждый год нас учит чему-то новому.

В прошлом году, например, никто даже из профессионалов не мог себе представить что фьючерс на нефть может стоить меньше нуля.

Или кто мог подумать, что всего за 1 месяц американский индекс S&P500 упадет на 35%? (с такой скоростью рынок еще не падал никогда в истории)

Но это еще не все. Статистика говорит о том, что попадание компании в список Fortune-500 (крупнейшие компании мира) означает, что до банкротства компании осталось всего 12 лет😁 Это стата от Талеба… Если взять список топ-500 50-летней давности, то вы обнаружите, что до наших дней дожили только 60 компаний или 12%. Конечно обанкротились не все, какие-то выбыли из списка, какие-то были поглощены. С 1955 года только 52 компании, вот нашел картинку:

( Читать дальше )

Более того, отмечу, что если обнуление Apple это действительно маловероятное событие, то падение популярных акций на 50-80% не такое уж невероятное событие. Новички просто должны помнить, что на бирже может случиться всё что угодно, и к этому надо быть готовым. А то обычно, когда происходит что-то невероятное, у инвестора виноваты все — биржа, брокер, но только не он сам. И это реально постоянно повторяется из раза в раз.

Каждый год нас учит чему-то новому.

В прошлом году, например, никто даже из профессионалов не мог себе представить что фьючерс на нефть может стоить меньше нуля.

Или кто мог подумать, что всего за 1 месяц американский индекс S&P500 упадет на 35%? (с такой скоростью рынок еще не падал никогда в истории)

Но это еще не все. Статистика говорит о том, что попадание компании в список Fortune-500 (крупнейшие компании мира) означает, что до банкротства компании осталось всего 12 лет😁 Это стата от Талеба… Если взять список топ-500 50-летней давности, то вы обнаружите, что до наших дней дожили только 60 компаний или 12%. Конечно обанкротились не все, какие-то выбыли из списка, какие-то были поглощены. С 1955 года только 52 компании, вот нашел картинку:

( Читать дальше )

dr-mart |С чего начать инвестиции в акции и как анализировать компании (мини-лекция)

- 09 августа 2021, 18:56

- |

Эту презентацию записал в 2018 году, до сегодняшнего дня она была доступна только через платный доступ. Пришло время расчехлить знания!

dr-mart |Обвал в TAL - это показательные стрельбы. Война ждёт впереди

- 08 августа 2021, 12:01

- |

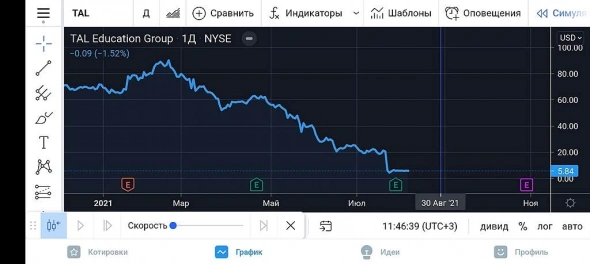

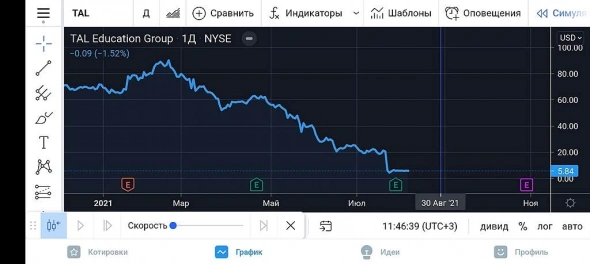

Итак, пока в памяти ещё звучат стоны пульсят, попавших на плечах под обвал в акциях китайской компании TAL Education, я хочу сделать важный вывод, который возможно поможет кому-то в будущем.

Ещё месяц назад я знать не знал такую компанию как Tal, но оказалось, что люди умудрились в нее засесть, причем с плечами… И просрать не только лишь все, но ещё и то что чего они не могли себе позволить😁

А теперь представьте что будет, если (НАПРИМЕР) вниз плавно пойдут акции Apple, которые сначала будут снижаться неспеша, по чуть-чуть… Пульсята будут втариваться туда уже совершенно в другом количестве, как лягушата заползающие в чан с теплой но закипающей водой… А финал будет тот же: резкий вынос на маржинколлы.

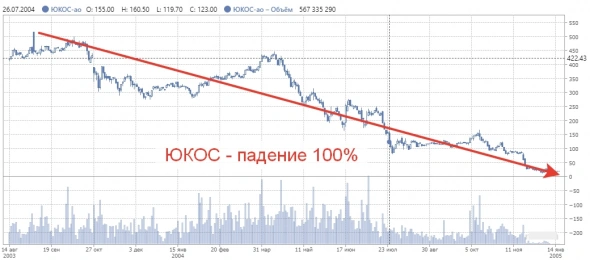

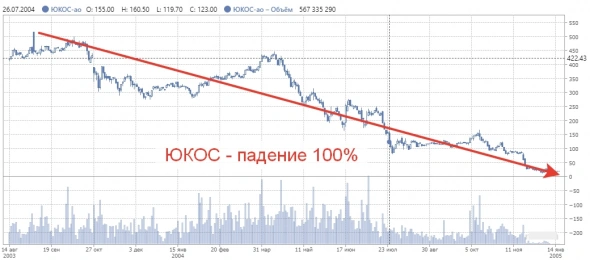

Я сколько лет на рынке так происходит рано или поздно всегда. Сам я, например, ну никак не верил, что ЮКОС можно обанкротить, поэтому покупал его в 2004 году до последнего дня… И до последнего рубля депозита.

Чтобы вы понимали, обанкротить ЮКОС тогда, это все равно что обанкротить например Лукойл или Норникель сегодня.

Чтобы вы понимали, обанкротить ЮКОС тогда, это все равно что обанкротить например Лукойл или Норникель сегодня.

Но такое происходит не только с акциями. Даже фондовые Индексы ведут себя подобным образом: сначала ползут долго и плавно вниз, заманивая лягушат, а потом резко на маржинколлы.

( Читать дальше )

Ещё месяц назад я знать не знал такую компанию как Tal, но оказалось, что люди умудрились в нее засесть, причем с плечами… И просрать не только лишь все, но ещё и то что чего они не могли себе позволить😁

А теперь представьте что будет, если (НАПРИМЕР) вниз плавно пойдут акции Apple, которые сначала будут снижаться неспеша, по чуть-чуть… Пульсята будут втариваться туда уже совершенно в другом количестве, как лягушата заползающие в чан с теплой но закипающей водой… А финал будет тот же: резкий вынос на маржинколлы.

Я сколько лет на рынке так происходит рано или поздно всегда. Сам я, например, ну никак не верил, что ЮКОС можно обанкротить, поэтому покупал его в 2004 году до последнего дня… И до последнего рубля депозита.

Чтобы вы понимали, обанкротить ЮКОС тогда, это все равно что обанкротить например Лукойл или Норникель сегодня.

Чтобы вы понимали, обанкротить ЮКОС тогда, это все равно что обанкротить например Лукойл или Норникель сегодня.Но такое происходит не только с акциями. Даже фондовые Индексы ведут себя подобным образом: сначала ползут долго и плавно вниз, заманивая лягушат, а потом резко на маржинколлы.

( Читать дальше )

dr-mart |Почему успешным людям опасно приходить на биржу (и не успешным тоже😁)

- 18 июня 2021, 23:43

- |

Есть интересный психологический феномен. Успешные люди, как правило, имеют повышенное ЧСВ и самомнение. Как правило, успешный человек, который состоялся в одной конкретной сфере, естественно (и ошибочно) полагает, что его он имеет лучшее видение во всех других сферах.

Так, например, Стив Джобс и Джефф Безос, в свое время, предрекали грандиозное будущее Сегвею (это такая двухколесная стоячая членовозка, которая на старте продаж стоила аж $8000 и выглядела революционно перспективной разработкой), которое, в конечном итоге не состоялось. Мудрый же Баффет в свое время, напротив, советовал: «оставайтесь в своем круге компетенции».

Успех определенно порождает повышенную самооценку и излишнюю самоуверенность. Так может быть с любым успешным человеком, который попал на биржу, и начал «рубить с плеча» не углубляясь в предмет и не фокусируясь на нем. Это же может случиться и с не очень «успешным» человеком, который пришел на бирже и внезапно преуспел. Любой случайный успех на рынке может породить ложную самоуверенность, которая впоследствии приведет к катастрофе.

Так, например, Стив Джобс и Джефф Безос, в свое время, предрекали грандиозное будущее Сегвею (это такая двухколесная стоячая членовозка, которая на старте продаж стоила аж $8000 и выглядела революционно перспективной разработкой), которое, в конечном итоге не состоялось. Мудрый же Баффет в свое время, напротив, советовал: «оставайтесь в своем круге компетенции».

Успех определенно порождает повышенную самооценку и излишнюю самоуверенность. Так может быть с любым успешным человеком, который попал на биржу, и начал «рубить с плеча» не углубляясь в предмет и не фокусируясь на нем. Это же может случиться и с не очень «успешным» человеком, который пришел на бирже и внезапно преуспел. Любой случайный успех на рынке может породить ложную самоуверенность, которая впоследствии приведет к катастрофе.

dr-mart |Еще одна причина почему начинающие инвесторы сольются, когда начнется даунтренд

- 15 июня 2021, 11:36

- |

К слову, сразу повторюсь, что не считаю, что сейчас есть причины для падения рынка. Если они и есть, то я лично их не вижу. Рынок уже больше года в бычьем тренде и я хочу коротко напомнить об одной интересной психологической ловушке.

Бычий рынок исправляет многие ваши ошибки. И вы привыкаете к тому, что можно ошибаться безнаказанно. Вы покупаете неудачную бумагу, а она или не падает или даже растет и вы делаете неверные выводы о причинно-следственных связях. Но хуже другое. Вы привыкаете всегда быть правым.

Выработав такую вредную привычку как самоуверенность, вы не сможете признать ни одну свою ошибку, когда бычий рынок закончится.

К чему это приведет? Ну сами напишите мне в комментариях, как вы думаете, к чему это может привести.

Бычий рынок исправляет многие ваши ошибки. И вы привыкаете к тому, что можно ошибаться безнаказанно. Вы покупаете неудачную бумагу, а она или не падает или даже растет и вы делаете неверные выводы о причинно-следственных связях. Но хуже другое. Вы привыкаете всегда быть правым.

Выработав такую вредную привычку как самоуверенность, вы не сможете признать ни одну свою ошибку, когда бычий рынок закончится.

К чему это приведет? Ну сами напишите мне в комментариях, как вы думаете, к чему это может привести.

dr-mart |Почему на бирже я не доверяю никаким экспертам, а доверяю только самому себе?

- 07 июня 2021, 19:49

- |

Тут в комментариях под одним из моих роликов задали большой, но хороший вопрос (вопрос занял 2/3 страницы А4). Если коротко, то чел спрашивает, какой смысл самому изучать компании/отчеты, если все уже давно изучено-переизучено вдоль и поперек и наверняка есть грамотные эксперты, — проще слушать их, чем анализировать всё самому.

Итак, отвечаю. "Рискуя собственной шкурой" Талеба читали? Эксперты могут говорить что угодно, но они не несут ответственности за ваше бабло. Ваши деньги — ваша ответственность.

Самые грамотные эксперты, из тех, которых я знаю, предпочитают больше молчать, чем говорить. Потому что лучшие умы хорошо понимают неопределенность мира и случайный характер результатов и сбычи прогнозов. Они прекрасно понимают, что всегда есть риски, а за свои публичные слова придется нести моральную ответственность — тогда зачем говорить лишнее? Работает и обратное: Кто из гуру больше всех говорит, скорее всего меньше всего думает и анализирует.

И самое интересное. Я не знаю ни одного эксперта, 100% советов которого я бы стал следовать. Никто не погрешим, все ошибаются. Зато когда ошибаешься ты сам, ты имеешь прекрасную возможность провести работу над своими ошибками, тем самым улучшить свой метод анализа и инвестиций.

Поэтому лично я для себя не вижу другого пути, как тщательно изучать компании, работать с тоннами информации и пытаться конвертировать это в удачные инвестиции. И я не согласен с мнением, что если все отчеты «разжеваны миллион раз разными людьми», это находит своё мгновенное отражение в рыночных ценах, ведь рынок далеко не всегда является эффективным.

Как я только что писал, задающий вопрос хочет кнопку «БАБЛО» и не хочет думать. Такое работает, когда бычий рынок и всем в основном везет (кроме тех гуру, кто пытается шортить). Но легкие решения не работают. Зато, если бы все включали бы голову и думали на бирже, делать деньги стало бы значительно тяжелее.

Итак, отвечаю. "Рискуя собственной шкурой" Талеба читали? Эксперты могут говорить что угодно, но они не несут ответственности за ваше бабло. Ваши деньги — ваша ответственность.

Самые грамотные эксперты, из тех, которых я знаю, предпочитают больше молчать, чем говорить. Потому что лучшие умы хорошо понимают неопределенность мира и случайный характер результатов и сбычи прогнозов. Они прекрасно понимают, что всегда есть риски, а за свои публичные слова придется нести моральную ответственность — тогда зачем говорить лишнее? Работает и обратное: Кто из гуру больше всех говорит, скорее всего меньше всего думает и анализирует.

И самое интересное. Я не знаю ни одного эксперта, 100% советов которого я бы стал следовать. Никто не погрешим, все ошибаются. Зато когда ошибаешься ты сам, ты имеешь прекрасную возможность провести работу над своими ошибками, тем самым улучшить свой метод анализа и инвестиций.

Поэтому лично я для себя не вижу другого пути, как тщательно изучать компании, работать с тоннами информации и пытаться конвертировать это в удачные инвестиции. И я не согласен с мнением, что если все отчеты «разжеваны миллион раз разными людьми», это находит своё мгновенное отражение в рыночных ценах, ведь рынок далеко не всегда является эффективным.

Как я только что писал, задающий вопрос хочет кнопку «БАБЛО» и не хочет думать. Такое работает, когда бычий рынок и всем в основном везет (кроме тех гуру, кто пытается шортить). Но легкие решения не работают. Зато, если бы все включали бы голову и думали на бирже, делать деньги стало бы значительно тяжелее.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс