SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

dr-mart |Маленькая информация к размышлению

- 22 апреля 2020, 12:38

- |

Допустим я живу в квартире, которую снимаю за 25 тыр. Эта квартира стоит примерно 7 млн рублей.

Предположим, у меня есть капитал, который я решил вложить в недвигу. Потратил 7 лямов, чтобы купить поток доходов 25 тыр в мес.

Чтобы обеспечить доход 250 тыр в мес, то купить придется 10 квартир на 70 млн рублей.

Внимание вопрос! Как вы думаете, что проще?

👉Придумать еще один денежный ручеек на 25 тыр в месяц

👉Увеличить капитал например с 70 млн руб до 77 млн руб

Ответ на этот вопрос связывает воедино бизнес, инвестиции и трейдинг.

Уверен многие путают стабильный доходный поток и приращение капитала между собой.

Предположим, у меня есть капитал, который я решил вложить в недвигу. Потратил 7 лямов, чтобы купить поток доходов 25 тыр в мес.

Чтобы обеспечить доход 250 тыр в мес, то купить придется 10 квартир на 70 млн рублей.

Внимание вопрос! Как вы думаете, что проще?

👉Придумать еще один денежный ручеек на 25 тыр в месяц

👉Увеличить капитал например с 70 млн руб до 77 млн руб

Ответ на этот вопрос связывает воедино бизнес, инвестиции и трейдинг.

Уверен многие путают стабильный доходный поток и приращение капитала между собой.

- комментировать

- ★5

- Комментарии ( 111 )

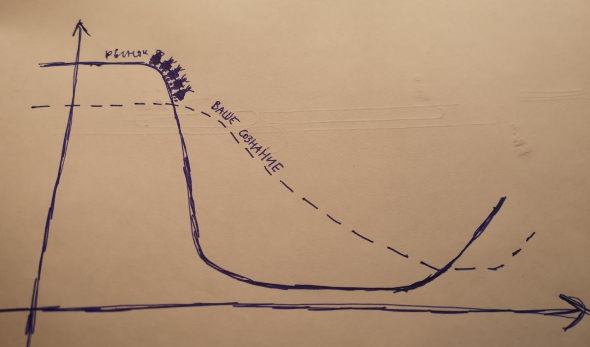

dr-mart |Картинка, которая объясняет ваши потери от инвестиций

- 26 марта 2020, 10:24

- |

То есть к тому моменту, когда надо будет покупать, вам будет казаться, что Сбербанк по 100 рублей (я условно) — это дорого.

dr-mart |успешные инвестиции и крупные расходы

- 07 марта 2020, 16:28

- |

Если вы успешный уверенный в себе инвестор, который может стабильно зарабатывать в среднем более 15% годовых в рублях, то при накоплении N руб богатства вам не имеет логического смысла совершать крупные покупки, цена M которых превышает 0,15-0,2N. Гораздо умнее арендовать всё, что можно арендовать (ибо рентабельность аренды меньше чем ваша доходность), особенно это касается недвижимости с рентабельностью аренды 5% годовых. Чем дольше вы откладываете крупное потребление и реинвестируете прибыль, тем быстрее одна лишь ваша доходность закроет величину покупки целиком (0,15N>M).

Живу на съемной хате, езжу на тачке 2011 года.

Живу на съемной хате, езжу на тачке 2011 года.

dr-mart |Прогнозы по дивидендам 2020

- 23 января 2020, 10:49

- |

Всем привет!

Где-то через 3 недельки у нас пойдут первые финансовые отчеты за 2019 год (банки уже представили отчеты РСБУ за весь год).

И мы уже сейчас решили прикинуть, какие могут быть дивиденды у российских компаний. Вашему вниманию представляем нашу оценку ряда дивидендов, которые еще предстоят к ближайшей выплате в 2020 году.

Как видно из таблички, даже несмотря на рост цены акций, отличную доходность могут показать акции Сбербанка (8% на преф).

В Сургуте, как мы видим, пока не просматриваются большие дивиденды.

В ВТБ могут быть нормальные дивы при удачном стечении обстоятельств (>10%), — посчитала Борода Инвест.

Все оценки вы можете найти в таблице дивиденды 2020. Если вы не согласны с оценкой, пишите в комментариях.

Если у вас есть другие оценки, по другим компаниям, тоже пишите.

Например, сколько может заплатить Газпром, как думаете? Лично я уверен, что будет меньше чем в 2019 году.

Спасибо вам и нам:)

Где-то через 3 недельки у нас пойдут первые финансовые отчеты за 2019 год (банки уже представили отчеты РСБУ за весь год).

И мы уже сейчас решили прикинуть, какие могут быть дивиденды у российских компаний. Вашему вниманию представляем нашу оценку ряда дивидендов, которые еще предстоят к ближайшей выплате в 2020 году.

Как видно из таблички, даже несмотря на рост цены акций, отличную доходность могут показать акции Сбербанка (8% на преф).

В Сургуте, как мы видим, пока не просматриваются большие дивиденды.

В ВТБ могут быть нормальные дивы при удачном стечении обстоятельств (>10%), — посчитала Борода Инвест.

Все оценки вы можете найти в таблице дивиденды 2020. Если вы не согласны с оценкой, пишите в комментариях.

Если у вас есть другие оценки, по другим компаниям, тоже пишите.

Например, сколько может заплатить Газпром, как думаете? Лично я уверен, что будет меньше чем в 2019 году.

Спасибо вам и нам:)

dr-mart |Вопрос на засыпку

- 07 ноября 2019, 17:37

- |

Вопрос на засыпку

Ну и кому не лень, объясните свой ответ

dr-mart |Самый большой риск - затратить ваше время на активные инвестиции и трейдинг, а не на повышение своих полезных компетенций.

- 27 октября 2019, 21:54

- |

Представим разные жизненные ситуации:

- вы имеете регулярные нерыночный доход (РНД) и сбережения

- вы имеете существенные сбережения (СС) и не имеете РНД

Время важно распределять максимально эффективно.

Инвестиции — это никакое не хобби и не может быть хобби! Инвестиции — это серьезный ответственный процесс, который требует полной самоотдачи и 100% вовлечения. Я уверен, что результат ваших инвестиций в долгосрочной перспективе будет пропорционален затратам вашего времени на них.

В ситуации №2 всё очевидно. Вы должны 100% своего свободного для работы времени посвятить повышению эффективности управления СС.

В ситуации №1 этот вопрос не так очевиден.

И я уверен, что в ситуации 1 находится большинство людей.

Представим, что я зарабатываю 100 тыс рублей в месяц. Этот доход зависит от моих усилий. То есть если я расслаблюсь, он уменьшится. Если я буду реинвестировать время в работу, прилагать максимум усилий, этот доход может вырасти на 50-100% на интервале 3-5 лет.

Основной вопрос звучит так:

При каком размере сбережений мне надо забить болт на работу и или повышение компетенций и полностью инвестировать всё время в повышение эффективности инвестиций?

( Читать дальше )

dr-mart |В чем связь ЗОЖ и инвестиций?

- 24 октября 2019, 21:57

- |

Это элементарно, глупцы! (ну т.е. те, кто не понимает очевидного)

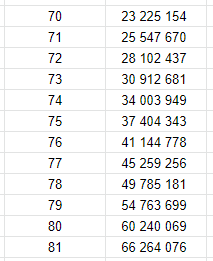

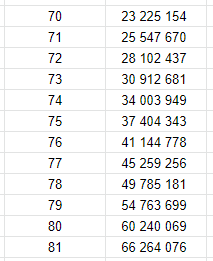

Итак пример! Мне 37 лет. Представим, что у меня есть 1,000,000 свободных денег, на который я способен зарабатывать 10% реальной доходности (ну помечтаем так, ведь если вы глупцы, то вам же кажется что 10% годовых вы уж точно сможете сделать).

К 70 годам мой капитал с учетом реинвестиций составит 23 млн.руб. Вот моя бабушка курила всю жизнь, питалась абы как и умерла в 70 лет от сосудистых проблем. Ух, если бы она начала инвестировать в 37, внук-наследник был бы богат:)

Но самое главное, что если бы она не только инвестировала но и была бы ЗОЖ, то она бы дожила до сегодняшнего дня, имея уже в 3 раза больше!

Таким образом, долго-живущий и бодрствующий инвестор, не теряющий своего умственного тонуса, может заработать гораздо более существенные деньги за счет сложного процента и лишних лет жизни.

Вы спросите на кой оно мне надо в 80?

Все мы знаем, что самое главное условия для счастья нормального человека — человеческое общение.

Когда у дедушки будет 66 лямов, думаю, вся семья его будет навещать гораздо чаще:))))

Короче ЗОЖ — это лишнее время на вашем счету.

А время, это более важный ресурс, чем деньги. Понимать с возрастом начнешь, либо если посмотришь фильм время.

p.s. кстати думаю что желание инвестора нажить еще больше денег будет одновременно являться и фактором, продлевающим его жизнь!

Пост шуточный, но как говорится, шутил Мартын, да и свалился под тын))))

Итак пример! Мне 37 лет. Представим, что у меня есть 1,000,000 свободных денег, на который я способен зарабатывать 10% реальной доходности (ну помечтаем так, ведь если вы глупцы, то вам же кажется что 10% годовых вы уж точно сможете сделать).

К 70 годам мой капитал с учетом реинвестиций составит 23 млн.руб. Вот моя бабушка курила всю жизнь, питалась абы как и умерла в 70 лет от сосудистых проблем. Ух, если бы она начала инвестировать в 37, внук-наследник был бы богат:)

Но самое главное, что если бы она не только инвестировала но и была бы ЗОЖ, то она бы дожила до сегодняшнего дня, имея уже в 3 раза больше!

Таким образом, долго-живущий и бодрствующий инвестор, не теряющий своего умственного тонуса, может заработать гораздо более существенные деньги за счет сложного процента и лишних лет жизни.

Вы спросите на кой оно мне надо в 80?

Все мы знаем, что самое главное условия для счастья нормального человека — человеческое общение.

Когда у дедушки будет 66 лямов, думаю, вся семья его будет навещать гораздо чаще:))))

Короче ЗОЖ — это лишнее время на вашем счету.

А время, это более важный ресурс, чем деньги. Понимать с возрастом начнешь, либо если посмотришь фильм время.

p.s. кстати думаю что желание инвестора нажить еще больше денег будет одновременно являться и фактором, продлевающим его жизнь!

Пост шуточный, но как говорится, шутил Мартын, да и свалился под тын))))

dr-mart |Про проигрыш на бирже

- 28 августа 2019, 15:46

- |

Сегодня Александр написал:

(касается только лишь срочного рынка!)

Как вы видите, тут никакой Вася и Петя не нужны)

Есть правда сказка, что эмитенты вливают в рынок положительное матожидание в виде дивидендов и акции выкупают, а фондовый рынок компенсирует негативную дельту на срочном. Но если вы верите в эту сказку, то лучше держите дивидендные акции без плечей, а не генерируйте комиссионный и процентный доход своим контрагентам:)

p.s. в своей книге Механизм трейдинга я писал, что самая важная информация для трейдера — это его расходы на сделки. Но как правило непрофессиональные трейдеры вообще не интересуются, сколько они платят за совершение сделок)

Заблуждение 13: Если Миша проиграл — то Вася выиграл. Не всегда это верно… скорее всего и Миша проиграл, и Вася проиграл, и Коля тоже проиграл… и даже Пётр Николаевич проиграл.... Вопрос только в том — сколько на это потребуется времени. 96% игроков проигрывают на бирже.Решил дополнить эту картинку свежими данными...

Только 4% — это те счастливчики, которые выигрывают.

(касается только лишь срочного рынка!)

- за 2 квартал биржа заработала 643 млн рублей комиссий на срочке.

- то есть в месяц примерно 214 млн рублей.

- Надо понимать, что примерно столько же должны были заработать брокеры: получаем 400 млн рублей.

- доля физиков на срочке = 43%.

- то есть физики только на срочном рынке проигрывают 172 млн рублей комиссии в месяц.

- Объем открытых поз на срочке = 600 млрд рублей.

- Очень грубо предположу, что на это задействовано ГО 60 млрд руб

- Допустим 43% принадлежит физикам = 26 млрд. руб

- Если бы физики положили эти бабки в ОФЗ, за месяц они бы заработали 151 млн рублей (оценка скромная, потому что биржа на всех остатках зарабатывала во 2кв в среднем 1,5 ярда в месяц)

Как вы видите, тут никакой Вася и Петя не нужны)

Есть правда сказка, что эмитенты вливают в рынок положительное матожидание в виде дивидендов и акции выкупают, а фондовый рынок компенсирует негативную дельту на срочном. Но если вы верите в эту сказку, то лучше держите дивидендные акции без плечей, а не генерируйте комиссионный и процентный доход своим контрагентам:)

p.s. в своей книге Механизм трейдинга я писал, что самая важная информация для трейдера — это его расходы на сделки. Но как правило непрофессиональные трейдеры вообще не интересуются, сколько они платят за совершение сделок)

dr-mart |Никто не хочет покупать акции, когда рынок дешевый. Все хотят покупать когда дорого:)

- 31 мая 2019, 16:13

- |

Индекс владения акциями смартлаба находится на рекордной отметке 140:

Этот индекс мы составляет в результате ежемесячного опроса на смартлабе на основании ответа на вопрос:

Именно тогда их и надо было покупать.

Прошло 4,5 года, индекс ММВБ вырос на 90%.

Индекс владения акциями на рекордном максимуме.

Означает ли что акции надо продавать?:)

Этот индекс мы составляет в результате ежемесячного опроса на смартлабе на основании ответа на вопрос:

есть ли российские акции в вашем портфеле?В декабре 2014 года этот индекс установил исторический минимум. Ни у кого не было акций.

Именно тогда их и надо было покупать.

Прошло 4,5 года, индекс ММВБ вырос на 90%.

Индекс владения акциями на рекордном максимуме.

Означает ли что акции надо продавать?:)

dr-mart |Что лучше: все сразу здесь но только один раз или немного плюс но по чуть-чуть

- 30 мая 2019, 14:40

- |

Кажется, я где-то рассказывал эту историю, возможно, в блоге не смартлабе, так что если повторюсь, простите меня, мои постоянные читатели.

Я тут как-то пересекся с бизнесменом одним. Мой ровесник. В начале 2000-х гремел. Зарабатывал по ляму в месяц или около того. По тем временам, это было просто фантастически, если вы помните, сколько тогда стоил бакс и сколько например стоили квартиры. К примеру, в 2001 году у меня была зарплата 3000 рублей в месяц.

У него был невероятный стремительный взлет к богатству. Парень красава, настоящий предприниматель, реальный скрудж макдак, выжал из того времени все, что можно было. Находил денежные темы и качал их по полной без страха.

Время шло, темы заканчивались одна за другой. Все неэффективные бизнес-ниши со временем стирались. Это не Москва и не Петербург, народ в регионах беднеет, поэтому бизнес делать с каждым годом было все сложнее. Но размещать богатство где-то надо было, поэтому напокупал он кучу объектов недвижимости у себя там. Сейчас у него около 50 арендаторов. Куча гемора. Народ беднеет, платить не хочет, все время надо кого-то выселять, выбивать деньги. В общем много не очень приятной работы. Фактическая доходность недвижимости уже приближается к ставке ОФЗ.

И вот какой вопрос я ему задал:

Его ответ был однозначный. Сами догадываетесь какой.

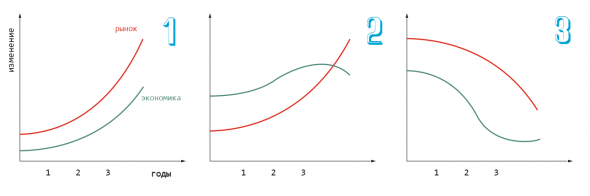

Мораль в том, что для счастья человека важен не абсолютный уровень богатства S, а его направление во времени ΔS'(t).

Отсюда можно сделать вывод для постановки цели в трейдинге:

Наиболее практичный вывод состоит в том, что не надо нагружать себя плечами, и искать способы плавного но стабильного роста дохода.

В этом плане долгосрочные инвесторы имеют гораздо больше шансов быть счастливыми людьми, чем активные трейдеры.

Кстати подсознательное желание получать радости по-чуть имеет и обратный негативный эффект с точки зрения результативности трейдинга:

90% людей склонны быстро фиксировать прибыль, хотя по сути надо делать наоборот.

Я тут как-то пересекся с бизнесменом одним. Мой ровесник. В начале 2000-х гремел. Зарабатывал по ляму в месяц или около того. По тем временам, это было просто фантастически, если вы помните, сколько тогда стоил бакс и сколько например стоили квартиры. К примеру, в 2001 году у меня была зарплата 3000 рублей в месяц.

У него был невероятный стремительный взлет к богатству. Парень красава, настоящий предприниматель, реальный скрудж макдак, выжал из того времени все, что можно было. Находил денежные темы и качал их по полной без страха.

Время шло, темы заканчивались одна за другой. Все неэффективные бизнес-ниши со временем стирались. Это не Москва и не Петербург, народ в регионах беднеет, поэтому бизнес делать с каждым годом было все сложнее. Но размещать богатство где-то надо было, поэтому напокупал он кучу объектов недвижимости у себя там. Сейчас у него около 50 арендаторов. Куча гемора. Народ беднеет, платить не хочет, все время надо кого-то выселять, выбивать деньги. В общем много не очень приятной работы. Фактическая доходность недвижимости уже приближается к ставке ОФЗ.

И вот какой вопрос я ему задал:

Скажи бро, а как бы ты предпочел: сразу разбогатеть и потом в течение 12 лет падать, как это у тебя происходит, или всё это временно плавно богатеть по чуть-чуть.

Его ответ был однозначный. Сами догадываетесь какой.

Мораль в том, что для счастья человека важен не абсолютный уровень богатства S, а его направление во времени ΔS'(t).

Отсюда можно сделать вывод для постановки цели в трейдинге:

лучше зарабатывать стабильно но по чуть-чуть, чем сорвать гигантский куш (лотерейка) и жить потом на него

Наиболее практичный вывод состоит в том, что не надо нагружать себя плечами, и искать способы плавного но стабильного роста дохода.

В этом плане долгосрочные инвесторы имеют гораздо больше шансов быть счастливыми людьми, чем активные трейдеры.

Кстати подсознательное желание получать радости по-чуть имеет и обратный негативный эффект с точки зрения результативности трейдинга:

90% людей склонны быстро фиксировать прибыль, хотя по сути надо делать наоборот.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс