dr-mart |Ого! Tradingview уже стоит $3 млрд!!!👍👍👍

- 14 октября 2021, 17:33

- |

Фак! Это значит когда они выйдут на IPO, они вообще в космос улетят.

Хоспади ж, это что же можно сделать на $300 лямов!!! Ладно Тинькофф Пульс был убийцей смартлаба, так эти парни ваще всех к чертям снесут с такими деньжищами😢😢😢

Корочи, смартлабу пц, инвестингу пц, пульсу просто хана.

Кстати в феврале я писал о том, что не понимаю, почему они до сих пор не на IPO: написал «В общем, ждем новостей» и дождались в общем… Причем IPO до сих пор.

- комментировать

- ★2

- Комментарии ( 53 )

Новости рынков |Сергей Суверов (Арикапитал): Почему к IPO СПБ Биржи стоит присмотреться

- 13 октября 2021, 10:58

- |

СПБ Биржа может осенью провести IPO в России, а 2022 г. – на американской Nasdaq. Скорее всего, СПБ Биржа разместит свои акции на своей же площадке: успешное IPO может дать старт и размещениям и других эмитентов.

Размещение может быть интересно по трем причинам:

👉Инвестиции в рост наиболее молодого сегмента рынка розничных инвестиций. СПБ Биржа первой предложила инфраструктуру, предвосхитив растущий спрос россиян на инвестиции в самые перспективные иностранные финансовые инструменты (сейчас их уже 1800).

👉Редкое сочетание энергичного роста с высокой маржинальностью. Биржа стала главным бенефициаром резкого роста числа частных инвесторов, в 2020 г. у площадки кратно выросли операционные и финансовые показатели, а за первое полугодие 2021 рентабельность по чистой прибыли составила 43,1%.

👉Сильная структура акционеров, заинтересованных в развитии биржи. Среди владельцев биржи — крупнейшие участники рынка, включая ВТБ Капитал и Тинькофф.

Прайм (https://1prime.ru/experts/20211012/834944712.html)

dr-mart |Почему МСБ-Лизинг хочет на IPO, но не выходит?

- 05 октября 2021, 18:54

- |

Тимур хотел бы провести IPO, но не может этого сделать, потому что Бирже это не интересно.

Нужно иметь объем IPO от $100 млн, чтобы биржа стала разговаривать.Он рассказал, что даже выпуск облигаций — это очень непростой процесс, не все его могут осилить, потому что у лизинговых компаний компетенции в лизинге, а не в рынке ценных бумаг. И это основные причины, почему акций лизинговых компаний нет на бирже.

Из разговора я понял, что Московской бирже с одной стороны не интересно проводить маленькое размещение из-за небольших доходов с одной стороны, и, рисков облажаться (то есть вывести некачественного эмитента) — с другой.

Мы подойдем к IPO через несколько лет— сказал Тимур Ксёнз. Он ждёт, что рынок будет развиваться, и это сделает процесс выхода на биржу более простым и доступным для небольшой компании вроде МСБ-Лизинг.

p.s. Лично я от себя, как от частного инвестора, не могу обойти этот вопрос стороной.

Условно говоря, мне было бы гораздо интереснее инвестировать в OZON, когда он стоил $10 млн, чем когда он стал стоить $7 млрд.

Если Биржа ставит фильтр на IPO «только для крупных компаний», то она с одной стороны защищает нас, а с другой — лишает возможности инвестировать в множество перспективных компаний с большим потенциалом для роста.

dr-mart |Российские бизнесмены выходят в кэш? Рынок захлестнула волна IPO и SPO

- 30 сентября 2021, 12:26

- |

О чем это говорит? Это может говорить о нескольких вещах:

👉рынок находится на таких уровнях, которые инсайдеры считают справедливыми для оценки своего бизнеса

👉на рынке пока ещё достаточно ликвидности, чтобы переварить растущее предложение акций

Поставим себя на место продающих. В каком случае вы это можете делать?

📉Вы видите возможность вложить данный капитал с большей рентабельностью инвестиций (Русагро)

📉Вы опасаетесь что лучшее в секторе осталось позади (ММК)

📉Вы хотите привлечь деньги в компанию для финансирования каких-то проектов (ПИК, Белуга)

В целом, я бы не сказал, что собственники бизнеса настолько гениальны, что в состоянии предвидеть развороты рынков и т.п.

Но они тонко чуют, когда их акции оценены справедливо.

И когда растет число SPO/IPO, это говорит о том, что определенные сектора рынка достигли фундаментально справедливых значений.

Я не покупаю ни одну акцию на IPO/SPO, но на мой взгляд, продажа акций Русагро Мошковичем — это наименее рискованная история из всех.

dr-mart |Какие IPO мы можем увидеть в ближайшее время?

- 22 сентября 2021, 15:45

- |

👉СПБ Биржа

👉Вкусвилл

👉Positive Technologies

👉СофтЛайн

👉Европлан

👉Mercury Retail Group (К&Б и Бристоль)

👉ЦИАН

👉Делимобиль

👉Медси

👉Биннофарм

👉Степь

👉Inventive Retail Group (ReStore)

👉Ренессанс Страхование

👉Открытие

👉IVI

👉Сервис-Телеком (башенный оператор)

👉Сибур

👉Рольф

Про кого забыл?

Вы бы акции какой из этих компаний хотели иметь?

Лично мне нравится безусловно Positive Technologies, нравится СПбБиржа и Вкусвилл, но все они скорее всего будут крайне дорогими на размещении.

dr-mart |Бенджамин Грэм про инвестиции в IPO

- 12 августа 2021, 20:04

- |

Итак, продолжаю читать книгу Разумный Инвестор, и что там вижу:

Покупка акций в ходе IPO — один из самых опасных способов быстрого обогащения, которыми инвесторы забивали голову в 1990-е годы.

Инвесторы склонны обращать внимание на те IPO, которые показали впечатляющие результаты и игнорировать неудачные.

Все мы хотим купить новый Microsoft, вложения в акции которого выросли с $2,100 до $720,000 в период 1986-2003, при этом забываем, что большинство других IPO обернулись для покупателей катастрофическими убытками.

Статистика IPO:

Если в период с 1980 по 2001 покупать акции в первый день торгов после IPO и держать их в течение 3 лет, то годовая доходность инвестиций будет ниже рыночной на 23 процентных пункта.

В книге приведет один из примеров IPO — компании VA Linux

Общий посыл: инвесторы желающие во что бы то ни стало получить акции на IPO и после него могут поверить в какую угодно туфту, совершенно игнорируя стоимость бизнеса.

Интересно, какая сейчас статистика по динамике акций компаний США после IPO?

Хайп еще продолжается или уже закис?

dr-mart |⚡️Завтра в 17:00 новый генеральный директор Positive Technologies Денис Баранов расскажет о будущем компании

- 14 июля 2021, 18:46

- |

Подписывайтесь на нашу трансляцию: https://youtu.be/KZGmGxza-Ns

Эфир состоится завтра, 15 июля в 17:00мск.

Задавайте свои вопросы Денису в комментариях к этому посту!

Я обязательно задам их Денису в ходе трансляции!

Телеграм канал про инвестиции в IT и кибербез: https://t.me/positive_investing

dr-mart |В антихакерской компании Positive Technologies прояснили ситуацию с попаданием под санкции

- 21 мая 2021, 09:06

- |

Далее следует мой собственный вольный перессказ.

В целом, компания уверена, что санкции «ни за что», и будут их оспаривать, хотя и не верят особо, что это приведет к положительному результату.

По поводу влияния на выручку: доля зарубежной выручки составляет менее 5%, и то не все 5% пострадают от санкций. Под санкции попала только одна компания, которая входит в группу Позитив. Максим отметил, что компания распространяет свои продукты через дистрибуторов, и главное чтобы у них не возникло проблем, так как они также продают продукты IBM/Cisco, а там есть свои комплаенс офицеры, которые проверяют бизнес...

«Мы никогда не создавали средств нападения, и никогда не будем их создавать» — сказал Максим.

Он также рассказал, что в санкционной формулировке обозначены две причины. Первая причина в том, что на мероприятиях, которые организует компания, ГРУ якобы вербует хакеров. С чем тут спорить? Компания действительно проводит мероприятия, но как возможно контролировать что кто-то кого-то вербует? Максим уверен, что в Макдональдсе больше хакеров вербуется, чем на Phdays, так что Макдональдс теперь под санкции? Бред кароч.

Вторая причина, указанная в формулировке — что компания сотрудничает с ФСБ. Как можно не сотрудничать, если деятельность компании является лицензируемой в органах госбезопасности? Кроме того, госорганы являются клиентами и заказчиками компании (покупают системы защиты от взлома), как им можно отказать?

Юрий Максимов, основатель компании, сказал:

Спросите меня, хотел бы я отмотать время назад, чтобы на нас не наложили санкции? Нет, не хотел! Потому что я понял, что нельзя вот так на полшурика это делать — надо с открытым забралом и до конца. Российский кибербез должен стать №1 в мире и это даже история не про $10 млрд и не про 20.

В ходе выступления, Юрий Максимов поделился планами компании по выходу на IPO, подготовка к которому идет. Но об этом напишу отдельно.

Блог компании ОНЛАЙН |Dodo Brands (Додо Пицца): с высокой вероятностью будем размещаться на Московской Бирже

- 19 мая 2021, 19:01

- |

👉IPO будет в 2024 году. Сейчас у компании хватает своих денег, нужды продавать акции нет.

👉"с высокой вероятностью будем размещаться на Московской Бирже, потому что мы МБ растет и стала крутой площадкой, мы любим наших ритейл инвесторов". На счет иностранных бирж — будем думать еще где.

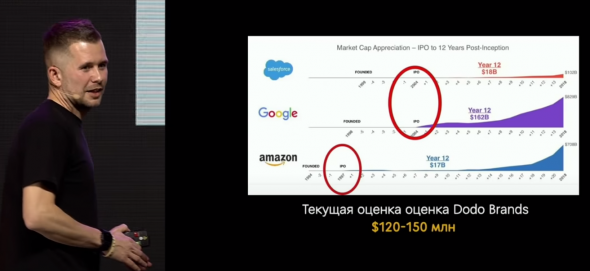

👉Сейчас внебиржевой рынок оценивает акцию где-то в районе $3000, что подразумевает капитализацию около $150 млн. "Хотим в 3-4 раза подрасти" — сказал Кирилл, что подразумевает оценку до $600 млн.

👉Сплит акций 1 к 100 будет в ближайшие месяцы.

👉Юрисдикцию BVI выбирали исторически еще в 12 году, могут к IPO сменить.

👉Кирилл говорил что выручка за 3 года вырастет в 3 раза по плану, я думал, что в два, исходя из презентации, но в презе речь шла про system sales, а не чистую выручку (там говорилось про 2x). Я так понял, что основной рост планируется все-таки в России, Казахстане и Беларуси, эксперименты будут в Великобритании продолжаться.

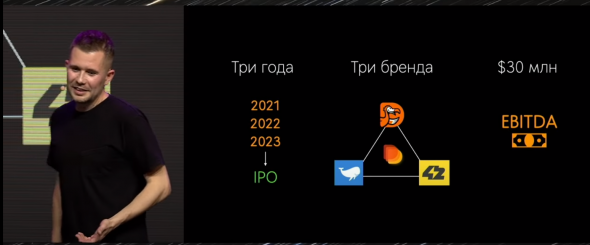

👉Кирилл также сказал, что за счет масштабируемой бизнес модели, EBITDA расти будет быстрее выручки, и поэтому они ждут ее роста в 10х раз до $30млн с учетом эффекта низкой базы 2020.

👉Если бы не ковид19, то в 2020 выручка была бы на 0,5 млрд больше (то, есть +20% где-то)

👉Федор Овчинников владеет 50%+, у компании 200 акционеров, все небольшие, что удивительно нет крупных фондов прямых инвестиций.

👉Размещение бондов рассматривают в ближайшем будущем

dr-mart |Первичный фундаментальный разбор Dodo Brands

- 19 мая 2021, 12:32

- |

Перед интервью я сделал небольшой анализ эмитента.

👉679 точек на конец 2020 из них 35 своих

👉Кэш=300млн руб, денег хватает

👉Долг=193 млн руб: 116 млн перед Федором (ставка 9%), и 44 млн у Сбера взяли (ставка 9,85%).

👉IPO планируют в 2024 году

👉в 20г продажи +25%, ждут удвоения за 3 года

👉System Sales = 25,7 ярда, своя чистая выручка = 3 ярда

👉2 ярда выручки на франшизу приходится, 1 ярд на свои 35 ресторанов

👉То есть один свой рест в ковид год приносил 28 млн выручки в год, 2,4 млн выручки в мес (очень грубо если)

👉Кстати в 14 году на 1 рест в год приходилось ровно в 2 раза меньше выручки = 14 млн.

👉В 2020 году ушли от названия Pizza и стали Dodo Brands, открыли первую кофейню

👉План 333. EBITDA $30 млн к 2024, это считай рост ебитды к 20 году в 11 раз

👉Компания DP Global находится на BVI, акции торгуются на внебиржевом специфическом рынке. Сделки проходят минимум $2000 за акцию, если условно взять чуть повыше, $2700 это дает капитализацию 10 млрд рублей.

👉Сам Федор называет текущую оценку $120-150 млн

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс