Рецензии на книги |Что интересного содержит в себе Руководство Разумного Инвестора от Джона Богла?

- 12 января 2024, 17:30

- |

Прочел вот такую книжку. Её автор Джон Богл на самом деле культовая фигура. Он основал фонды Vanguard (в 1974 году), под управлением которых ныне $8 трлн (2-я в мире после БлэкРок). Когда Богл умер (на 90-м году жизни), его состояние было почему-то всего $80 млн. Явно не Баффет в общем.

Под управлением есть индексный фонд ETF привязанный к S&P500, его активы почти $1 трлн (тикер VOO).

Так вот вся книга последовательно убеждает инвестора в том, что на длинном временном интервале ему не суждено обыграть индекс S&P500. То есть книга пиарит идею индексного инвестирования.

Идея сводится к статистике, которая говорит: что на 20-летнем интервале вероятность фонда обыграть S&P500 составляет порядка 2%. Ну а на 30-летнем падает практически к нулю.

Но автор упускает из виду, что частный инвестор — не фонд. У него нет проблема большого объема, который по мере роста начинает аффектить рынок в силу ограниченной ликвидности. Так что, я думаю, что у разумного частного инвестора есть чуть больше шансов обыграть индекс на интервале 20лет+.

Немного статы и фактов:

👉за 100 лет средняя годовая дох-ть американского рынка акций 9% (4,4% дивиденды; 4,6% прирост капитала)

👉в долгосрочной перспективе доходность акций почти целиком зависит от прибыли, полученной компаниями

👉уровень P/E для рынка со временем возвращается к долгосрочной норме

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 18 )

dr-mart |Смартлаб-вопрос #23: какие компании с Мосбиржи будут расти существенно быстрее среднего в следующие 5 лет?

- 12 января 2024, 15:24

- |

Сегодня хотелось бы узнать ваше мнение вот по какому вопросу:

какие компании с Мосбиржи будут расти существенно быстрее ВВП РФ в следующие 5 лет?

dr-mart |Мосбиржа опубликовала интересную статистику, достойную нашей записной книжки

- 12 января 2024, 12:29

- |

А вот и циферки достойные нашей записной книжки:

В 2023 году частные инвесторы вложили в ценные бумаги на Московской бирже более 1,1 трлн рублей, в том числе:

👉в акции – 178,1 млрд рублей;

👉в биржевые фонды – 215,4 млрд рублей;

👉в облигации – 715 млрд рублей (72% – в корпоративные облигации, 28% – в ОФЗ и региональные облигации).

Тут Мозговичок и слайдик соответствующий приготовил (правда опираясь на данные ЦБ и Инвестфандс)

то конечно обращает внимание, это диспропорция между вложениями в акции и fixed income (1 к 5). Так что важно понимать, что будет с акциями когда ставочки вниз почешут (если почешут конечно)

dr-mart |Утро доброе! Индекс в нулях. Но есть нюансы

- 12 января 2024, 11:14

- |

📈SFIN иксанул за 1,5 дня после новости и переводе казначейского пакета в прямое владение ЭСЭФАЙ — прямая дорога к гашению. Сегодня с утра +18%. Хотя вроде еще месяц назад в моем эфире говорили что гашение пакета — это часть их стратегии.

📈SNGS хз на чем растет, но +1,2% и слава Богу!

📈HNFG +2,4% — с утра опубликовали стату по выручке +35% в 2023 году.

📈ALRS +0,9% — вышла новость что DeBeers возобновляет продажу алмазов впервые с сентября.

Бакс 88,15❤️ (напомню, что аналитики считали что курс по 80 абсолютно исключен))))

Нефтьбро 79,25😘

Блог компании Mozgovik |Брокеры назвали акции трех компаний с потенциалом удвоения капитализации в 2024 году

- 11 января 2024, 19:59

- |

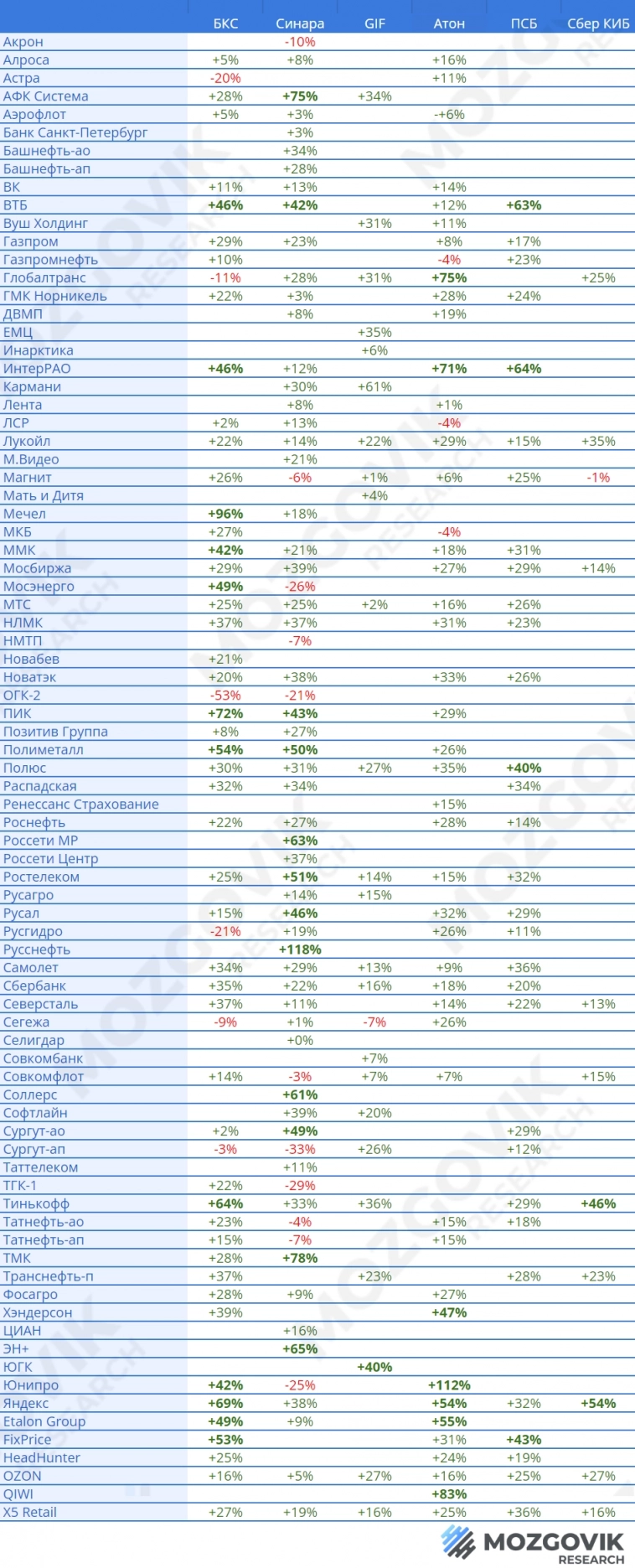

Когда потенциал роста акций превышает 40%, мы выделяем такие смелые рекомендации жирным, как заслуживающие отдельного внимания.

Результат в таблице:

👉Больше всего одиозных целевых цен у Синары и БКС = по 12 акций с потенциалом более 40%

👉Самая одиозная целевая цена у Синары по Русснефти = 315 рублей, потенциал 118%, у Атона по Юнипро 4,5 руб. (+112%) и у БКС по Мечел-ао +96%.

( Читать дальше )

dr-mart |Смартлаб-вопрос #22: какая причина может вынудить вас сократить долю акций в портфеле?

- 11 января 2024, 19:31

- |

Сегодня смартлаб-вопрос звучит так

какая причина может вынудить вас сократить долю акций в портфеле?

Погнали в комментариях!

dr-mart |Доброе утро! -0,3% по IMOEX на открытии рынка в четверг

- 11 января 2024, 10:45

- |

📈IMOEX перевернулся в аптренд уже на дневном графике. Инвесторы довольны.

📈SNGS с утра растет +1,7% 29,17❤️ Возможно из него выходил под конец года какой-то зарубежный инвестор, иначе хз как объяснить это снижение в декабре.

📉MGNT дивгепнулся на 260 рублей при диве 412. Выгода +1,4% (на текущий момент)

📉ROSN дивгепнулась на 29 рублей при диве 30,8. Невыгода -0,4% (с учетом налогов на див ессно)

В остальном пока скукотища.

📉Бакс 88,70 (-0,60)

📈Жижа 77,27 (+0,60)

Блог компании Mozgovik |За гранью консенсуса: Анти-брокерская инвестиционная стратегия Mozgovikа на 2024 год

- 10 января 2024, 19:02

- |

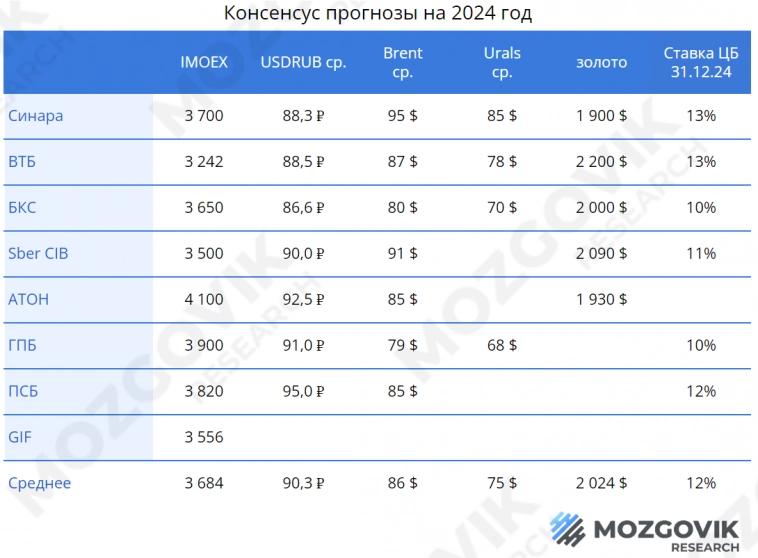

Как работают аналитики? Смотрят в зеркало заднего вида и глядя назад, пытаются проложить маршрут на километры вперед. Так делают все. При этом местность, где мы прокладываем дорогу, неизведанна, а самые большие прибыли находятся за углом, заглянуть куда обычно большинству аналитиков никак не под силу.

Глядя в зеркало заднего вида, почти все подряд аналитики второй год подряд кладут в портфели Сбербанк и Лукойл. (Так получилось, что и наша команда тут не оригинальна).

“Маршрут заднего вида 2024” в глазах рынка выглядит следующим образом:

👉рост индекса Мосбиржи 20%

👉курс доллара 90 рублей

👉нефть $85 за баррель

👉ставка ЦБ 12% к концу года

В этой стратегии мы хотели бы в большей степени подсветить неочевидные сценарии и неочевидные идеи, которые находятся за углом, вне поля зрения аналитиков. Примером таких идей в 2023 году были Сургут-п (в мае), Магнит (с мая по октябрь), Совкомфлот (весь год), которые так или иначе были подсвечены в нашей аналитике раньше других.

***

Оглавление:

***

💡Для понимания: конец/начало года — это не повод что-то купить, потом через 12 месяцев продать и думать снова что купить. Инвестиционный и аналитический процесс является не дискретным, а непрерывным. В течение года будет выходить новая информация, которая будет менять наш взгляд на акции. Будут меняться и сами цены на акции, которые будут менять наш взгляд.

( Читать дальше )

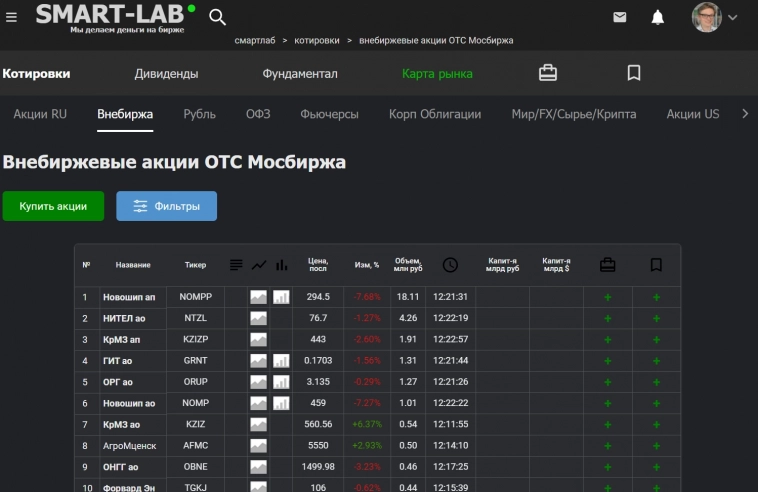

dr-mart |В котировках смартлаба появился внебиржевой рынок Мосбиржи

- 10 января 2024, 12:26

- |

Теперь там можно посмотреть котировочки ОТЦ:)

Заодно пришлось убрать котировки американских акций с СПб Биржи, которые, судя по всему, встали на вечную стоянку😢

Пользуйтесь наздоровье👍

dr-mart |Вчера на Московской Бирже произошло редкое событие

- 10 января 2024, 11:01

- |

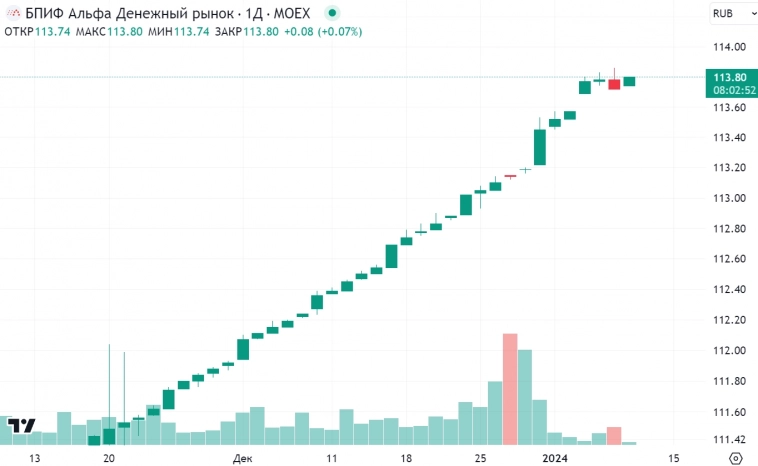

Вчера кстати произошло редкое событие — бпиф денежного рынка Альфы (AKMM) упал в цене по итогам дня.

Как видно по графику, обычно этот БПИФ закрывает каждый день в плюс, так как рост его цены отражает доходность, которую дает ставка денежного рынка (сейчас 15,8% в моменте). То есть обычно фонд растет по 0,03-0,04% в день, за исключением пятницы, когда доходность вырастает вперед на два выходных дня.

Каждый раз интересно почему происходит снижение? Маркетос решил отдохнуть?:)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс