Блог им. boomin |Коммерческие облигации АО МГКЛ «Мосгорломбард» теперь доступны на платформе Boomin.ru

- 21 сентября 2020, 15:26

- |

В сентябре 2020 года, совершение сделок по покупке коммерческих облигаций АО МГКЛ «Мосгорломбард» стало доступно для частных инвесторов с помощью системы boomerang.

Размещение коммерческих облигаций на данной платформе расширяет доступ инвесторов к сделкам по коммерческим облигациям Мосгорломбарда. Платформа Boomerang обеспечивает юридическое сопровождение контрактов, удобная навигация портала упрощает оформление необходимых документов и позволяет получить вознаграждение в размере 1% от объема приобретенных облигаций.

Для приобретения ценных бумаг необходимо заполнить форму в системе boomerang, менеджер boomin направит письмо с подробной инструкцией и поможет в подготовке необходимых для заключения сделки документов, в том числе — оформлении поручения брокера.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. boomin |Алексей Перехожев: «В конце 2019 года был приобретен портфель проблемной задолженности, который позволил нам вырасти в два раза»

- 04 сентября 2020, 10:42

- |

— Я пришел из риск-менеджмента. Коллекторский бизнес — это как одна из частей управления рисками. Уже, так скажем, непосредственная деятельность по минимизации последствий реализовавшегося риска.

— В каком банке работали, если не секрет?

— В разных, начиная с «МДМ Банка», заканчивая «Экспобанком».

— Присутствует ли профессиональная деформация?

— Я не наблюдаю. По крайне мере, люди, которые со мной общаются, мне об этом не говорят. Делаю вывод, что, наверное, ее у меня нет.

— В одном из наших разговоров, комментируя новость роботов-коллекторов, которых используют банки для работы с просроченной задолженностью, вы упомянули, что коллектор в своей работе должен быть психологом. Почему?

( Читать дальше )

Блог им. boomin |Инсайды: как проанализировать портфель ссудной задолженности

- 28 августа 2020, 14:56

- |

Отчасти, основных параметров оценки мы уже коснулись в первой и второй наших статьях. В этой статье рассмотрим показатели комплексно.

Основные параметры для оценки портфеля (его стоимости):

1. Тип кредита:

— автокредитование,

— ипотечное,

— потребительское,

— кредитные карты, экспресс-кредиты, кредит на неотложные нужды, пр.

2. Срок просрочки:

— 0-180 дней,

— 180-360 дней,

— 360-720 дней,

— свыше 720 дней.

Далее уже анализируются некие качественные параметры:

4. Регион проживания, возраст, пол, семейное положение, профессия, образование.

Часто у коллекторов есть свои наработанные базы должников по действующим отрабатываемым портфелям и при приобретении нового портфеля могут быть показаны контактные данные его должников и можно провести сверку на пересечение.

( Читать дальше )

Блог им. boomin |Долговой дефицит

- 28 августа 2020, 09:02

- |

Дефицит предложения привел к росту цен: средняя стоимость закрытой сделки увеличилась на 70% (с 2,7% до 4,6%) при росте эффективности взыскания всего на 10% (до 2,3%). Росту цен способствовало и увеличение доли более «молодой» задолженности. Доля кредитов, которые банки выдавали заемщикам после 2016 года, увеличилась с 20% до 56%. Вместе с тем доля кредитов, выданных до 2014 года, сократилась с 49% до 24%, а доля ссуд, выдача которых осуществлялась с 2014 по 2015 год,— с 31% до 20%.

Коллекторы работают по определенному алгоритму и уверены, что итоги текущего года не будут значительно хуже предыдущего. Специалисты предлагают должникам несколько вариантов выхода из ситуации: составление комфортного графика выплат, если у должника имеется источник дохода и представление помощи в поиске работы, если такого источника у человека нет.

( Читать дальше )

Блог им. boomin |Ниже номинала: купить нельзя продавать

- 12 августа 2020, 06:14

- |

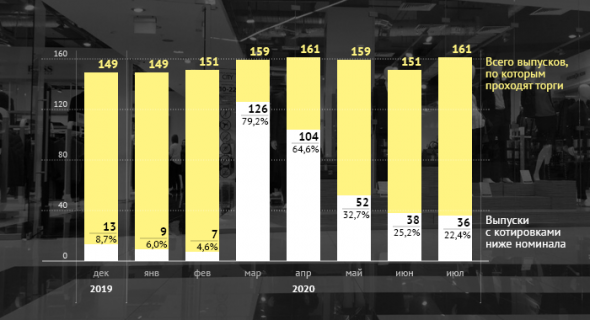

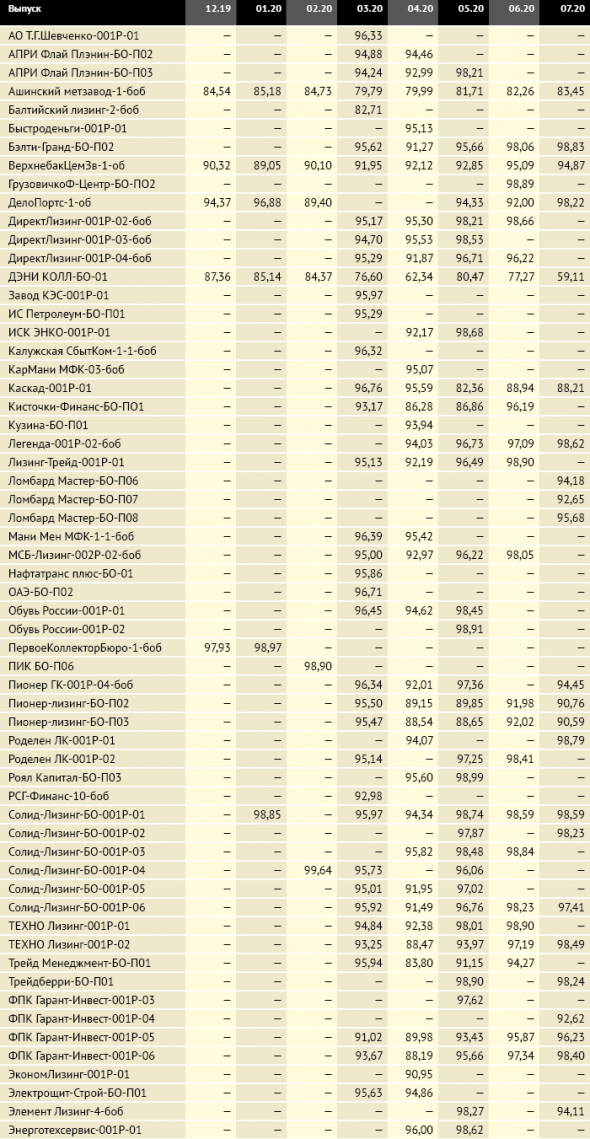

В момент максимальной паники на рынке около 80% отслеживаемых выпусков ВДО торговались ниже номинала, при этом падение котировок происходило резко: спрос уходил ниже номинала, а продавцы были вынуждены продавать «по рынку», уводя цены все ниже и ниже.

Наиболее яркие примеры падения котировок в момент кризиса 2020 г.

( Читать дальше )

Блог им. boomin |Июль в ВДО: рейтинг «самых-самых»

- 04 августа 2020, 14:14

- |

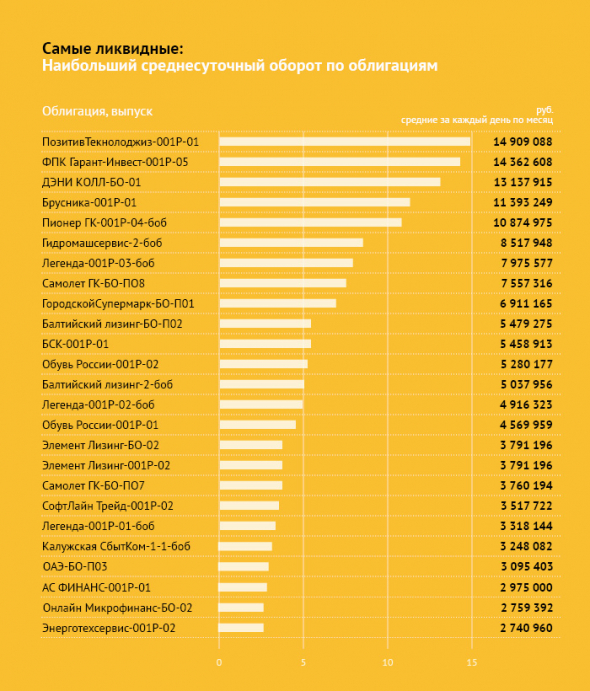

Наиболее привлекательные по купонам отрасли — телеком, МФО, общественное питание, целлюлозно-бумажная и IT отрасли. По текущей доходности — это телеком (прежде всего из-за Дэниколл), МФО, общественное питание. Эти же отрасли являются и наиболее ликвидными.

( Читать дальше )

Блог им. boomin |Российский должник: портрет, причины, шанс возврата

- 03 августа 2020, 10:59

- |

На конец 2019 года около 14 млн кредитов были просрочены со сроком больше 90 дней, при этом за год этот показатель вырос на 1 млн штук. Еще три года назад дефолтными были менее 10 млн кредитов.

По итогам 2019 года россияне задолжали банкам более 17,6 трлн рублей. По данным Райффайзенбанка, объем сомнительных, проблемных и безнадежных кредитов в банковской системе России превысил в 2019 году 8,5 трлн рублей. Из общего массива проблемных активов сформированными резервами на возможные потери банки покрыли лишь чуть больше половины — 4,9 трлн рублей. Таким образом, без покрытия остаются потенциально дефолтные кредиты на 3,6 трлн рублей, при запасе капитала не более 4,5 трлн руб.

( Читать дальше )

Блог им. boomin |Невозвратные долги: «Форвард» о работе компании в период пандемии

- 03 августа 2020, 10:25

- |

Одним из последствий пандемии стало снижение платежеспособности населения — возросло количество обращений в банки о реструктуризации долга. Руководитель call-центра финансовой компании «Форвард» Иван Степанов рассказал о работе компаний на рынке обслуживания займов в период пандемии.

Иллюстрация: unsplash.com

За первый квартал общий объем долга нефинансового сектора и домашних хозяйств по кредитам составил 63,8 трлн рублей. К концу апреля объем кредитов, выданных российскими банками физическим лицам, составил почти 755 млрд рублей. При этом, по данным Банка России, объем просроченной задолженности за тот же период — 797,1 млрд рублей.

В конце марта этого года на территории всей страны был введен режим «нерабочих дней». Введение ограничительных мер внесло изменения в деятельность почти всех компаний — о влиянии пандемии на разные отрасли экономики мы писали в

( Читать дальше )

Блог им. boomin |Паевые фонды недвижимости: так ли выгодно инвесторам, как об этом говорят?

- 29 июля 2020, 13:49

- |

Вместе с тем, у другого подобного проекта — AKTIVO— в обращении уже несколько ЗПИФов под управлением УК КСП Капитал Управление Активами и УК Альфа Капитал и по ним доступна вся отчетность. Какие результаты для инвесторов показывает проект — в разборе ниже.

AKTIVO

Одна из известных компаний, осуществляющих инвестиции в объекты коммерческой недвижимости, на российском рынке — площадка AKTIVO. Компания ведет поиск и подбор объектов недвижимости, осуществляет аудит на предмет «юридической чистоты» объекта, доходности, технического состояния, коммерческой привлекательности, надежности арендаторов.

( Читать дальше )

Блог им. boomin |Обзор облигационного рынка за второй квартал 2020 года

- 28 июля 2020, 11:25

- |

На конец II квартала 2020 г. объем биржевых корпоративных облигаций в обращении составил 14 054 млрд рублей, из которых 79% принадлежит эмитентам первого эшелона, а 4% — эмитентам третьего. Всего 342 эмитента разместили 1 580 выпусков биржевых облигаций, при этом ликвидным из них являются 762 выпуска 210 эмитентов общим объемом 5 976 млрд рублей.

Больше половины неликвидных выпусков принадлежат эмитентам нефтегазовой (3 962 млрд руб.; 49%) и банковской (1 240 млрд руб.; 15%) отрасли. В нефтегазовой отрасли большую часть занимают выпуски «Роснефти» (3 722 млрд руб.), в банках большую часть занимают это неликвидные выпуски «Сбербанка» (171 млрд руб.), ВЭБ.РФ (372 млрд руб.), «Газпромбанка» (131 млрд руб.).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс