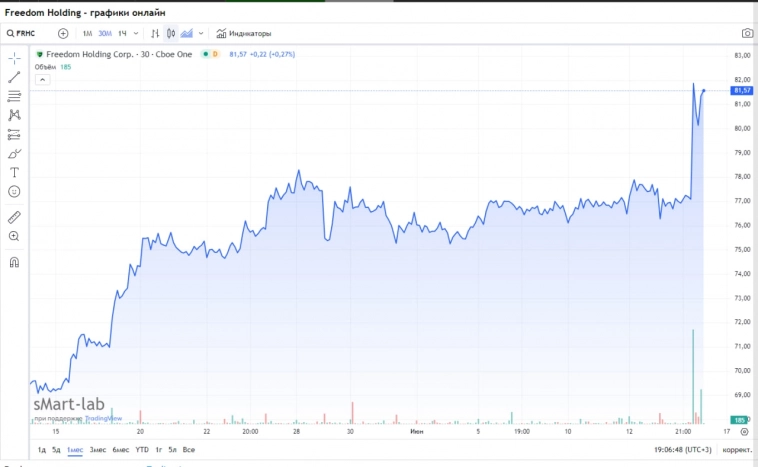

Блог им. bondsreview |Отчётность Freedom Holding Corporation за 1 квартал 2025 финансового года: целевая цена всё ближе

- 12 августа 2024, 09:49

- |

Вышла финансовая отчётность Freedom Holding Corporation за 1 квартал 2025 фингода, включающий период с 1 апреля по 30 июня 2024 года. Результаты оказались достаточно сильными.

Можно отметить рост консолидированной выручки компании за 1 квартал на 43% в годовом выражении до $450,7 млн. Основная часть выручки компания генерируется от операций в Казахстане и других странах Центральной Азии. На процентные и комиссионные доходы пришлось почти 76% совокупной выручки. В том числе, половина совокупной выручки Freedom Holding была обеспечена выручкой дочернего банка Freedom Bank Kazakhstan.

Самые высокие темпы роста среди статей выручки компании в 1 квартале по-прежнему приходятся на страховой андеррайтинг. Так, доходы по этой статье в годовом выражении увеличились на 188% и составили $129,4 млн в связи с расширением компанией этого бизнеса и увеличения количества действующих договоров. В общей структуре выручки доля дохода от страховых услуг составила в 1 квартале 29%.

Комиссионные и процентные доходы компании показывают стабильный рост (комиссионные доходы) и стабильно высокий рост (процентные доходы).

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. bondsreview |IPO Всеинструменты.ру – действительно ли это выгодно для инвесторов?

- 24 июля 2024, 16:16

- |

IPO Всеинструменты.ру – действительно ли это выгодно для инвесторов?

Подробный разбор — на вебинаре 25 июля в 19:00

💼 Спикеры:

• Евгений Гаффаров, СЕО, основатель YouTool

• Дарья Рыжкова, Финансовый директор YouTool

На вебинаре команда YouTool поделится достижениями за последние полгода и амбициозными планами на вторую половину 2024 года, в которой компания планирует удвоить рост.

IPO Всеинструменты.ру — возможно ли появление более успешного игрока в секторе DIY на Мосбирже?

✨ Только для присутствующих на вебинаре – особое предложение от YouTool о возможности войти в проект с дисконтом.

👉 Регистрируйтесь на мероприятие по ссылке clck.ru/3C5Jhx

До встречи на вебинаре!

Блог им. bondsreview |Топливный оператор “ЕвроТранс” готовит выкуп акций в 2027 году!

- 18 июля 2024, 12:57

- |

Буквально позавчера, 16 июля, ЕвроТранс опубликовал обращение к инвесторам. Само заявление акционеров заключалось в объявлении плана по обратному выкупу акций у миноритариев по цене 350 рублей за штуку.

На текущий момент стоимость акций составляет 113,05 рублей — потенциальная годовая доходность без учета дивидендов на текущий момент — х2,94 за 3 года!

Компания заявила, что объем buy back будет достигать порядка 7 млрд. рублей. Мажоритарии планируют выкупить порядка 20 млн. акций, а это 12,5% free float. Сама программа продлится до августа 2027 года. Полное предложение миноритарии смогут получить после объявления официального анонса в августе 2024 года.

Заместитель председателя СД, Сергей Алексеенков заявил, что текущая волатильность Фондового рынка привела к заниженной стоимости акций. Учитывая высокие показатели компании и темпы роста, топ менеджмент видит, что идет недооценка капитализации, несмотря на все достигнутые результаты за прошлый период. По этому акционеры выступили с предложением по выкупу акций в 2027 году.

( Читать дальше )

Блог им. bondsreview |МТС-Банк продолжает удивлять своими результатами!

- 15 июля 2024, 11:53

- |

12 июля МТС-Банк опубликовал пресс-релиз по финансовым результатам за 5 месяцев 2024 года. Давайте вместе разберемся с цифрами.

👉 Чистая прибыльМТС-Банка за 5 месяцев 2024 года выросла на 43,1% г/г., составив 6,4 млрд. рублей. Рентабельность капитала за 5 месяцев — 19%, что отражает приход капитала от IPO в конце апреля (без него рентабельность была бы существенно выше). Учитывая, что компания прошла сезонно самый слабый квартал, есть хорошие основания ожидать мощный рост прибыли в 3-м и 4-м квартале.

👉 В розничном кредитовании банк растет хорошими темпами (быстрее остального рынка). С начала года розничный кредитный портфель вырос на 9,5% (за 12 месяцев — на 31,3%). и достиг рекордных 371,5 млрд. рублей.

👉 При этом компания сохраняет стабильной и даже улучшает стоимость риска — она снизилась на 1,1 п.п. за 1 кв. 2024 года до 7,8%. Преимущества банка в том, что он использует большие массивы данных и автоматизированную систему оценки платежеспособности своего клиента, которая была построена в сотрудничестве с материнской МТС.

( Читать дальше )

Блог им. bondsreview |«Мосгорломбард» - инвестидея со столетней историей

- 05 июля 2024, 11:13

- |

За это время компания трансформировалась из первой в России ломбардной сети в группу «МГКЛ» с устойчивым высокотехнологичным диверсифицированным бизнесом.

Как все начиналось

Ровно 100 лет назад, 5 июля 1924 года, постановлением Народного комиссариата финансов РСФСР был учреждён Московский городской ломбард. С этого момента начинается отсчёт непрерывной истории «Мосгорломбарда», задача которого была достаточно проста: помочь людям в трудных ситуациях, предоставив им возможность получить займ под залог ценных вещей. Во время Великой Отечественной Войны, когда приём ценностей был приостановлен, сотрудники ломбарда охраняли имущество граждан, чтобы после окончания войны выдать его без штрафных пеней.

Особенно популярен Мосгорломбард был в годы перестройки. Этому факту способствовал нарастающий финансовый кризис, переходный период в жизни страны и отсутствие денежной массы у населения. Три здания «Мосгорломбарда» по 3,5-6 тыс. кв. м. были целиком заполнены заложенным имуществом.

( Читать дальше )

Блог им. bondsreview |Мосгорломбард начинает набирать обороты!

- 02 июля 2024, 10:38

- |

❗️ПАО “МГКЛ” опубликовал операционные результаты за 1-ое полугодие 2024 года!

Напомним, что Группа компаний «МГКЛ» представляет собой диверсифицированную организацию, занимающуюся различными сегментами рынка. Компания работает на вторичном рынке высоколиквидных товаров, а также удерживает сегмент ломбардных залоговых займов. В сфере оптовой торговли драгоценными металлами группа специализируется на продаже и закупке драгоценных металлов оптом.

Выручка компании в первом полугодии 2024 выросла в 4,62 раза! До 2.98 млрд рублей, что на 778,8 млн. больше, чем за весь 2023 год! Рост обусловлен наращиванием объемов выдачи залоговых займов.

Из интересного отметим следующие показатели:

👉Компании удалось увеличить количество выданных займов до 145,5 тыс. (общий рост составил 11%!).

👉Общий портфель группы существенно вырос почти вдвое до 1,32 млрд. рублей.

👉Доля товаров, которые хранятся в портфеле сократились до 19%, что способствует более сильной оборачиваемости продуктов.

Ключевые факторы роста:

( Читать дальше )

Блог им. bondsreview |OZON – яркая звезда экономики будущего

- 24 июня 2024, 11:56

- |

Бумаги близки к самой высокой отметке за всю историю. Бизнес показывает отличные результаты и показатели, и OZON не собирается останавливаться! Компания постоянно наращивает аудиторию покупателей и продавцов, повышает частотность заказов по сравнению с розничной торговлей.

Для того чтобы продолжать удерживать двузначные показатели роста, компания вкладывает огромное количество средств в развитие скидочных предложений для своих клиентов, а также логистических мощностей по всей стране.

На текущий момент времени рынок e-commerce консолидируется, и через пару-тройку лет на нем останется несколько крупных игроков. OZON забирает все больший и больший кусок пирога, что даст гигантскикй долгосрочный эффект.

Показатель EBITDA у мастодонта находится на положительном уровне. Компания неоднократно заявляла о планах по ее сохранению в зеленой зоне и в 2024 году.

По поводу прибыли топ-менеджмент прямо указывает, что пока существует возможность роста рынка электронной коммерции на 30-40% в год, гоняться за ней в ущерб росту просто не имеет смысла.

( Читать дальше )

Новости рынков |Сегодня на бирже стартуют торги обыкновенными акциями «Мать и дитя» (MDMG)

- 17 июня 2024, 09:21

- |

Источник:

www.mcclinics.ru/media/news/trading-MKPAO

Блог им. bondsreview |Freedom Holding Тимура Турлова получил рекордную годовую выручку — $1,64 млрд

- 14 июня 2024, 18:09

- |

Freedom Holding казахстанского бизнесмена Тимура Турлова отчитался по итогам 2024 фискального года (с 1 апреля 2023 года по 31 марта 2024-го). Холдинг увеличил выручку год к году на 105,5% — до $1,64 млрд. Чистая прибыль выросла на 82,4%, до $375 млн.

Компания со штаб-квартирой в Алматы сейчас работает в 20 странах, включая США, Кипр, Германию, Испанию, Узбекистан, Армению и др. В Казахстане Freedom Finance развивает свою экосистему, которая представлена банком, двумя брокерскими, двумя страховыми компаниями и life-style сегментом. Акции холдинга торгуются на NASDAQ под тикером FRHC почти пять лет, поэтому компания предоставляет отчетность под международным нормам, регулируется Комиссией по ценным бумагам и биржам США (SEC).

Основные доходы

Доходы от банковского и брокерского сегмента практически сравнялись. Банковский бизнес нарастил выручку на 151% до $615 млн. Число клиентов Freedom Bank за год выросло с 546 тыс. — до 903,5 тыс.

Брокерский бизнес всего холдинга увеличил выручку на 60,4% год к году до $617 млн. Число брокерских счетов за год выросло с 370 тыс. до 530 тыс. Основной вклад в рост счетов дала миграция клиентов из белизского брокера — холдинг сообщал, что в начале 2024 года перевел всех клиентов из этой компании в юрисдикции Казахстана или Армении.

( Читать дальше )

Блог им. bondsreview |Первое успешное IPO ЗПИФа индустриальной недвижимости − Рентал ПРО

- 06 июня 2024, 17:25

- |

На Московской бирже 6 июня начались торги Комбинированным ЗПИФом индустриальной недвижимости «Рентал ПРО» (ISIN: RU000A108157) с СЧА в 25,7 млрд руб. под управлением ООО УК «А класс капитал».

Покупателями стали квалифицированные инвесторы из числа физических и юридических лиц. 60% заявок от реализованного объема пришлось на частных инвесторов.

Размещенный объем через механизм IPO – это успешная история для ЗПИФа, учитывая, что принять участие в размещении могли только «квалы», количество которых ограничено (~ 740 тыс.).

Объекты инвестирования фонда – дата-центры и склады класса А. Его стратегия предполагает регулярную ротацию объектов для фиксации доходов на растущем рынке индустриальной недвижимости, который продолжает находиться в дефиците. Рентал ПРО не использует банковское финансирование (работает без эффекта кредитного плеча), которое сейчас довольно дорогое. Отметим, что в среднесрочной перспективе участники рынка недвижимости ожидают сохранения спроса на склады и дальнейший рост арендных ставок.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс