Блог компании БКС Мир инвестиций |Дорогие российские акции или эмитенты с высокими мультипликаторами

- 07 сентября 2022, 16:28

- |

Для сравнения стоимости компаний воспользуемся оценочными мультипликаторами, которые позволяют сравнить между собой компании абсолютно любого размера и обладающих различными количествами акций в обращении. Рассматривать будем тех, кто представили публичную отчетность за первое полугодие 2022 г.

• Самым популярным является показатель P/E — отношение капитализации компании к ее чистой прибыли. Подробнее об этом показателе в материале: Мультипликатор P/E. Преимущества, недостатки, как его использовать.

• В случае, если эмитенту не удается получать стабильную чистую прибыль, стоит обратить внимание на оценку по P/S — капитализация / выручка.

• Также может помочь показатель EV/EBITDA — стоимость компании / прибыль до уплаты налогов, процентов и начисления амортизации. Чистой прибыли может не быть, но EBITDA может быть стабильна и более представительна для сравнения различных по характеру бизнесов, а показатель EV, кроме рыночной капитализации, учитывает и долг компании, и ее денежные средства.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 1 )

Блог компании БКС Мир инвестиций |«Газпром» заплатит дивиденды? А рубль уронят до конца года? / БПН

- 03 сентября 2022, 16:08

- |

Что может помешать «Газпрому» выплатить дивиденды в этот раз? По какой цене заходить? Ответы на главные вопросы недели дает YouTube-шоу «Без плохих новостей» на канале «БКС Мир инвестиций», в котором Максим Шеин раз за разом доказывает, что плохих новостей не бывает — заработать можно на любой.

Также в выпуске:

— самые важные отчеты российских и зарубежных компаний;

— макро-тренды, за которыми важно следить;

— новости регулирования;

— ответы на вопросы зрителей.

( Читать дальше )

Блог компании БКС Мир инвестиций |Когда лучше продавать акции Газпрома: до отсечки или после

- 02 сентября 2022, 12:20

- |

Как долго длится ралли

Газпром платит относительно высокие дивиденды лишь последние 10 лет. До этого доходность была не выше 2%, следовательно, и движения они вызывали минимальные, и ловить выплаты большого смысла не было.

По данным с 2012 г. между датой объявления о дивидендах и отсечкой (последним днем покупки) у Газпрома проходило в среднем 77 дней. В этом году объявили за 44 дня, то есть сильно раньше, чем обычно.

Если смотреть на предыдущую статистику, то в большинстве случаев после объявления о выплате ралли длилось около 40 дней и приносило инвесторам в среднем вдвое больше размера ожидаемого дивиденда — около 11%.

( Читать дальше )

Блог компании БКС Мир инвестиций |Наиболее подходящие акции для активных трейдеров на сентябрь

- 01 сентября 2022, 17:09

- |

Редко, да метко

В августе изменчивость индекса подросла — 7,2% против 6,7% в июле. Но это лишь эффект одного дня, когда бумаги Газпрома показали дневной рост на 25%, а в моменте было почти +40%. Если мы откинем 31-е число из выборки и оценим волатильность, то будет лишь 6,1%. Акции Газпрома в принципе очень редко появляются в списке высоковолатильных бумаг, но зато врываются в рейтинг ярко.

В течение всего месяца волатильность все-таки снижалась при одновременном росте рынка — четыре недели подъема и выход за пределы нисходящего тренда индекса МосБиржи. И технический сигнал к такому исходу был получен оперативно и заранее.

При этом рост российских индексов в августе шел наперекор падению мировых площадок, и это нас совершенно не смутило на фоне разрыва привычных корреляционных зависимостей. Обоснование — в специальном материале.

О чем это говорит? Рынок настроен на продолжение роста в эпоху низких ставок, высоких цен энергоносителей, отсутствия недружественных нерезидентов и существенной ликвидности как в банковском секторе, так и на заканчивающих свой срок депозитах.

Скоро к торгам могут подключиться и те, кто в весеннюю турбулентность искал убежище в высокодоходных вкладах. А значит, переоценка бумаг может быть продолжена, а волатильность способна даже возрасти за счет нового значительного притока средств извне при пониженных в последние месяцы оборотах торгов. Ближайший ориентир по индексу МосБиржи — 2500 п., и даже это может быть далеко не предел восстановления рынка.

Что было, что будет

( Читать дальше )

Блог им. bcs |Большие дивиденды Газпрома. Анализ и прогнозы

- 31 августа 2022, 13:11

- |

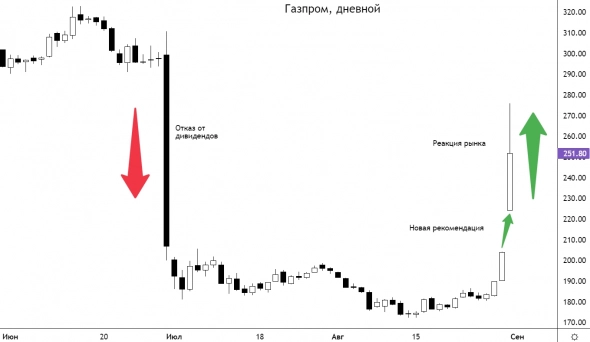

Непростая дивидендная история

В 2021 г. чистая прибыль Газпрома составила 2,159 трлн руб. На рынке были ожидания выплаты дивидендов в размере 50% от скорректированной прибыли. В мае совет директоров рекомендовал выплатить 52,53 руб. на акцию. Однако 30 июня состоялось ГОСА, где решение о выплате не было принято. В тот день прошел мощный обвал, после чего акции в течение полутора месяцев продолжали постепенно сползать вниз.

Это был первый отказ Газпрома платить дивиденды с 1998 г. Причинами выступили:

• Подготовка к выплате повышенного НДПИ

• Приоритет на инвестиции и газификацию страны

• Изменения экономических условий и повышенные риски

Но через 2 месяца появляется неожиданная для инвесторов рекомендация — 51,03 руб. на акцию. Ее также теперь должны одобрить акционеры. Внеочередное заседание состоится 30 сентября. В момент объявления дивидендная доходность составляла 25%. За счет роста 31 августа она снизилась до примерно 20%.

После июньского отказа от выплат могут возникать сомнения в утверждении акционерами рекомендации совета директоров, однако, на наш взгляд, риски минимальны.

( Читать дальше )

Блог компании БКС Мир инвестиций |Какие акции отстали от рынка и могут начать догонять

- 30 августа 2022, 16:53

- |

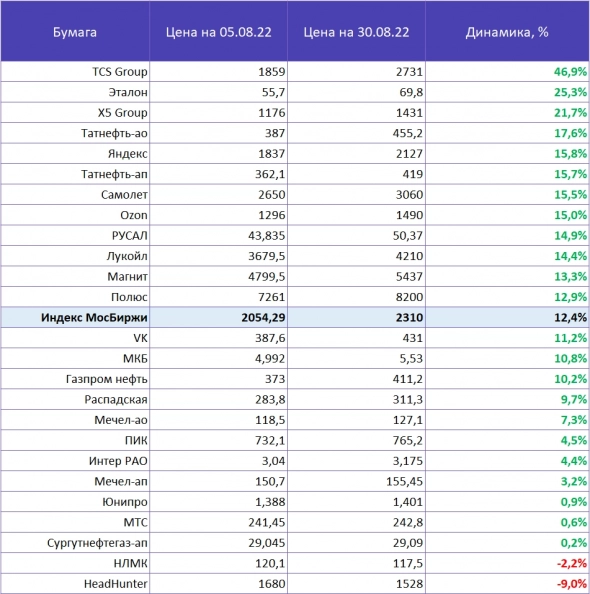

Российский рынок растет четвертую неделю подряд. Индекс МосБиржи вернулся выше уровня 2300 п. впервые за два месяца. Мы решили оценить, какие бумаги на этой волне выглядят лучше рынка, а какие отстали и имеют шансы догнать индекс.

В качестве выборки мы рассмотрим только те акции, по которым положительный долгосрочный взгляд, с рекомендацией аналитиков BCS Global Markets на 12 месяцев «Покупать».

В качестве точки отсчета берем 5 августа — в этот день индекс МосБиржи закрывался на локальных минимумах, после чего началась поступательная волна роста российского рынка. К текущему моменту он вырос на 12,4%.

В итоге получаем следующую картину (на 30.08):

Однозначным лидером выступили расписки TCS Group, отскочившие почти на 50%. Еще более 15% прибавили Ozon, Самолет, Татнефть, Эталон и X5 Group.

( Читать дальше )

Блог компании БКС Мир инвестиций |Каких акций не хватает в вашем портфеле?

- 27 августа 2022, 16:02

- |

Российский рынок выходит из боковика. Какие бумаги будут расти быстрее индекса? Это главная тема аналитического шоу «Без плохих новостей», которое каждую неделю выходит на YouTube-канале «БКС Мир инвестиций».

Также в выпуске:

— самые важные отчеты российских и зарубежных компаний;

— перспективы рубля и юаня;

— новости регулирования;

— ответы на вопросы зрителей.

Ведущий этого выпуска — Вячеслав Абрамов, директор филиала БКС Мир инвестиций.

( Читать дальше )

Блог компании БКС Мир инвестиций |Ралли в мировой металлургии. Что это значит для российских фишек

- 25 августа 2022, 16:35

- |

Хороший отскок

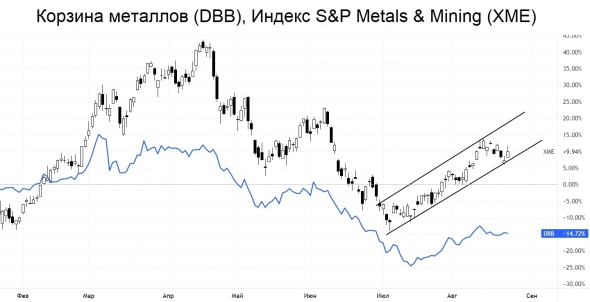

Новый цикл роста в металлургии стартовал еще в июле и охватил все основные товарные группы. Так, стальная арматура отскочила вверх после трехмесячного падения и прибавила к середине августа около 10%.

Медь в течение последнего месяца подорожала на 14%, свинец — до 16%, никель — до 22%, цинк — до 29%. Алюминий прибавлял до 7%, олово не росло, но зато перестало падать.

В итоге индекс на корзину основных металлов DBIQ Optimum Yield Industrial Metals показал прирост за 1,5 месяца около 10%, столько же в среднем прибавили бумаги металлургических компаний из индекса S&P Metals & Mining.

Какая связь с российским рынком

( Читать дальше )

Блог компании БКС Мир инвестиций |Риски российских компаний потребительского сектора

- 23 августа 2022, 14:47

- |

В данном материале мы рассмотрим основные сложности, проблемы и угрозы для публичных компаний российского ритейла и ее отдельных представителей.

Общая проблема сектора

Инфляция издержек. По итогам II квартала отчитавшиеся ритейлеры сообщили о сильном росте среднего чека на фоне ускорения инфляции в России. Для сектора рост цен позитивен, так как издержки, как правило, растут медленнее, чем цены на товары на полках. Благодаря этому ритейлеры получают позитивный эффект на рентабельность. Однако в III квартале рост цен начнет сильнее сказываться на издержках компаний, та «сверхприбыль», которая была во II квартале будет постепенно схлопываться.

Магнит

Дивиденды. Магнит по итогам 2021 г. отказался от выплаты дивидендов. Финансовое состояние компании более чем стабильное, а защитный профиль бизнеса позволяет безопасно выплачивать дивиденды в сложившихся условиях. Вероятно, компания отказалась от выплаты из-за технических сложностей с переводом средств в пользу зарубежных акционеров. К текущему моменту компания не дала никакой информации о том, когда будут возобновлены выплаты.

( Читать дальше )

Блог компании БКС Мир инвестиций |Эти компании «тащат» на себе весь рынок. Топ-6 акций России

- 22 августа 2022, 18:57

- |

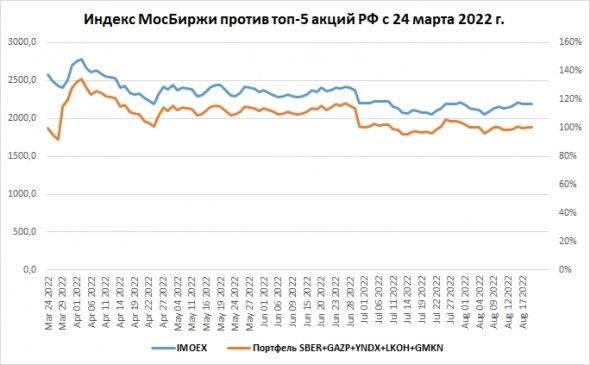

Тяжеловесы отстают

До февральских событий российский рынок был устроен довольно просто: несколько самых ликвидных фишек отыгрывали рост мировых цен на сырье, динамику внешних площадок, а также курс рубля. И по факту вели за собой всех остальных.

Купив пять самых ликвидных акций РФ (от Газпрома до Яндекса) практически в любой месяц, можно было через год обогнать индекс МосБиржи более чем на 5% с вероятностью выше 90%. Средняя доходность такого портфеля приближалась к 25%.

Сегодня эта тактика больше не работает. Топ-5 акций растут и падают синхронно с индексом МосБиржи, не добавляя, но и не сильно срезая среднюю доходность рынка, то есть по большей части они остаются ведомыми.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал