Блог им. andreihohrin |Прогноз на неделю. Время спокойствия

- 02 сентября 2019, 09:00

- |

- На прошедшей неделе рынки, в основном, возвращались к трендам роста или в спокойное состояние. Скорее всего, это начало нового восхождения, а не временная передышка перед еще большей турбулентностью.

- Наиболее вероятным представляется сценарий, при котором на нынешней неделе и далее, в течение сентября риск-аппетит вернется на торговые площадки, провоцируя повышение мирового и российского рынков акций, облигаций и товаров. Впрочем, о товарах суждения противоречивы.

- Нефтяные котировки все еще находятся в среднесрочном падающем тренде и выйдут из него, лишь преодолев вверх отметку в 61 долл./барр. для сорта Brent. Причем 5-балльный ураган «Дориан» пока не подталкивает их вверх. Возможно, даже при расширении глобального спекулятивного спроса, нефть окажется в стороне.

- Просадка рубля, которую мы наблюдаем с начала августа, на фоне относительно дешевой нефти, тоже может в какой-то степени продолжиться. Хотя сейчас даже 68 рублей за доллар выглядят не слишком перспективный вариант. Однако нельзя отрицать и того, что рубль потерял 4 фигуры к доллару с легкостью. При столь слабом сопротивлении падению дополнительная фигура – статистически не значимая величина. И шансы на несколько более дешевый рубль значительны. В то же время, рубль остается высококлассной по кредитному качеству валютой, и это серьезный фактор к его относительной стабильности на перспективу хотя бы нескольких месяцев.

- Золото, предположительно, вобрало в себя если не весь спекулятивный и стратегический спрос, то основную его часть. Истекшая неделя парадоксальна для этого актива: позитивных суждений и прогнозов относительно роста его цены стало больше, а сама цена за неделю снизилась. Все более реалистично, что максимальные отметки прошлого понедельника (в районе 1 550 долл./унц.) станут среднесрочным ценовым максимумом. А сами котировки постепенно откатятся к более оправданным 1 300 – 1 200 долл./унц.

- Российский облигационный рынок продолжает штурмовать новые ценовые высоты. 6 сентября состоится заседание совета директоров Банка России по денежно-кредитной политике. Предполагается, что рублевая ключевая ставка будет снижена. Возможно, после этого сами цены облигаций не поднимутся, но рост последних дней – это, видимо, рост на ожиданиях снижения ставки. Так и иначе, отечественные облигации, как государственные, так и корпоративные, перспективно видятся достаточно стабильным сектором фондового рынка.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. andreihohrin |Рынки в панике

- 26 августа 2019, 08:23

- |

Рынки в панике. Пятница задала мощные импульс котировкам: на пару процентов упали американские фондовые индексы и нефть, стремительно выросло золото. Рубль, хоть и просел, все же, в основном, устоял. Золото продолжило дорожать утром понедельника, параллельно с некоторой просадкой фьючерсов на американские акции.

Вопрос в том, продемонстрированные биржевые движения – это начало трендов падения (продолжение тренда роста – для золота) или пусть и серьезный, но локальный всплеск?

Информационная повестка напряженная. Речь Дж.Пауэлла по ориентирам денежно-кредитной политики США, произнесенная им в конце недели, не обозначила четких ориентиров ДКП и не стала определяющей новостью. Но следом Китай и США обменялись жесткими и уже оцифрованными решениями о взаимных торговых пошлинах. Что и вызвало, под завязку торгов, резкие изменения котировок.

Торговая война большинством участников рынка воспринимается как абсолютное экономическое зло. Она же считается важным основанием для предполагаемого падения заокеанского фондового рынка. Однако американские власти идут на протекционистские меры не для того, чтобы обрушить рынок, а для стимулирования собственных производств и для продолжения курса на возврат производственных мощностей в приделы страны. Протекционизм, в идеале, должен поддержать или увеличить стоимость акций. Аналогично, те же меры должны положительно влиять на стоимость доллара.

( Читать дальше )

Блог им. andreihohrin |Чего ждать от российской валюты и фондовых активов?

- 22 августа 2019, 07:49

- |

О том, что российские акции последние недели падали, знают многие. О том, что падал рубль, знают, наверно, все. Насколько целостна тенденция падения стоимости российских активов? Гладя на облигации, вообще, перестаешь думать про фондовые падения. Индексы гособлигаций, корпоративных, высокодоходных облигаций показывают убедительно стабильную положительную динамику. Прошлые падения рубля, российских акций и облигаций отличались относительной синхронностью. Июльско-августовское ослабление рубля в параллели с глубокой просадкой рынка акций происходило на фоне растущего рынка рублевых облигаций.

Разрешение парадокса – либо в предстоящей коррекции облигационного рынка, либо в восстановлении фондового и валютного. В действительности вероятен компромисс. Скорее всего, рубль не сможет активно возвращаться на тренд усиления, однако и потенциал своей слабости он уже, думается, исчерпал. Тогда как

( Читать дальше )

Блог им. andreihohrin |Прогнозы. Возврат к надуванию

- 19 августа 2019, 09:14

- |

- Биржевая обстановка истекшей недели – обстановка апатии и скепсиса участников рынка по отношению к рисковым активам, в первую очередь, к мировым акциям. Однако, начиная с прошлого четверга эти настроения сопровождаются ростом большинства фондовых рынков (российский – одно из заметных исключений). На фоне дешевеющих денег, рынкам несложно вернуться к росту. Поскольку, каков бы ни был настрой инвесторов, ликвидность куда-то необходимо направлять. Акции – один из популярных вариантов.

- Так что подъем, в частности, американских индексов акций, который многими трактован как отскок, предваряющий новую фазу коррекции, обещает получить хорошее продолжение.

- Остаются две неоднозначные товарные истории: нефть и золото. Более вероятно, что нефть тоже испытала на себе апатичные спекулятивные продажи. В таком случае котировки могут достаточно быстро оказаться выше 60 долл./барр. по Brent. Однако нефтяные цены находятся под технологическим давление. Возможно, уже и 65-70 долл./барр. – высокие цены.

( Читать дальше )

Блог им. andreihohrin |Сценарии и прогнозы для биржевых инструментов. На неделю. Рубль, доллар, евро, акции, облигации, нефть, золото

- 29 июля 2019, 08:38

- |

- S&P500 (американские акции). В преддверии и, вероятно, по итогам заседания ФРС США по ставке американские акции, предположительно, продолжат находится в растущей тенденции. Решение ФРС, каким бы оно ни было (за исключением варианта ужесточения денежной политики), способно толкнуть рынки рисковых активов, в особенности американский фондовый рынок, вверх. В базовом сценарии стимул от риторики и политики ФРС окажется недолгим.

- Российский рынок акций. В конце прошлой недели российские акции показали разворот цен вверх. На фоне предполагаемого усиления мирового спроса на фондовые активы российский рынок, скорее всего, продолжит начатое в четверг-пятницу восхождение. Оно тоже рискует оказаться недолговременным.

- Нефть. Понимание, как и неделю назад, слабое. На графике просматривается треугольник, берущий начало осенью прошлого года: каждый следующий локальный максимум ниже предыдущего, каждый минимум – выше предыдущего. Сейчас нефть внизу этой формации. Если основываться на спросе «на всё» под эгидой решений ФРС, то сейчас более благодатный момент для покупки, нежели для продажи. Потенциал роста, по аналогии с американскими и российскими акциями, небольшой.

( Читать дальше )

Блог им. andreihohrin |Вероятные сценарии для основных торговых инструментов. На неделю

- 15 июля 2019, 10:47

- |

- S&P500 (американские акции). Отношение к американскому рынку как рынку растущему сохраняется. Равно как и отношение к происходящему росту как вынужденному и нездоровому. Причем ожидаемое 31 июля снижение ставки ФРС способно вытолкнуть рынок еще выше.

- Российский рынок акций. Предполагаем, что российские индексы на прошедшей неделе исчерпали потенциал своего роста. Тогда как, в частности, санкционные риски могут вернуться в повестку дня в ближайшее время. Российский рынок акций остается существенно дешевле западных. Но он слишком зависит от глобального притока денежных средств, который, предположительно, уже реализован.

- Нефть. Скорее всего, нефть достигла верхнего предела своих колебаний, который, как видится, находится в районе 67-68 долл./барр. Если предположение верно, нефть будет тяготеть к возврату в долгосрочный понижательный тренд.

- USD|RUB. Рубль продолжил на прошедшей неделе свое усиление. Скорее всего, оно не окончено. Потенциал укрепления, вероятно, ограничен. 62 рубля за доллар США – достаточная цель снижения пары. Ниже – вряд ли.

( Читать дальше )

Блог им. andreihohrin |Вероятные сценарии для основных торговых инструментов: американские и российские акции, USD, EUR, рубль, нефть, золото, облигации

- 08 июля 2019, 07:35

- |

• S&P500 (американские акции). В сравнении с прошлой неделей мнение не изменилось. Рост рынка, вероятно, продолжится. И останется ростом фондового пузыря. Возможно, переходу к схлопыванию этого пузыря будет предшествовать ускорение подъема цен. Когда совершится перелом тренда, пока мнения нет.

• Российский рынок акций. Вслед за западными рынками выступает выгодоприобретателем общемировой тенденции на покупку рисковых активов. В отличие от западных рынков при этом остается относительно дешевым и обладающим хорошим дивидендным потоком. Ожидаем продолжения подъема котировок, возможно, через коррекции.

• Нефть. Предположительно, нефть сокращает волатильность ценовых колебаний, со стремлением цен к середине диапазона, сформированного в апреле – июне. Центр диапазона – район 67 долл./барр. для Brent.

• USD|RUB. Оцениваем локальное ослабление рубля как состоявшееся. Тогда как многие эксперты ожидают ослабления отечественной валюты уже в июле, предполагаем, напротив,

( Читать дальше )

Блог им. andreihohrin |Прогнозы на неделю (американские, российские акции, ОФЗ, нефть, золото, рубль, доллар)

- 17 июня 2019, 08:12

- |

Прогнозы по основным рынкам на неделю

• Американский рынок акций. Развитие начатого две недели назад повышения видится как основной сценарий на ближайшие дни. Итоги заседания ФРС, которое состоится 19 июня, могут придать движению дополнительный импульс. При этом потенциал повышения оценивается как незначительный. Вероятность перехода рынка к глубокой коррекции или к развороту многолетнего бычьего тренда увеличивается. Коррекция может стартовать уже спустя несколько дней после положительных для рынка решений со стороны ФРС. Глава ФРС 19 июня может выступить и с нейтральными или даже жесткими комментариями, что маловероятно, но какова будет реакция рынка в этом случае, пока сказать нельзя. Прогнозы повышения ранка акций США, которые мы делали последние 2 недели, оправдали себя, но сейчас теряют уверенность и ценность.

• Российский рынок акций. Взгляд аналогичен взгляду на американские акции. Вероятность роста котировок в ближайшие дни оценивается выше, чем вероятность их падения. Но уверенность в прогнозировании мала. Тактической поддержкой выступает готовый продолжить повышение рынок нефти. Сопротивлением – перегретость и продолжительность растущей тенденции.

( Читать дальше )

Блог им. andreihohrin |Русский инвестор спокоен, и это хорошо. Итоги опроса PRObonds

- 25 мая 2019, 09:01

- |

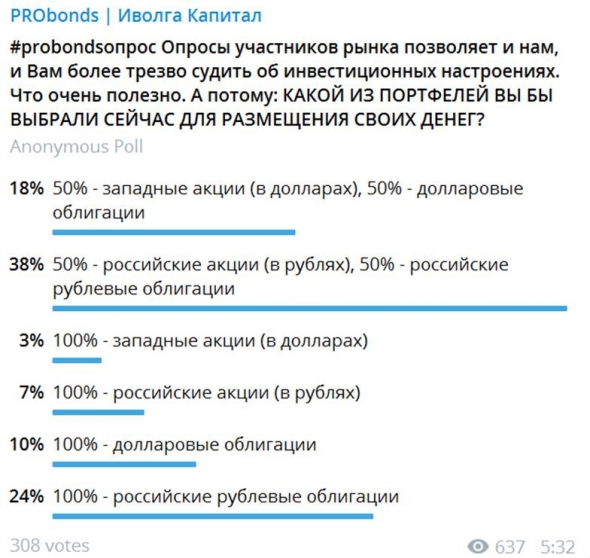

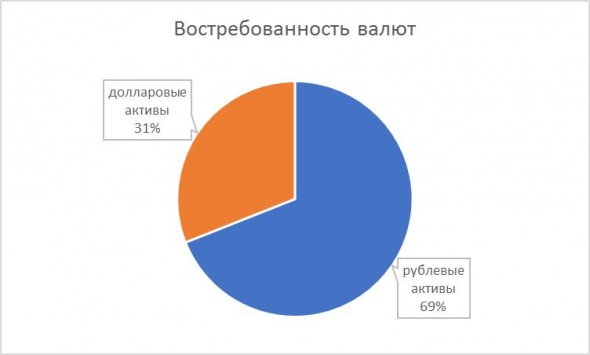

В телеграм-канале PRObonds я провел небольшой опрос, для оценки популярности основных классов инструментов и валют. Опрос очень упрощен, но позволяет сделать несколько выводов.

Во-первых, рубль и инвалюта (мы брали доллар) примерно одинаково предпочтительны для российских розничных инвесторов. То, что долларовые инструменты составляют чуть менее трети предпочтений – нормально. Живем-то в России. В общем, страстей по доллару не отмечено. Эйфории по рублю тоже.

( Читать дальше )

Блог им. andreihohrin |Покупателям инвалюты посвящается

- 04 марта 2019, 10:06

- |

Покупателям инвалюты посвящается

• Предсказать, как будут развиваться ценовые события на западных рынках акций, рынке нефти и в российских акциях, нам сложно. Говорить можно о том, что тревожные вести, возникающие вокруг этих рынков на сейчас если не преувеличены, то воспринимаются нервно. Обеспокоенность инвесторов – показатель здоровья рынка. Масштабные фондовые и товарные падения обычно наступают, когда инвест- и экспертное сообщество спокойно или оптимистично. Потому у американского (в меньшей степени), российского фондовых рынков, наверно, есть еще запас энергии к росту.

• Более четкой видится ситуация вокруг рубля. Главное обсуждение, касающееся отечественной валюты – обсуждение жесткости будущих санкций и их вредоносного влияния на нее. В середине февраля публикация новой санкционной инициативы от ряда американских сенаторов спровоцировала 3%-ное падение рубля к базовым валютам. Сегодня это падение почти компенсировано.

• Но неприятные ожидания остаются. Население наращивает депозиты в долларах и евро, как на этих ожиданиях, так и глядя на прошлогоднее обесценение нацвалюты.

• Насколько оправданны страхи и правы покупатели инвалют? Если коротко, то вряд ли оправданны и правы. Пара USD|RUB напоминает полный автобус. Люди продолжают заходить на каждой новой остановке, дальше уже, вроде бы, некуда. Полагаем, последние скачки вверх валютной пары, скоро заканчивавшиеся ее снижениям, подтверждают сравнение. Игроки покупают в надежде на рост, но баланс таков, что нового спроса, способного этот рост реализовать, недостаточно, спрос уже воплощен в покупках.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал