Блог компании Иволга Капитал |Моя продажа золота где-то близко

- 01 октября 2025, 06:45

- |

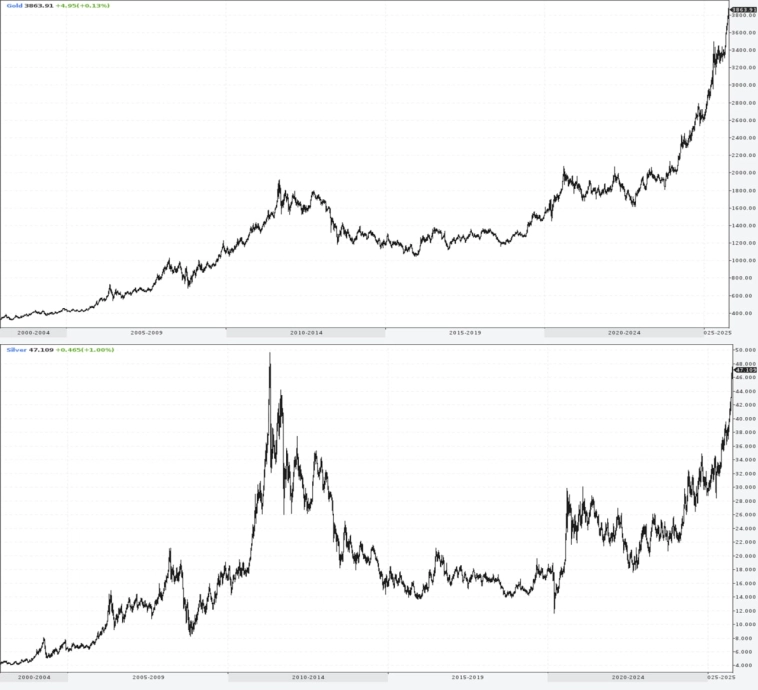

Еще год назад я нацелился на нее. Никто не знал будущей траектории (или я не знал), продажа могла состояться и год, и полгода назад. Но золото выросло, сделки не было.

Отвлекусь на общее. Продаю то, что выросло и может снизиться, только потому, что более-менее научился извлекать из этого положительный опыт и результат. Получается, бОльшая часть тренда, обычно растущего – вне моего внимания и вне возможного источника дохода. Но это осознанное исключение из поля зрения. На фондовом рынке мы упражняемся в выманивании денег друг у друга. В таких играх, чтобы не становиться жертвой, лучше ставить на проверенные приемы и избегать всего остального.

Вернемся к золоту, заодно к серебру. Рост заметно выше предыдущего исторического максимума для первого и с приближением к нему для второго – сам по себе неплох для того, кто задумался об игре на понижение. Для этого понижения появляется простор.

Опять отвлечение. Именно потому, что до исторического максимума далеко, мы играли на понижение в ОФЗ (продавали фьючерс на Индекс RGBI в портфеле ВДО) в полсилы. Больше для хеджирования, чем для заработка.

( Читать дальше )

- комментировать

- 6.2К | ★1

- Комментарии ( 28 )

Блог компании Иволга Капитал |В ВДО коррекция или затяжное падение котировок?

- 24 сентября 2025, 06:48

- |

На графике – средняя доходность облигаций, входящих в публичный портфель PRObonds ВДО. Сводный кредитный рейтинг этой корзины – BBB. С 19 августа доходность тянется вверх. Тогда уходила к минимуму, 25%, при ключевой ставке 18, теперь 27% при КС 17.

Причем наиболее заметный ее рост, аналогично – снижение котировок ВДО, наблюдался с конца прошлой недели. Возможно, заметен он стал не по амплитуде, а по обсуждениям участников рынка. Например, в нашем чате.

Обсуждение – хороший знак. Проявление или ажиотажа (продавцов), или обеспокоенности. Этого одного бывает достаточно, чтобы развернуть падение.

Но мы оцениваем еще один индикатор – соотношение средней доходности ВДО и ключевой ставки. Доходность ВДО, по оценке Иволги, сейчас примерно 27% годовых. Делим на актуальное значение ключевой ставки (17%), получаем 1,59. Много, такого же соотношения ВДО достигали в июне, на фоне нескольких дефолтов. Тогда, правда, их доходности в какой-то момент превышали 32%. Ключевая-то была 20.

( Читать дальше )

Блог компании Иволга Капитал |Хороший ли сейчас момент для покупки акций?

- 18 сентября 2025, 06:28

- |

С одной стороны, снижение КС даже на 1 п. п., до 17% — плюс для фондового рынка. Не гарантия роста, но дополнительная поддержка. У инфляции больше шансов, у перетока денег с депозитов тоже.

Однако статистика до сих пор не подтверждает положительного влияния от смягчения ДКП. Первое снижение КС, с 21% до 20%, состоялось 6 июня. На 2 800 п. по Индексу МосБиржи. Сейчас почти те же 2 800.

С другой – плохие отчетности и низкие дивиденды. Как результат, если абстрагироваться от причин. Рост ВВП касается отраслей, на бирже не представленных. И всё еще крепкий рубль, который сегодня или завтра вряд ли сможет заметно упасть.

Вообще, акции получат поддержку от той же ключевой ставки, когда она либо допустит разгон инфляции и слабость рубля, либо или в дополнение – возврат экономики к росту. Нынешние 17%, видимо, под шаблон не подпадают.

Есть и массовая психология. Сегодня акции воспринимаются как отстающий инструмент. Облигации-то заметно выросли с конца прошлого года. Но актив становится догоняющим, когда большинство в нем разочаровалось и готово игнорировать. Так ли это на данный момент? Не думаю.

( Читать дальше )

Блог компании Иволга Капитал |Что с рублем?

- 10 сентября 2025, 06:33

- |

Биржевая пара юань/рубль выросла почти на 9% всего за 2 месяца. При этом, правда, российский и тоже биржевой денежный рынок так и не вернулся к положительным ставкам размещения юаней.

Нынешний валютный скачок – заметный. Но тот же юань в прошлом ноябре уходил выше 15 рублей, а это еще +40% к уровням сентября 2025.

Начало ли то, что мы видим сейчас, волны ослабления рубля? Или вся волна уже накатила?

Мне ближе второй вариант. Еще в июле писал, что на дальнейшее укрепление рубля не ставлю. А пробои локальных максимумов – поводы увеличить валютную позицию. Для себя ее немного и увеличил. Для клиентов нет. Поскольку всё ещё не вижу достаточных причин в отказе от рублевых вложений.

Хотя наши вложения, ВДО в первую очередь, специфичны. Аналогичных доходностей, в особенности с поправкой на ликвидность и предсказуемость, в валюте, даже при ослаблении рубля мы не найдем.

Почему думаю, что слабость рубля – локальное явление? Потому что не вижу в ней эффекта неожиданности. Напротив, большинство, в моем понимании, смотрит на котировки юаня, доллара, евро с мыслью «началось». Предпочту остаться в меньшинстве хотя бы среди экспертов и за рубль всерьез всё ещё не беспокоиться.

( Читать дальше )

Блог компании Иволга Капитал |Как ВДО отреагируют на решение по ключевой ставке?

- 08 сентября 2025, 06:13

- |

Тенденции в ВДО и отвечают общим облигационным трендам, и имеют свои особенности.

Из общего – доходности в сегменте тоже снижаются. Как и на широком рынке. Из специфичного – снижение доходностей медленнее, а их отрыв от доходностей первого-второго эшелонов увеличивается.

Причина последнего – дефолтные риски, проявляющие себя с тревожным постоянством.

Но если смотреть на итог, то средняя доходность ВДО, по нашей оценке, (это средняя арифметическая доходностей кредитных рейтингов от B- до BBB) – 26,7%. Или почти 1,5 ключевых ставки.

1,5 – хороший коэффициент. Если КС в эту пятницу будет сохранена, то у ВДО мало возможностей уйти в коррекцию. Тогда как первый эшелон с высокой вероятностью туда отправится. Если будет снижена всего на 0,5-1 п. п., до 17,5-17%, у ВДО появляется потенциал для дальнейшего снижения доходностей. И какого-то роста цен. КС 16% способна круто поменять ситуацию для держателей ВДО в лучшую сторону.

Telegram: @AndreyHohrin, @Mark_Savichenko

( Читать дальше )

Блог компании Иволга Капитал |Коррекция ОФЗ. Что думаю делать?

- 21 августа 2025, 07:00

- |

Вчерашняя потеря Индекса цен ОФЗ RGBI, -0,6% за сессию, по величине не очень-то большая. Но самая большая за 3 месяца.

Причем снижались именно длинные и надежные облигации, короткие и рисковые ВДО вчера даже немного росли.

Доходности средних и длинных ОФЗ, в них и вижу причину коррекции, за месяцы снижения ушли к 12-13%. Ключевая ставка 18%, после 12 сентября, возможно, опустится до 16%.

С таким дисконтом собственной доходности к доходности денежного рынка (он привязан к КС) рынок госдолга очень оптимистичен и потому уязвим.

И, если читать облигационных экспертов, они оптимизм уверенно разделяют. Рынок, правда, постоянно оказывается не там, где ждали.

Что планирую делать?

Первое, у меня не появляется соблазна купить ОФЗ, которые вдруг немного подешевели. И если подешевеют сильно, соблазна не появится всё равно.

Второе, судить о развороте тренда по одному дню немного преждевременно. Но если и сегодня ОФЗ продолжат проседать, либо просядут после небольшой паузы – это сигнал к развороту. Усилится он, если Индекс цен ОФЗ RGBI окажется ниже 120,8 п. В этой ситуации, наверно, буду (вновь) продавать фьючерс на Индекс.

( Читать дальше )

Блог компании Иволга Капитал |Затишье перед Аляской. И немного про фондовых гуру и легкие деньги

- 15 августа 2025, 07:17

- |

• В границах РФ попусту политические темы упоминать незачем. Тем более, если знаешь свое место и пишешь про фондовый рынок.

За исключением переломных моментов. Которые на этот рынок повлияют.

Обойдусь без конкретики. Но (строго для рынка) вижу ситуацию так: чтобы рынку было хорошо, нужен очевидный дипломатический успех, остальные варианты сделают рынку плохо.

Потому что главные СМИ, если не создали уверенность в будущем успехе, то возложили на него непривычно много надежд. Многими и разделяемых, я не исключение.

А поскольку исход пятницы на моем уровне предсказывать бесполезно, наши портфели сбалансированы под оба названных варианта. Половина рублей, половина облигаций и акций (примерно). Нет валюты, однако она может быстро появиться.

• Вторая тема. Вчера участники нашего чата обсуждали биржевых гуру. Начав с того, что доходы доверительных и публичных портфелей Иволги по нынешним меркам не так и велики.

Во-первых, сами подобные рассуждения – проявления рыночной беспечности, ладно бы не эйфории. Есть ощущение, что на рынок пришли времена легких заработков. Ну-ну 😉

( Читать дальше )

Блог компании Иволга Капитал |Акции и облигации. О надеждах на вчерашний день

- 08 августа 2025, 06:48

- |

Вчерашний взлет рынка акций, который был поддержан и подъемом рубля с облигациями, достоин упоминания.

Поворотный ли или отправной это момент для отечественных биржевых активов? Впереди, возможно, важная встреча и новый чудный мир. Или нет. Неизвестно.

Столько раз эксперты ошиблись в прогнозах развития ситуации, что стоит ли их строить вновь?

Однако Индекс МосБиржи, акции, +4%, Индекс RGBI, ОФЗ, +0,7%. Так прав ли рынок? Как, скажем, опережающий индикатор.

Чтобы ответить, достаточно подумать, к чему этот рынок и его сейчас готов?

К какой-то глобальной разрядке? Да, он это и демонстрирует. К продолжению цикла снижения КС? Да. К новым санкциям (на примере индийских НПЗ они уже проявляются)? Возможно. Потому что «давно здесь сидим». К спаду экономики или кредитному кризису? Вряд ли. Мы забыли, как это бывает. К обострению? О нем, по-честному, не хочется думать.

Фондовый рынок раз за разом сворачивает на траекторию, неожиданную для его участников. К которой не готовы.

( Читать дальше )

Блог компании Иволга Капитал |Рубль – всё?

- 30 июля 2025, 06:37

- |

Всего 5 дней назад я пытался ответить на собственный вопрос «когда покупать валюту?»

Ответ состоял из 2 условий. Во-первых, если эта валюта (мы смотрели на юань) пробивает вверх максимум от 24 июля (для пары юань/рубль это 11,15). Во-вторых, если ставки валютного денежного рынка, опять же юаневого за неимением других, поднимутся выше нуля.

Первое выполнено, второе нет. Чтобы забеспокоиться, мне достаточно и первого условия. Так что я сам валюты немного докупил. Но не для клиентов и не в рамках торговых операций.

Пока больше похоже на некоторую рублевую панику как локальное явление. Опять же, читаем экспертов и ищем у них отрицание случившегося валютного роста. Не увидим его.

Коррекция тем и отличается от тренда, что настораживает и заставляет действовать сейчас. Веры в начавшееся движение много сразу на его старте. Тогда как тренд – то, во что долго не веришь и присоединяешься, когда поезд давно ушел.

В общем, не буду исключать, что новое отступление рубля еще впереди, что юань приблизится к 12 или доллар к 85. Однако в моем понимании итогом нынешних колебаний окажется возврат валютных пар к недавним значениям. 11 рублей за юань, 80 за доллар. Для постепенного накопления валюты, если она вам нужна, время уже не худшее. Для принципиального отказа от рубля оно еще, в моей логике, не наступило.

( Читать дальше )

Блог компании Иволга Капитал |Российский фондовый рынок. Денег недостаточно уже, страхов недостаточно еще

- 15 июля 2025, 07:02

- |

Не берусь утверждать. Но в собственных операциях руководствуюсь конструкцией, вынесенной в заголовок.

То, что при нынешней денежно-кредитной политике и политике вообще, как минимум, фондовому рынку, акциям и облигациям, не будет хватать денег – вроде очевидно.

Хотя ОФЗ и высококлассные облигации стали на какое-то время исключением. Вероятно, забирая иссякающую ликвидность из других фондовых секторов. Иначе как объяснить, почему снижение их доходностей сопровождается едва ли не ростом доходностей в низких кредитных рейтингах. Можно, конечно, предположить, что дефолты во всем виноваты. Но когда с деньгами на рынке всё путём, дефолты не отпугивают покупателей.

Однако и котировки ОФЗ уже как полмесяца топчутся на месте. А акции за эти полмесяца просели на 5%, даже учитывая вчерашний рывок вверх.

А уровень тревожности участников рынка медленно поднимается. Это предположении – наиболее субъективное. Но, читая рыночных экспертов, вижу как будто именно это.

И всё же тревожность не паника. Думается, последняя еще впереди. С более интересными ценами. Охотников на которые окажется опять совсем немного. Потому что на очередном дне рынка сложно себе объяснить, зачем тебе покупать «это». Да и денег, возвращаемся к началу, толком нет.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал