Блог компании Иволга Капитал |Рынки и прогнозы. Не нравятся рубль, российские акции и золото

- 19 октября 2020, 07:14

- |

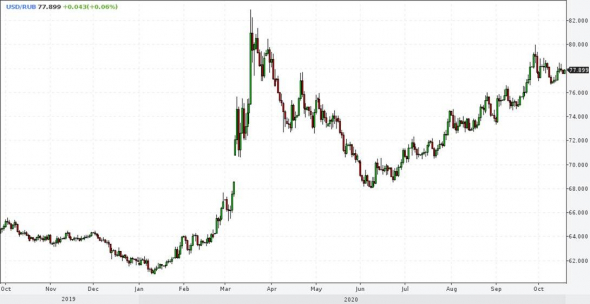

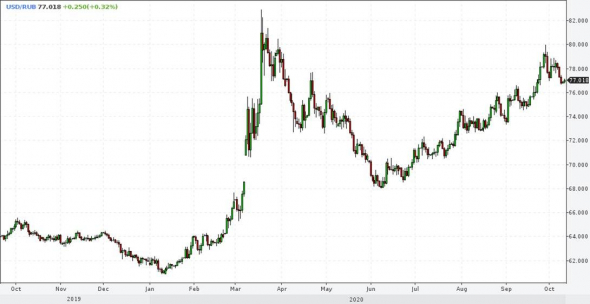

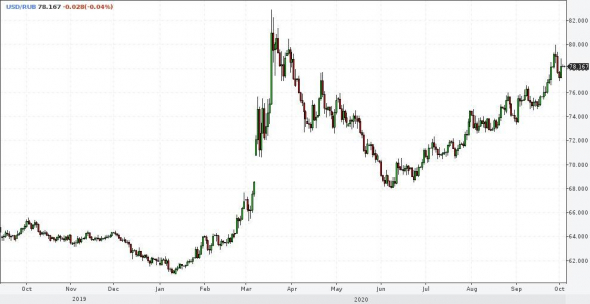

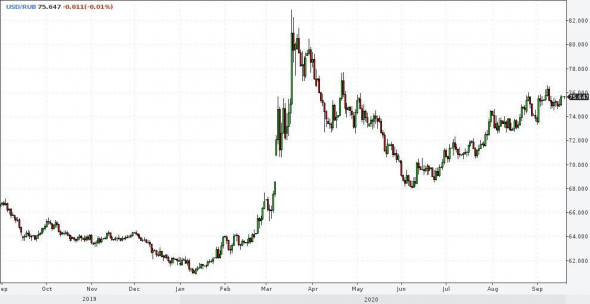

Рубль. Прошедшая неделя не изменила моих предположений. Ожидаю продолжения ослабления отечественной валюты против доллара и евро. Как и раньше считаю, что сам потенциал ослабления ограничен. Вероятно, доллар мы увидим выше 80 рублей, но немногим выше и ненадолго.

( Читать дальше )

- комментировать

- Комментарии ( 12 )

Блог компании Иволга Капитал |Рынки и прогнозы. Восприятие второй волны пандемии, недосказанность рубля и опасное президентское ралли американских акций

- 12 октября 2020, 07:53

- |

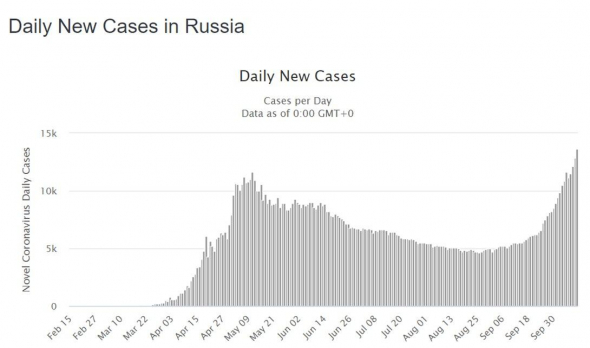

Динамика случаев заражения коронавирусом в России. Источник: www.worldometers.info/coronavirus/country/russia/

Сначала два слова о пандемии. С одной стороны, в России темпы заболеваемости выше весенних (в мире это давно так). С другой – готовность системы здравоохранения к таким темпам выше, чем к весенним. Осознание разрушительности жесткого карантина у властей тоже более острое, нежели полгода назад. Ужесточения возможны, но их вред экономике и денежному или фондовому рынку будет ниже, просто в силу большей готовности экономических субъектов к негативному развитию событий. В то же время, ограничения уже есть и давление на экономику и потребление уже есть. А это к замедлению или приостановке восстановления и первого, и второго.

( Читать дальше )

Блог компании Иволга Капитал |Рынки и прогнозы. Афтершоки

- 05 октября 2020, 08:02

- |

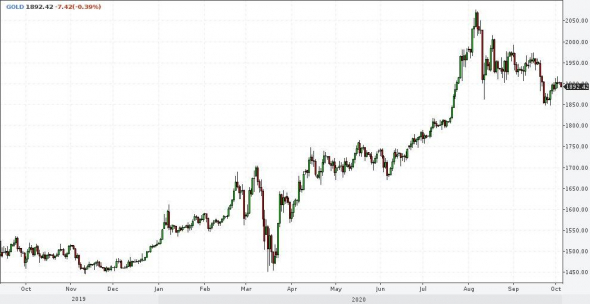

• Золото.

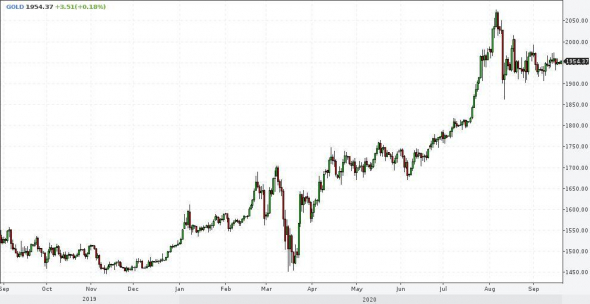

Начну с наиболее понятного мне объекта. Здесь в наших портфелях с начала сентября уже частично открыта короткая позиция. И она с высокой вероятностью увеличится. Возможно, только при пробое вниз минимумов начала прошлой недели (1 848 долл./унц.). Планирую заработать на этой сделке около 20% на вложенный капитал, а значит – дождаться 1 600 – 1 550 долл./унц.

( Читать дальше )

Блог им. andreihohrin |Рынки и прогнозы. Формирование диапазонов

- 21 сентября 2020, 07:24

- |

• Золото. Изменений в оценке актива и в прогнозах дальнейшей динамики не происходит. Как и неделю назад, считаю, что золото продолжает накапливать потенциал болезненной коррекции. Водоразделом между сохранением все еще главенствующего восходящего тренда и переходом к снижению можно считать 1 900 – 1 920 долл./унц. (сейчас 1 900 – 1 955) Уход в эту зону и ниже существенно усиливает шансы на падение. У нас уже набрана короткая позиция на четверть от ее целевой величины. Предварительно, наращивать ее будем на ценах ниже 1 900.

• Рубль. Тоже без новых мыслей. По-прежнему, считаю ограниченным потенциал ослабления рубля. Хотя поступательное повышение графиков USD/RUB и EUR/RUB настраивают на то, что повышение все еще не окончено.

( Читать дальше )

Блог им. andreihohrin |Рынки и прогнозы. Перегрев золота и западных рынков, предполагаемая устойчивость рубля и слабая предсказуемость доллара и нефти.

- 14 сентября 2020, 06:35

- |

• Золото. В моем понимании классический биржевой пузырь. И понимание уже более месяца поддерживается рынком. Т.е. отношение участников рынка к металлу улучшается, правда средняя цена постепенно снижается. Нового энтузиазма и спроса уже недостаточно для удержания котировок. А в будущем усугубит положение и разочарование уже купивших. Баланс спроса и предложения смещается в сторону предложения. Попытки роста его только ухудшат. Мы начали открывать короткую позицию в золотых фьючерсах в начале прошлой недели и планируем продолжить.

• Рубль. Оцениваю как высокую вероятность остановки в ослаблении рубля. Ждал бы даже его постепенного укрепления. Открывать короткую позицию в парах USD/RUB или EUR/RUB не планирую, поскольку запас их потенциальной доходности ограничен. Но, по-моему, эмоциональный перелом, когда большинство начало готовиться к еще худшим для рубля временам, на прошедшей неделе произошел. Причем рубль за эту неделю окреп, пусть и не существенно. Нельзя утверждать, что дно ослабления позади. Оно просто где-то рядом.

( Читать дальше )

Блог им. andreihohrin |Нефть. Падение по правилам антагонистической игры

- 11 сентября 2020, 07:03

- |

Мир, где прогнозы товарных цен дают финансисты, а самими ценами коммерческих сделок управляет спекулятивный капитал, влияние фундаментальных факторов на ценообразование товаров не так уж велико. Зато можно делать прогнозы, основываясь на принципах антагонистической игры.

Простейший принцип такой игры: выигрыш одного – проигрыш другого. Его можно преобразовать: большинство не может выиграть.

Нефть Brent. Источник: profinance.ru

А вот Вам мнения о перспективах нефти. Это выдержки из вчерашней онлайн-конференции на finam.ru (https://www.finam.ru/analysis/conf00001/ceny-na-neft-novaya-turbulentnost-20200910-13000/). Ответы экспертов на вопрос участника: «Сейчас разворот вниз или коррекция в нефти?»

• Александр Пасечник, руководитель аналитического управления Фонда национальной энергетической безопасности: «Нынче коррекция на рынке «черного золота», но пока она не критична для лагеря нефтепроизводителей. Сценарий со «вторым дном» не допустит ОПЕК+…»

( Читать дальше )

Блог им. andreihohrin |Рынки и прогнозы. Перегрев золота, интерес к доллару, интрига вокруг нефти, рубля и акций

- 07 сентября 2020, 07:38

- |

NASDAQ Composite, источник profinance.ru

Начну с более понятных мне инструментов. Это о золото и доллар. Золото в состоянии однозначного для меня перегрева. Массовые ожидания глобальной инфляции подогрели многолетний спрос на металл и отправили его на исторические высоты. Сам спрос в течение последних полутора лет имел преимущественно инвестиционную природу. Началось с увеличения доли металла в резервах центральных банков, закончилось стремительным ростом активов золотых ETF. Август, вероятно, стал переломным месяцем для котировок драгметалла. Ажиотаж в отношении металла и расположенность участников рынка к нему сохраняются, но новый спрос уже не способен удерживать цены. В течение сентября мы может увидеть более или менее жесткую коррекцию. Которая имеет потенциал продолжения на месяцы вперед.

Доллар выступает в качестве антагониста. Отношение к американской валюте ухудшалось со второй половины весны, и уже месяц как значительная часть экспертов прочит ей долгое снижение. Но котировки этого не подтверждают. Пара EUR/USD стабилизировалась в районе 1,18-1,2 доллара за евро и накапливает перекупленность. Напряженность на фондовых и товарных площадках может резко повысить спрос на доллары. Видимо, это уже и происходит. Не знаю, насколько может снизиться главная валютная пара, но само снижение, по-моему, назрело.

( Читать дальше )

Блог им. andreihohrin |Рынки и прогнозы. Рубль, EUR/USD, золото, нефть, акции, облигации

- 31 августа 2020, 07:39

- |

• Рубль. Скорее всего, 24-28 августа произошла локальная паника в рубле. При этом явных фундаментальных причин для дальнейшего падения я не вижу. В качестве факторов давления: во второй половине сентября Банк России может снизить ставку до 4%, какие-то, вероятно, несущественные санкции по «делу Навального» и поддержке А.Лукашенко. Ожидаю или умеренного укрепления, или остановки в ослаблении. Дальнейшее ослабление, если оно все же наступит, будет усиливать стресс участников, сокращая потенциал ослабления. На рубль также может положительно повлиять нефть (см.ниже).

• EUR/USD. Всплеск интереса к евро в начале августа не стал итоговым и не развернул тенденцию роста EUR/USD, только приостановил ее. Затем мнения участников опять разделились. И на сей момент достаточно разнонаправленны. Есть ожидания пары по 1,23, 1,3-1-4. Есть и достаточно много – опасения или ожидания скорого разворота доллара. Т.е. разочарования в долларе, которое послужило бы капитуляцией долларовых быков и примерной разворотной точкой в росте пары, нет. Более вероятен диапазон 1,17-1,2. Который или сформирует апатию к доллару перед разворотом пары вниз, или – более вероятно – завершится выносом пары вверх. Его можно будет считать итогом в росте евро с начала весны и предваряющим заметную коррекцию пары или ее разворот.

( Читать дальше )

Блог им. andreihohrin |Рынки. Восходящие минимумы драгметаллов, американская стена страха, белорусское давление

- 24 августа 2020, 07:48

- |

Понимание будущей динамики основных рыночных инструментов у меня на сегодня слабое. Многие из них сформировали череду последовательно восходящих минимумов (следующие выше предыдущих), не всегда сопровождаемых аналогичной последовательностью для максимумов. Большинство рынков, за явным исключением драгметаллов, низковолатильны. Я бы оценил такое положение как накопление потенциала для движения. Возможно, движения резкого.

В золоте и серебре картина повышающихся минимумов без повышения максимумов отчетливо наблюдается последние 2 недели. Жду одного из двух сценариев. Первый, считаю его более выроятным: продолжение роста с обновлением рекордных цен начала месяца. Дальнейшего запаса для повышения котировок не вижу. Обновление максимумов оцениваю как остаточную реакцию покупателей. Силы которых иссякают. Далее, ставлю на разворот к падению. Второй сценарий предполагает, что падение уже началось, а его подтверждение – пробой вниз линии тренда, которая для золота проходит сегодня в районе 1 900 долл./унц. Пробой этой линии послужит для меня сигналом к игре на понижение, но игре очень ограниченной по величине короткой позиции.

( Читать дальше )

Блог им. andreihohrin |Рынки и прогнозы. Деньги против здравого смысла

- 17 августа 2020, 06:52

- |

На мировых рынках деньги, по-прежнему, продолжают борьбу со здравым смыслом. Дороговизна американских акций (европейски – по аналогии) начинает восприниматься как обыденность. Чтобы оценить ее, достаточно сопоставить капитализацию и выручку крупнейших корпораций: у Amazonкапитализация выше выручки примерно в 5 раз, у Apple в 7, у Facebook в 10, у Tesla в 12 (в данном случае без прибыли накопленным итогом в течение истории компании). Рассуждения о будущей динамике мирового фондового рынка, таким образом, сводятся к гаданиям или фигурам речи. Почти невозможно спрогнозировать пределы раздувания любого ценового пузыря. Но его схлопывание обычно хорошо заметно. На него и буем реагировать.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал